疫情席卷全球,Cartier、Max Mara、Hermès 纷纷取消大型品牌活动,三大奢侈品巨头股价继续下挫。

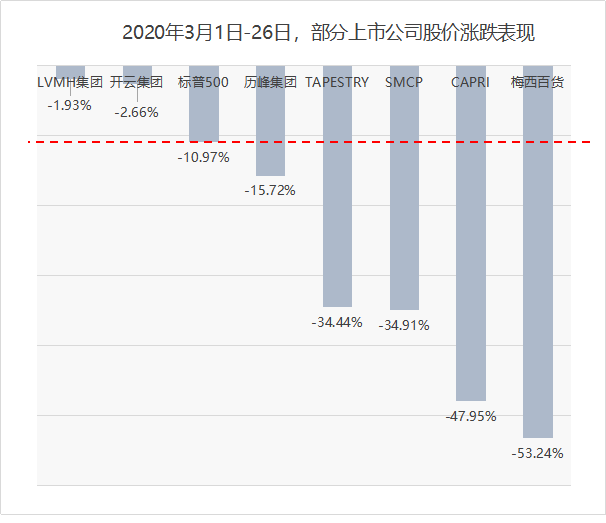

本月初至昨日收盘,LVMH、开云集团、历峰集团分别下跌1.93%、2.66%、15.72%。可相较大众消费品,这些奢侈巨头们的抗跌能力已是中上水平,且各有所长。

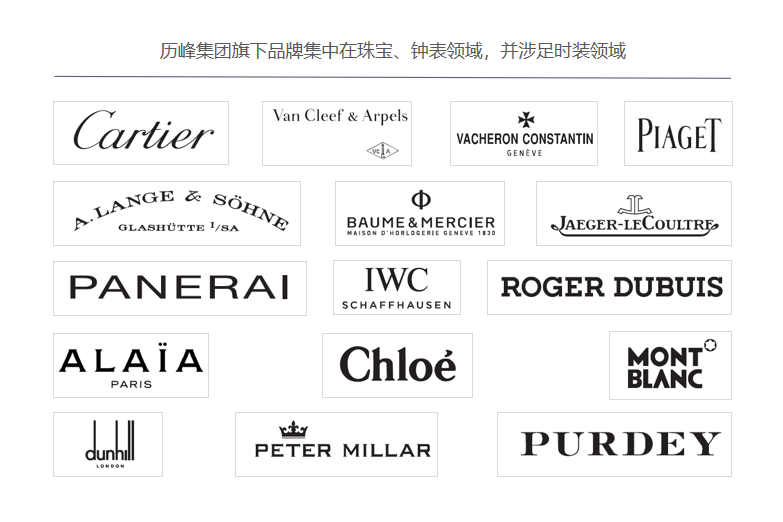

疫情前,“老三”历峰相对低调,时常围观LVMH与开云角斗。只因它是个“珠宝腕表寡头”,坐拥Cartier、VCA等百年珠宝巨头,且在高端钟表圈有着绝对话语权,江诗丹顿、朗格、伯爵、万宝龙……

活成“硬奢”贵族,是历峰笑看风云的底气。而它的成长故事,则要从卖香烟开始说起。

01

卖香烟起家,成为“硬奢”贵族

1940年代末,一位名叫安顿鲁伯特( Anton Rupert )的南非亿万富豪做起了烟草生意,并成立Rembrandt集团。1972年,为了开拓欧洲市场,Rothmans国际集团诞生。

五年后,Rothmans国际集团开始踏入奢侈品圈子。收购打火机生产商登喜路后,其逐步加大了对奢侈品品牌的收购力度。

随着规模壮大,Anton Rupert的儿子Johann Rupert决定重组Rembrandt集团,1988年,Richemont(历峰集团)成立,并在苏黎世证券交易所上市,主营奢侈品业务。

上市时,历峰拥有Dunhill、Montblanc和Chloé品牌,同年收购了手表品牌Piaget和Baume & Mercier。

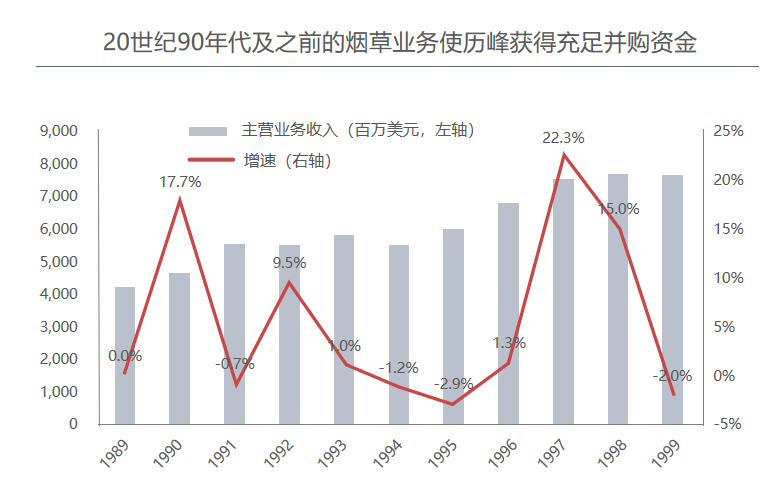

到了九十年代,反烟情绪高涨,烟草业务初显颓势。1996年,历峰将烟草业务整合到乐富门国际旗下,而后通过换股方式将乐富门国际出售给英美烟草。

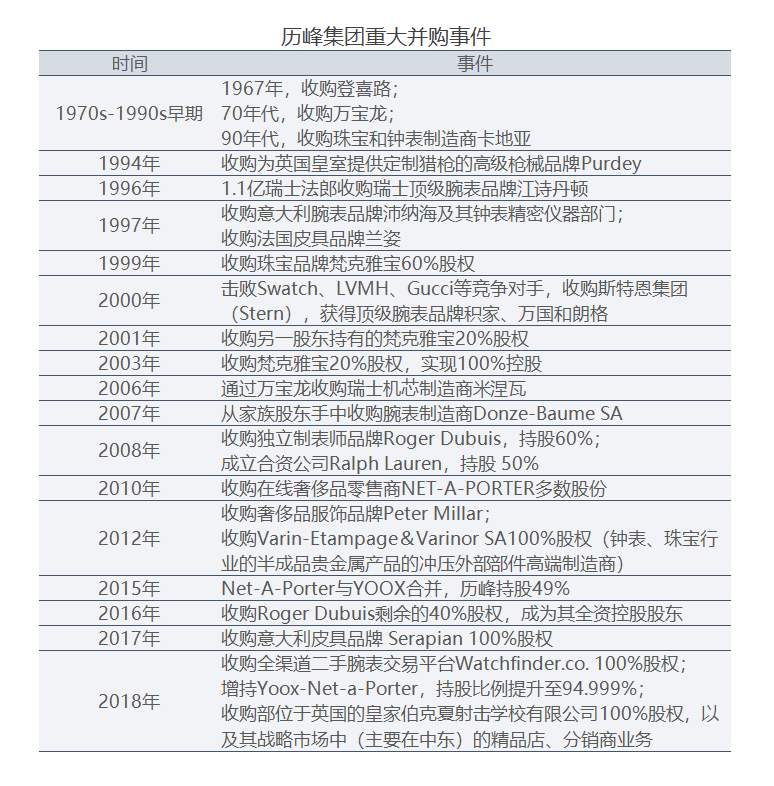

得益于烟草业务带来的财富积累,乘上奢侈品行业并购热潮,90年代,历峰先后收购了卡地亚、江诗丹顿、沛纳海、梵克雅宝等珠宝腕表品牌。

资料来源/兴业证券 制图/商业地产头条

进入21世纪,历峰对珠宝、腕表品牌的并购有增无减。2008年,其将英美烟草的权益以及其他非奢侈品相关资产全部剥离,成立独立的Reneit投资公司,变身为“纯粹”奢侈帝国。

资料来源/公司公告 制图/商业地产头条

这一时期,历峰从供、产、销三个环节展开布局,通过多元化并购涉足产业链上下游,强化竞争力及行业话语权。

· 垂直收购布局产业链上游,做到高中低端机芯自给自足

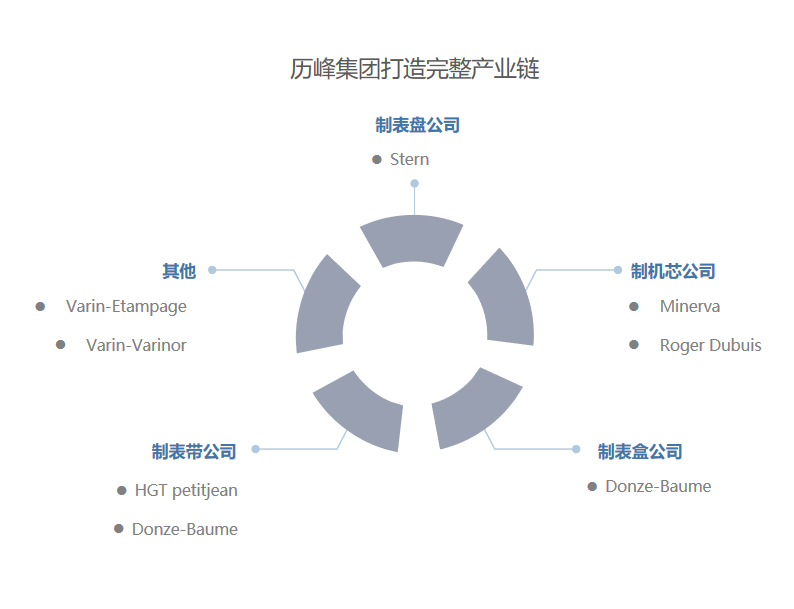

上世纪70年代,价格低廉、走时精准、不易损坏的日本石英表面市并风靡全球,瑞士机械表受到极大冲击。历峰开始通过垂直收购延伸产业链,以掌握自主机芯技术。

2000-2003年,历峰相继收购了1家表盘公司,2家表带公司,2家机芯公司和1家表盒公司,由此完善了在高端机芯领域布局。

虽说历峰中低端ETA机芯应用较少,但拿下中端机芯厂不仅减少了其对供应商的依赖,更能差异化定位产品,提高公司核心竞争力。收购中端机芯厂美耐华(Minerva)后,其做到高中低端机芯自给自足。

硬奢领域受经济周期影响大,也是因此,历峰集团业绩波动较大。但历峰未雨绸缪,率先涉足奢侈品、尤其是腕表行业的上下游,不仅提高了业绩稳定性,还为集团的可持续增长提供动能。

· 控制下游终端渠道,布局奢侈品旅游零售

奢侈品集团通常以合作经销的模式进入新市场,尤以手表、酒类产品授权经销较多:一来可降低开拓难度、成本,绕开各式关税/非关税壁垒;二来可降低风险,凭借当地经销商丰富的渠道和供应商资源,快速扎根。

但随之而来的是,集团对商品及终端渠道的掌控减弱、对市场及消费者的敏感度降低,同时监控难度加大,假货泛滥问题出现,影响品牌价值及形象。

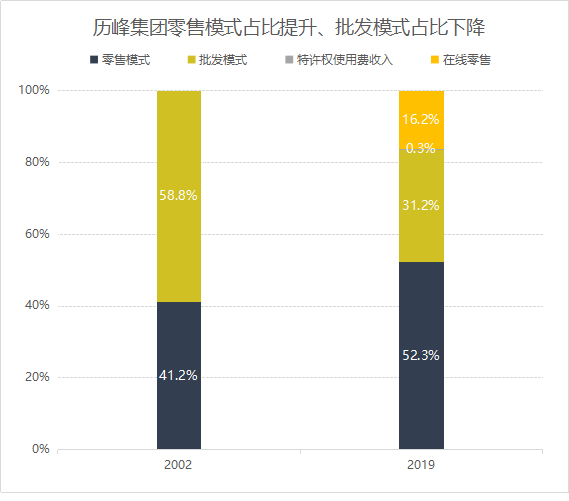

上世纪90年代开始,亚洲等新兴经济体奢侈品市场的日益成熟,自主开设直营店成趋势,历峰开始有意识地提升自有零售渠道的比例。至2019年年,其零售模式(线下)占营收比重已达52.3%,而批发模式占比下降至31.2%。

数据来源/公司公告制图/商业地产头条

1990年,历峰旗下品牌Cartier在北京王府井饭店开设了中国区的第一家店,成为90年代进驻中国的首家国际顶级奢侈品牌。随后,历峰还于2006年收购了Montblanc中国地区 64 家门店,以获得更好门店资源。

据其2019年年报,历峰拥有独立的房地产部门,以支持集团对优质终端店铺的收购。

落点常规城市繁华地外,历峰借由收购免税零售巨头抢滩奢侈品旅游零售。

2017年5月,历峰收购了瑞士免税零售巨头Dufry5%的股份,并于2017年9月增持至7.5%。Dufry在全球64个国家和地区的机场、游轮、火车站和市中心旅游区设有大约2200间免税店,2018年占了全球机场免税零售市场约四分之一的份额。

随着并购的品牌、渠道商发展逐步稳定成熟,以及发展和并购资金持续正反馈,历峰”奢侈品+现金流业务”的架构使得集团财务表现稳健。营业收入也随之增长,从1989年的不足42亿美元,成长为2016财年的117亿美元。

02

讨好年轻人,加码时尚也玩电商

从2020年3月的市场表现来看,自3月1日至26日收盘,标普500下跌10.97%,而LVMH、开云集团、历峰集团分别下跌1.93%,2.66%、15.72%,相较之下,Coach母公司跌幅达34.44%,Michael Kors母公司跌幅达47.95%,而梅西百货更是跌了53.24%。

数据来源/WIND 制图/商业地产头条

疫情席卷,并构成不断演变之风波,美股遭遇重挫,相较于轻奢及大众消费品牌,奢侈品集团表现出了更强的抗跌能力。

这是因为,奢侈品更能从收入分配差距的增加中获益。假设社会财富平均值不变,而差值拉大,奢侈品更能“享受”分散数据带来的收益,因而其是具有反脆弱性的,危机来袭,反而更强韧。

但此财富收入差是有限度的,超出限度后,中产阶级的数量被过分抵消或减少,奢侈品集团同样会遭受影响。因此,部分奢侈品品牌在进行品类扩张时,会选择从高端化到平民化扩张路径,且价低量高的平民化产品往往是品牌利润的主要来源。

另一方面,据贝恩在《全球奢侈品市场监控报告》的预测,2025年,00后一代将会占到奢侈品消费总量的45%,其中亚洲消费者的占比将会超过一半,奢侈品消费群体呈现明显的年轻化趋势。

同时,消费需求的提升和新富阶层的崛起着推动中国城市中间阶层奢侈品消费的飞速增长。以上这些变化,造成了历峰业绩波动,也刺激着其在产品层面做出改变:

· 应对奢侈品消费年轻化,加码时尚皮具

历峰积极应对奢侈品消费年轻化趋势,有意重点发展时尚业务,多元化布局,以丰富产品体系。目前,其旗下品牌Chloe有较好表现。

Chloe2020年夏季产品 来源/公司官网

· 拓展线上渠道,布局电商

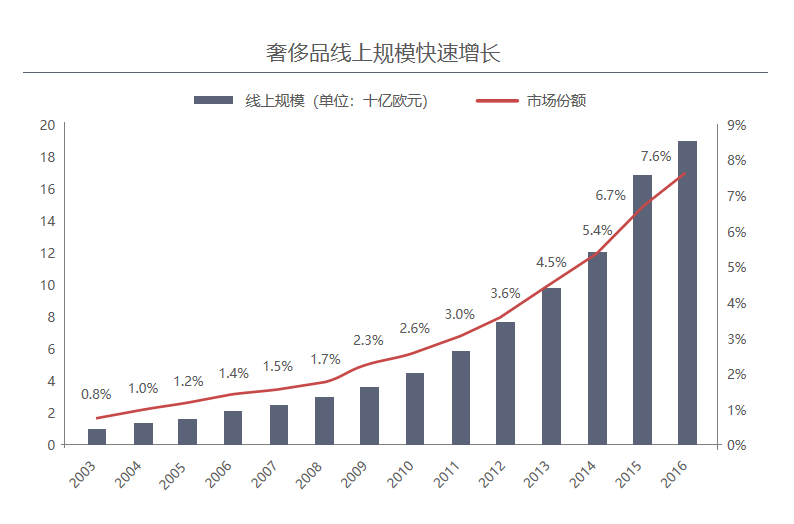

近年来,奢侈品传统渠道增长乏力,但自2013年开始线上渠道规模显著提升,增速亮眼,且占比持续提升。数据显示,2016年全球奢侈品消费中,线下渠道占据91%,增速仅有2%;而线上渠道占比虽只有9%,但其增速达到12%,展现了充分的增长动势能。

资料来源/贝恩咨询 制图/商业地产头条

线上渠道,成为了必争之地。奢侈品企业纷纷入局电商,行业内的渠道竞争加剧:

其中,LVMH已于2017年上线电商网站24Sevres,不仅发售集团旗下品牌商品,Gucci、Prada等竞争品牌也被其囊括,还吸引了众多第三方品牌入驻。2017年12月,“最保守的奢侈品牌”Céline也于在法国官网开通在线购物服务。

开云集团核心品牌Gucci 、Saint Laurent也于2017年先后发力中国市场,分别在中国官网和第三方奢侈品电商平台京东Toplife开设了在线选购服务,加速布局奢侈品电商市场。

但于历峰而言,要把珠宝、钟表等硬奢侈品推上电商平台并不容易。收购已有的成熟渠道,成了其快速布局奢侈品电商业务、补齐短板最快方式。

2010年,历峰以5.3亿英镑的总价(高达2.6 亿英镑溢价)收购Net-A-Porter,战略重心是进入亚太、中国市场。2012年,又以660万英镑收购中国折扣网零售商熟客网,重塑成中国版the Outnet(Net-A-Porter 旗下的折扣网站),香港设全球第三家配送中心。

到了2013 年,Net-A-Porter正式推出中文网站。据中国区负责人透露,网站成立后,销售额逐月递增。

沉淀5年后,2018年1月,历峰再花28亿欧元收购YNAP(最大奢侈品电商平台Yoox-Net-a-Porter(由YOOX 集团和THE NET APORTER集团于2015年合并而成)剩余全部股份,交易完成后持股比例49%提升至90%,而后YNAP从米兰证券交易所退市。

走这一步,历峰赶上了LVMH、开云们的电商布局步伐,而与阿里巴巴建立合资企业,则是进一步稳固了其在中国奢侈品市场的线上销售。

03

奢侈品金字塔,“高处不胜寒”?

若奢侈品行业的结构是个金字塔,专注珠宝、高端钟表等硬奢品的历峰一直在顶部,而LVMH、开云高低都有涉及,且允许绝大多数品牌自由地进行上下延伸。

这种“保守”曾较好地维护了历峰品牌的稀缺性,而时下环境却无法让其这一直站在塔尖,俯瞰着底下越来越年轻化的“新富人们”。

正所谓,高处不胜寒。历峰的金字塔底线要明显高于行业平均水平。但这也会让其错失最大化挖掘品牌潜力的机会,以及利用金字塔底端追求超额收益的机会。

资料来源/公司公告制图/商业地产头条

于是乎,如何在保增长和保价值之间找到平衡支点,考验着历峰的经营能力。而如何在以下四方面达到最大的协同力,决定着其与LVMH、开云的差距是渐渐缩小,还是继续拉大。

· 渠道拓展的协同

对于一些非头部品牌,以自营模式进入新的市场,且获得优质区位门店是有难度的。但可以依靠集团内的明星品牌的溢价能力来和渠道商谈判,历峰旗下的部分非头部珠宝钟表品牌的渠道,都不同程度上借力了Cartier品牌的效应。

· 品牌管理的协同

历峰向来重视产品的创新,品牌不断推陈出新,新品推出后成热点,继而成为品牌的经典之作,加深品牌独特文化和品牌价值,这也是历峰的一贯打法。

· 内部资源共享

2018年,历峰在瑞士和中东地区启动了物流重组和投资计划,同时设立了负责采购的部门,以加强对原材料到成品的上游供应链的掌控。利用这一优势,历峰旗下品牌可共享集团在仓储、物流方面的资源。

· 积极应对数字化、年轻化趋势,扁平化管理

为顺应全球奢侈品消费数字化与年轻化的大趋势,历峰积极换帅。2017年2月,四个品牌相继委任了新的首席执行官吗,并于同年9月新设首席数字官职位。

同时,历峰积极推行扁平化管理,在新的管理结构下,各个品牌的负责人或公司将直接向董事会报告,这有助于公司更快速灵活地解决难题,同时增加抵抗市场风险的能力。

历峰集团上财年销售额同比增长2%至142.4亿欧元,净利大跌67%至9.3亿欧元;Q4销售额下跌18%,其中亚太市场下跌36%,欧洲市场下跌9%...

被刚泰集团控股后,Buccellati便加速扩张中国市场业务,除开设实体门店外,还入驻了原属于京东的TOPLIFE。

5月17日,Cartier(卡地亚)的母公司瑞士历峰集团(Richemont)公布了2018/2019财年全年的关键财务数据。

赢商网账号登录

赢商网账号登录