据公司情报专家《财经涂鸦》消息,融创中国(01918.HK)计划发行2020年第二期公开发行公司债,发行规模不超过33.7亿元,期限为3+2年,将于上海证劵交易所上市。

本期计划发行的债券为无担保债券,附第3年末发行人调整票面利率选择权和投资者回售选择权,募集资金所得将用于偿还公司债券。

截至当前,融创于上交所和深交所存续公司债共计233.53亿元。自2016年末、2017年末、2018年末及2019年9月末,融创资产负债率分别为86.71%、91.90%、89.81%及90.78%。

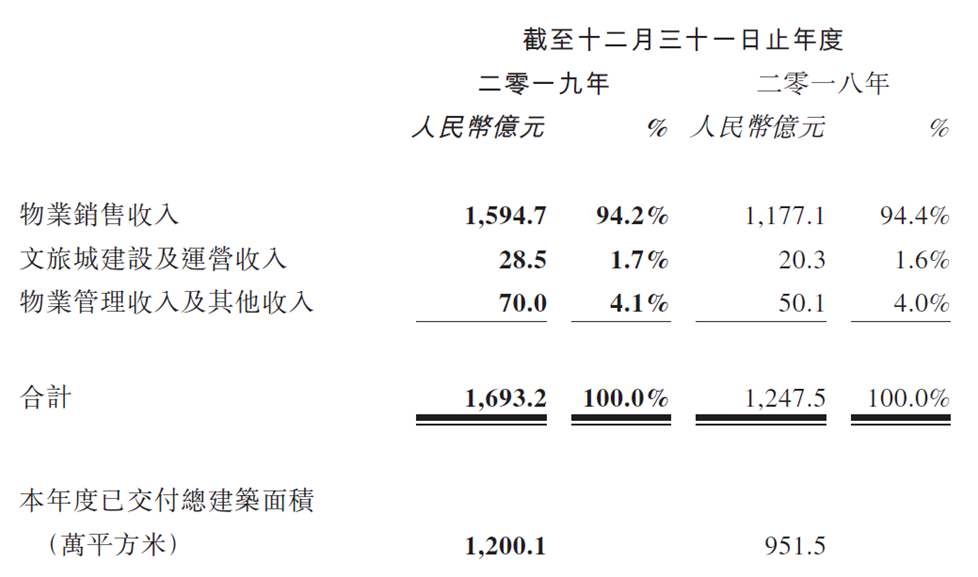

据2019年年报显示,2019年实现营业收入1693.2亿元,同比增长35.7%;毛利达414.1亿元,同比增长约33%;归母净利润创历史新高达260.3亿元,同比增加57.1%,毛利率相对稳定,维持于25.1%水平。

目前,融创的大部分收入来自于销售住宅及商业物业,只有小部分收入来自文旅城建设及运营、物业管理及其他业务。

2019年度,融创中国物业销售的收入占比高达94.2%,文旅城建设及运营收入占比仅1.7%,物业管理收入及其他收入占比4.1%。

此前,《财经涂鸦》曾关注过,在疫情恐慌因素影响,中资美元债市场市场大幅波动,地产企业的美元债价格大幅跳水之时出手,融创大规模回购两笔即将到期的美元票据,约合人民币5.58亿元。融创看准时机,趁价格低点回购票据,为其带来了丰厚的回报。

目前,融创境外美元债总共有11笔,当前存续为69.11亿美元,今年到期的共有2笔债券,今年待付本金余额为10.71亿元。今年待付本金及利息约65亿元,目前债券的还债情况相对乐观。但是今年的经营情况是否能达到预期,集团的文旅项目能否促进房产的发展,仍需考量。

收购万达文旅项目方面,融创已签订收购万达文旅项目公司91%股权,而438.44亿元的对价款也已支付完毕,并获得所有项目的控制权。收购的万达项目公司涉及房地产开发、酒店、商场、主题乐园和秀场,分布于哈尔滨、合肥、南昌、 青岛、济南、广州、成都、重庆、无锡、昆明、桂林和西双版纳等12个城市。上述万达文旅项目作为重要资产,未来其经营情况及现金流情况也将对融创的财务状况产生一定影响。

另外,资料指出,融创对乐视相关公司及其关联方累计确认股权、债权投资、投资承诺及担保共计确认了相关损失约173.01亿元,对联营公司股权投资损失约49.98亿元,共计产生损失约222.99亿元。如果未来乐视网经营情况继续产生不利变化,则将会对融创财务数据产生一定的影响。

截至2019年9月30日,融创对乐视网已签约的担保金额合计5.55亿元,已全额计提损失5.55亿元,对乐视相关公司合计提供往来占款或资金拆借合计66.75亿元,已计提坏账准备60.13亿元。若债务人乐视相关公司运营情况发生恶化,可能会对融创应收款项回收造成一定影响,鉴于截至2019年9月末发行人对上述应收款项已经计提较大比例坏账准备,未来因债务人运营恶化而产生的损失风险可控。

6月6日,融创公告披露,公司前5月累计实现销售额同比增长72%至2418.2亿,累计销售面积1664万㎡;5月单月销售额同比增长57%至708.1亿。

5月28日,深圳发改委发布《深圳市2021年重大项目计划》,共有536个项目上榜。其中,融创华发·深圳冰雪文旅城和万科总部大厦均位于榜中。

5月25日,温州平阳以总价15.28亿出让3宗商住地,总出让面积10.95万㎡,总筑面23.25万㎡。其中融信、海伦堡分别以6.7亿、4.71亿各摘得1宗。

深交所披露,融创地产公开发行公司债券(第二期)票面利率为7%,发行规模不超过20亿元,发行期限为4年,所得资金拟用于偿还公司债券本金。

1月22日,融创中国宣布,发行2024年到期的6亿美元5.95%优先票据,及2026年到期的5亿美元6.50%优先票据,所得款项拟用于偿还境外债务。

传由李泽楷与PayPal创办人蒂尔联合成立的SPAC公司Bridgetown 2,正与东南亚地产门户网站Propertyguru讨论合并事宜,且磋商已达深入阶段。

奥园集团计划于近期发行新一期公司债,规模为不超过18.2亿元。另悉,上个月,奥园集团完成了两轮合共逾21亿港元三年期境外银团贷款。

赢商网账号登录

赢商网账号登录