小牛才露尖尖角,资本市场迎来了上市好时机。本周,地产圈出现了扎堆上市潮,一周内3家敲钟:弘阳服务、正荣服务、绿城管理,下周还有港龙中国(拟7月15日上市)。

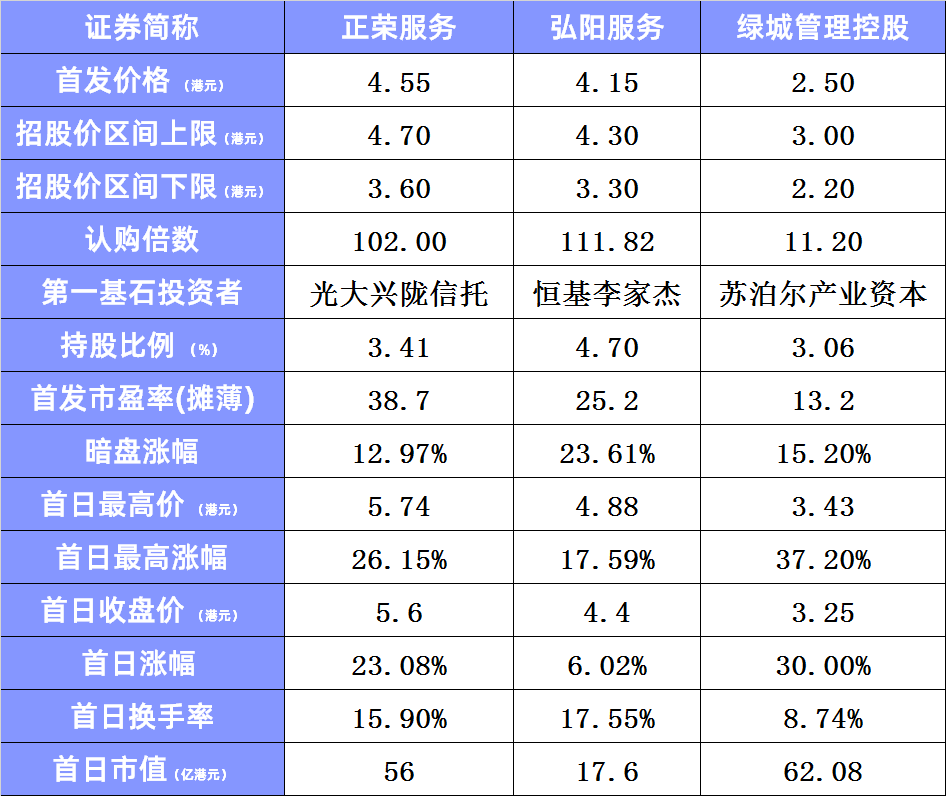

同期上市,不免被拿来比较。正荣服务、弘阳服务、绿城管理发行价分别是4.55港元、4.15港元、2.5港元,相比绿城管理,正荣服务和弘阳服务定价更接近招股价上限,定价能力较强。

同是物管企业的弘阳服务、正荣服务认购倍数达到100+,弘阳服务为111.82倍,认购能力在三者中居首。“代建第一股”绿城管理认购倍数仅11.2倍。

巧合的是,三个资本市场新兵背后,都有基石投资者助力。绿城管理引入苏泊尔产业资本、祥来2家基石投资者,二者合计持股比例为4.36%。弘阳服务引入恒基李家杰作为基石投资者,持股比例约4.7%。正荣服务引入光大兴陇信托、大众(香港)国际、Poly Platinum、中城国际(香港)四大基石投资者,合计持股约8.5%。从基石投资者数量、持股比例来看,正荣服务更胜一筹。

上市前夜,弘阳服务暗盘涨幅超过20%,大幅领先正荣服务和绿城管理。上市首日,弘阳服务、正荣服务、绿城管理盘中最高涨幅分别是17.59%、26.15%、37.20%,收盘涨幅分别是6.02%、23.08%、30.00%,绿城管理占绝对优势。

“借势”很重要。本周3家上市公司平均首日涨幅为19.7%,而年内上市的汇景控股、烨星集团、兴业物联、金融街物业、建业新生活平均首日涨幅为12.81%。

首日之战,“盘子”更大的绿城管理飞得更高。绿城管理总股本为19.1亿股,几乎正荣服务的2倍、是弘阳服务的5倍。市值规模上,绿城管理与正荣服务超过50亿港元,弘阳服务不足20亿港元。

估值方面,无论是首发市盈率还是首日市盈率,三者之中,正荣服务更高。首发市盈率38倍,在年内上市的物管企业即烨星集团、兴业物联、金融街物业、建业新生活、弘阳服务中位列第一;首日市盈率(TTM)达47.56倍,在目前已上市的物管企业中排在第13位。

成功上市将带来一大笔现金流,弘阳服务、正荣服务、绿城管理分别募资3.65亿港元、10.72亿港元、11.45亿港元。根据招股书,三者2019年底在手现金及现金等价物分别为1.79亿元、2.18亿元、11.39亿元,其中,正荣服务上市募资净额是在手现金的4.4倍,现金流增速远超其他两家。

弘阳服务、正荣服务将把募资金额用于战略收购、规模扩张等,但对绿城管理来说,这笔11.39亿元的现金有“急用”。据披露,所得款项净额约51.5%将用于偿还5.4亿元的债务。

4月20日,李军斥97.4万港币增持绿城管理27万股股份,这是其公司上市后的第三次增持,目前李军最新持股数为1592万股,持股比例升至0.813%。

消息称绿城管理国际配售获数倍超额认购,股份预期7月10日挂牌。绿城管理以每股2.2至3港元招股,发售4.775亿股,集资10.51亿至14.33亿港元。

6月29日早间,绿城管理发布招股章程,将发行4.77亿股,每股定价2.2港元-3港元,可至多集资13.3亿港元,预期7月10日上市。

莆田正荣财富中心抓住热点时机,整合资源,利用外广场开放“接地气”的摆摊形成集市,提升莆田“夜经济”活力,创新全民带货渠道。

6月29日早间,正荣服务发布公告称,全球发售的股份数目为2.5亿股股份,发售价每股3.6港元至4.7港元,拟募集资金在9亿至11.75亿港元之间。

消息称,正荣服务将于本周寻求上市聆讯,计划募资约1.5亿美元(约11.7亿港元)。一切顺利的话,正荣服务将成为正荣系第二家上市公司。

万科宣布在董事会人数不变的情况下,新增一个“职工代表董事”职位。职工董事取代管理层董事,且听命于管理层,昭示着管理层话语权会更大。

日前,丽尚国潮发布公告称,全资子公司丽尚控股拟出资3000万元认购医美公司帕美朵新增注册资本214.2858万元,占增资后公司注册资本的30%。

赢商网账号登录

赢商网账号登录