据IPO早知道消息,世茂服务控股有限公司(以下简称“世茂服务”)已于本周一(10月19日)启动招股,并将于10月23日定价,预计10月30日在港交所挂牌上市。中金公司、摩根士丹利为其联席保荐人。

世茂服务招股区间为每股14.8-17.2港元,发售5.882亿股,集资额87.05亿至101.18亿港元。

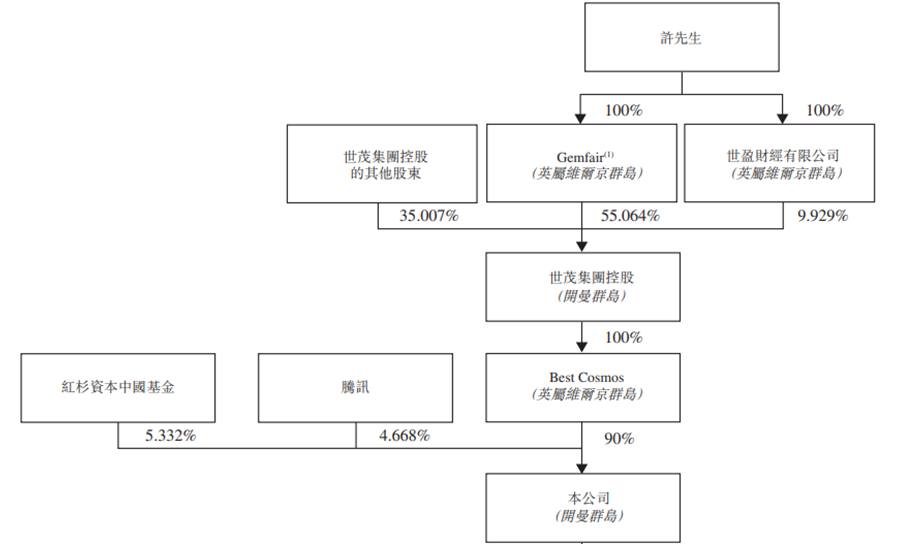

招股资料显示,IPO前世茂集团持有世茂服务90%股份,其中集团董事长许荣茂透过Gemfair、世盈财经持有世茂集团65%股份,从而成为世茂服务的最终控制人。今年5月,红杉资本中国基金和腾讯以1.3亿美元、1.14亿美元投资世茂服务,分别获得后者5.33%及4.67%的股权。

世茂服务股权结构(来源:招股书)

根据相关对赌协议,若2022年5月8日前世茂服务未能上市,许荣茂将承担此前某些投资人的相应赎回承诺条款的责任与义务。

世茂服务成立于2005年,为中国领先的综合物业管理及社区生活服务提供商。截至2020年6月30日,世茂服务合约总建筑面积达1.26亿平方米,覆盖中国26个省份108个城市,旗下在管物业293项,涉及总在管建筑面积为8570万平方米。

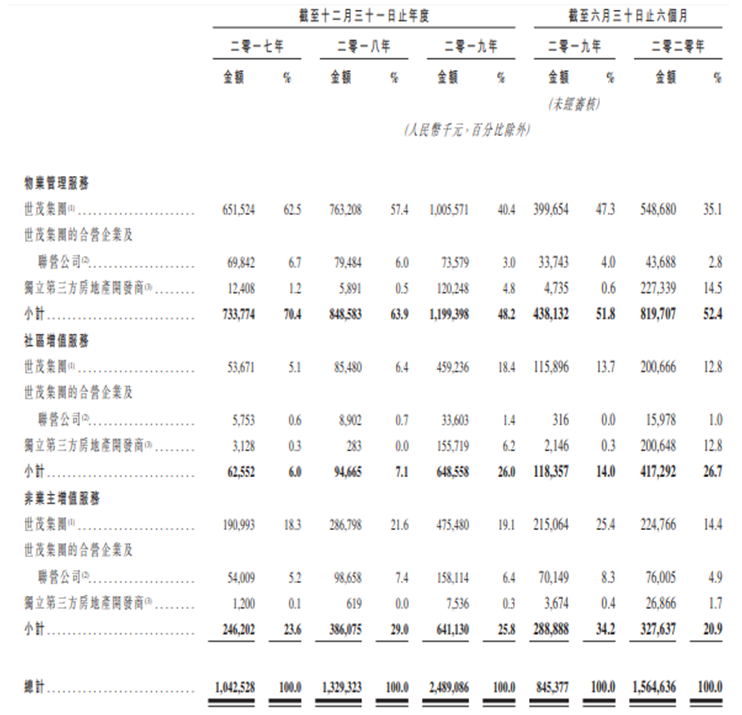

财务数据层面,世茂服务于往绩记录期间录得大幅增长。2017-2019年其收入由10.43亿元增至24.89亿元,复合年增长率为54.5%;同期利润由1.09亿元增至3.85亿元,复合年增长率为88.0%。进入到2020年,世茂服务更是在疫情下实现逆增长,上半年其实现营收15.65亿元、实现利润2.55亿元,分别较上一年同期增长85.1%及133.9%。

按照2019年综合实力计,世茂服务获中指院评为「中国物业服务百强企业」第12位,而于2018年至2019年按收入增长率计,世茂服务在中国物业服务二十强企业中排名第3位。由于在管建筑面积、收入及利润迅速扩大及提升,世茂服务还于2019年获中指院认可为「中国物业服务百强成长性领先企业」之一。

C叔更为看重物管企业的外拓能力和增值服务能力,这也是其未来竞争力的重要体现。

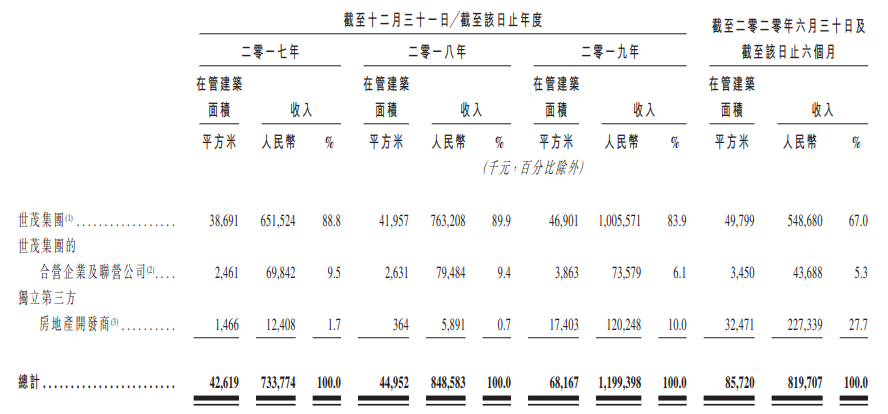

当下世茂服务仍较为依赖世茂集团,不过情况正在发生变化。2019年之前世茂服务来自第三方开发项目面积不足200万平方米,却在2019年一跃超过1700万平方米,并在2020年上半年达到3247万平方米,第三方面积占比提升至38%。这一结果也在收入贡献率上得到反映,2019年之前世茂服务第三方项目收入贡献率不足2%,2019年首次突破10%,并在2020年上半年达到27.7%。

世茂服务关联方依赖(来源:招股书)

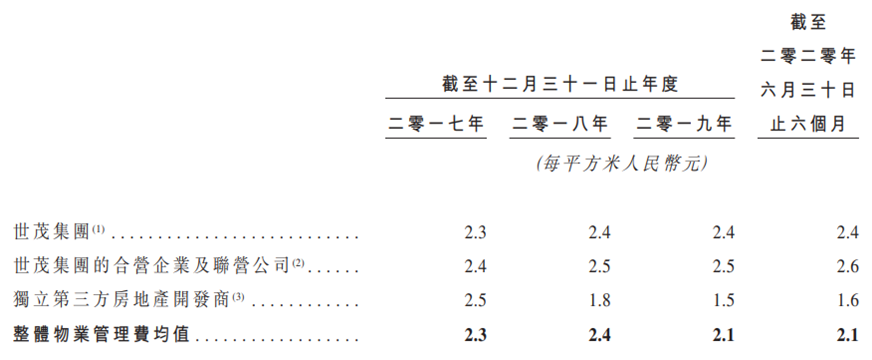

然而,世茂服务的关联收入与面积之差依然超过10%。可以发现,世茂服务第三方项目单位收费远低于关联项目,以2020年首6月为例,该期世茂集团项目及旗下合营和联营公司项目月均收费分别为2.4元/平方米、2.6元/平方米,而第三方项目月均收费只有1.6元/平方米,仅相当于前两者三分之二的水平。

世茂服务收费情况(来源:招股书)

如同大多数物业公司,世茂服务提供物业管理服务、社区增值服务和非业主增值服务三项业务。其中,社区增值服务呈现出极强的增长潜能。2020上半年世茂服务的社区增值服务贡献收入4.17亿元,约是2019年同期的3.5倍,收入贡献率达到26.7%。与此同期,物业管理服务贡献率从2017年的70.4%降至当前的52.4%,减少18个百分点。

世茂服务收入结构(来源:招股书)

世茂服务相信,社区增值服务业务有助提升与客户的互动程度并增加其的满意度及忠诚度,计划投放更多资源于发展社区增值服务,如房产销售及出租协助服务、家饰服务、社区教育服务及社区空间营运服务等。

世茂服务敲钟上市,首日开盘价为15.8港元,较此前发行价16.60港元下跌4.82%。昨日,世茂服务暗盘开报16.1港元,最终收报15.14港元。

世茂服务在港IPO定价16.6港元/股 筹资98亿港元(合13亿美元)。据悉,世茂服务总共发售5.882亿股,预计将于2020年10月30日上市。

港交所10月11日晚披露,世茂服务通过上市聆讯。据悉,世茂服务于6月29日递交上市申请书,公司上半年收入为15.64亿元,利润为2.55亿元。

消息称,世茂集团分拆世茂服务已通过港交所上市聆讯,预期集资10亿美元。据悉,世茂服务计划将集资所得用于扩大业务规模...

6月29日深夜,世茂服务向港交所递交了招股书,意味着许氏家族将迎来第3个上市平台。从各项数据上看,世茂服务上市似乎不会存在太多阻碍。

传由李泽楷与PayPal创办人蒂尔联合成立的SPAC公司Bridgetown 2,正与东南亚地产门户网站Propertyguru讨论合并事宜,且磋商已达深入阶段。

奥园集团计划于近期发行新一期公司债,规模为不超过18.2亿元。另悉,上个月,奥园集团完成了两轮合共逾21亿港元三年期境外银团贷款。

赢商网账号登录

赢商网账号登录