平价口红、眼影带来的流量效应能有多大?

“颜值经济”编织的巨大消费热情网下,短短四年时间,完美日记(需求面积:50-100平方米)母公司逸仙电商就完成了从创立到登陆纽交所的历程,上市首日股价大涨75%,一个多月的调整后,其市值仍超110亿美元。

据投中网报道,正是在完美日记身上,真格基金的这笔天使轮投资获得的账面回报近14亿美元,超过了2014年聚美优品曾带来的800多倍账面回报。

一边是资本市场的狂欢,一边则是完美日记被“嫌弃”的封神之旅。

对于一个纯线上美妆品牌的定位,一开始一级市场的接受度并不高。获得真格基金的天使轮投资后,逸仙电商创始人黄锦峰曾经找了几十家VC均吃了闭门羹。

真格基金则持有不同观点。真格基金联合创始人王强向36氪回忆,“我们相信,(完美日记)可以成为下一个欧莱雅,有很大的发展空间。”

事实证明,在被国际品牌长期霸占的美妆赛道,年轻的完美日记得以杀出重围、营销出圈,成为美股上市的中国美妆第一股。

盛名之下,却是此起彼伏的质疑声,高企的营销费用让完美日记看上去太像一座由流量堆砌的空中楼阁。然而,纯粹的流量论太过简单。研究完美日记,就必须了解它的复杂性和多面性。

在全球化妆品行业发展最快的市场,这匹“黑马”崛起的秘密到底是什么?“一夜爆红”之后,完美日记是否具备长期投资价值?

“烧钱”撑起的营销帝国

提及完美日记,铺天盖地的营销是其绕不开的话题。

黄锦峰出身宝洁,在创立完美日记前,花了三年时间“潜伏”御泥坊,做到了COO的位置。御泥坊一直被公认为淘宝流量红利孵化的典型护肤品牌样本。

品牌定位顾问张知愚观察发现,御泥坊的成功深刻启发了完美日记。当时的商超渠道、传统电商渠道(淘宝、天猫、京东)已经不适合新兴品牌获取流量,新兴渠道(小红书、抖音、快手)流量成本更低,也更乐于和新品牌合作。

在完美日记的成名路上,KOL(关键意见领袖)在其中扮演了重要角色。

在招股书中,逸仙电商称其为“中国最早的在所有主要社交平台上大规模使用KOL的美容平台之一”。与大量中腰部KOL或素人博主进行合作,成为完美日记早期最重要的投放策略之一。

有媒体将完美日记的KOL投放原则总结为“1990”——1%头部KOL+9%腰部KOL+90%素人博主。截至今年9月30日,完美日记已经与近15000个KOL进行了合作,其中有800多个是百万粉丝级的。

究其原因,素人博主成本低、数量庞大,意味着可以花更少的钱,造更大的势。

华安证券新消费行业负责人告诉36氪,在新消费兴起的阶段,内容营销能够让品牌以比较低的流量成本撬动流量曝光的机会,完美日记以优质的营销能力打造了爆款,从而与传统品牌进行竞争。

小有名气后,完美日记迅速转换营销策略,尤其是和头部主播李佳琦的深度合作,使其搭上了直播带货的快车。数据显示,2019年完美日记曾在8个月的时间里,实现销量增长近50倍的神话。

小红书、淘宝直播等公域流量获客手段之外,公众号、小程序、微信社群等私域流量也被完美日记运用到了极致。招股书数据显示,截至今年9月30日,逸仙电商在各个中国电商和社交平台上拥有超过4800万粉丝,其中有将近三分之一的粉丝来自微信平台(1500万粉丝)。

当然,光在社交媒体“傻”砸钱是不行的,关键还要精准吸引目标用户的注意力。为此,完美日记把粉丝经济、跨界联名玩了个遍。

梳理完美日记的各产品代言人会发现,其中大多数都是95后、00后热衷的偶像,更有多位在热门选秀综艺中火爆一时。比如,《创造营》中的李子璇,《青春有你》中的朱正廷。

此外,完美日记在产品端仰仗的大牌平替、快速推新策略也功不可没。据媒体统计,其近两年来的SKU达1363个,几乎是每个月推出5到6款新品的频率。而化妆品行业整体的上新规律基本上是大类别六个月一更新,小类别、小单品三个月一更新。

一套组合拳下来,“洗脑式”营销效果显著。

2018年,完美日记第一次参加天猫双11销售总额就位列天猫彩妆榜第二,国货美妆品牌第一;2019年,其成为首个登上天猫彩妆品牌销售冠军的国货品牌,2020年依旧延续这一战绩。

对于完美日记来说,营销固然重要,但就商业效率而言,其在模式上作出的创新更值得玩味。

张知愚表示,完美日记采取的是DTC(Direct To Consumer),即直面用户模式。这个模式有一个更容易听懂的名字:美妆直卖网。品牌直接卖给顾客,没有中间商赚差价,而传统大牌美妆品牌则依赖线下门店,不可能在短时间内抛弃经销商并快速建立起线上渠道。

完美日记之所以能打响旗号,牢牢抓住了四个字——生而逢时。然而,在流量红利逐渐消退的今天,改变已在悄然间发生。

流量红利消退之后

社交媒体、国潮兴起、私域流量、直播电商······哪里有年轻人,哪里就有完美日记的“种草”,但想要复制这样的营销手段并不难。

以花西子为例,小红书种草、抖音开屏广告、直播带货等手段一个都没落下,花西子甚至和完美日记开启了一场“李佳琦争夺战”。

有媒体统计,今年1-7月,李佳琦总共直播带货118场,其中花西子参与的就有45场。目前,李佳琦任花西子的“首席推荐官”,雕花口红、散粉等都在李佳琦的推荐下成为爆款产品。

淘数据显示,今年6月,花西子天猫旗舰店GMV同比增长达230%以上,完美日记却出现了同比下滑。而早在5月,完美日记的增速就已经被花西子反超。

和竞争加剧一道而来的,还有熊熊燃烧的经费。

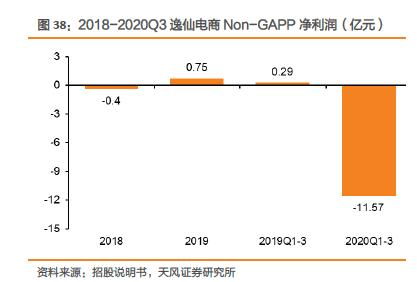

2018年、2019年及2020年前三季度,完美日记的营销及推广费用占净收入的比重分别高达48.7%,41.3%及62.2%。今年前三季度,由于营销费用飙涨,原本在2019年实现盈利的完美日记再度陷入亏损。

来源:天风证券

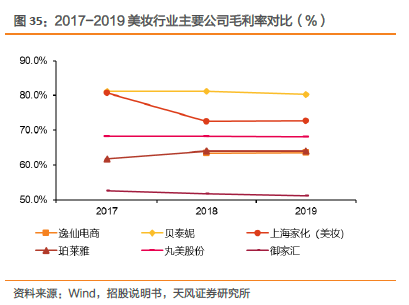

受低价策略和高额营销的影响,逸仙电商的利润空间不断被压缩。财报数据显示,2018年、2019年及2020前三季度,逸仙电商的毛利率均为63%以上,但这在素来以高毛利著称的美妆行业并不算高。据天风证券研报,2018-2019年,贝泰妮、上海家化、丸美股份等国产化妆品企业的毛利率均远高于逸仙电商。

来源:天风证券

这就不难解释,为何总有观点把逸仙电商视作化妆品界的瑞幸,毕竟烧钱换增长的模式是那样熟悉;也有人担忧,逸仙电商会走上聚美优品的老路,高开低走、最终退市。

前述华安证券新消费行业负责人表示,当传统品牌对线上渠道采取跟随策略后,巨量资金进场,流量成本也会水涨船高,完美日记的渠道壁垒正在被弱化。

该负责人预计,“从明年到后年可能就是一个竞争非常激烈的时期,只靠营销能力和产品的外观打造爆款可能很难生存。”

张知愚也向36氪表示,“在品牌越过某个临界点之后,潜在顾客购买的就是品牌的感性价值,而感性价值要靠‘范弗里特弹药量’才能建立。”

张知愚进一步解释,品牌有了准确定位的基础上,潜在顾客购买的就是你的宣传费。作为垂直美妆电商平台,完美日记的打法没有问题,但作为化妆品行业,这个玩法并不合适,缺少新技术“很有可能会成为发展的瓶颈和潜在的公关危机”。

这样的担心不无道理。

2020年前三季度,相比超过60%的营销费用率,完美日记的研发费用在总收入中的占比连2%都不到。同时,其目前拥有的专利大多为外观设计专利和实用新型专利,与产品成分相关的专利少之又少。

反观完美日记的目标——欧莱雅集团,据报道,目前其在全球拥有20余个研发中心,每年研发投入8.77亿欧元,过去十年每年申请专利数均在500个左右。

而研发,是横亘在所有国产美妆品牌面前的严肃话题。

对于国产美妆品牌而言,靠烧钱营销、打造爆款产品出圈是它们早期的发展路径,而缺乏研发能力、品牌线单一、品牌形象低廉则是它们当前面临的共同问题。

作为其中的佼佼者,“国货之光”完美日记自然深知这个道理。野心的迸发,已经被提上日程。

资本市场期待的转型会来吗?

多品牌策略和高端化成为完美日记率先扛起的大旗。

签下周迅作为全球品牌代言人,完美日记在努力摆脱平价国货印象的道路上走出了一个充满争议的开局。

完美日记的部分代言人;图片来源:完美日记官方微博

平均60元的产品价格,和香奈儿中国形象大使周迅的不匹配成为各路看客揶揄的爆点。在社交平台上,诸如“请完美日记做产品配得上代言人”之类的评论热度居高不下。和国际品牌相比,周迅代言的“小细跟”口红的每克单价并不低。以Mac口红Chili色号为例,每支净含量3g,天猫旗舰店标价175元,每克单价约为58.3元;“小细跟”每支净含量0.8g,天猫旗舰店标价139元(折后约为80元),每克173.75元(折后每克单价约为100元)。

周迅代言的“小细跟”口红,折后每根不到80元;图片来源:淘宝

对于完美日记这些令人意外的举动,前文提及的新消费行业负责人解释道,完美日记正在花费大力气去推周迅同款“小细跟”口红,这很可能是为了长期品牌力的提升作出铺垫。

该负责人认为,让消费能力弱的消费者在高端品牌下购买便宜的副品牌,相对容易,但让一个定位一直在中低端的品牌突然转向高端,则相对困难。

更重要的是,率先登陆资本市场后,作为完美日记的母公司,逸仙电商开始更多地接受一众投资者的审视。

财报数据显示,2018至2019年,完美日记贡献了97%以上的收入。过度依赖单一品牌,显然不利于长久考量。

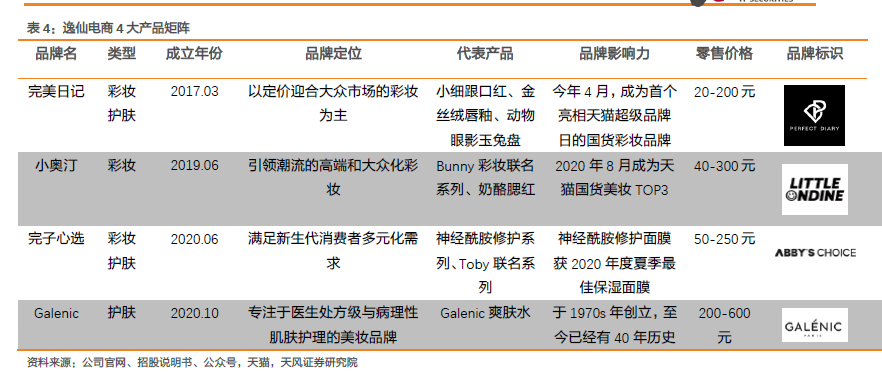

因此,逸仙电商也在积极推进多品牌矩阵,先后收购彩妆品牌小奥汀、法国Pierre Fabre集团旗下高端美妆品牌Galénic,推出全新子品牌“完子心选”等。

2020年前三季度,完美日记对逸仙电商的收入贡献比例下降至79.8%。

来源:天风证券

此外,为了实现单品牌向多品牌全品类发展,完美日记正在努力补齐研发短板,其正在与全球最大的化妆品OEM公司Cosmax合作建设研发与生产基地。

根据完美日记联合创始人陈宇文曾的公开表态,未来将“加大投入建立自己的质量体系,覆盖供应链生产销售所有环节”“会加大投入做研发,包括配方研发、改良、升级,聘请顶级研发专家”。

对此,前述新消费行业负责人评价道,完美日记合作的供应商大多为海外大牌供应商,相比其他国产中低端品牌,其本来就是具备一定的供应链优势。而建立研发中心将进一步增强完美日记的供应链优势,但这也意味着,接下来,关键的竞争力将集中在品牌内在的核心产品力、后端的供应链能力和组织架构能力。

在该负责人看来,完美日记的产品是否足够能让消费者去复购,并且形成口碑传播,将在未来决定产品力竞争力。做彩妆既需要出现口红的爆款,在消费者面前维持曝光,带来收入增速,也需要更新周期较慢的底妆来延长生命力。

对于完美日记而言,还有一条隐隐显现的道路,想要打造欧莱雅这样的多品牌的化妆品平台,有效的并购是重要的一点。

言及完美日记的未来,王强显得很有信心,在投资前四年漫长的了解中,真格基金已经对黄锦峰的梦想和商业版图野心有了非常清晰的理解。“能否像搭乐高一样搭建一个欧莱雅那样的版图,我觉得是锦峰在设想的东西。”

完美日记能成为欧莱雅吗?从市值上看,想要追上总市值达1740亿欧元的欧莱雅,完美日记仍需凭实力在资本市场讲出有力的故事。

完美日记面临的压力不言而喻。受疫情影响,2020年前三季度,逸仙电商净亏损达到11亿元。海内外竞争对手对中国美妆市场虎视眈眈,完美日记面临的很可能是一场长期“消耗战”。

本文图片来自:企业官方

尽管在跨境出海市场神采奕奕,但截至目前,完美日记尚未入驻亚马逊。此外,此前已经入驻亚马逊的花西子也在努力开拓其他渠道......

目前我国共有911万家化妆品相关企业,去年新注册企业同比增长12%至277万家;今年一季度消费行业共发生137起投融资事件,其中个护美妆23起。

完美日记收购海外知名美妆品牌,花西子登陆日本亚马逊.....国货品牌集体出海,最大的可能就是“国内发展遭遇瓶颈”。

2020年11月,国内化妆品零售额达到511亿元人民币,环比增长81%,同比亦大幅增长。未来一年有59%的消费者预计自己的美妆消费即将增加。

护肤品牌C咖于日前完成数千万元新一轮融资。该品牌已与kk集团达成战略合作,其产品陆续在KKV生活馆、The COLORIST调色师门店全线上架。

日前,UNISKIN优时颜宣布完成A轮融资,由弘毅创投领投、红杉资本持续跟投。本轮融资资金将主要用于线下渠道拓展、市场推广、实验室升级等。

关键词:UNISKIN优时颜UNISKIN优时颜融资 2021年05月31日

赢商网账号登录

赢商网账号登录