本文为IPO早知道原创

作者|华夫饼

微信公众号|ipozaozhidao

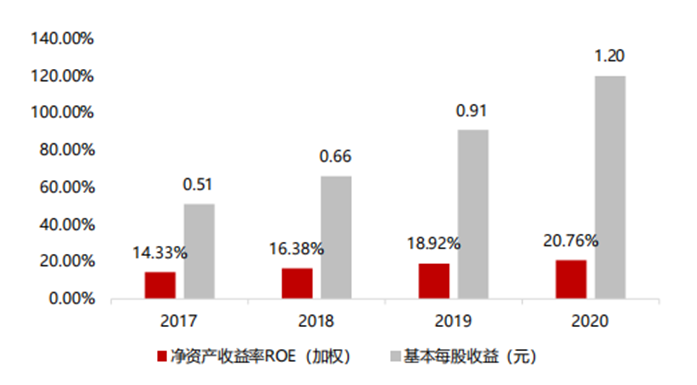

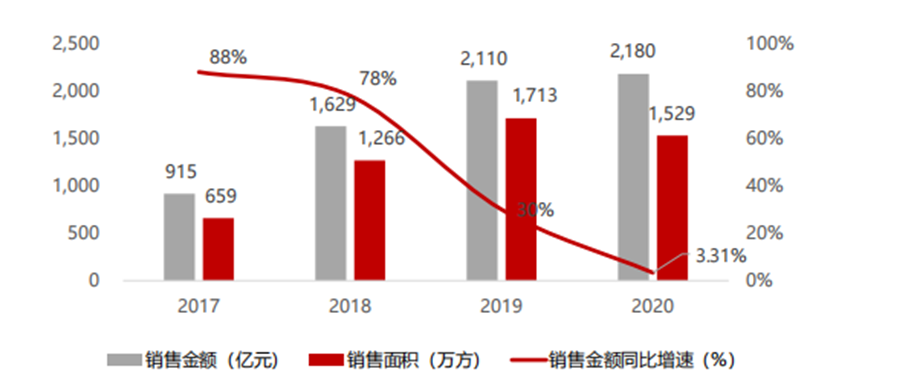

据IPO早知道消息,阳光城集团股份有限公司(以下简称:阳光城)在以利润为导向的经营战略下,2020年度业绩保持高速增长:2020年全年实现销售金额2180亿,营业收入822亿元,同比增长34.60%;归母净利润52亿,同比增长29.85%;净资产收益率ROE创下历史新高,达到20.76%,平均每股收益1.20元;为了更好的回馈投资者,兑现持续增长的经营业绩和对投资人的承诺,2020年度分红比例首次突破30%,拟每10股派发现金红利3.81元(含税),较2019年增加了一倍。

六大工作目标,圆满完成

2021年4月15日举行的“2020年度业绩说明会”路演活动上,阳光城执行董事长、总裁朱荣斌表示:2020年,阳光城圆满完成了年初提出的六大工作目标,分别是:引入战略投资人、提升资本市场认可度、销售取得2000亿+、投资取得3000-5000亿货值、品质工程再提升以及10万+顺利交付,并取得了卓越业绩。

与泰康保险已签定战略框架协议,双方多维度合作

朱荣斌表示:成功引入泰康保险战略投资,是阳光城2020年最浓墨重彩的一笔。泰康入股比例超过13%,同时派驻两名董事参与公司管理,用现代的公司经营理念优化治理结构,提升管理规范,帮助董事会和管理层实现更高效的协同。2021年4月5日,泰康和阳光城正式签订了战略合作协议,双方将在资金项目投资及物业上市等各业务板块积极地展开多维度合作,深入研究“物业+商业+养老 ”的合作模式。

“三道红线”提前半年降至黄档,计划5年内达标成为绿色企业

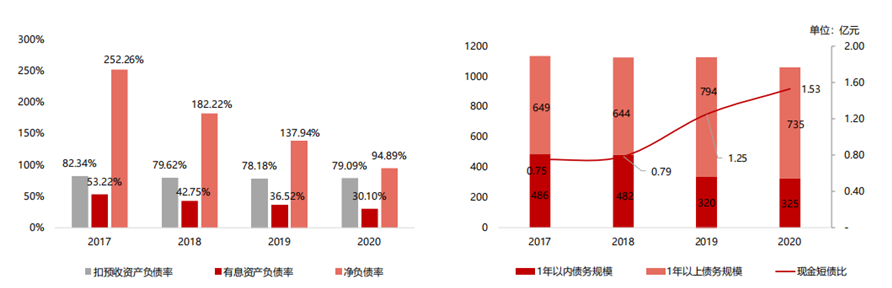

对于投资者颇为关注的房地产“三道红线”问题,业绩路演活动上,朱荣斌表示:阳光城自2017年起致力于去杠杆、调结构,成效显著。提前实现了“三线四档”由橙档降至黄档的目标。净负债率于2020年末降至94.89%已达标,同比2019年末下降43个百分点;货币资金短债比1.53,按最严格口径,扣除受限资金及预售监管资金,仍保持高于1。有息负债总额为1060亿元,在前三年有息负债规模保持平稳的基础上,降负债又实现了突破;同时有息负债保持良性结构,短长比3:7,非银占比继续降至20.34%,境内外债券占比37%。融资成本在有息负债规模不增长的前提下下降30个bp。

业绩路演活动上朱荣斌称:“阳光城目前为黄档企业,首先要维持黄档不降档,未来,将计划在5年内达标成为绿色企业。”

业绩保持稳定增长,精准把握投资节奏,聚焦一二线城市及城市群

阳光城表示:公司始终贯彻中央“房住不炒”的政策精神,保持“规模上台阶、品质树标杆”的战略定力,提升公司治理,聚焦品质,精细管理,稳健经营。2020年度,公司全口径销售金额2180.11亿元,权益销售金额1395.65亿元,累计签约面积1529万平方米,销售均价14263元/平。其中,浙江大区2020年销售首次突破400亿元。在品牌和品质的加持下,2020年公司超7成项目价格优于竞品,近8成项目去化优于竞品。2020年全年全口径回款金额1748 亿,回款率持续超过80%

阳光城管理层表示:阳光城2020年精准把握投资节奏,在2020年上半年的土拍窗口期以低溢价在城市群和省会城市加速拿地,同时精准研判市场,加大南方区域布局以优化新增土储结构。2020年,公司全年共计支付总地价707亿元,其中权益地价402亿元,新增确权总货值1800亿元,一二线货值占比约70%,大福建、长三角、珠三角占比约63%。同时,阳光城拓展多种拿地方式,额外锁定货值约1289亿元,2020年共计新增土储3091亿元。

阳光城还透露:2020年,在公司拓展的多种拿地方式中,产业勾地工作取得突破,旧改项目稳步推进。通过以上方式,公司实现总土储规模合理,区域布局合理:截至报告期末,公司总可售面积4252万平方米(土储4252),可售货值5627亿元。在城市能级分布上,一线城市占比26%,二线城市占比50%。在区域分布上,三大城市群合计占比51%,大福建占比13%,其他区域以分布在省会城市为主。总土储战略性聚焦一二线城市带和最具发展潜力的成长性城市。

预计2021年公司整体可售货值约3260亿元,新供货区域集中于核心销售业绩贡献区域,其中福建、上海、浙江大区合计占比43%,其他区域以直辖市和省会城市为主,如重庆、南宁、昆明等。

2021年业绩指标2200亿+

业绩路演活动上,阳光城总裁朱荣斌表示:2021年,公司销售目标设置为2200亿元以上,同时努力实现1100亿元营收目标,以及69亿元的归母净利润目标。公司将严格遵守“三收三支”,以销定投,销多少,补多少。

物业分拆全面推进,预计本年度可以完成上市

2021年4月15日,阳光城发布公告称将分拆所属物业管理企业上海阳光智博生活服务集团股份有限公司(以下简称:阳光智博),到香港联合交易所主板上市。

据悉,截至4月15日,阳光城及其全资子公司福建阳光房地产开发有限公司合计持有阳光智博72.39%的股份。其中,阳光城直接持有71.68%,福建阳光房地产开发有限公司直接持有0.71%。财务方面,截止2020年末,阳光智博合并口径资产总额为14.37亿元,负债总额为8.14亿元,净资产为6.24亿元,其中归属于母公司所有者权益为6.24亿元;2020年实现营业收入13.72亿元,利润总额2.26亿元,净利润1.73亿元,其中归属于母公司所有者的净利润1.73亿元。

业绩路演活动上,阳光城管理层表示:物业分拆上市工作目前正有序地推进,如果顺利的话,本年度可以完成。

十年千亿利润承诺下的利润和收入规划——两个五年计划

站在当下展望未来,面对危机与机遇并存的外部环境,2020年,阳光城引进了泰康战略投资。阳光城总裁朱荣斌表示:出于双方对未来发展的共同愿景,以及公司当时的经营基础,阳光城做出了十年千亿利润的业绩承诺,这将是对阳光城经营管理的一个严峻考验。因此根据公司的发展目标,制定了公司未来10年两个5年计划。

第一个五年计划,即2020-2024年底,阳光城要持续坚持地产主赛道,把主业做大做强,成为安全经营、有竞争力的骨干房企,利润规模持续稳健增长,土储根基深厚,财务指标健康。三道红线全部达标率,绿色智慧家成为ip实现向管理要效益。

第二个五年计划为2025-2029年,阳光城不仅要成为规模经营、稳健持续发展的典范房企,在开发业务中保持优势,而且要在地产相关领域开辟新赛道,具备获取稳定收入,持续发展的能力,产品具备品牌影响力。打造面向未来,自我造血,不断迭代的可持续发展组织,实现规模和利润的跨越。

活动最后,阳光城总裁朱荣斌表示:2021年是阳光城十年业绩承诺的启动元年,站在新的起点,且在越来越多的“神队友”的助力下,阳光城将继续守住“规模上台阶、品质树标杆”的战略初心,稳健经营、蓄力创新、打磨品质、十载砥砺,向着成为有理想、有信念、有口碑、可传承、可持续发展的受社会尊敬的典范企业而继续拼搏前进。

10月10日,杭州市余杭区法院出具的《拘留决定书》显示,阳光城集团股份有限公司法定代表人林腾蛟被采取拘留15日。

6月13日,ST阳光城(SZ000671)发布关于收到深圳证券交易所《事先告知书》的公告。深交所拟决定终止公司股票上市交易。

ST阳光城公告显示,由于连续20个交易日收盘价低于1元之后,公司股票自6月12日起停牌,并可能被深圳证券交易所终止上市交易。

港媒称阳光城拟分拆物管公司赴港上市,初步计划募资最少2亿美元。消息指出,阳光城物业最快明年上市,不过集资额及上市时间表仍存在变数。

7月29日,阳光城注册成立慧智优佳生活服务,乐居财经向阳光城物业内部人士确认,阳光城物业拟明年上市,何时上市及选择A股还是港股未透露。

2023年,家家悦集团实现营业总收入177.6亿元,同比下降2.31%。实现归属于上市公司股东的净利润1.36亿元,同比增长127.04%。

赢商网账号登录

赢商网账号登录