3月22日,凯德集团宣布与淡马锡集团旗下全资子公司“凯腾控股”共同制定两项业务重组计划:将凯德集团旗下的投资管理平台和旅宿业务整合为“凯德投资管理(CLIM)”,资产规模约为1150亿新元,该公司将在新加坡证券交易所上市。

此外,将集团的房地产开发业务私有化,计划实施完成后由凯腾控股持有,资产净值估价约为61亿新元。

这两项计划的公布,意味着凯德集团将私有化房地产开发业务,未来专注于资产管理这一领域,真正实现轻资产运营。

从过去到未来

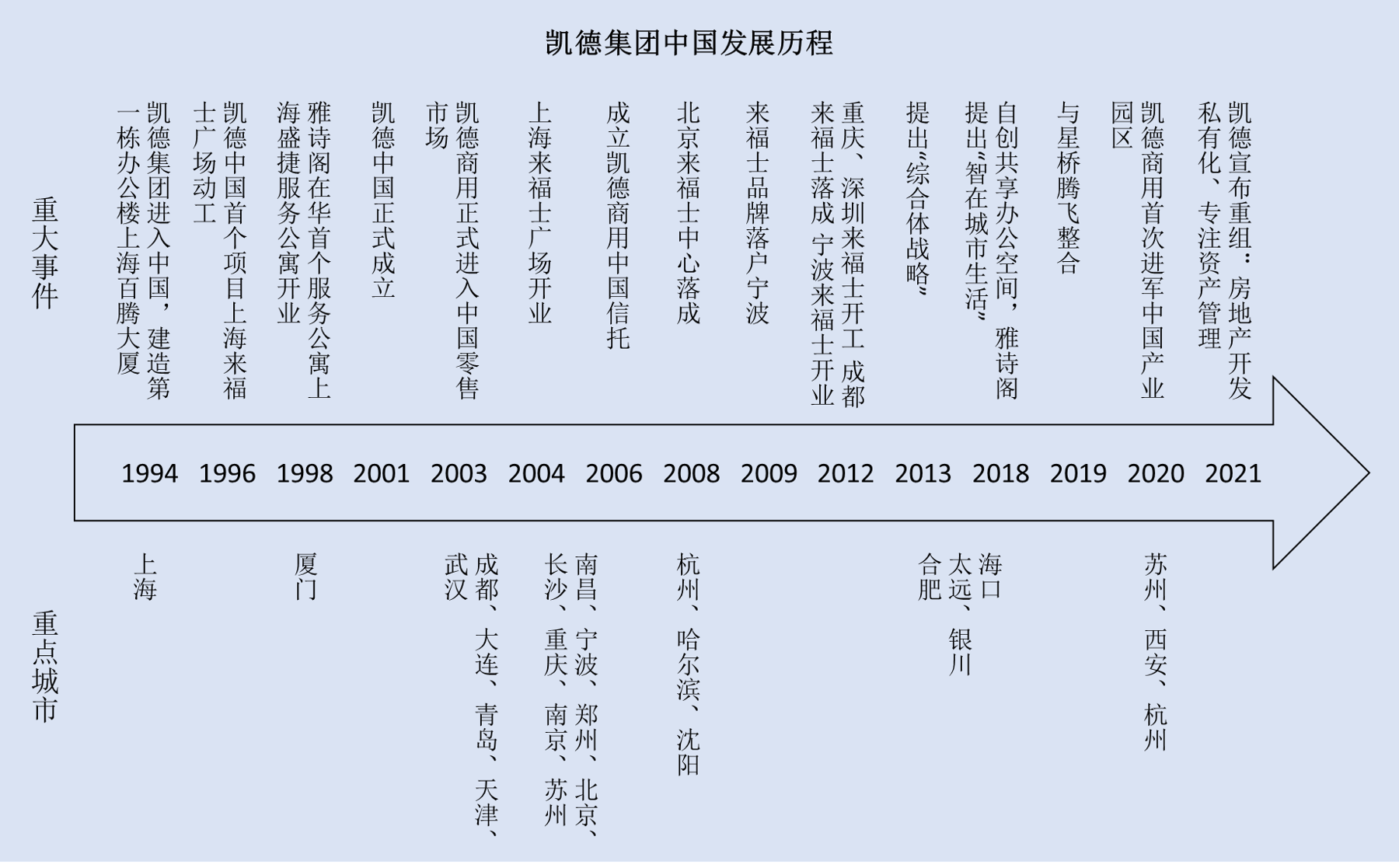

早在1994年,凯德就已经进入中国市场,首个中国项目上海百腾大厦正式建成,给彼时蹒跚学步的中国房地产行业带来了更先进的产品与理念。

1996年,凯德在中国的首个来福士动工,中间经历了1998年引入中国首个服务公寓,2004年首个来福士——上海来福士广场,开创了国内综合体的新纪元。

来源:企业官网、观点指数整理

对于凯德来说,中国无疑是其全球市场的核心之一,对中国而言,凯德也是丰富房地产业多元化发展的外企之一。

经历26年的发展,凯德集团已经在中国40多个城市布局200多个项目,管理资产总规模约2700亿人民币,占全球规模的41%。

凯德集团的巨大规模离不开曾经的轻资产转型策略。

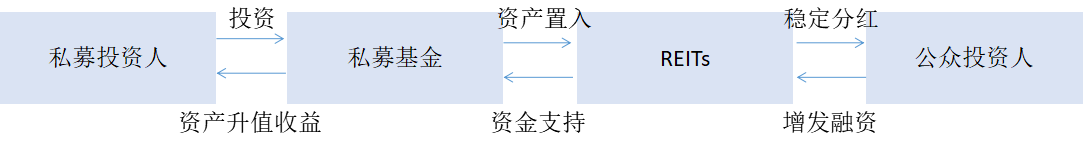

2001年,被传统模式高达87%的有息负债率捆绑沉重前行的凯德下定决心,利用新加坡新推出的REITs税收优惠政策减轻资金压力。通过发行REITs将基金部分股权交由养老基金、保险基金等机构投资者持有换来更多的资金进行周转,待项目稳定运营后再以REITs方式退出,形成完整的投资和退出闭环。

更少的资金换来更高效的发展,凯德从此开始了规模扩张之路,凯德旗下几大基金涵盖了拿地、开发、培育到退出回笼资金所有阶段,形成了完美的闭环。

凯德商用中国发展基金在项目拿地、建设期即开始介入;待开发完成、收益率提高后输送给凯德商用中国入息基金,发展基金获取开发收益;入息基金对资产进行培育运营,等项目有了稳定回报后,凯德商用中国信托再收购资产让资产上市,从而实现退出。

凯德“私募基金+REITs”双基金商业模式

来源:企业官网、观点指数整理

有了资金上的优势,只是消除了后顾之忧,真正让凯德成为标杆企业的还是突出的管理能力。

凯德商用中国信托旗下购物中心运营管理平台公司(CRSM)负责轻资产运营,不持有任何物业,通过收取资产管理费进行盈利,每年能从每个购物中心收取几百万至上千万新币不等的管理费用。

受益于业务的集中,CRSM可以进行统一的中后台管理,减少了人力行政的支出,同时财务、IT的职能也集中起来,所有项目共享财务服务、用印流程、IT支持等。

管理公司还配有租赁部和市场推广部等,负责所有项目的招商和市场推广工作,经营数据的共享更能为新开业项目提供良好的规划参考。

通过多达60个项目的数据参考和复盘调整,凯德能够合理估算投资成本,减少不必要开支和对费用的细分掌控,预测未来一年的支出预算,实现资源的有效控制和效率最大化。开业后的收入指标如果达不到预测水平也能够及时调整,达成既定目标。

数十个项目的不断历练,方便了凯德总结归纳成功与失败原因,团队的管理能力和专业能力也不断加强。

继续壮大在华资产

凯德深耕中国市场多年,在中国打造了广受认可的品牌,且在商业地产运营上颇有心得。旗下凯德商用中国信托专业运营已有稳定现金流的成熟项目,源源不断为公众投资人带来可观分红。

据凯德中国信托2020年年报披露,现拥有11个主要省市的13个购物中心和5个商业园区,总资产达到43亿新元(约210.53亿人民币),信托总收入为2.1亿新元(10.28亿人民币),因为零售业受疫情影响较大,收入同比减少了11.6%。

来源:企业年报、观点指数整理

受到疫情影响,凯德集团在中国市场的购物中心物业净收入下滑13.2%,但息税前利润同比增长17%,主要由于线上线下融合发展,线上销售突破2亿元。

据凯德集团总裁兼中国区首席执行官罗臻毓表示,中国市场多元业务已经回归正轨,未来会继续壮大在华资产规模,包括产业园区、数据中心及物流等,计划未来几年将旗下相关资产规模扩大至50亿新元(约人民币245亿元)。

凯德在疫情期间已完成商业零售的线上线下整合,未来将着重完善数字化能力,为租户和消费者提供更加智能化的解决方案。

商办项目方面,未来TMT、医疗、教育、金融科技等领域会继续扩张成为办公需求主力军,凯德也将在产业园区+办公楼的组合基础上提供更丰富的产品类型,满足不同租客的需求。

私有化得失

如果不是因为市场估值被过分低估或缩水,大多数上市公司私有化的目的主要是为了更好地管理控制企业,以谋求长远发展。

与凯德相似的亚腾资产2007年在新加坡交易所上市,2017年宣布私有化退市。

亚腾资产退市之后,可以专注企业运营,做出更高效的决策帮助企业实现增长目标。同时,经验丰富的华平投资参与,也能够与管理层合作,实现长远发展。另一参与私有化的股东中航信托能够与亚腾共同开发私募基金及资产证券化业务,长期稳定地募集资金。两大股东的加入既解决了募资问题又帮助了企业发展,私有化带来的好处不言而喻。

上市带来的募资优势是每一家企业都希望得到的,但也会带来一些管理上的劣势。比如,上市后要求企业公开透明,资金的使用也需要向投资者交代,必须保证企业稳健发展、财务健康,有时甚至会约束管理层进行决策,让企业陷入一成不变的发展模式中。

凯德集团首席执行官李志勤表示:“由于存在较长的培育期,房地产开发业务的价值在公开市场未能得到充分体现。将这部分业务私有化,让凯德能够更好地把握房地产开发周期,优化不同资产类别和市场的回报。”

这充分表明了上市对凯德的开发业务帮助并不大,融资对其来说并不是首要任务。凯德自有的私募基金在开发培育这个板块已经驾轻就熟,私有化反而能让企业股东更好地把控、推进开发进程,提高开发带来的收益。

轻资产方面,凯德的投资管理业务规模亚洲领先,旗下共管理6只房地产投资信托基金和商业信托,在资产与基金管理方面具有成熟经验。

2020年财报显示,从REITs和基金管理业务共录得3.06亿新元的费用收入,年复合增长率约为15%。

这是凯德在中国的首个数据中心项目,凯德方面同时表示,看好在上海、北京、深圳等城市扩大数据中心业务规模的潜力。

凯德以36.6亿元收购一个位于上海市闵行的超大规模数据中心园区,项目由4栋建筑组成,总建面达7.5万㎡,这是其在中国的首个数据中心项目。

4月29日,海印股份发布公告称,一季度营收同比减少8.71%至2.61亿元,净利润大跌45.18%至1309.76万元,上海浦东项目累计投入8.19亿元。

近日,中梁集团旗下的中梁百悦智佳向港交所递交招股书,该公司成立于2020年末,上市前夕吸引了碧桂园服务在内的多位战投为其背书。

银座股份2021年第一季度营收16.65亿元,同比增长27.31%;归属于上市公司股东的净利润3298.31万元,同比增长129.94%,同比扭亏为盈。

上半场拼规模,下半场或将定生死。已披露2020年财报的18家闽系房企,绝大多数业绩增速下降甚至负增长,其中多家债务压顶。

赢商网账号登录

赢商网账号登录