旭辉首个高铁TOD项目落地重庆,美的置业X宝龙地产造珠海首座TOD综合体,融创杭州130万方超级TOD启航……

在商业地产头条写下《TOD真香,万科龙湖们急了》的过去一年中,国内的TOD抢地大戏越演越烈。入局玩家不再限于万科龙湖等圈内老面孔,而落子区域则从南至北、由东向西扩散不止。

但大幕之下,区域呈现出的发展步调不一,一线城市的远郊区、二线城市的新兴区无疑是时下TOD热门淘金之地。

同样,如上年所观,TOD这门生意依旧不是个低门槛的活儿。冲进战局中的大大小小企业,谁人寻至最佳路径皆是不易。

唯一可确定的是:长期趋势与可见模式,呈现着故事发展不同的两个截面,还有交错其中的住宅开发、商业重塑明暗两条线索。

01

十年沉淀TOD拿地高峰期至,新一线城市弯道超车

据赢商大数据对国内TOD项目不完全统计,按照时间线,发展历程大致可分为三个阶段:

· 自2009年起,便有零星少数企业开始布局TOD项目,但彼时试水规模有限,这种状态一直持续到2015年前后;

· 2016年起,随着各地政府陆续出台地方性政策,TOD建设的土地、资金及机制等方面制度不断完善,从顶层设计为行业快速发展埋下伏笔,TOD项目由此开始规模化布局;

· 沉淀近三年,2019年起,国内房企迈入TOD密集拿地期,高潮一波接一波。

TOD抢地高峰期至,究其背后原因有三:

· 宏观层面:大规模基建增强交通连接性,加深了全国主要经济圈间的经济联系,区内房企布局机遇频出,特别是商业地产发展。

从物业类型上看,公共交通导向型开发(TOD)成为了经济圈内地方政府推动新区发展的首选方式。

· 中观层面:2019年以来,“房住不炒”主基调下,房地产行业融资政策收紧,公开拿地、融资成本持续攀升。为寻求利润空间,TOD拿地成为房企降低土地成本一大措施。

· 外部层面:伴随着城镇化推进,国内主要城市轨交规模持续增长,网络化和规模效应逐渐显现,TOD开发的硬件设施进一步完善。

据中金公司,截至2020年底,中国内地累计有45个城市开通轨道交通,运营线路总长度世界第一;2019年我国城轨在建规模达6903公里,相较2013年的3892公里接近翻倍。

至此,TOD发展土壤逐渐成熟,拿地驶入快车道。按照4-5年开发周期,预计2023年起国内TOD项目将密集入市。

撇开时间线,切入国内TOD项目的布局区域,则会发现它们呈现出在经济圈内高度聚集之特征。

· 长三角、京津冀、珠三角(粤港澳大湾区)、成渝城市群,成TOD主战场

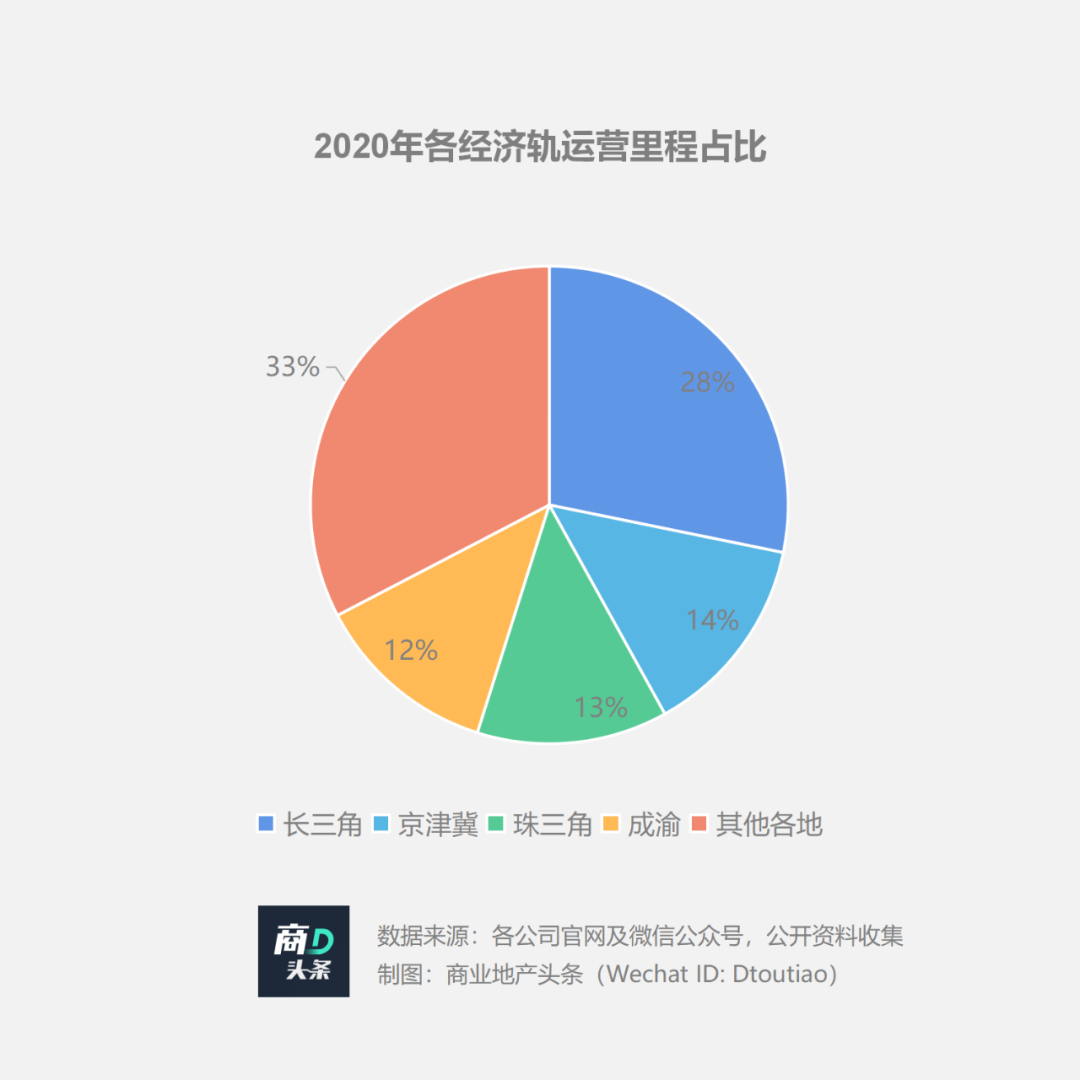

长三角、珠三角(粤港澳大湾区)、京津冀及成渝城市群,因领先的轨交建设而成TOD主战场。据中国城市轨道交通协会,上述四大区域的城轨运营里程总数占全国近7成。

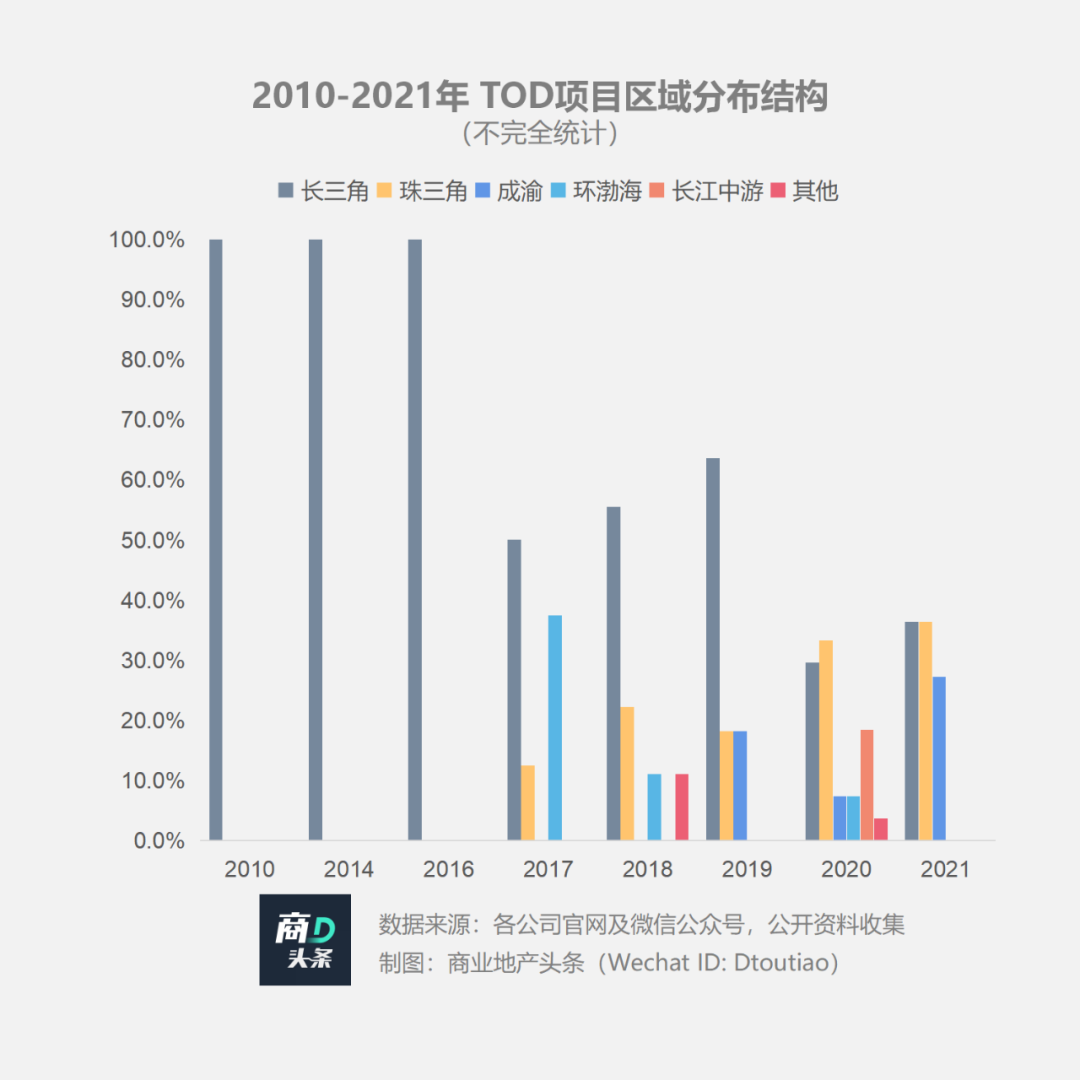

虽轨交建设走在国内前头,但上述四区域TOD发展时间轴有先有后。长三角起步较早,早期TOD项目(2017年以前)多落于此;此后,TOD拿地开始向珠三角(粤港澳大湾区)、成渝、环渤海等经济群推进。

值得注意的是,2020年起,在粤港澳大湾区时代发展机遇之下,珠三角TOD拿地节奏明显加快,甚至一举赶超长三角。

· 新一线、强二线城市是TOD项目高频出没地,杭州、成渝、莞佛抢眼

具体到各类城市,可看到:长三角,尤数杭州布局最多;成渝经济群中,重庆和成都抢眼;大湾区中TOD分布更集中在广、佛、莞。

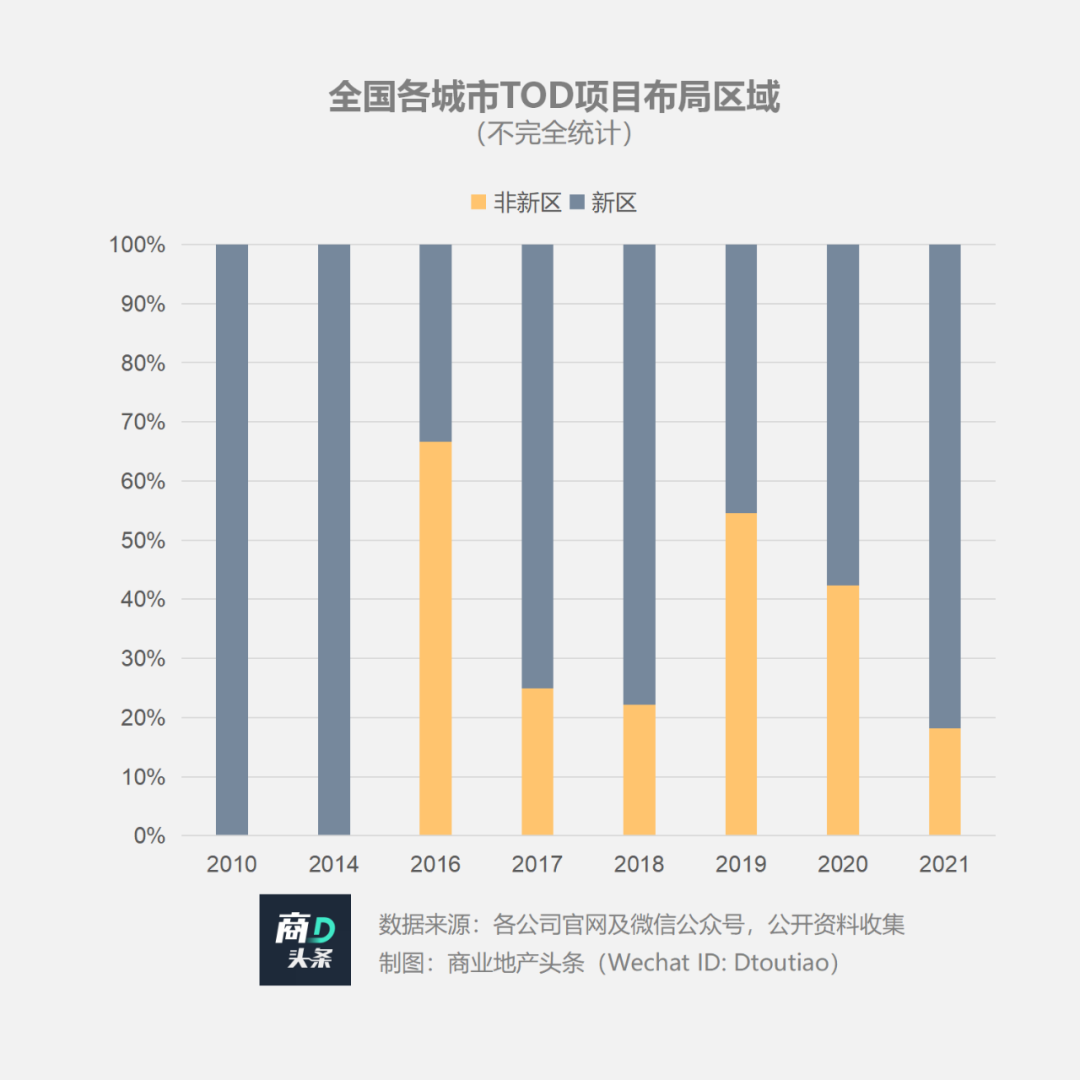

而在各城市内部,无论是核心城市还是非中心城市,TOD项目明显集中布局在城市新兴区域。

此特征深受区域经济发展格局影响,城市发展由稚嫩初期到成熟中期,人才、资金等要素不断向周边新区、城市分流,以轨交为核心的TOD项目成了城市融合的主推手。

囿于主城人口密度高、交通路网和功能分区定型较早,稀缺的土地资源限制了TOD项目大规模勃发。

相较之下,配套不断完善中的新兴区域的配套往往尚未完善,因便捷交通优势和多元化的业态组合进一步凸显了TOD项目价值,资产增值空间大,抗风险能力也强。

除了发展阶段、布局区域之别外,当下国内的TOD项目在产品形态、开发模式上亦有着明显个性展示。

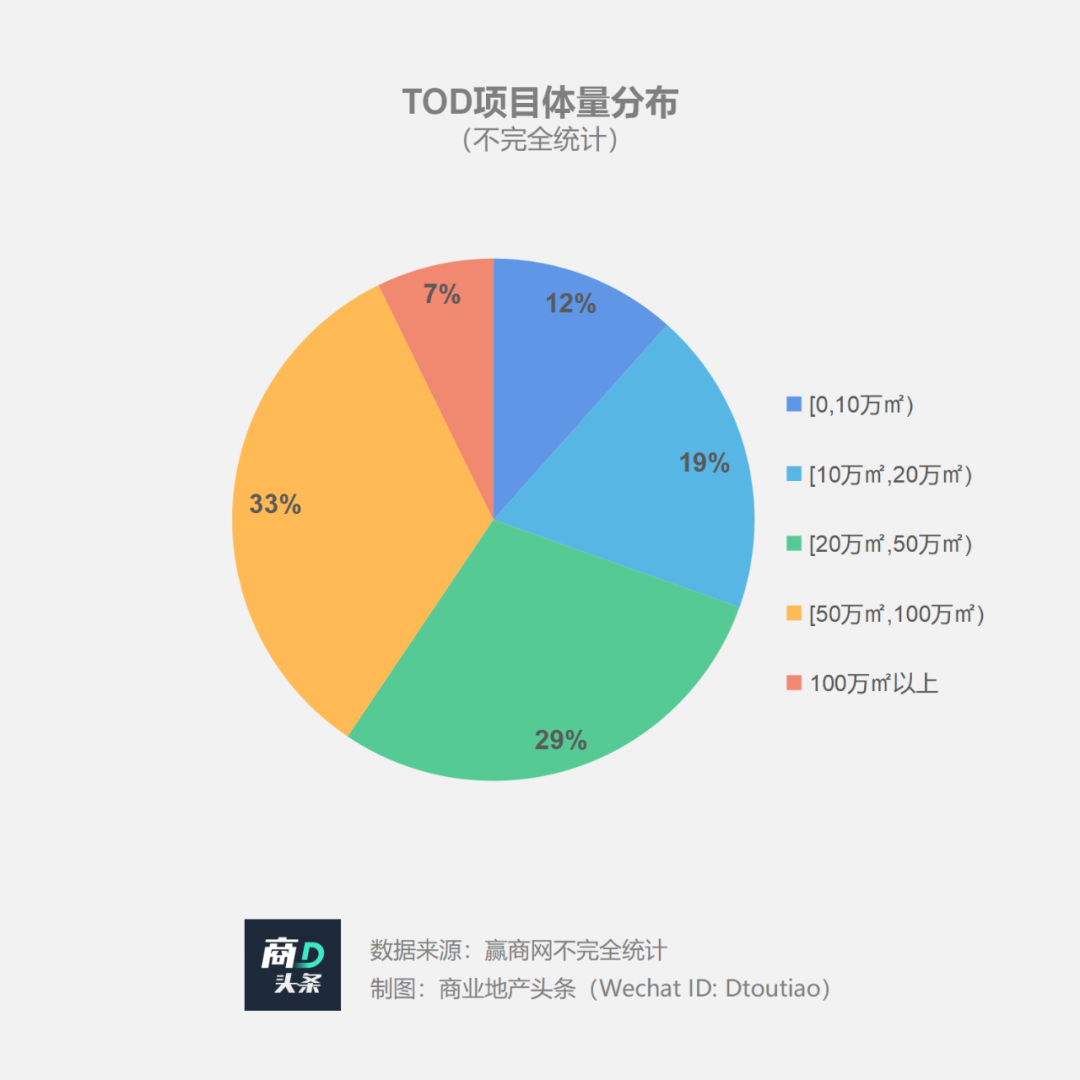

· 产品形态:多集中于20-50万㎡、50-100万㎡,百万平项目罕见

目前TOD项目的体量多集中于20-50万㎡、50-100万㎡区间,100万㎡以上的项目较为罕见。而从产品功能看,居住主导型TOD最常见,占样本总数超六成;商务复合型、商业主导型两类TOD项目较少,因为缺少居住人口的导入、复合业态的吸引,仅靠零售、办公业态难支撑起大体量项目。

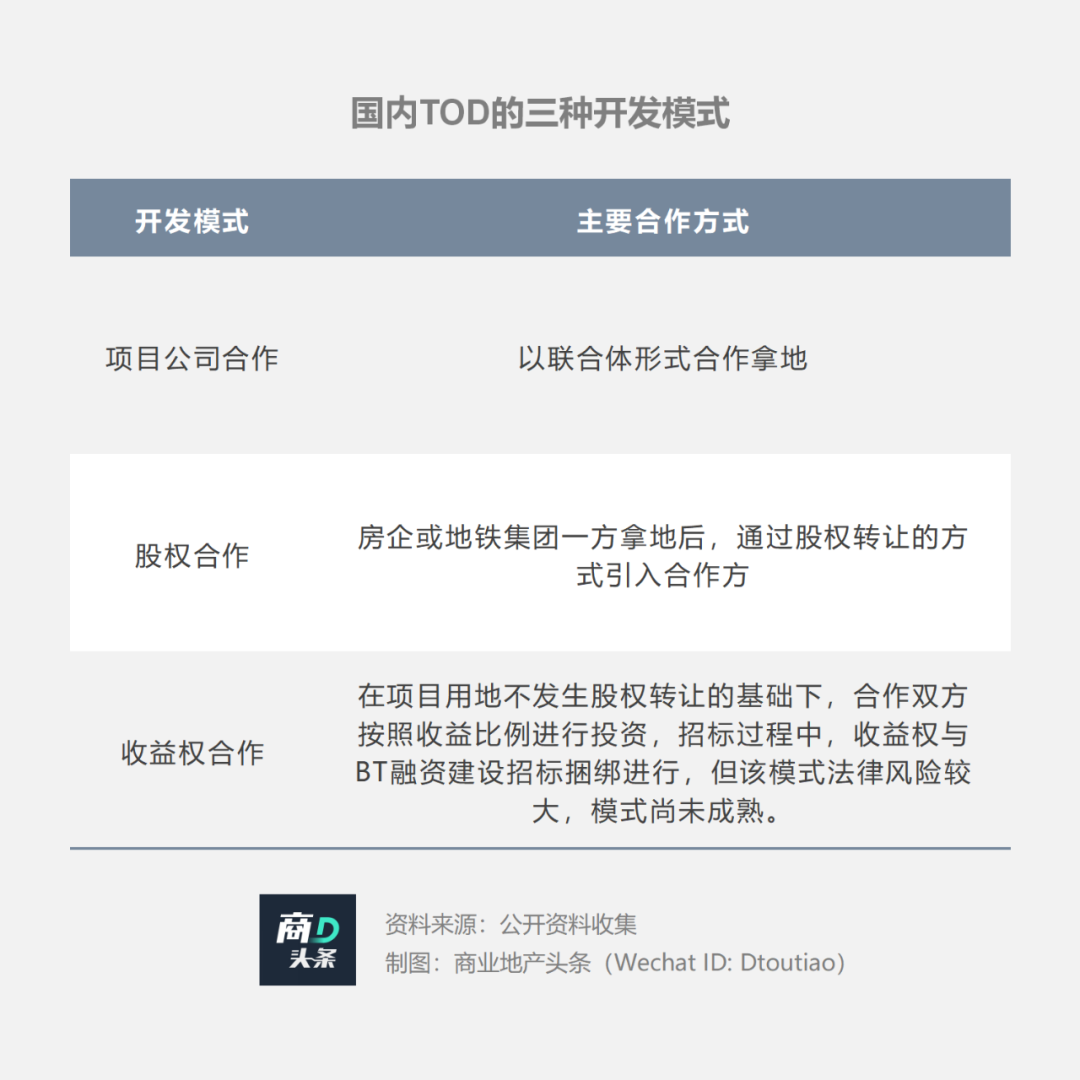

· 开发模式:与轨交集团合作开发为主流,股权合作最为常见

目前,房企间联手开发TOD项目的案例不在少数,但当下主流开发模式仍以房企与轨交集团合作为主。

*于房企,与地铁公司合作是增强拿地优势的灵丹妙药。由于地铁车辆段项目本身开发难度较大,竞买人往往需要具备轨道交通线路建设及运营技术能力,所以此类最终多由本土地铁公司包揽。

*于轨交集团,轨道建设运营虽是其强项,但在综合物业开发、运营经验远远不足,而引入房企,恰好可弥补这一短板。

目前来看,房企与轨交集团的合作主要有三种模式上,项目公司合作、股权合作、收益权合作。而据赢商网不完全统计,以股权合作开发最为常见。

02

TOD入场券昂贵,龙湖打样、华润先行、万科资源丰富

TOD入局者众,有全国布局者华润、龙湖等,亦有区域深耕者,一如宝龙、金茂、绿城,而保利、越秀等起家华南的房企,则不约而同将集结在大湾区。

· 优等生龙湖:持有超70个TOD项目,全国首个商圈高铁TOD打样

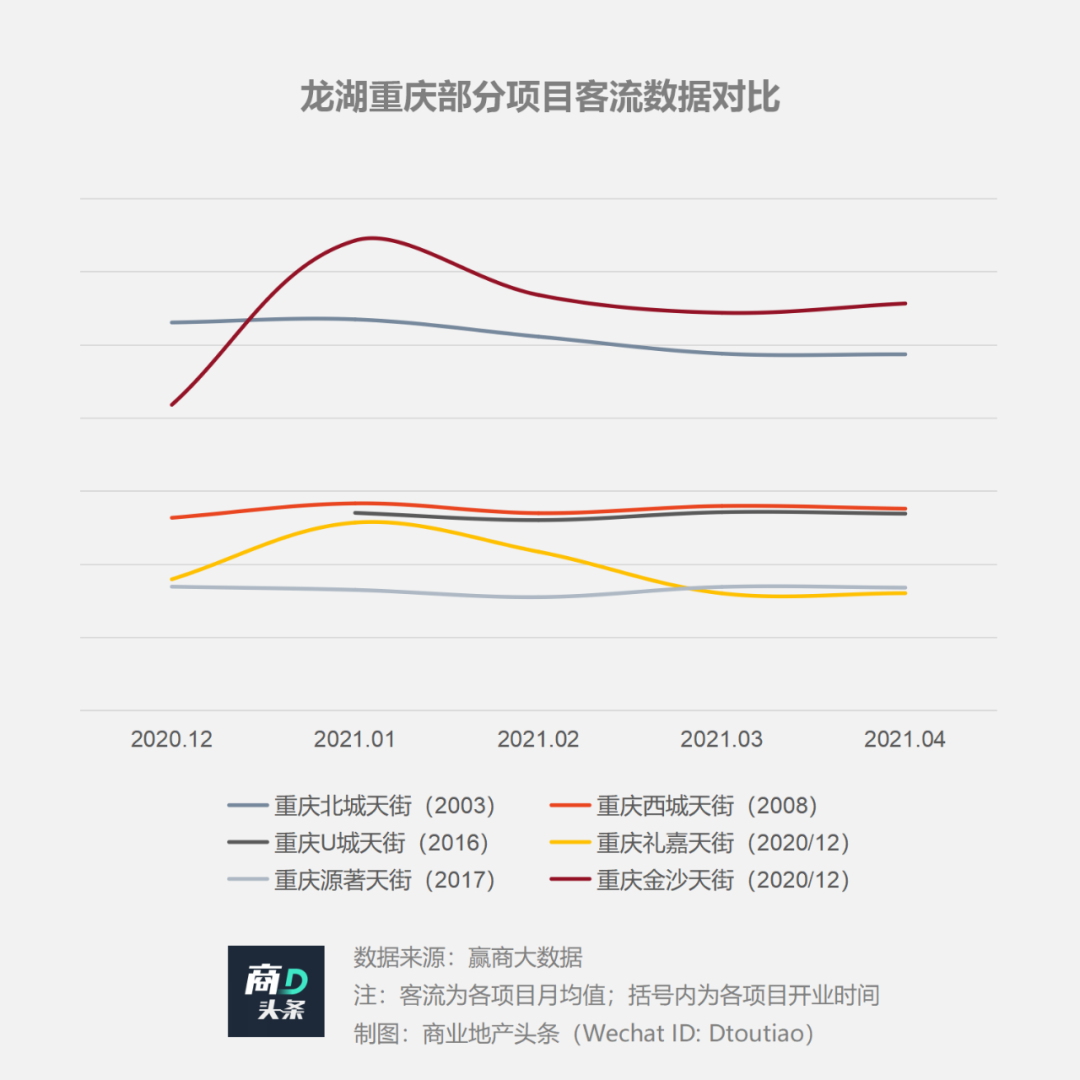

截止目前,龙湖持有超70个TOD项目,开发面积近千万平方米。仅2020年,其就拿下15个TOD项目,为历年之最。

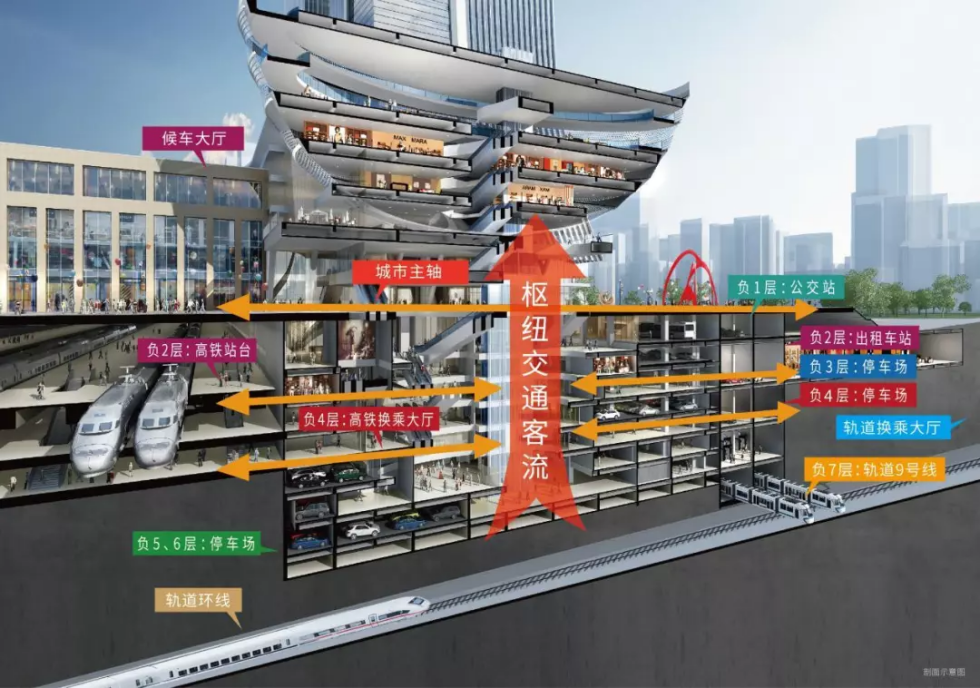

作为房企优等生,龙湖去年底开出的重庆金沙天街,是目前全国唯一集高铁、地铁、轻轨、公交、客运“五轨合一”的城市综合体。

重庆金沙天街 图片来源/龙湖集团官网

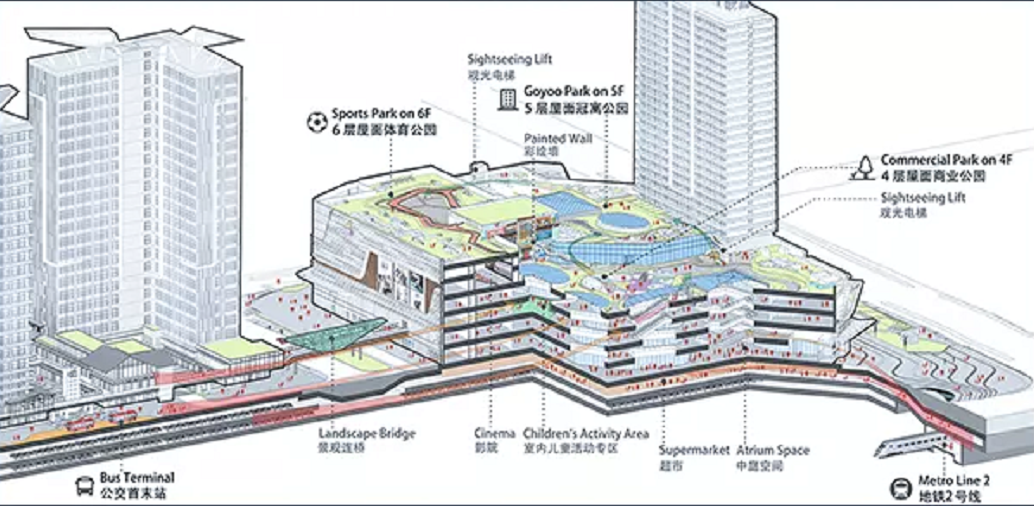

重庆金沙天街体量超21万方平方米,成渝高铁的始发站位于项目A、B馆之间,地上7层商业空间、地下7层立体交通空间无缝接驳,聚客力在线。

重庆金沙天街地下7层垂直剖面示意图 图片来源/赢商网

据重庆市沙坪坝官网,重庆金沙天街开业3天销售额破亿元,人流量达90万人次。另据赢商大数据,刚开业的重庆金沙天街节假日客流数据表现优异,相比于龙湖在重庆的其他项目优势明显。

房企开发TOD项目,不得不面临运营上的难点:

一方面,在于商业与轨道交通的多维有效结合,需要实现不同功能间有效融合,包含建筑空间、工程技术、人流动线、多功能空间等;

另一方面,庞大的项目体量有高业态筹划要求,要将业态结构、空间结构与不同消费群体相配置,最大化项目辐射力。

合肥瑶海天街 图片来源/龙湖集团官方公众号

由此看来,重庆金沙天街为全国TOD项目开发打了个不错的样。

此外,在“持商业”战略中,龙湖坚持深耕一二线高能级城市及大城市周边的卫星城,并依托于自身特有的城市地图研究体系,进行网格化投资布局。截至2020年底,龙湖已布局全国27座一二线核心城市,而其中重庆、成都两座城市在手商业项目均超10个。

· 先行者华润置地:探路TOD超18年,但运营能力尚待检验

早在18年前,华润置地已开始了TOD探索,是行业的先行者。截至2021年3月末,其已在31个城市落地76个TOD综合体,总建面超3500万平方米。

自2016年起,华润置地TOD提速,平均每年以8-10个项目快速增长;且在2021年“集中供地期”,激流勇进,不惜溢价拿地。

5月7日、8日,杭州楼市迎来2021年第一批集中供地日。华润置地拿下绿汀路TOD地皮,这是余杭区历史上第一个百亿地皮,也是杭州第六块百亿地块。

虽规模不小,但华润置地需充分考虑高额投入与回报期错配的问题。毕竟TOD项目开发除耗资大、周期长、投资回报慢的难点外,还具有三个与其他多元化项目不同的难点:

第一,项目开发难度高。由于与交通枢纽邻近,TOD项目地块通常比较零碎且不规则,中间还穿插着轨道交通的运行区域,相对普通地产开发项目难许多;

第二,要与当地政府良好沟通。将城市交通与城市功能置于铁路上方,需要创新和突破现有的城市管理及建筑规范,为此TOD项目要求开发商与政府保持密切的沟通,以寻求合理合法的设计方案;

第三,要配置大量自持的商业、产业及公共服务业态,因此对参与企业的融资能力要求较高,融资成本需低于自持TOD商业综合体项目的回报率才具备相应的实力操盘。

· 追赶者万科:深度绑定地铁集团,异地扩张局面或受限

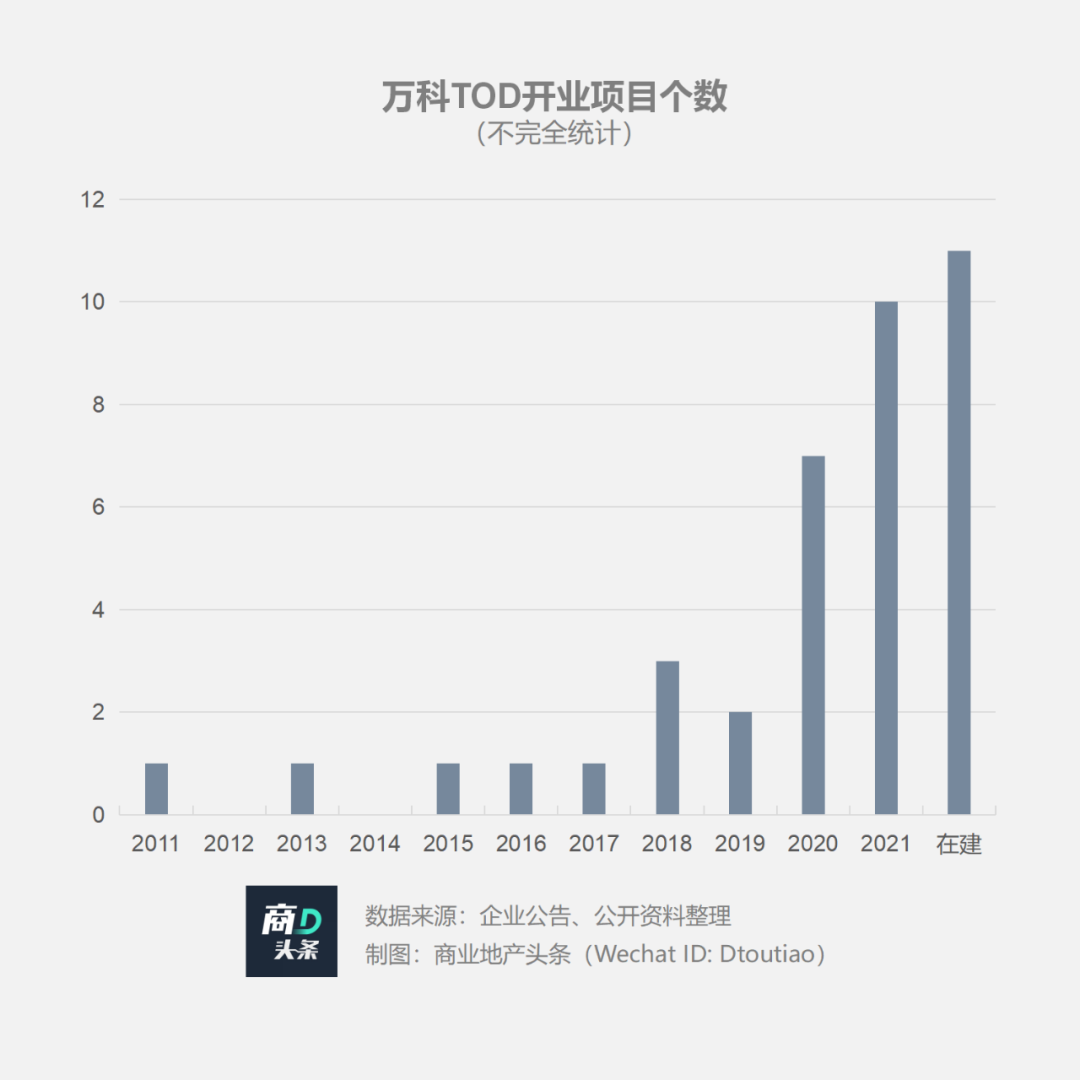

根据2020年年中业绩会,万科已累计获取了49个TOD项目,总建面1803万平方米。而据赢商网不完全样本统计,去年起万科TOD项目进入密集开业期。

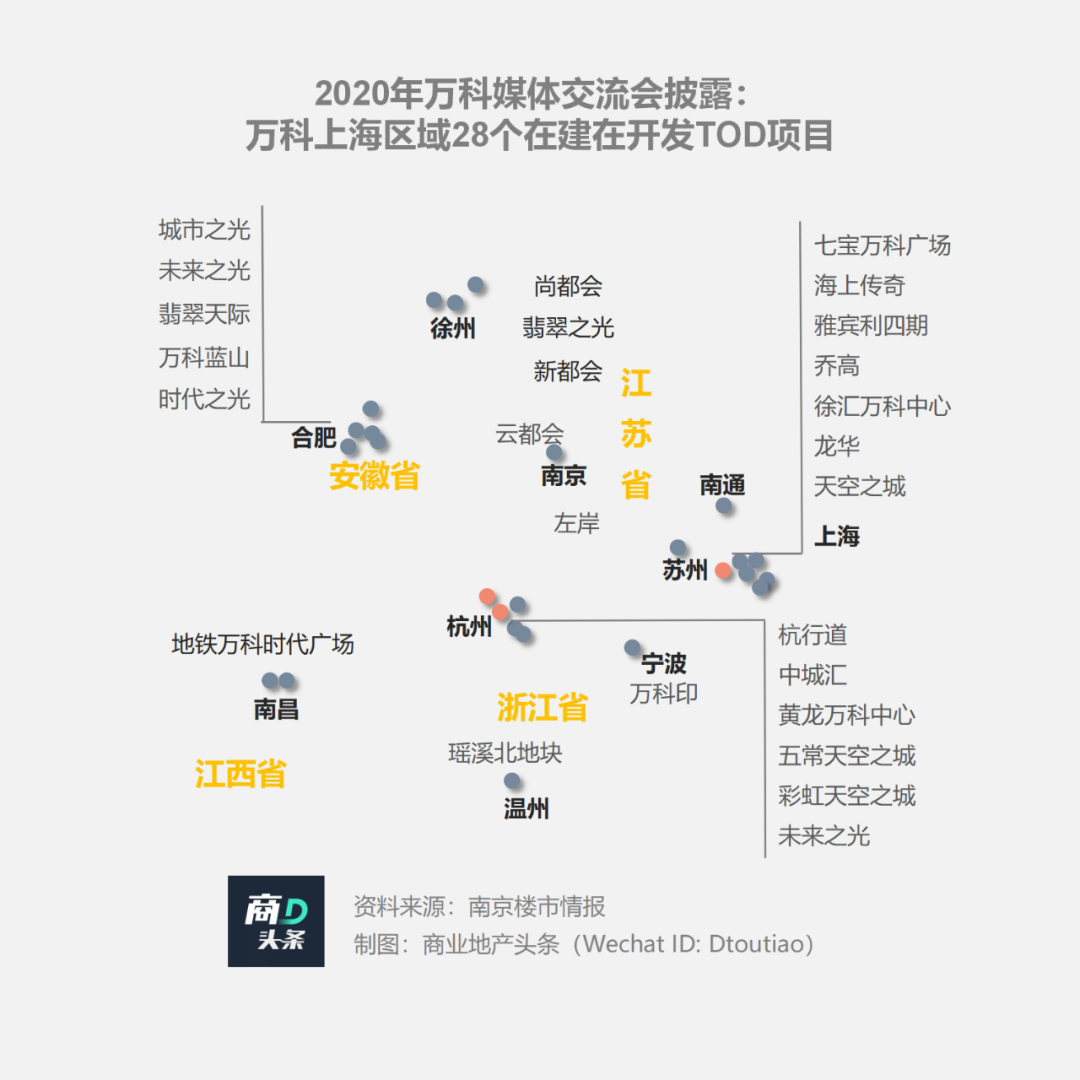

另一方面,万科在建的TOD项目储备充裕。2020年万科媒体交流会披露,其于上海区域(涵盖上海、浙江、江苏、安徽、江西5大区16个城市)在建、在开发的TOD项目就有28个。

万科高速发力TOD,其中一大关键支撑力来自与各地地铁集团的有效合作。

正如万科高管曾表示:“轨道交通一定是中国下一个阶段城市化的主流模式。深铁现在试图跟万科建立的模式是日本东急地铁公司模式,不是把土地拿出来招拍挂,而是合作开发。如果谁能和深铁绑定,那基本上意味着在未来的轨道交通时代,这个开发商就已经赢了一大半。”

于万科来说,与各地地铁集团合作,可绕开竞争激烈的土地招拍挂市场,以获得优质土地资源,扩大区域深耕优势。但此种绑定模式同样面临着约束,毕竟一些城市的TOD项目有明显的地方垄断性。

以广州为例,品秀星图TOD项目不允许联合竞买,且土拍条件设置苛刻,几乎是为广州地铁量身定制,而广铁又和本土国企越秀地产深度绑定,直接导致其他开发商难以在广州市场分一杯羹。

一年复盘,再次讨论TOD是为了讨论什么?

TOD项目是目前商业地产中有着截然不同开发模式的产品,而未来城市发展也对TOD项目开发商的自持与运营能力提出更高要求。

全过程、一体设计的TOD思维,建立起商业管理与地产开发的良性互动模式,前端厘清接口,后端做好服务运营升值,才能最大化自持资产增值反哺,提升片区形象与价值。

正如华润置地总裁李欣表示,未来站内站外、商业物业一体化营运是必然趋势,更是TOD成功的关键。

而在公募REITs开启的大背景下,TOD项目的长期性、盈利稳定性及现金流可预测性高,能较好地满足长线资金的配置需求。

这一切,都让企业有足够的动机布局TOD项目。追风TOD的大潮,还将继续汹涌下去。

赢商网账号登录

赢商网账号登录