胡葆森一直有个中原梦。

他把自己的第四家上市公司取名中原建业(9982.HK)。在5月31日这一天,他拿起了棒槌,为中原建业敲响了港交所的大门。

那天,他一改往常的中式装束,着西装、红色领带,笑得很灿烂。这位纵横商海数十年的企业家,还坐拥建业地产(0832.HK)、建业新生活(9983.HK)、筑友智造(0726.HK)三家港股上市公司。

在地产圈,旗下拥有多家上市公司,胡葆森并非孤例。资本市场越来越追求简单的故事,像中原建业,就是一家轻资产的地产代建公司。再例如,佳兆业创始人郭英成膝下已有8家上市公司,或自己孵化,或收购而来。

走过了开发繁荣的时代,地产商们围着着美好生活进行多元化布局,子版块分拆上市成为一种时髦。这股风潮,不仅仅印证了掌舵者的战略眼光,而且顺便解决了二代交班和管理层激励的问题。从目前来看,地产“多胎”制,至少达到了一箭三雕的效果。

十分巧合的是,就在中原建业上市的这天,国家出台了“三胎政策”。有网友评论说,这是六一儿童节最好的礼物。

而对于多元化布局房企来说,“放开生”本身就是最好的资本故事。

33位房企老板育88“子”

在房企中,最能“产”的当属佳兆业。

2009年12月,佳兆业集团成功登陆资本市场。12年后,它又迎来了第8“子”。今年6月,潮汕旧改大王郭英成联合三个女儿,拿下佳兆业的第8个上市平台——星岛(HK:01105)。

眼下,在佳兆业的上市平台中,涉及健康、物业、科技、生物和传媒等多个板块,包含2家A股上市公司,5家港股上市公司,1家海外上市公司。

随着恒大物业在去年12月的成功上市,许家印囊括了6家上市平台。除嘉凯城为A股外,其余均在港股上市。

恒大的目标是从地产龙头向综合型企业集团转型,目前除地产业务外,恒大集团旗下拥有恒大汽车、恒大物业、恒腾网络、房车宝、恒大童世界、大健康产业、恒大冰泉八大产业平台,覆盖衣食住行、文旅康养等领域。

在许家印的计划里,8个板块最终的归宿都是上市。其中,房车宝已计划今年底或明年初上市;而恒大童世界也于近日被打包装进了境外公司,朝着向港交所走去。

与胡葆森同样拥有4个上市平台的还有阳光城创始人林腾蛟,涉及环保、进出口贸易、网络通讯设备等领域,均在A股上市。

此次,乐居财经统计了33位房企老板,涉及88家上市公司。除了郭英成、许家印、胡葆森、林腾蛟拥有4家及4家以上的上市平台;杨惠妍、许荣茂、郭梓文等8位老板拥有3家上市平台;林荣斌、陈卓林、曾焕沙、欧宗荣等21位老板拥有2家上市平台。

其中,27位老板同时拥有地产+物业双上市平台,占比超过八成;12位老板同时拥有A、H上市平台,占比超过四成;3位老板拥有境外上市平台,分别是郭英成的南太地产、杨惠妍的博实乐教育集团以及张勇的鑫苑置业。

与此同时,还有15家企业正处于“待产”中,其中14家在2021年向港交所递表或更新招股书,分拆上市的方向包括物业、产业园、文旅等。

轻资产分拆成热门

从房企的跨界方向来看,“轻资产”板块成为了被分拆上市的主要对象。相比房地产的重资产模式,香港及境外资本市场更认可轻资产、重运营的经营模式,更有机会获得较高的估值。

与地产息息相关的物业是最热门的分拆上市板块,2020年物业行业共有6家新上市物企,目前还有超10家物业公司正在排队等候上市。

这些“待产胎儿”也各有特色,朗诗主打绿色概念,中骏聚焦商管,东原仁知打起了“城市运营”牌,新力服务递表后,在经营范围内新增了代驾服务、住宅水电安装维护服务。已通过聆讯的越秀服务则以结合城轨物业的TOD模式为主要运营方向。

目前,TOP30房企几乎都将物管板块拆分上市。部分房企旗下物业公司的市值已反超地产,如绿城、雅居乐、建业等。

除物管板块外,还有一些分拆的轻资产板块也已成功上市,包括绿城的代建、佳兆业的健康板块、碧桂园的博实乐教育等。

其中,中南冲击上市的速度最快。两个月的时间内,中南已经二度敲门港交所,3月底递表中南物业,5月中旬将旗下公司中南高科递表。据悉,这是一家产业园区开发及运营商,提供集产业研究规划、园区开发、产业资源导入及产业园综合运营服务于一体的综合服务。

首次递表失效3个月后,雅居乐集团旗下的雅城集团于今年3月初再次向港交所发起冲刺。主要业务包括智能家装和园林业务。如若上市成功,其将会成为雅居乐集团第三个上市平台。

另外,有消息称已有逾20名投资者有兴趣参与万达轻资产商管公司的最新一轮融资,包括主权财富基金、中国科技公司和私募股权、投资基金等,估计于7月前完成融资,或在今年晚些时候在港进行首次公开招股。

二代“练兵场”

创一代退休或退居幕后,二代们走向台前,成为家族企业的中坚力量。新分拆上市的板块,往往是地产二代的“练兵场”,在这里,他们或被委以重任,或是授予股权,抑或是二者均沾。

据不完全统计,目前有18位“二代”与地产外的业务板块有关,其中14位在公司挂职并拥有股权。

例如,28岁的赵伟豪作为实控人,持有烨星集团58.67%股份;星河商管上市前夜,黄楚龙将20%股权以“奖励计划”的方式转给了次子黄德林。此外,欧宗荣亦将物业板块交予大儿子欧国强之手,其持有正荣服务5.56%股份。

当然,还有部分二代仅持有股权但不参与实际经营,如王晓松担任新城悦服务非执行董事、张惠琪担任兴业物联非执行董事。

作为最年轻的千亿房企女性CEO,陈昱含在掌管中南服务的同时,她还是中南建设董事兼中南置地总裁。不仅手掌大权,手中持有的股份比例也最多。

自2016年7月起,陈昱含就进入中南服务,参与公司的管理及业务运营。在股权结构上,陈昱含作为委托人及保护人所设立的家族信托是中南服务第一大股东,持股83.2%;第二大股东是中南服务的股份奖励计划,由受托人恒泰信托(香港)有限公司全资拥有,持股12.67%;陈昱含持股4%,为第三大股东。

另一位女中豪杰杨惠妍,十三、四岁时就已经跟随父亲参加公司会议,23岁进入碧桂园工作,担任杨国强的秘书以及公司采购部经理。

目前,杨惠妍任碧桂园服务董事会主席,最新持股比例为49.48%。4年时间,她不仅将碧桂园服务做到了物业板块市值第一的宝座,还推动碧桂园旗下博实乐教育成功上市。

房地产板块上市不到一年,祥生实业拟分拆旗下物业“祥生活”上市,创始人陈国祥30岁的女儿陈雪宜,被获委任为执行董事兼副董事长,陈国祥则退居二线,任董事会主席兼非执行董事,负责对集团的整体发展提供指导等,地产业务则交给了38岁的儿子陈弘倪,但均未分配股权。

“拴住”职业经理人

近几年的热门选项中,物业逐渐成了被追捧的对象。房企竞逐分拆物业上市,2014年至今,已有47家物企成功走向资本市场,其中,在物业资本市场扎根的房企已经有41家。

物企上市,市值走高,续写了一个又一个造富故事,也诞生了不少的“打工皇帝”。有意思的现象是,老板借物企上市设置的奖励名单中,除了那些扎根物企的职业经理人,也不乏房企的高管。

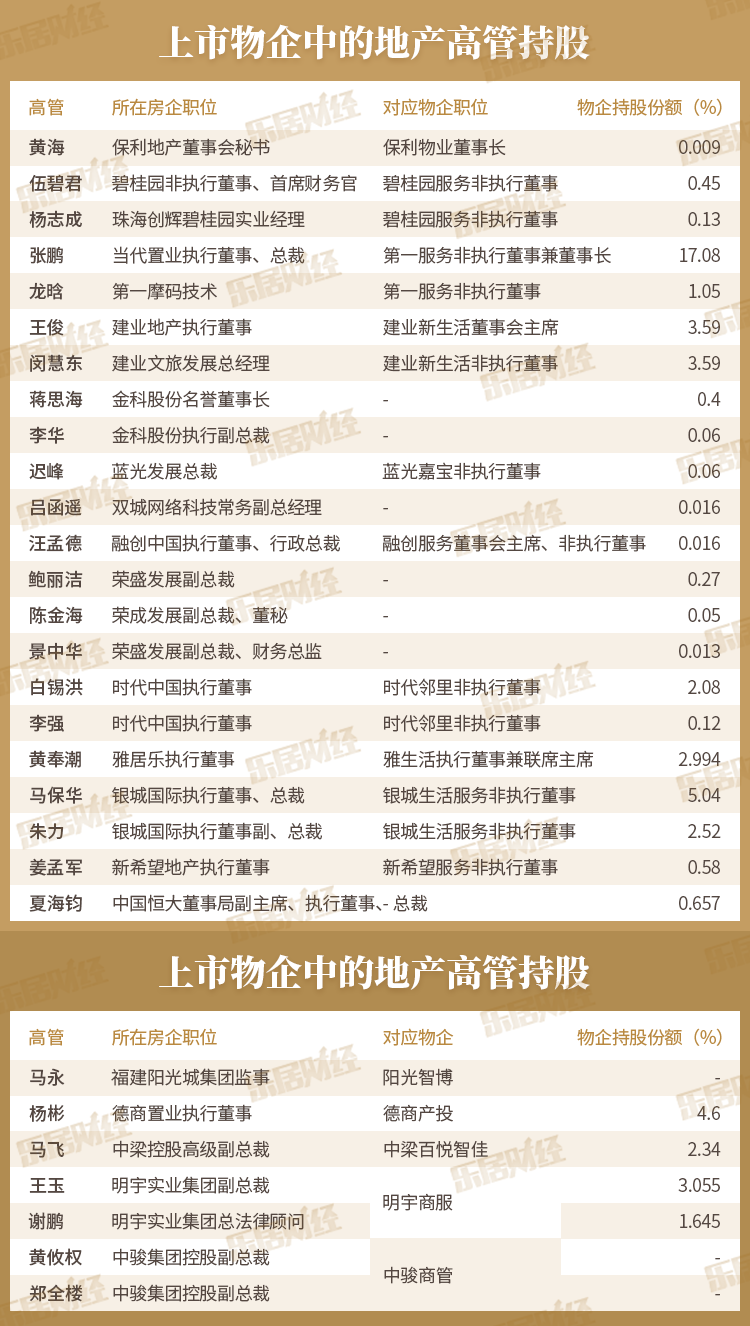

据不完全统计,至少有14家上市物企以股权的方式犒劳了关联房企的22高管。这部分高管,在房企或其他的关联公司中担任实际管理职能,而在物企中则更多任非执行董事的“虚职”。

在上市物企的持股份额中,房企高管在物企中持股多集中在5%以内,14位高管持股少于1%。其中,持股比例最低的是保利地产的黄海,份额为0.009%,而当代置业的张鹏获得了最多的股权份额17.08%。

此外,拟上市(已经递表或已向证监会申请)的物企中,也有不少地产高管的身影,例如阳光城、德商置业、中梁控股、明宇实业集团和中骏集团控股早有瓜分资本蛋糕给房企经理人的行动,5家企业中至少有7位高管获封。

由于拟上市物企还未被上市后的大众股东稀释,所以高管持股份额略高于已上市的物企,持股比例多高于1%。

除了已经封赏的名单,还有一大波奖励正在路上。5月以来,合景悠活、银城生活服务和第一服务相继采纳了购股权计划和股权激励计划。

以重金相邀,房企老板们意欲为何?

据乐居财经统计,2020全年,房地产行业共发生约665起高管变动,平均每天有1.8人次离职。在年末的的一周内,就曾出现5名高管相继出走的情况。

面对职业经理人离职暗流涌动。稳住管理层,成了老板们心照不宣的事情。而由于地产股的PE不足10倍,物业股的PE在30倍左右,老板们借分拆物业等轻资产上市,犒赏功臣。

去年10月,第一服务控股在港交所敲钟上市,张鹏毫不意外地出现在敲锣仪式上。

45岁的张鹏不仅是当代置业执行董事兼总裁,同时出任第一服务董事长及非执行董事。老板张雷与他共享了这场资本盛宴,上市前允其持有22.8%的股份,上市后份额稀释为17.08%,缔造了上市物企最大份额的激励股。

早年创业的老臣,也是老板们“安抚”的对象。

去年11月,孙宏斌携融创服务董事会主席兼融创中国行政总裁汪孟德出席了融创服务的上市敲锣仪式。汪孟德是孙宏斌早年创办顺驰的老臣,融创每个重要的时刻都有他的身影。融创服务上市,老孙以0.016%的股份作为奖励给了汪孟德。

为了进一步“捆绑”这些职业经理人,丰厚的股权激励背后往往伴随了一定的业绩考量。虽然作为非执行董事的授股人不会直接与公司经营挂钩,但他的奖励与物企的业绩“一荣俱荣”,联系更为紧密。

去年9月,珠海创辉碧桂园实业经理杨志成在接受碧桂园服务的购股权时,就有较为繁琐的要求:首期截至2020年底净利润同比增长不能低于38%,第二期截至2021年底净利润同比增长不能低于38%,第三期以此类推,共有两个批次,分别有三期购股机会。

分拆上市,让很多职业经理人找到了价值感。绿城管理执行董事、CEO李军坦言,“我会把在绿城赚到的每一分钱都买成9979.HK的股票”。

5月31日,中原建业首日开盘破发,开盘价报2.5港元,较发售价跌16.7%。从规模、经营策略、业务模式等来看,两只“代建股”存在较大差异。

松山湖佳纷天地由东莞深耕城市更新领域的市属国企——东实集团,和具有丰富的商业运营经验的行业领先企业——佳兆业商业集团联袂打造。

8月28日,佳兆业商业品牌战略升级后“佳纷系”首个社区mall——深圳东大街佳纷天地,将焕然新生、盛大开业。

报告期内,佳兆业实现租金收入约4.55亿元,同比大幅增长63.6%,主要来源出租面积的增加。

经过70轮的竞拍,最终由佳兆业竞得,成交价格约为24.6亿元,可售楼面价12614元/㎡,破厚街底价记录。

餐饮的数字化转型已经成为行业的一个必然趋势,不少餐饮企业或主动或被动地卷入其中,并在数字化的浪潮中逐渐拥抱智慧餐饮。

赢商网账号登录

赢商网账号登录