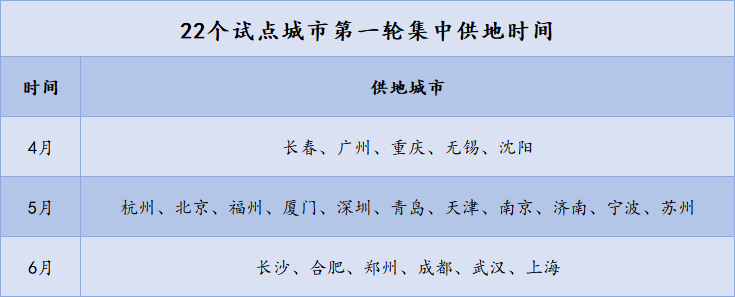

观点指数5月第一波集中供地高潮来临,11个重点一二线城市进行供地。

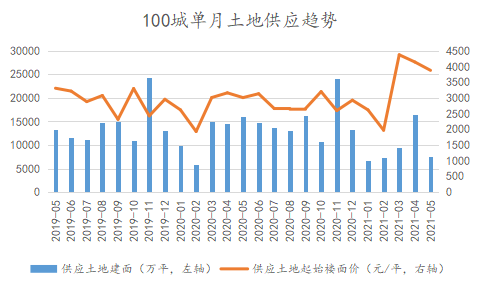

从数据来看,土地供应市场高位回落。具体而言,5月100个重点城市土地供应数量867宗,环比减少856宗,同比减少747宗;供应土地建面环比减少55%,同比减少53.6%;供应土地起始楼面价环比下降6.4%,同比增长2.9%。

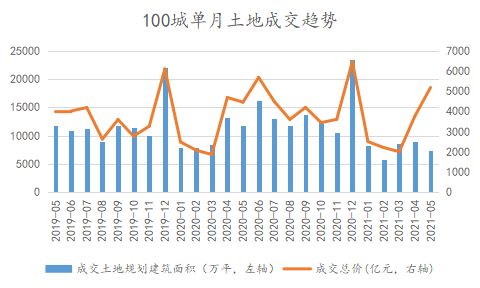

成交方面,市场热度持续,但量减价增态势明显。

5月,100个重点城市成交土地数量895宗,环比减少182宗,同比减少487宗;成交土地建面环比下降17.7%,同比下降37.2%;成交总价5179.4亿元,环比增长37.7%,同比增加16.3%;成交楼面均价6981.7元/平方米,环比增长67.3%,同比增长85.3%。

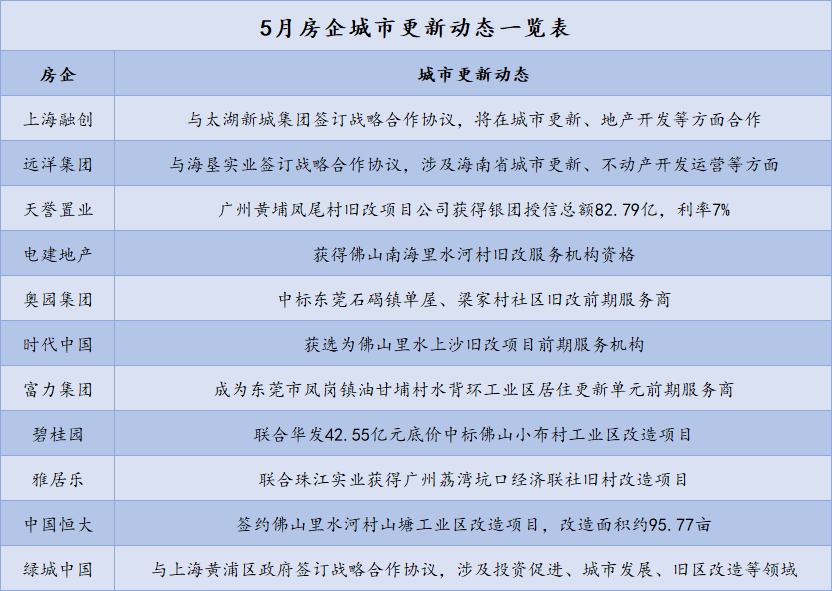

城市更新方面,据观点指数不完全统计,5月11家房企在城市更新业务上有新进展。其中,电建、奥园、时代和富力签订协议,成为旧改项目前期服务商,为后期获取旧改项目实施主体资格奠定先发优势。

另外,为了鼓励资本参与城市更新,加快房企改造资金平衡,上海市成立上海城市更新基金,基金总规模约800亿元,用于投资旧区改造和城市更新项目。

22家房企新增货值超500亿,长三角成拿地热门区域

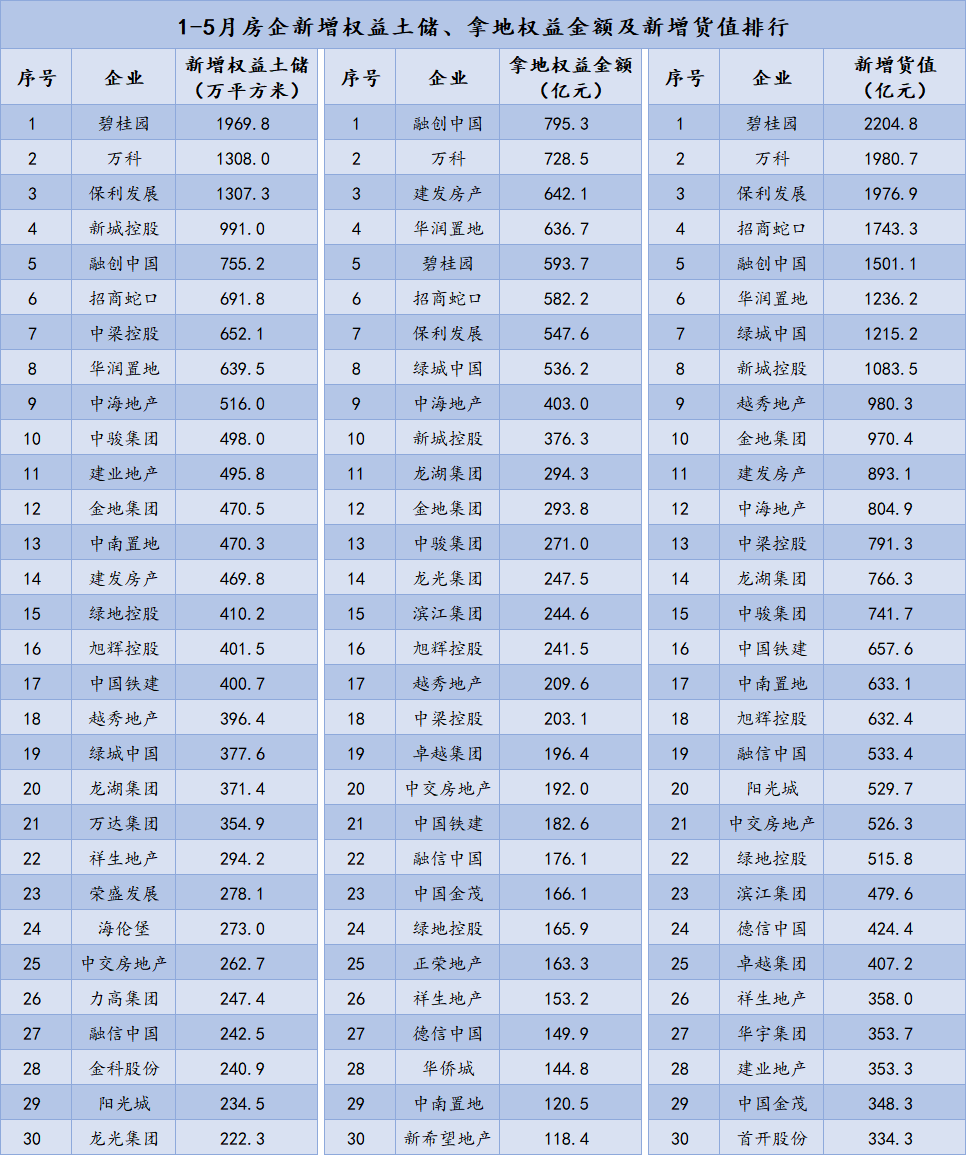

观点指数发布的“1-5月房地产企业新增土地储备报告”显示,碧桂园新增全口径土地储备为2466.4万平方米,处于明显领先地位。

万科和保利紧随其后,对应新增全口径土地储备分别是1308万平方米以及1307.3万平方米。

数据来源:观点指数整理

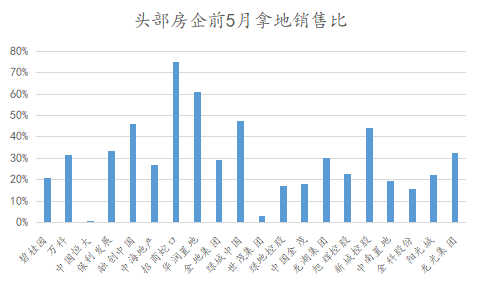

观察房企前5月拿地情况,头部房企拿地积极性分化明显。

融创、招商、华润、绿城和新城保持较大的土地投资支出,拿地销售比在40%以上。

相比之下,恒大、世茂在招拍挂市场拿地力度较弱,拿地销售比处于10%之下。

值得注意的是,2021年1-5月有22房企新增货值超过500亿元,较1-4月增加9家。多数房企在5月集中供地期进行扩储。

数据来源:Wind,观点指数整理

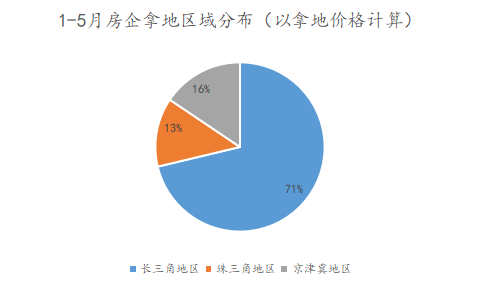

从拿地区域来看,长三角依旧是行业关注的重点区域。前5月房企长三角区域土地投资支出占比高达71%,远高于珠三角区域和京津冀地区。

土地供应高位回落,成交量减价增态势明显

观点指数监测的100个重点城市数据显示,5月土地供应数量867宗,其中供应住宅用地336宗,商服用地83宗,工业用地397宗,其他用地51宗,环比减少856宗,同比减少747宗;供应土地规划建筑面积7450.6万平方米,环比减少55%,同比减少53.6%;供应土地起始楼面价3877.7元/平方米,环比下降6.4%,同比增长2.9%。

数据来源:Wind,观点指数整理

5月单月,一二三线城市供应土地数量为84宗、328宗、428宗,供应土地建筑面积为893.5万平方米、2905万平方米、3466.3万平方米,环比增速分别为59.3%、-71.4%、-38.9%,同比增速分别为-22.9%、-62%、-52%;供应起始楼面价为9760.3元/平方米、3524.1元/平方米、2627.8元/平方米,环比增速分别为135.9%、-35.9%、23.1%,同比增速分别为94%、2.5%、14.7%。

经历第一波集中供地高潮,土地供应市场高位回落。

截至目前,22个集中供地试点城市中已有20个城市完成第一轮集中供地。剩余2个城市上海和武汉于5月下旬公布了第一轮集中供应地块详情,并于6月进行出让。

值得注意的是,上海首批供应涉宅用地共32宗,总建筑面积397.9万平方米,总起价742.3亿元,其中两宗地块出让价格接近100亿元,均价超过3万元/平方米,拉高5月一线城市整体供应价格。

来源:观点指数整理

成交方面,得益于北京、杭州、重庆等多个重点一二线城市完成第一轮集中供地,5月土地成交热度持续,量减价增态势明显。

数据来源:Wind,观点指数整理

具体而言,5月100个重点城市成交土地数量895宗,其中成交住宅用地406宗,商服用地125宗,工业用地329宗,其他用地35宗,环比减少182宗,同比减少487宗。

成交土地规划建筑面积7418.6万平方米,环比下降17.7%,同比下降37.2%;成交总价5179.4亿元,环比增长37.7%,同比增加16.3%;成交楼面均价6981.7元/平方米,环比增长67.3%,同比增长85.3%。

数据来源:Wind,观点指数整理

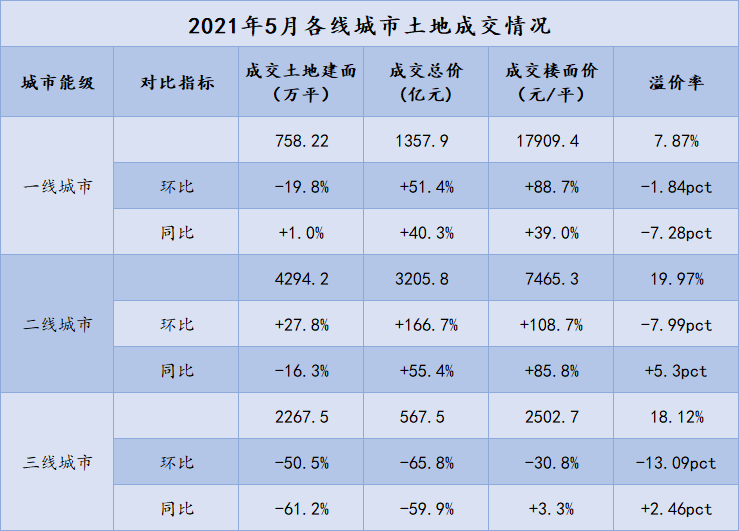

分城市能级来看,5月一线城市中北京和深圳进行首轮集中供地,对比4月出让建面近800万平方米的广州,当月成交建面环比降幅近2成,但成交楼面价和成交总价均出现环比上升。

北京和广州5月成交楼面价分别为26424元/平方米和21956元/平方米,远高于广州4月成交楼面价(10463元/平方米)。

5月共有杭州、南京等9个二线城市集中出让土地,拉动二线城市整体成交热度,量价齐升趋势明显。但是由于土地出让规则限制了竞拍上限价,溢价率较4月回落7.99个百分点。

另外,由于中小房企拿地减弱和供应减少等原因,5月三线城市成交出现较大跌幅,成交建面和总价环比下跌超过50%。

北京供地收金超千亿,上海设立800亿城市更新资金

数据来源:Wind,观点指数整理

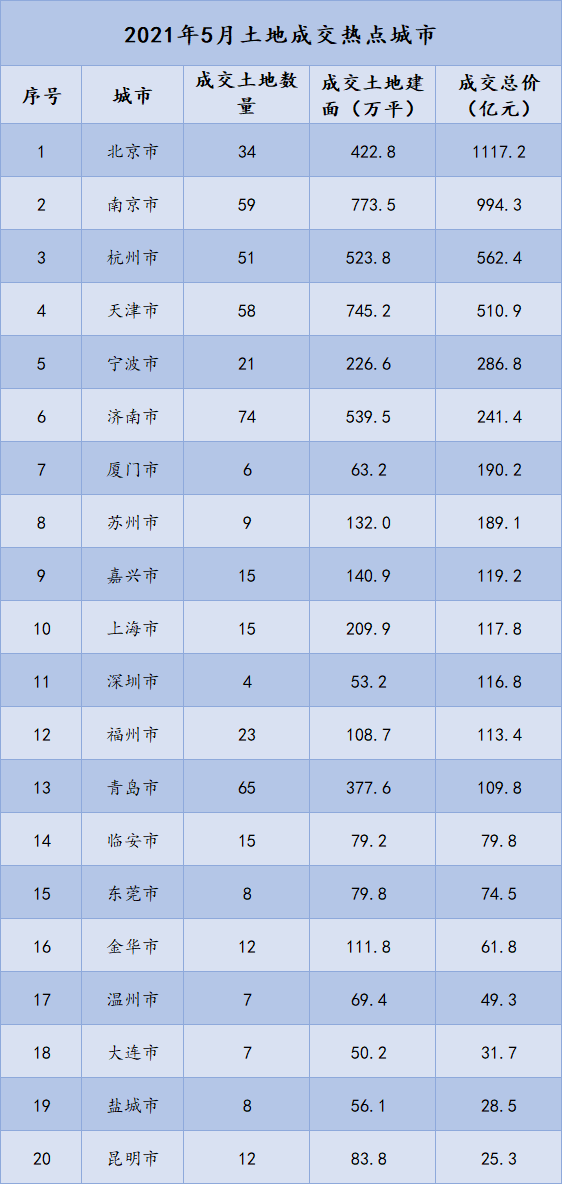

从城市成交总价来看,5月北京集中出让土地34宗,成交土地建面422.8万平方米,成交总价1117.2亿元,是月内土地成交金额最高的城市。南京、杭州、天津和宁波等城市第一批集中土地也开始出让,成交总价明显高于其他城市。

除了月内集中供地试点城市之外,长三角区域的嘉兴、金华和温州3个城市土地市场成交火热。杭州等热门城市改为阶段性出让土地,集中出让时点竞争激烈,一些房企的拿地需求外溢到周边嘉兴等其他城市,带动这些城市土地成交量上升。

数据来源:观点指数整理

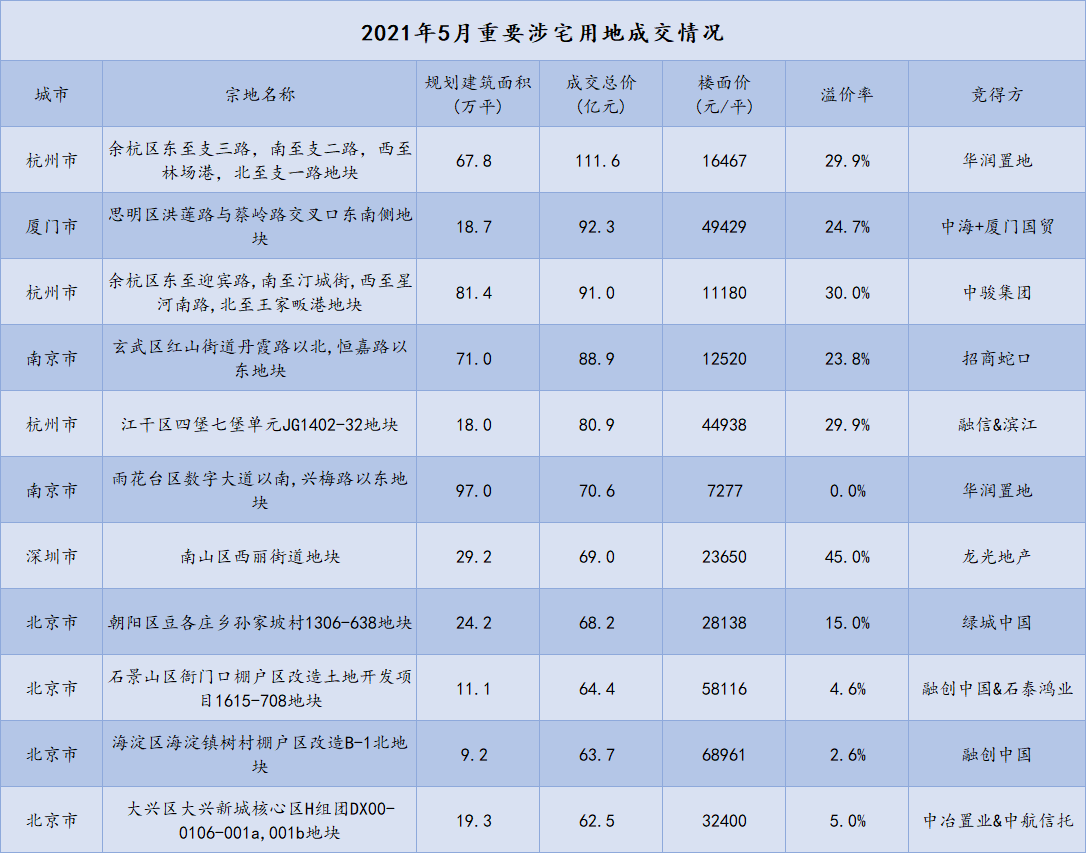

从5月涉宅住宅用地成交总价数据来看,价格较高的主要位于北京、杭州等区域。其中,月内最贵地块是华润置地竞得的杭州未来科技城三站换乘综合体项目地块,成交价格111.6亿元,成交楼面价16499元/平方米,溢价率29.91%,自持4%。

该地块规划为商住用地,建筑面积67.8万平方米,起始价85.91亿元。地块要求项目总投资额不得低于150亿元,其中商业商务总投资额不低于65亿元;购物中心在签订土地出让合同后5年内实现开业等。

符合项目要求的企业不多,最终经过136轮的竞价,华润以最高限价拿下地块。

来源:观点指数整理

城市更新方面,据观点指数不完全统计,5月11家房企在城市更新业务上有新进展,其中电建、奥园、时代和富力分别获得了佛山南海里水河村旧改、东莞石碣镇单屋、梁家村社区旧改、佛山里水上沙旧改、东莞市凤岗镇油甘埔村工改的前期服务商资格。

前期服务商的工作范围主要包括更新单元划定、不动产权益核查与确认、更新意愿征询、资产评估、物业查丈、拟定拆迁补偿方案、编报挂牌招商方案等。房企可以通过获取前期服务商资格,提前介入旧改项目,为后期获取旧改项目实施主体资格奠定先发优势。

值得注意的是,由于体量大、改造周期长的性质,城市更新项目会给房企带来巨大资金压力,个别中小房企需外来资金以撬动旧改项目。例如天誉置业与中国银行等三家银行签订银团贷款合同,获得82.8亿元授信额度,年息7%,用于广州黄埔凤尾村旧改项目的后续开发。

当然,也有一些房企选择共同开发,与合作方一起分享城市更新项目的利润。

一些地方政府也推出相关政策和措施,积极鼓励资本参与城市更新。例如上海市成立上海城市更新基金,基金总规模约800亿元,用于投资旧区改造和城市更新项目。这将有效加快旧改资金平衡,为城市更新市场营造一个多方共赢的合作氛围。

6月7日,成都市出台拍地新规,明确出现同踩“三道红线”、严重失信的开发企业,均将被纳入竞买资格限制名单。

截至6月3日,全国已有包括北京、天津、沈阳、长春、深圳等19个城市完成了今年首批集中供地,成交金额高达8333亿元。

自本轮集中供地以来,融创中国已出资439亿元,获得地块30宗,可见融创中国的野心并没有放下,它是在解决土地储备焦虑,还是再度撑大规模?

如今,潮流已不仅仅局限于一件衣服或者一个品牌,而是这背后所蕴含的一种文化,一种理念,甚至是一种生活方式。

剧本杀、密室逃脱抓住了年轻人对多元沉浸体验的追求,同时还满足了线下社交这一隐形需求,因此迎来了空前的发展,同时也获得了市场的青睐。

2020年中国生鲜电商市场规模达到2638.4亿元,预计到2021年将升至3117.4亿元。目前,生鲜电商在三四线城市的渗透率仍不如一二线城市。

赢商网账号登录

赢商网账号登录