港资商业地产企业的业绩似乎总是意料之中。在疫情影响之下,稳健的增长,就是市场最好的嘉奖。

支撑着这种稳健增长的,是内地高端商场的业绩,它们很好地展示出了反脆弱能力。

得益于风气之先,港资商业地产企业拥有众多的高端商场标杆项目。但是市场永远动态竞争,内地高端商场的增长潜力尚未挖掘充分,目前谈天花板、谈市场集中度为时尚早。

在行业内部,有华润、SKP的强势竞争。在行业外部,线上与免税抢夺奢侈品消费份额,港资企业可能不会永远领跑高端商场。

恒隆、九龙仓、太古业绩稳健,内地高端商场是压舱石

恒隆地产:内地商场表现强劲,租赁收入同比增长38%

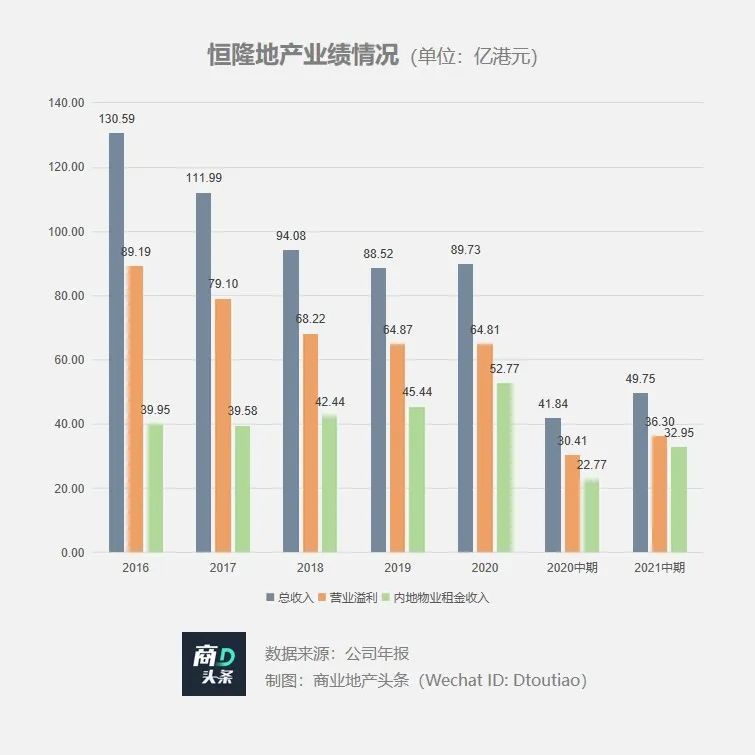

恒隆地产2021年中期业绩报告显示,总收入和营业溢利均上升近19%,分别为49.75亿港元及36.30亿港元。其中,股东应占基本纯利上升11%,达22亿港元。值得注意的是,恒隆地产2021年上半年并无物业销售收入入账,所有收入及利润均来自物业租赁业务。

分地区看,内地物业表现要显著优于香港物业。其中,内地物业收入为32.95亿港元,同比增长45%,而香港物业收入为16.80亿港元,同比下降12%。

恒隆集团及恒隆地产董事长陈启宗表示:“恒隆在内地的高端商场组合继续让我们占尽优势,充分把握高价值商品市场持续增长所带来的机遇,因此我们旗下大部分的高端商场均于2021年上半年录得双位数的增长。”

恒隆内地物业组合租赁收入增长的背后则是内地10座商场销售额的强劲增长:自2020年4月起,云集众多奢侈品牌的商场租户销售额持续大幅攀升,整体租户销售额较2020年上半年增加超过一倍,比2020年下半年上升10%。

具体数据来看,内地10座商场租赁收入总额达22.32亿元,同比增长38%;高端商场收入显著上升46%,达19.1亿元;次高端商场则上升3%,达3.22亿元。

可以说,恒隆的业绩体现出,其早年在内地布局高端购物中心的远见。

九龙仓:香港业务继续逆风,长沙IFS、成都IFS业绩亮眼

2017年分拆上市时,九龙仓置业承接香港海港城、时代广场以及大量酒店、写字楼等优质资产,而九龙仓集团则北上负责内地地产业务。

海港城、时代广场一度给九龙仓置业带来了持续且稳定的租金收入,但疫情的出现,赴港旅客锐减,九龙仓置业旗下的投资物业开始出现亏损,反而选择北上投资开发长沙IFS、成都IFS的九龙仓集团业绩获得增长。

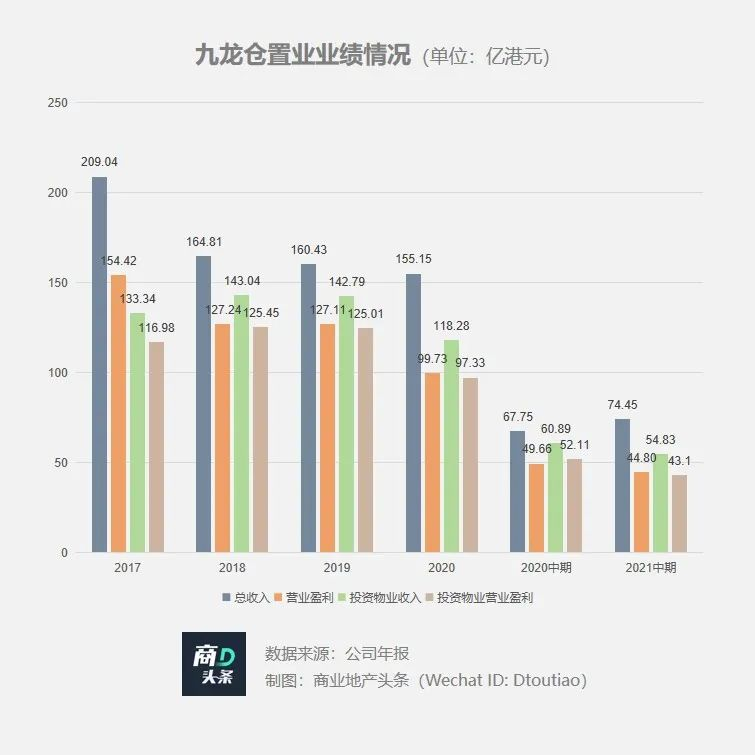

2021年半年报显示,九龙仓置业投资物业收入减少10%至54.83亿港元,去年同期为60.89亿港元;投资物业营业盈利减少17%至43.1亿港元,去年同期为52.11亿港元,海港城作为其最主要的投资物业,同比收入减少11%,营业盈利减少19%。

九龙仓置业将投资物业收入减少的原因归结于“整体零售市场疲软及宣传推广成本所致”。但市场普遍认为其营收、盈利降低是疫情所致的旅客与消费同降所致。作为九龙仓置业旗下的核心商业资产,海港城面临同区内K11MUSEA的竞争,时代广场也不断出现像路易威登、芬迪等奢侈品撤出的现象。

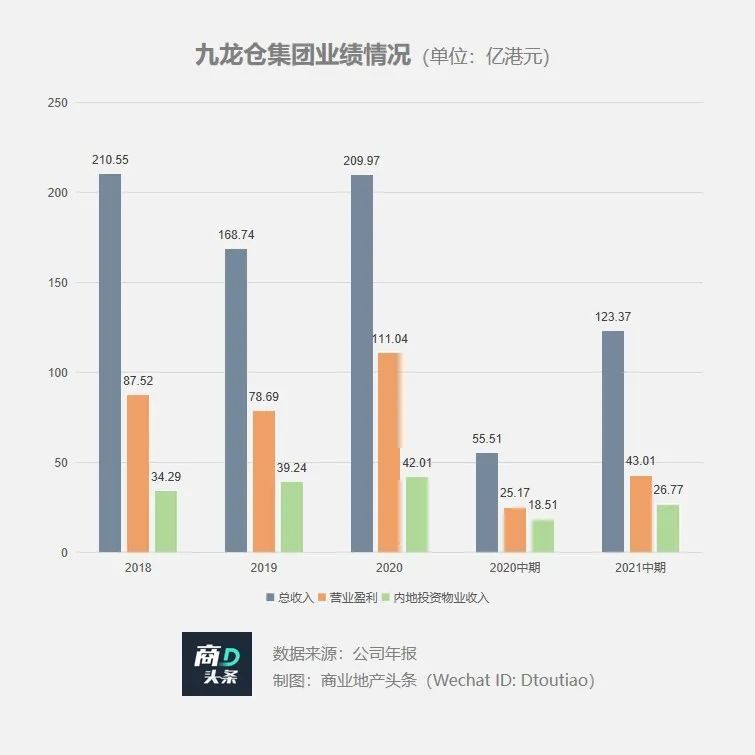

反观以内地业务为主的九龙仓集团——“零售销售增长势头持续向好,主要受奢侈品分部带动。九龙仓集团2021年上半年实现收入123.37亿港元,同比增长达122%;同时,营业盈利实现43.01亿港元,同比增幅达到71%。

其中,内地投资物业部分为盈利表现提供了重要支撑。

在IFS产品线项目的带动下,九龙仓集团内地投资物业部分的收入增加45%至26.77亿港元,营业盈利增加50%至17.8亿港元,在总营业盈利中占比逾4成,在各业务板块中占比最高。

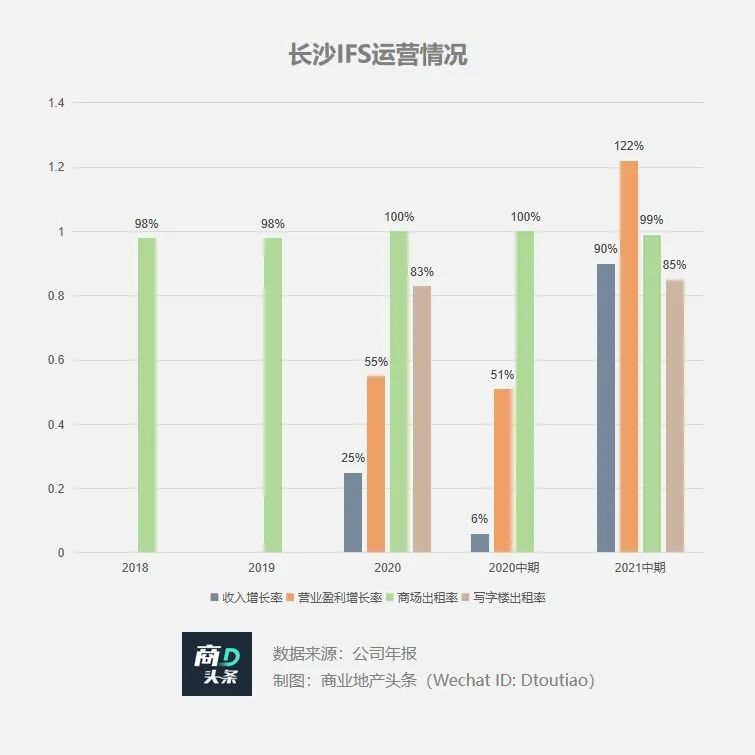

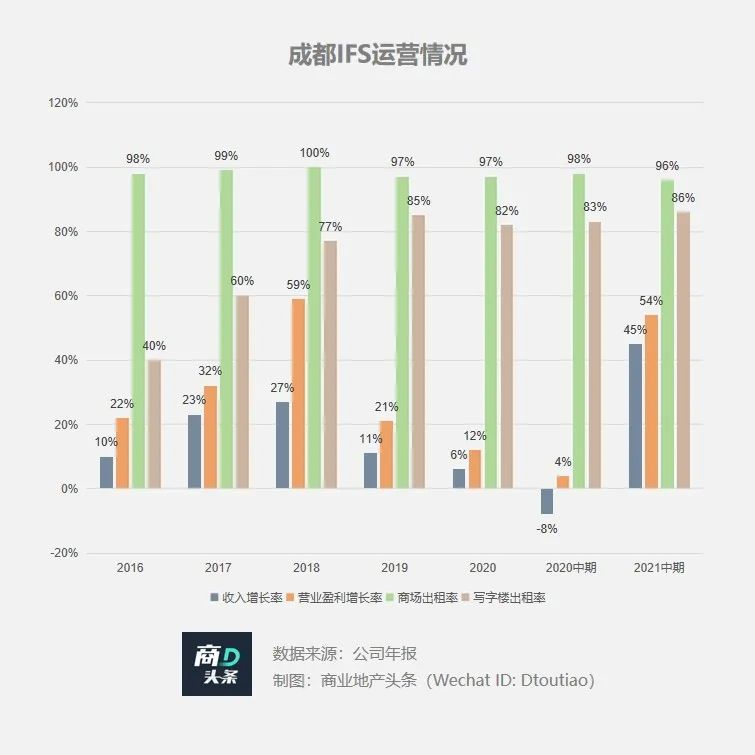

特别是两座标杆项目,今年上半年,长沙IFS的收入、营业盈利分别同比增长90%、122%;商场部分拥有超过370个品牌租户,出租率为99%;写字楼出租率为85%。成都IFS的收入、营业盈利分别增长45%、54%,出租率为96%;写字楼出租率也达86%。

不过,九龙仓集团短期内未打算在内地拓展新商业项目,管理层在业绩会上表示,零售方面主要是高档奢侈品的销售表现较好,而随着内地商业物业供给的增加,竞争加大,暂时不急于增加新的计划。

太古:5大商场业绩“开挂” ,持续加仓内地核心城市

内地零售物业持续向好,使得太古地产对内地市场有了更进一步的认知与肯定,也释放了持续加仓内地市场的信号。

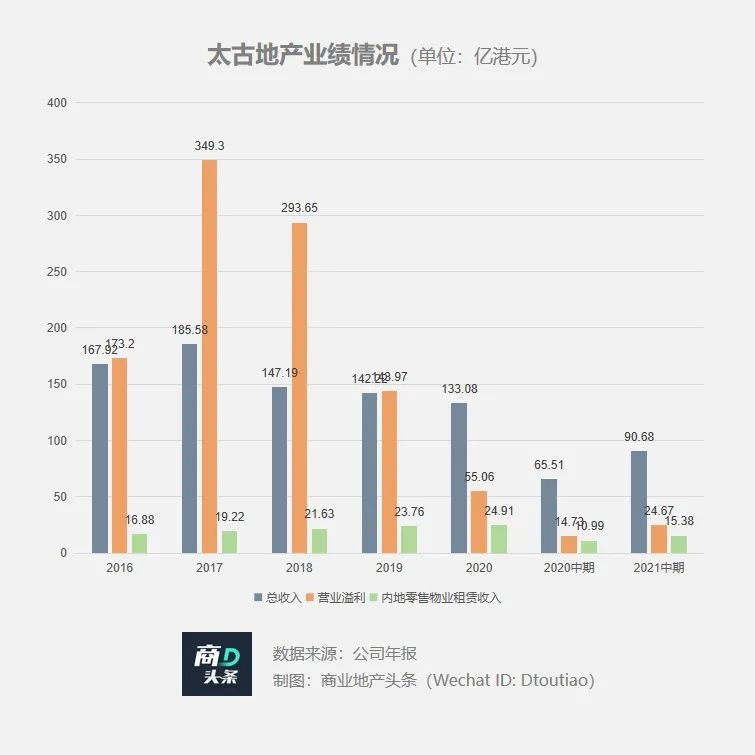

在近期公布的2021年中期业绩报告,实现营业收入90.68亿港元,同比增长38%;基本溢利上升7.6亿港币至45.13亿港币;股东应占综合溢利为19.84亿港币,同比增长92.8%。

其中,内地零售物业表现抢眼。报告期内,太古地产内地零售物业租金收入总额增长40%至港币15.38亿元。撇除租金支援摊銷和人民币升值的影响,租金收入综合上升25%。而整体零售销售额也较去年同期增长了23%。

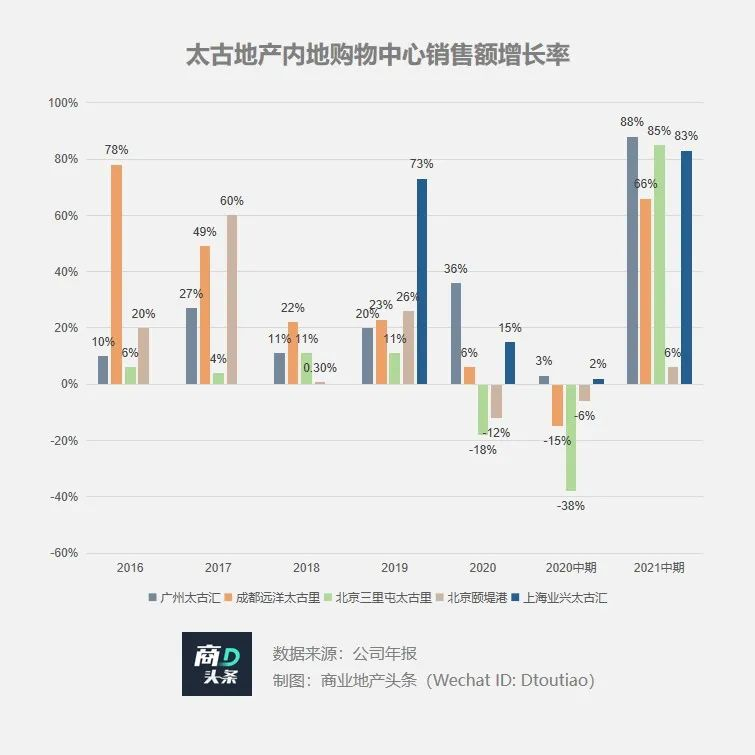

报告显示,内地五大运营期零售项目在上半年均取得了不俗成绩。其中,北京三里屯太古里的零售销售额上升85%,出租率达100%。

广州太古汇作为广州首屈一指的高端商业项目,今年上半年延续了以往的强劲,租金收入同比增长52%、环比增长10%,零售销售额上升88%,出租率达100%。

核心城市的核心地块一直是太古地产的主要投资标的。太古地产目前已开业运营的项目5个,加上即将开业的上海前滩太古里以及三里屯太古里北区北、上海张园两个项目,太古地产目前布局的8个项目均分布在北京、上海、广州、成都四个核心城市。

总结来看,恒隆、太古、九龙仓的业绩一如既往的稳健,而内地高端商场毫无疑问是业绩的压舱石。

奢侈品市场的稳定性源于收入的分化

本质上,奢侈品是一种炫耀性消费,经济景气情况对整体收入的影响并不均匀,富人即使在经济不景气的时期,也能消费得起。收入分化在全球普遍存在,即使发达国家面临经济衰退,在奢侈品全球化销售的今天,高收入人群迅速增加的新兴经济体也能创造更多需求。

而这当中,高档奢侈品由于历史更悠久,血统更纯正,消费者的品牌忠实度也更高,因此客户群相对稳定,相应的其抵御经济衰退能力也就较强。

疫情之下,国内消费回流,本土线下渠道占比跃升

以往海外旅游业的发展和国内外奢侈品的差价,是中国消费者在海外消费的重要原因。如今疫情对旅游业的冲击叠加国内关税调整缩小差价,逐步使得中国消费者转向国内奢侈品消费市场。贝恩公司研究报告显示,2020年中国境内奢侈品市场预计逆势实现48%的增长。

疫情缓解以来,奢侈品“报复性”消费刺激反弹,上海、广州等多个奢侈品牌门店打破有史以来最高日销售记录。

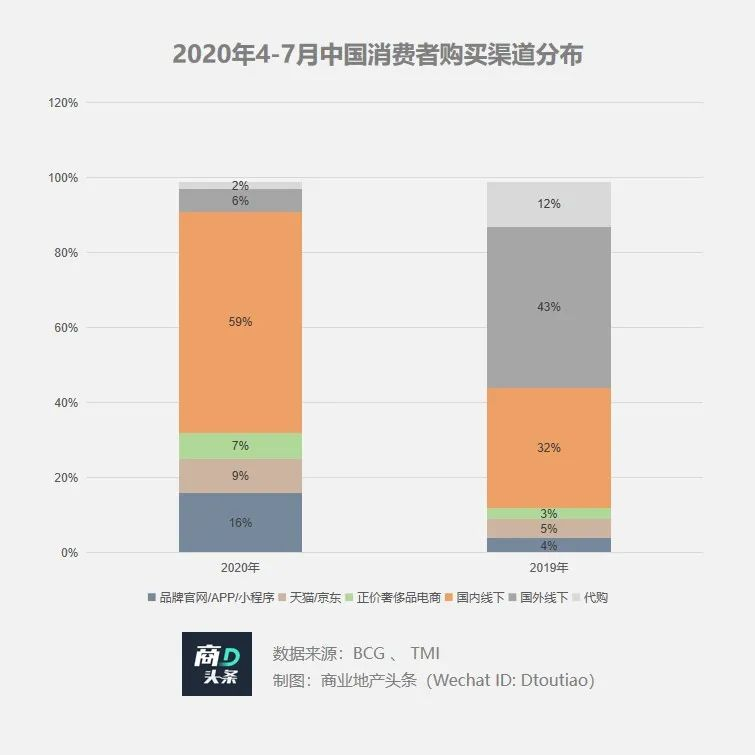

与此同时,奢侈品购买渠道发生重大变化。2020年4-7月,本土线下渠道占比从32%上升到59%。可以说,正是这种渠道转移,支撑了国内高端商场的业绩基本面。

但国内奢侈品消费潜力仍受压制,有望随经济进一步复苏、国内购买渠道的丰富和完善而不断释放。

港资企业在高端商场领域具有明显的竞争优势

高端消费一片利好的因素之上,港资企业因为得风气之先,在内地核心城市核心地段拥有众多的标杆项目,其中高端产品线优势明显。恒隆广场世界级的建筑设计、太古地产精耕细作的匠人风骨、新世界K11的艺术创新等为打造高端商场提供了典范。

因此,港资企业的业绩亮眼,是意料之中。但值得进一步思考的是,港资开发商在高端商场的优势源于什么?这种优势能够形成多深的护城河?

高端商场的秘密是什么?

奢华的建筑外观、时尚前卫的空间设计、显眼的奢侈品牌logo和橱窗……高端商场的“奢华感”,为奢侈品牌更添高端效应。

就如同商圈具有商店聚集效应一样,商场为品牌提供了有别于街铺、更高坪效的门店。在这些商场内,动线引导着消费者,各业态、品类门店相互交错又富有规律地排列着。说到底,高端商场营造的是一种购物的氛围感。

处于核心城市核心商圈、具有奢侈品牌壁垒、高规模投资、高设计标准打造的高端购物体验、强运营管理能力,这是高端商场的护城河,也是高端商场开发商具备的优势。

优质地段和建筑特点,是高端市场的必要条件

拥有独特的建筑外观和特色场景,是高端商场重要的展示窗口,其本身亦是文化传承和品牌符号的载体。

老佛爷巴黎奥斯曼旗舰店巨型镂金新雕塑穹顶

图片来源:视觉中国

而占据城市的优质地段,既具备优质资产的稀缺性,提供稳定高质量客源,也具有极佳的临街展示面,这是奢侈品品牌最好的宣传橱窗,更是奢侈品商场向消费者传递信息最好的窗口。

如果想要打造世界级的顶奢商场,必须打造成为世界级的旅游景点,在全球范围内不断提升知名度。例如看到维多利亚式的红砖宫殿建筑,便能想到哈罗德百货。

深度挖掘品牌价值,是高端商场打造影响力的关键

品牌才是高端商场的真正壁垒。奢侈品消费本身具有较强的目的性,提供客户想要的商品才是交易的本质。

高端商场聚集的奢侈品牌越多,意味着消费者可能有更多选择,也能营造出更强的高端购物氛围体验场。

赢商网曾对全球高端顶奢商场进入深入研究,伦敦哈罗德百货的品牌数超过1900个,囊括几乎所有来自世界各地的一线奢侈品品牌和英国本土品牌,还拥有众多人性化的部门,比如预约式的个人购物协助、钟表修复、服装订制、药妆部等。奢侈品品牌的布局中,哈罗德百货举足轻重,部分奢侈品品牌甚至还会推出Harrods独家发售系列,如2018年Harrods独家上线的Dior秋冬系列。

哈罗德百货

图片来源:视觉中国

高端商场的运营需要影响力,影响力需要标新立异,需要轰动效应,有无能力做到“穷奢极侈”,也就成了行业声望的重要指标。

高端商场必须抢占先机,先发优势

在一线城市和强二线城市之外,高端市场的容纳量有限,受制于奢侈品品牌在这些城市中难以开出多家门店,使得此类高端商场必须得抢占先机。先入者可以因此建立起坚实的防御性优势,后入者则面临着残酷的竞争。

以恒隆广场的两个新一线城市的项目为例,天津恒隆广场和无锡恒隆广场均地处城市核心优势地段,且初期定位都较高,但天津恒隆广场因时机延误错过了奢侈品牌在天津布局时机,也就错过了成为天津顶级商场的机会。而无锡恒隆广场抢占当地市场先机,开业之初就完成高端品牌入驻,不断调整补充,以及适当增加多业态及网红品牌,既能占据高端消费领地也能吸引更多层次消费客群。

无锡恒隆广场首层品牌布局

图片来源:无锡恒隆广场官方微信公众号

由此可以看出,港资开发商能否在高端商场建立足够深的护城河,取决于他们能不能继续以先优势处于优质区位、能够吸引更多高端品牌进驻,以及在消费增长潜力高的城市持续扩张。

高端商场不再是港企之间的游戏,竞争格局正在改变

内地高端消费这块蛋糕,早已不是港资之间的竞争游戏,由市场环境变化、游戏玩家多元化、高端品牌意识变化等因子交织而成的竞争格局,正在发生改变。

高端商场竞争下沉,进一步向华润置地、SKP集中

2020年,奢侈品消费进一步向高线城市聚拢。从消费人数来看, 2020年4-7月,北上广深奢侈品消费人数占比达30%,其他新一线城市消费人数占比达23%;从消费支出来看,北上广深消费支出占比达34%,其他新一线城市消费支出占比达23%。

在中国城市不断自我极化的当下,北上广深留给高端商场们的可拓之地日见紧张,更高消费增长潜力的新一线城市则是高端商场的下一个战场。

从目前已开业的项目来看,港资企业在把握头部城市上具有明显优势,布局在北京、上海、广州、成都、重庆等一线及网红新一线城市。

但就港资企业在未来高端商场拓展计划上看,项目储备量有限,恒隆地产仅有杭州恒隆广场开发中,九龙仓暂无拓展计划,太古地产除了今年即将开业的上海前滩太古里外,上海张园项目及北京三里屯太古里北区。相较而言,SPK势头较猛,除了已开业的北京、西安,在昆明、成都、贵阳、呼和浩特、杭州、武汉等城市攻城略地,目标是完成10家店的布局;华润置地的重奢、轻奢定位购物中心将开出15家以上,高端商场将进一步向华润、SKP集中。

而在城市选择上,港资企业更倾向于扎堆一线及网红新一线,太古地产未来面世的项目集中于上海、北京,新鸿基未来两年计划开业的高端商场也主要集中在上海、广州、成都、南京等城市。华润万象城、SKP则选择错位布局,抢先试点那些潜力股。

从规模效应上来看,华润在这些城市的优势更为明显。一旦华润置地在可以拓展高端商场的城市完成布局,建立起坚实的防御性优势,那么港资企业就很难再进入。

而从品牌招商能力上,高端商场的其他玩家,华润、SKP与港资企业不相伯仲。

标杆高端项目对比,SKP才是全球店王

北京SKP是年销售额最高的全球店王,而上海恒隆广场以较小的商业体量创造了极高的坪效。

这两个国内顶尖的高端商场都拥有众多的奢侈品品牌,并以旗舰店、精品店和概念店的形式。

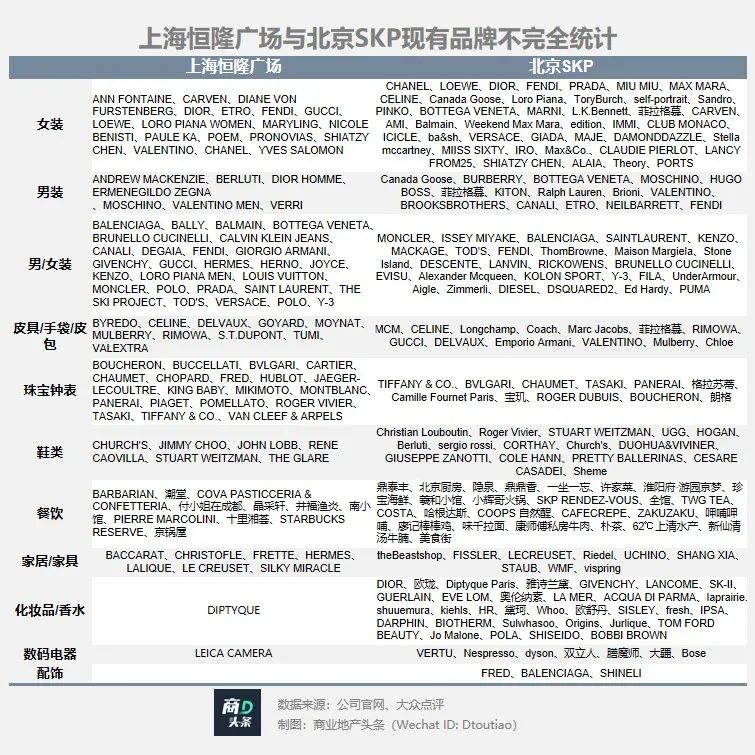

在品牌数量上,上海恒隆广场120+,北京SKP770+。由于拥有更大的商业体量以及百货模式下更多的专柜点位,北京SKP在品牌数量上更加有优势。而上海恒隆广场的购物中心模式,可以提供百货没有的餐饮、休闲等服务体验。

从品牌的选择性上来看,北京SKP覆盖了上海恒隆广场已有的奢侈品品牌,且拥有更多上海恒隆广场所没有的优质品牌。

从品牌丰富性的角度来看,北京SKP上至顶奢、下至运动休闲,品牌层级跨度广、丰富度高。而在品类上,SKP除了拥有重奢商场擅长的服饰/手袋/珠宝钟表之外,还有现今大热的化妆品/香水品类,囊括众多受欢迎程度较高的品牌,数码电器品类中也有不少品牌,相比之下,SKP覆盖消费客群明显较广。

由此看来,从标杆高端项目对比,港资企业也是有强劲对手的。

华润万象城、SKP才是高奢品牌必选的项目

奢侈品分为软奢与硬奢。软奢以时装皮具业务为主,硬奢以珠宝钟表为主。软奢周期性弱,季节性强,每款数量有限,存货周转数量快,调整较快。硬奢购买频次低、决策期长,带有一定的投资收藏性质,调整速度慢,经济低迷时容易发生库存积压。

因此,软奢品牌的布局面更广,而硬奢品牌对门店销售额要求更高。

商业地产头条同时抽取了硬奢品牌ROLEX、BVLGARI与软奢品牌LV、HERMES、CHANEL,在国内高端商场的门店布局情况,根据统计,奢侈品品牌均选择高线城市的高端购物中心、高端百货进驻。从这些高奢品牌布局来看,与一般的认知并不一致,华润万象城、SKP才是他们必须进驻的项目。

港资企业在高端商场领域,除了面对来势汹汹的华润置地们的同行竞争,还有高度的外部竞争。随着90后及Z世代人群越来越成为奢侈品消费的主力人群,他们在购买奢侈品时会多渠道选择,如奢侈品品牌线上官方旗舰店、线下免税店等。

市场从来不是一成不变,优势也并非一劳永逸,在港资企业的业绩之下,需要风物长宜放眼量,从动态博弈的市场中看未来竞争格局的变化。

截至2020年9月30日止6个月,翠华控股集团实现收益4.34亿港元,同比下降48.3%;公司拥有人应占亏损7764.5万港元,同比扩大74.5%。

中报显示,合生创展上半年录得营业额97.13亿元,同比增长53.2%,以港币计值上升48.7%;净利润为51.02亿港元,同比增长92.17%。

于2020年6月30日,万科海外实现收入2.33亿港元,增幅为356%,毛利1.46亿元,公司股东应占溢利5485万港元。

期内,众安集团实现毛利约为人民币3.91亿元,同比下降约74.9%;母公司拥有人应占纯利3.08亿元,同比下降7.54%。

从中国上市鞋企已经发布了2019年上半年财报不难看出,包括达芙妮、红蜻蜓、奥康、千百度在内的鞋企上半年业绩均不理想。

8月18日,红星美凯龙与华达利签署战略合作协议,华达利将携旗下HTL等五大品牌,推进在红星美凯龙体系内达成三年千店目标。

新华联上半年房地产业务营收萎缩至9.83亿,却仍是其利润的来源。如果下半年新华联无法扭亏,连续亏损两年的它,或将被戴上“ST”的帽子。

赢商网账号登录

赢商网账号登录