平静的中国美妆市场,丢下一颗石子,泛起涟漪。

8月底,资生堂将旗下BareMinerals、Buxom和Laura mercier三个品牌以7亿美元的价格出售给美国私募公司Advent Internationa。这三个都是高价化妆品牌,主要在美国市场销售,曾定位为集团主要业务,如今却被折价2/3“贱卖”。

来源/SHISEIDO官网

同样是针对高端产品线,资生堂收缩美国战线,却在中国连连加码——“提高护肤品销售占比、发力高端市场”。

和资生堂一样盯上中国高端美妆市场的,还有其他外资选手,以及崛起中的本土玩家。

根据赢商网二季度首店盘点,海外中高端美妆在中国下沉趋势明显。Kiehls、SISLEY、Estee Lauder、POLA等在二线城市首店频开。

来源/POLA官网

资本也瞄准中国高端美妆香饽饽。去年底,日本中高端药妆Fancl(日本以外的亚洲业务)引黑石、凯雷、贝恩、红杉等一众大佬竞购。完美日记母公司逸仙电商则通过并购,拿下2个外资高端护肤品牌,接轨高端。

搅局者越来越多,中外品牌似乎渐成博弈之势,但舞台话语权却还是由外资大牌牢牢掌握。

01

年内3大动作,资生堂“吃定”中国市场

疫情带给资生堂的,不止业绩的大幅下滑,还有结构性调整的勇气。

去年8月,其发布WIN2023计划,将中国市场作为重要增长引擎,并传达了挥别低端,加码高端护肤的讯号。

至今,资生堂玩了3票大的:

1、年初,作价1600亿日元(约合98亿人民币)其将个人护理业务转让给私募基金公司CVC Asia Pacific Limited;

2、4月,与Dolce&Gabbana杜嘉班纳分阶段结束全球香水、彩妆和护肤品的研发、制造和分销的许可协议;

3、8月,折价2/3将BareMinerals、Buxom和Laura mercier三个主打美国市场的高端彩妆品牌出售。

来源/Brandinside

卖掉日化线,放弃部分低端市场;收缩美洲彩妆布局,提高护肤品牌销售占比,种种动作皆为聚拢资源和精力,加码中国高端美妆市场。这一战略,在疫情下业绩压顶中国成唯一增量市场的背景下,显得尤为急迫。

资生堂集团这个分支众多的“庞然大物”,被业绩下滑所困。

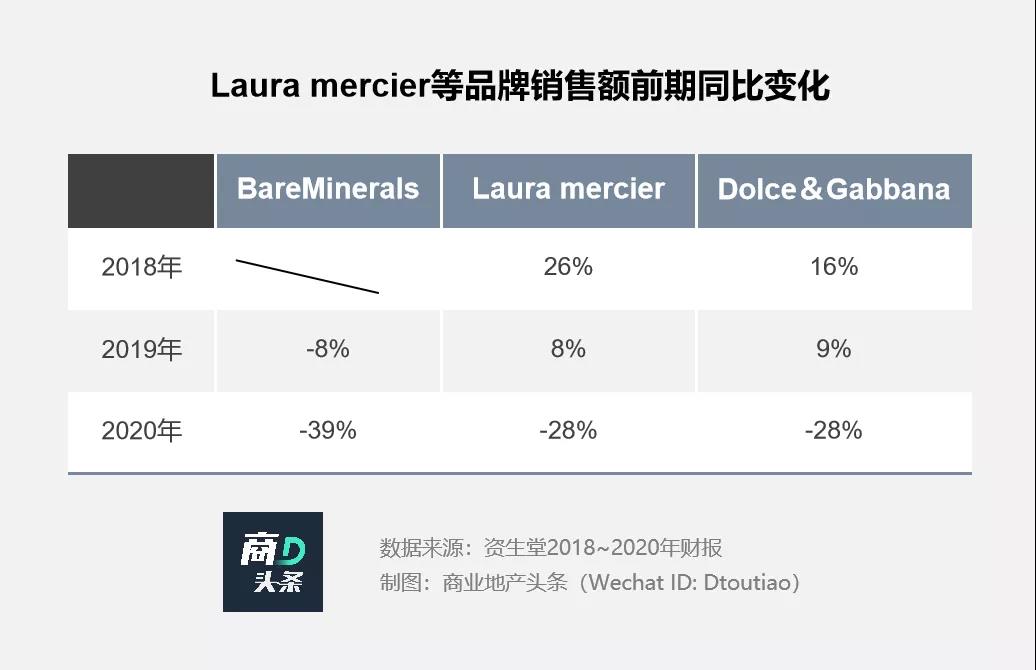

根据资生堂集团财报,从2018年开始,BareMinerals、Laura mercier,以及Dolce&Gabbana相关业务的增速就已持续放缓。其中,BareMinerals甚至在2019年就已呈现负向增长8%。

到2020年,BareMinerals同比大跌39%,Laura mercier和Dolce&Gabbana相关业务均下降28%。即便第四季度主要品牌业绩增长“复红”,上述三大品牌仍然跌跌不休。

种种迹象表明,资生堂在美国高端美妆市场低迷。这也为资生堂在市场和品牌取舍上敲响了警钟。

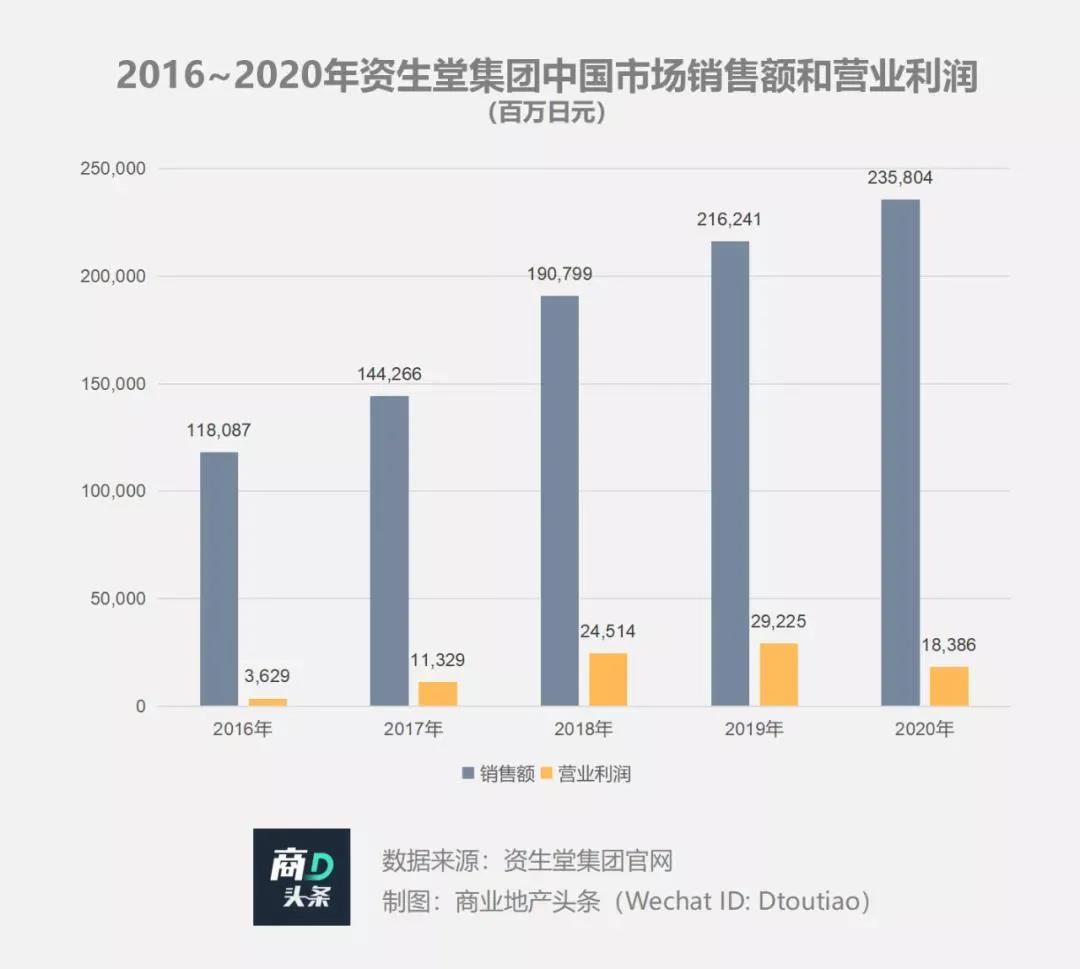

与美国市场的低迷不同,中国正在成为资生堂最大市场,甚至比肩日本市场。

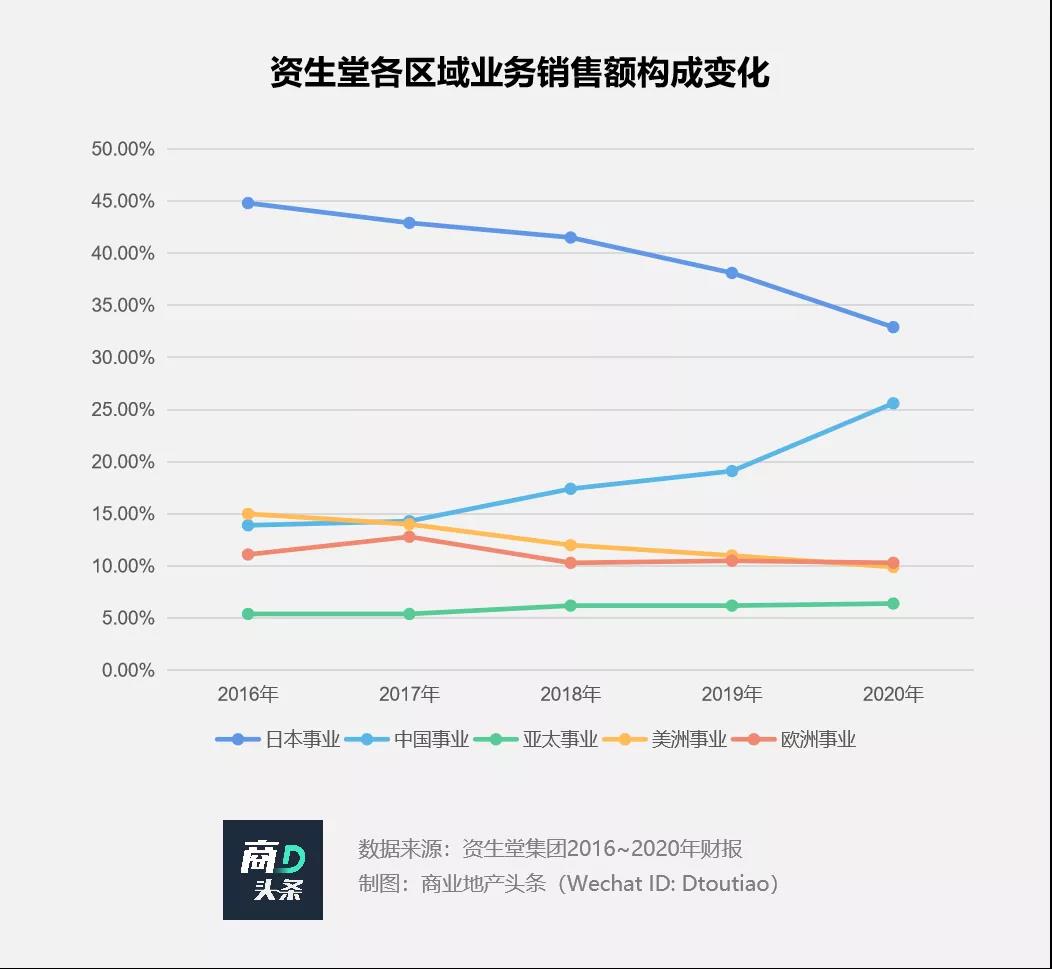

根据集团全球各区域业务销售额构成的变化显示,从2016~2020年,中国市场的销售额从1181亿日元上涨到2358亿日元,翻了1倍有余,其销售占比亦从13.9%上升到25.6%,与其日本本国32.9%的占比相差不远。

中国市场的增长态势,自2020年以来进一步凸显。根据当年财报(1~12月),集团销售额同比下降19%,中国是其的唯一“增量”市场,同比增长9%。

具体到品牌来看,CPB、SHISEIDO、IPSA三大王牌全年销售虽整体下滑或增长停滞,但在中国市场却大卖。

同样得益于CPB、SHISEIDO等高端品牌线上渠道的强势表现,集团2021上半年中国业务同比大增44.1%。

来源/SHISEIDO UK@Twitter

而其低端产品则在中国市场遇冷。2020年,资生堂旗下进入中国19年的大众护肤品牌泊美,宣布终止线下渠道销售。可见,出售大众日化线,加码中国高端市场,是资生堂看好的“生财之道”。

WIN2023计划中,资生堂集团亦表示要将中国市场的占比提高到30%以上,中国高端市场的潜力可见一斑。

基于此,资生堂在中国采取两大举措:

其一,引入旗下顶级护肤品牌THE GINZA。业内有句玩笑话,“顶级原料给THE GINZA,挑剩下的给CPB,一般原料给SHISEIDO”。其上千块人民币的化妆水和上万的精华常供不应求。

来源/TheGINZA官网

其二,加强了面向中国市场的研发力度。

其于2020年,资生堂在上海“东方美谷”设立了该地首座世界大型化妆品企业的研究所,成立十几人规模的团队,专门负责新业务的开发,并与其他初创企业合作,开发运用数字技术的商品和服务。

到2023年前,其将以中国为中心,聘用超过100名开发方面的数字化人才,并与阿里巴巴合作,对庞大的购买数据进行分析。“以打造畅销商品为目标,不断提高消费者需求分析的精度。”集团表示。

来源/SHISEIDO资生堂官方微博

高端市场的研发门槛,正是资生堂等海外高端美妆品牌的优势,资生堂针对中国市场开展进一步精准研发,无异于站在巨人的肩膀上继续攀登。

不过,虽然资生堂自有其难以跨越的护城河,但其却不得不面对更多竞争者。

02

业绩飘红,海外高端美妆看上2条新路子

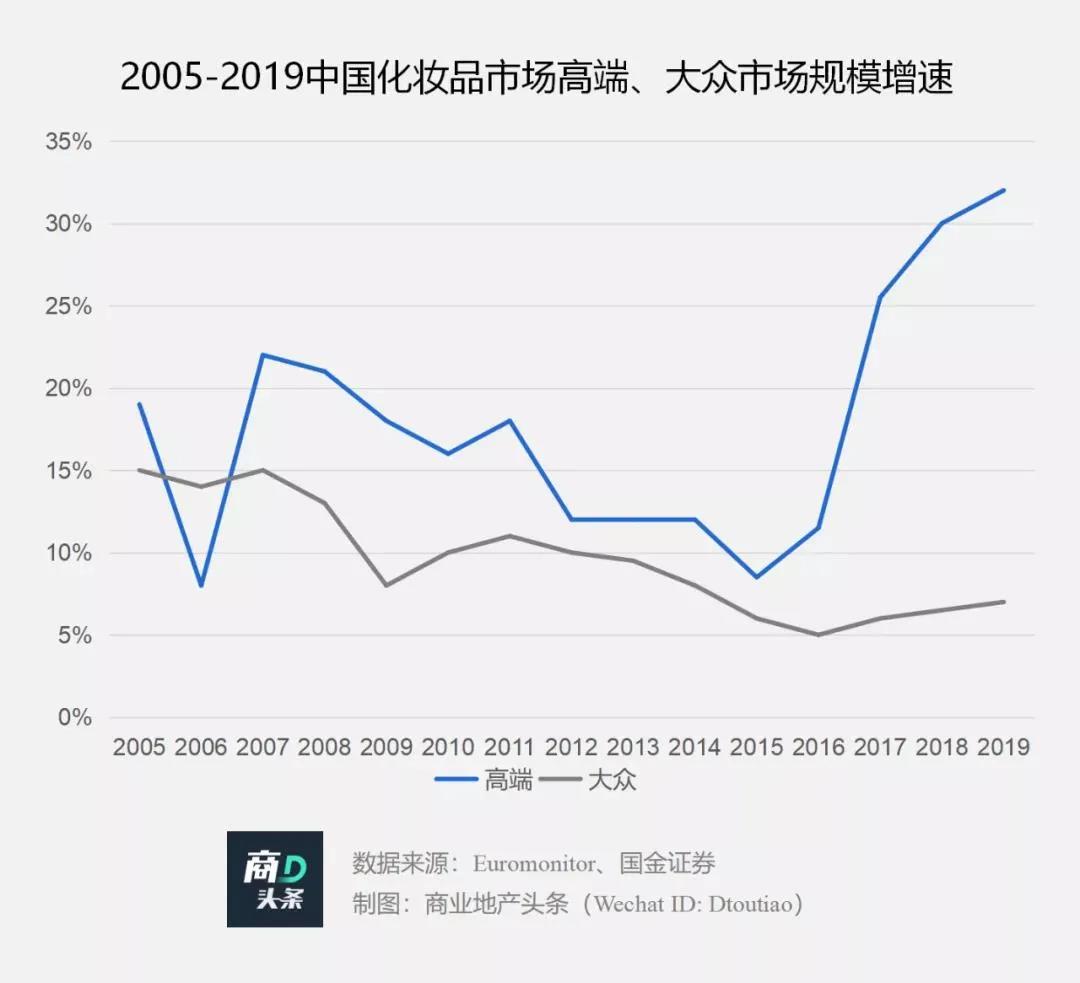

消费升级背景下,中国化妆品行业高端化趋势明显。据Euromonitor数据显示,高端产品占比由2006年的16.18%提升至2019年的35.40%。

从增速看,中国高端化妆品市场2006~2016年规模年均复合增长14.81%,到了2017~2019年跃升至28.25%。而大众化妆品市场近十年增速普遍在10%以下。

韩国两大美妆巨头,爱茉莉太平洋和LG都是既得利益者。

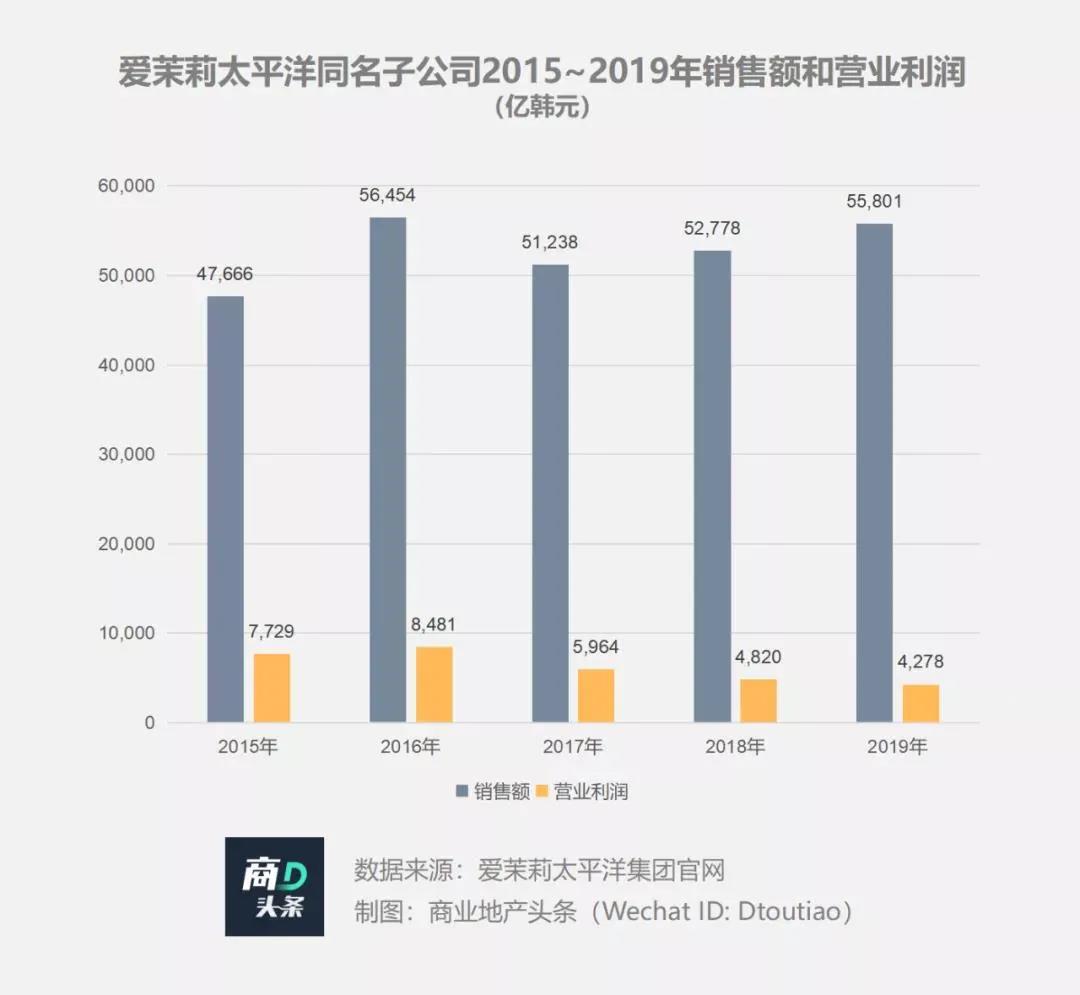

爱茉莉太平洋集团旗下管理高端产品线的同名子公司爱茉莉太平洋的业绩,在2017年短暂下滑后即回升,靠的是旗下雪花秀、Primera和AMOREPACIFIC等高端品牌中国步伐稳健。其中Primera中国首店去年落地上海。

此外,爱茉莉集团2021年Q2财报显示,中国市场方面,雪花秀因力推“滋盈生人参”系列,品牌整体销售额增长约60%,成绩不俗。同时,奢华品牌线上销售额增长了约100%,显示出中国市场主导增长的态势。

来源/雪花秀Sulwhasoo官方微博

LG生活健康上半年财报显示,依托中国市场,后(Whoo)总体销售增长40%,欧蕙(OHUI)增长31%,其最高端的源生至臻The First系列增长76%;苏秘37°(Su:m37°)增长3%,品牌最top的鎏金溯茫losec summa系列则猛增48%。

今年618促销中,其旗下美妆品牌销售额超5亿元人民币,同比增长70%。

来源/苏秘37sum37官方微博

欧美高端彩妆和护肤品牌也活得滋润。截止2020年3月,欧莱雅集团旗下已有9个品牌跻身“十亿俱乐部”,阿玛尼、兰蔻、圣罗兰、科颜氏等高端品牌均榜上有名。2021第二季度,其高档化妆品部门销售额更是实现同比增长45.7%至207.32亿元。

今年5月,科蒂(Coty)发布财报,中国市场的高端彩妆品牌如Gucci、Burberry均实现三位数增长,贡献近6成,大幅度改善了科蒂今年前三个月的销售业绩。

来源/Burberry官方微博

激烈的竞争倒逼之下,海外中高端美妆品牌在今年的市场拓展中,呈现出2个新趋势:

海南免税店成为香饽饽。中免集团销售系统数据显示,2020年1月1日至12月14日,海南四家离岛免税店总销售金额(含有税)超过300亿元。其中,免税商品销售额超过250亿元,有税商品销售约50亿元,同比均翻倍增长。

来源/三亚国际免税城官方微博

由此,海南离岛免税市场,吸引了一批海外中高端品牌加码。

1、截至今年3月底,资生堂共在海南开设了34家免税店,计划到年底将扩大到50家;

2、4月,花王在海南开设了在中国境内的首家化妆品免税店;

3、7月,宝丽奥蜜思控股落地POLA海南首家免税店,并计划到2023年在国内增加至50家;

4、瑞士奢华护肤品牌莱伯妮在海南开设第一家期间体验店;

5、瑞士高端护肤品牌SWISS PERFECTION将于9月在海南免税店开设专柜。

来源/Beiersdorf

下沉新一线、二线,拓展新的增量市场。根据赢商大数据踩盘的二季度首店数据,美妆品牌首店28家,其中23家开在二线城市,占比82%。在此背景下,海外中高端美妆品牌纷纷开启下沉攻势。

1、Kiehls在福州开出城市首店

2、SISLEY在南昌开出城市首店

3、YSL、ALBION、TOM FORD、O HUI在宁波开出城市首店

4、Estee Lauder在惠州开出城市首店

5、POLA在武汉开出区域首店

6、Gucci美妆全球限量柜在杭州开出全球首店

来源/三亚国际免税城官方微博

此外,日本高端百货阪急中国首店的落地,也为宁波这个新晋新一线城市,网罗了一批海外中高端美妆品牌。

海外中高端美妆品牌“造”得如火如荼,国内品牌们也悄然掀起了一股高端化风潮。

03

逸仙“玩”并购,国产高端市场资本入局

上半年,国产美妆品牌往高端化之路上,最大动静应该是完美日记母公司逸仙电商收购了英国高端护肤品牌Eve Lom。Eve Lom凭借黄金单品——卸妆膏在国内美妆市场刮起过一阵风。

来源/EveLom小红书官方账号

收购完成后,Eve Lom将继续在该业务中保留少数股权,并与逸仙电商达成战略合作关系。

消息传出后,有网友发问:这是个什么概念啊,真不了解。

点赞第一条的回复是:王宝强娶了巩俐。

逸仙电商以平价彩妆完美日记发家,均价不过百的单品吸引了一批年轻的受众。其一直有“大牌平替”之名,但却有一颗做高端护肤品牌的心。

早在收购Eve Lom之前,逸仙电商的高端化举措已然频繁。

去年11月,其与欧洲最大皮肤医学及护理集团之一的法国 Pierre Fabre 集团达成协议,收购后者旗下高端医疗保健及医学护肤品牌Galénic。医学护肤产品线Galénic旗下有雅漾(EAU THERMALE AVNE)、护蕾(DUCRAY)等全球品牌。至此,逸仙旗下高端护肤矩阵又添一员“猛将”。

随后,又传出其有意与高瓴资本联手收购Fancl除日本以外的亚洲市场独家代理权。

来源/TokyuDepartmentStore

并购有利于其快速充实高端产品矩阵,且两大高端品牌积累多年的供应链能力,也能推进逸仙自建供应链的计划。

逸仙电商靠着并购的路子往高端发展的同时,其他国产高端美妆品牌则受到了外部资本的青睐和助力。

本月,国产高端护肤品牌「林清轩」近日完成数亿元B轮融资,由未来资产领投,老股东海纳亚洲创投基金SIG、碧桂园创投继续加码,杭州源琛等跟投。此次融资距离A轮不到10个月,且估值增长超3倍。

来源/林清轩官方微博

定位高端国货护肤品牌的溪木源,于3月获得B轮数千万元融资,Coatue资本与某美元基金联合领投,老股东弘毅投资再次跟投。去年,该品牌已获得4轮融资。

根据品牌天猫店数据,溪木源卖得比国际品牌贵。一瓶溪木源乳液30ml/509元,而有口皆碑的日本Fancl等量保湿补水乳霜才卖119元。

来源/Simpcare溪木源官方微博

此外,还有专注线上市场的贝泰妮薇诺娜,于3月在深交所上市。今年上半年,集团营业收入14.12亿,同比上涨49.94%,营业利润增长66.82%。其业绩向好,也凸显出高端市场的潜力。

来源/薇诺娜官方微博

熙熙攘攘间,本土品牌颇有与海外大牌同台博弈之势。但现实是,国内中高端市场仍然是海外品牌的舞台。

根据Eueomonitor数据,2020年中国高端化妆品品牌市场份额占比中,欧莱雅、雅诗兰黛各拿下18.4%和14.4%,LVMH、资生堂、宝洁、爱茉莉太平洋等虎视眈眈。虽然国内亦有企业上榜,但份额相加仅5%上下。

此外,研发技术无疑是高端市场的准入门槛之一。宝洁旗下SK-II的王牌成分pitera、欧莱雅集团的烟酰胺、玻色因等,任意一个成分和配比就是国产美妆品牌难望项背的。

而比提升研发技术更难的,是改变消费者对国产品牌的心智认知。当“无功无过”、“不值那么多钱”,不再是固有印象标签,林清轩们才算真正有底气与海外中高端美妆们一较高下。

近日,资生堂宣布拟出售价值1000亿日元个人护理业务,出售的品牌包括丝蓓绮和uno等,此次交易主要涉及亚太市场,预计将在上半年完成交割。

2019年8月10日,资生堂首家全新集合店BEAUTY METHOD开业庆典在舟山市定海区中心的凯虹广场举办。

关键词:资生堂BEAUTY METHOD 2019年08月16日

东南亚美妆品牌Premiere Beaute完成数百万元天使轮融资,资金将用于产品研发和市场拓展,目标是做东南亚等新兴市场的中国“欧莱雅”集团。

高瓴资本创始人张磊将“中国欧莱雅”之梦深深寄托于完美日记身上,只是,在流量和资本裹挟下,严重依赖代工的它,能筑起多宽的“护城河”?

3月18日上午,世界美妆品行业领导者欧莱雅集团CEO 安巩先生带领旗下品牌全球CEO 30余人走进西安赛格国际购物中心进行交流访问。

日本永旺旗下的便利店企业MINISTOP宣布解散青岛子公司青岛迷你岛,预计店铺将于10月15日结束营业,并在相关手续完成之后进行清算。

赢商网账号登录

赢商网账号登录