作者:霍东阳

编辑:熊乙

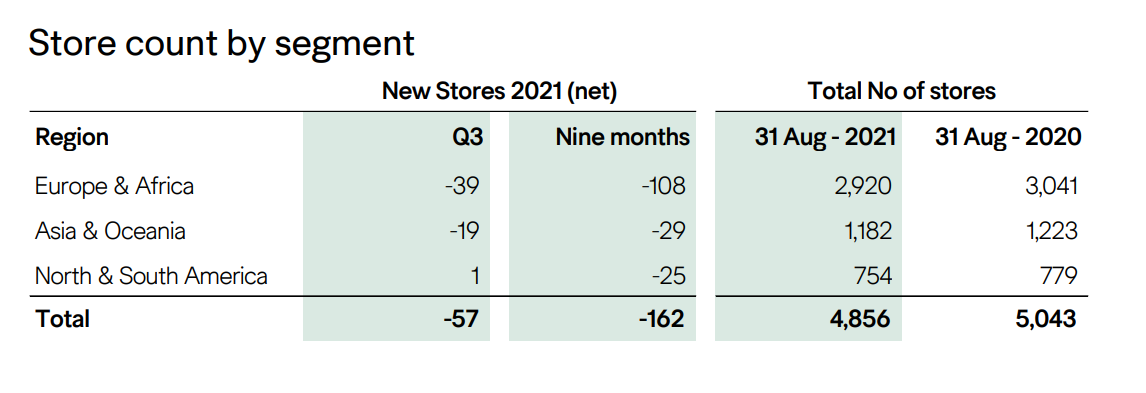

近日,H&M(需求面积:800-2000平方米)宣布旗下子品牌Monki将在12月底关闭在荃湾的门店,彻底退出香港市场。截至2021年8月31日,Monki的门店数量相较去年同期减少超12%,全球仅剩108家店铺。自去年提出调整线下门店的计划以来,H&M旗下品牌的门店便持续缩减。根据其财报,H&M今年截至8月31日共减少162家门店,其中欧非市场高达108家,亚洲和大洋洲市场29家门店,北美和南美洲市场25家。

H&M集团门店数目变化情况

资料来源:H&M Q3 财报 时间周期:2021.6.1-2021.8.31

无独有偶,西班牙的快时尚巨头Inditex也在缩减线下门店,根据其计划,在2021年将关闭1000-1200家门店,占门店总数的13%-16%。具体到中国市场来看,快时尚品牌的线下撤退之势也更加明显,不仅H&M、Zara在大面积关店,2021年,美国快时尚品牌Urban Outfitters和Everlane先后退出中国市场,2019年GAP旗下子品牌Old Navy退出中国市场后,今年又在为主品牌的业务找寻买家……

突发的疫情似乎是H&M和Zara关店潮的诱因,但关店潮的背后实则是快时尚产业变革的阵痛。有评论认为,属于快时尚品牌主导的时代已经过去,产业正面临着变革的关头。而在新的产业趋势中,H&M和Zara似乎越来越难以满足追求个性化的年轻一代的需求。

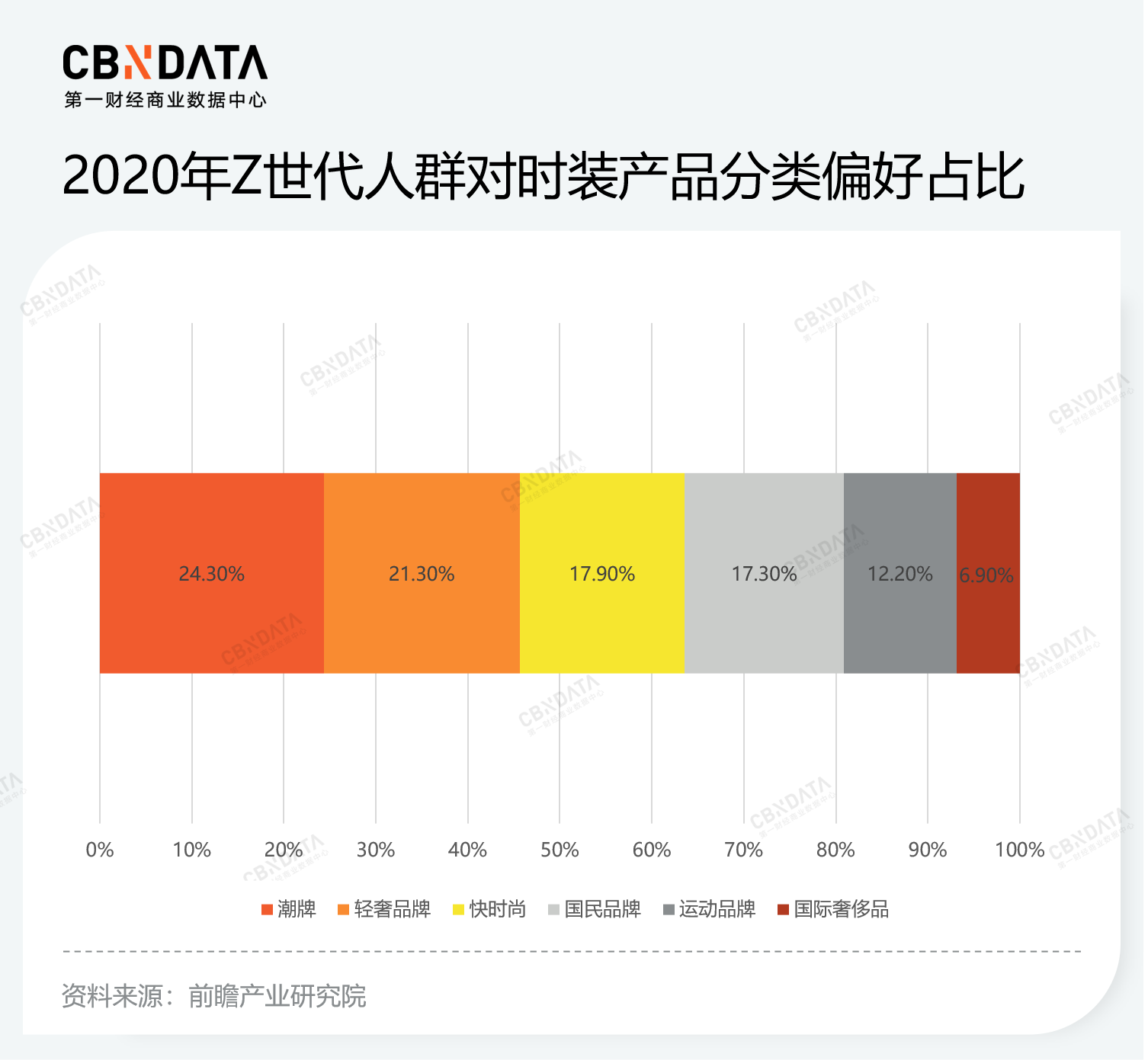

根据新浪微博和前瞻研究院的调查数据显示,Z世代人群对时装产品细分品类偏好排名前五的分别是潮牌、轻奢品牌、快时尚、国民品牌以及运动品牌,快时尚仅占比17.9%。

不仅新生潮牌涌现、国民品牌转型给H&M和Zara带来了压力,SHEIN等快时尚DTC品牌的崛起也抢占了原本属于H&M和Zara的市场。根据IBM商业价值研究院与美国零售联合会 (NRF) 联合发布的“Z世代购物者的心声”报告,Z世代会首先考虑产品选择多样性、可用性、便利性,而新兴快时尚DTC品牌们在许多方面的表现都较H&M和Zara更胜一筹。

快时尚DTC品牌中的龙头SHEIN通过大数据可以实现对时尚潮流的迅速捕捉、快速设计和生产,依托中国优质的供应链,每天都可以上新涵盖服装、鞋包、美妆、宠物、家居等品类在内的几千件新品。根据晚点LatePost的报道,SHEIN将打样到生产的流程由缩短至最快 7 天,比 Zara 最快的时候还少 7 天,在上新速度和数量都远远超过H&M和Zara。相较于被疫情冲击得几乎停滞的线下门店,SHEIN的购买不受时间、空间的限制,更关键的是,SHEIN的价格比H&M和Zara还要便宜一半。

过去H&M和Zara的中低端价位、模仿高街时尚元素的优势已经被以SHEIN为代表的DTC快时尚品牌所抢夺,面对变化的Z世代,传统快时尚品牌们急需找到下一增长曲线,而线上化、高端化是其重点发力方向。

目前看来,Zara把更多的心力放在了电商规划上。继2020年宣布关停1200家门店的闭店计划后,Zara母公司Inditex开始推进“2022 HORIZON”的增长计划,豪掷27亿欧元(约合194.72亿人民币)用于战略支持,其中10亿欧元(约合17.2亿人民币)专用于数字化渠道,17亿欧元(约合122.6亿人民币)用于渠道整合的技术投入。

就中国市场来看,Inditex保留了Zara、Zara Home、Massimo Dutti和Oysho的实体门店,而将Bershka、Pull&Bear和Stradivirus等平价快时尚品牌均转为纯电商业务。

将面向年轻一代的平价快时尚转电商不仅更符合他们的购物习惯,也可以很大程度上降低运营成本,提升公司的赚钱能力。从Inditex发布的最新销售数据表现来看,其对门店策略的调整已有成效,截至今年10月31日的9个月里,Inditex的销售额大涨37%,达到了193.3亿欧元(约合1231亿人民币),较2019年同期大涨10%,创历史新高。其中,电商业务录得28%的强劲增长。

业务调整的当口上,Inditex也将在明年4月迎来了“二代”掌舵人——AmancioOrtega的小女儿Marta Ortega,Zara曾经在她的引导下通过与时尚界人士展开合作提升了其时尚度,有业内人士猜测MartaOrtega在接管Inditex后或将加速Zara向高端化转型的进程。据时尚机构Thredup发布的报告,Z世代受访者中有54%的消费者希望购买质量更高的产品。向高端化转型无疑也有可能成为快时尚走过产业阵痛的另一路径,H& M就在进行高端化的业务转型和布局。

近年来,虽然H&M旗下平价品牌在中国的门店数在减少,但旗下中高端品牌COS、ARKET和& other stories却在加速布局中国市场。

2018年进入中国市场的COS主要面向中高端市场,女装羽绒服价格带在1500-3500元之间。相较于H&M主品牌,COS抛弃了很多快时尚的元素,它不再追求推新和开店的速度,一年只有春夏与秋冬两个季度的新产品,最快拓店速度不过是全球每年22家店。同时COS不再做高街时尚的模仿者,更强调经典简约的设计和优质的面料,COS的品牌营销也更强调对当代文化的关注,推出了《COS Magazine》半年刊杂志来传达品牌的设计哲学和生活美学,这都给COS带来了更高的产品溢价。

北京三里屯COS男装店 图片来源:COS官方微信平台

同样是面向中高端市场,ARKET和& Other Stories的产品和定位比COS更年轻和具备大众化潜力,也更加强调可持续发展和生活方式理念。今年,ARKET和& Other Stories都在中国市场新开了实体店,主打“生活集合店”。前者囊括男女成衣、童装和家居线及咖啡馆,后者则主要面对女性市场,除了女装也有鞋子、包袋、珠宝和美妆产品售卖。

12月15日,H&M公布了2021年的全年销售表现,截至11月30日,H&M全年销售额达到了近1990亿瑞典克朗(约合1397亿人民币),同比增长6%,基本恢复至疫情前的水平。

伴随H&M走出疫情的阴霾,下一步该如何增长的问题也摆在它的面前。长久以来,快时尚品牌一直被视为时尚的追随者而非引领者,它们的高端化转向说明了这一角色正在发生改变,但H&M的高端化转型之路是否能行得通还需要等待时间的检验。

下一篇:苏州,下一匹“新消费黑马”?

近日,H&M因虚假宣传误导消费者被处罚26万元,至此,今年以来该公司行政处罚金额累计89万元。从2016年起,H&M在国内被处罚29次。

H&M公布Q2净销售额为46509百万瑞典克朗(约为54.38亿美元),同比增长75%,但中国市场的销售额却同比大跌23%,损失达到7400万美元。

线上快时尚服饰品牌“细刻”完成5000万美元B轮融资,由腾讯领投、星纳赫资本跟投,细刻将在电商精细化运营、品牌营销等4个领域招募人才。

Zara母公司Inditex第三季度销售收入同比去年大涨 21%,比 2019 年同期收入上涨了10%,其业绩水平正式回归疫情前。快时尚回春了?

赢商网账号登录

赢商网账号登录