来源:壹览商业

作者:布林编辑:木鱼

时隔5年,“鞋王”百丽要重回港股市场了。

2017年7月27日,高瓴资本牵头,鼎晖投资及百丽国际管理层组成的智者创业参投,对百丽国际以531亿港元的价格完成了私有化。

私有化后的百丽国际,被一拆为二:

运动板块滔搏原本就属于增长稳定的优质资产。2019年10月10日,滔搏在港交所上市,首日收盘价9.25港元/股,较发行价上涨8.82%,市值达到574亿港元,已经超过了百丽私有化时的市值。可以说,仅一个滔搏就让高瓴资本实现了保本。

鞋类和服饰板块则打包成了如今正在等待聆讯的百丽时尚集团。那么这5年,百丽经历了什么?

01

百丽发生了哪些变化?

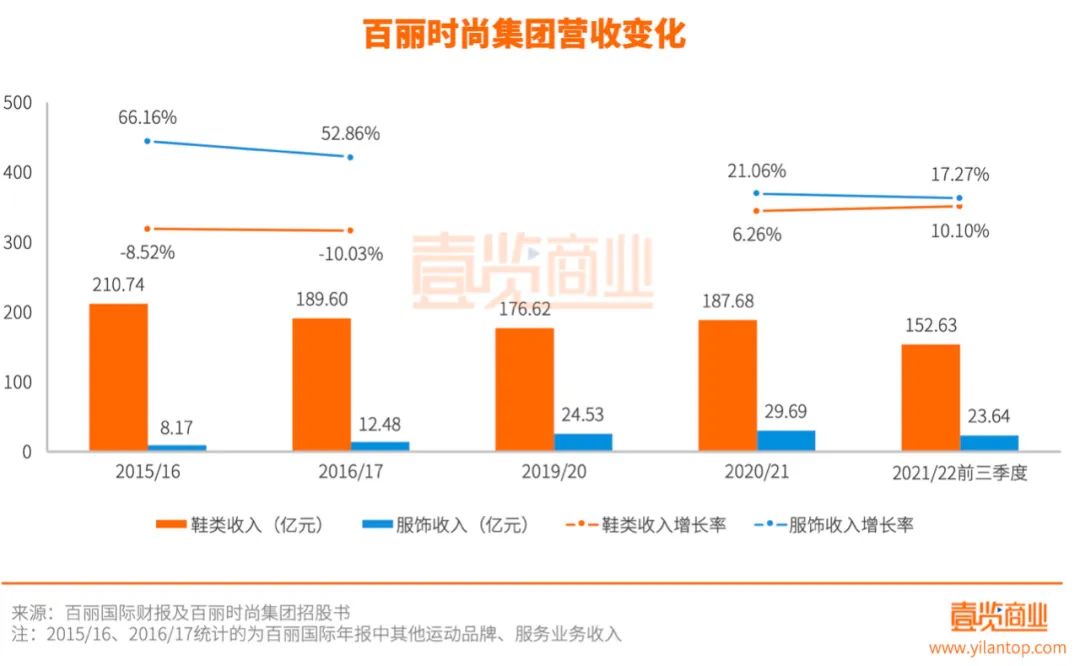

从收入规模上看,百丽已经走出了低谷,截至2021年2月28日的2020/2021财年217.37亿元收入已经超过私有化之前2016/2017财年的202.8亿元。更可喜的现象是鞋类开始重回正向增长,而服饰虽然增速在不断下滑,但2021/2022前三季度依然有17.57%的高增长率。

2019/2020财年、2020/2021财年和2021/2022财年前三季度,百丽整体收入分别为201.14亿元、217.37亿元和176.27亿元,其中线上占比分别为16.41%、21.53%和25.56%,这主要是由于鞋类线上销售占比的不断攀升。

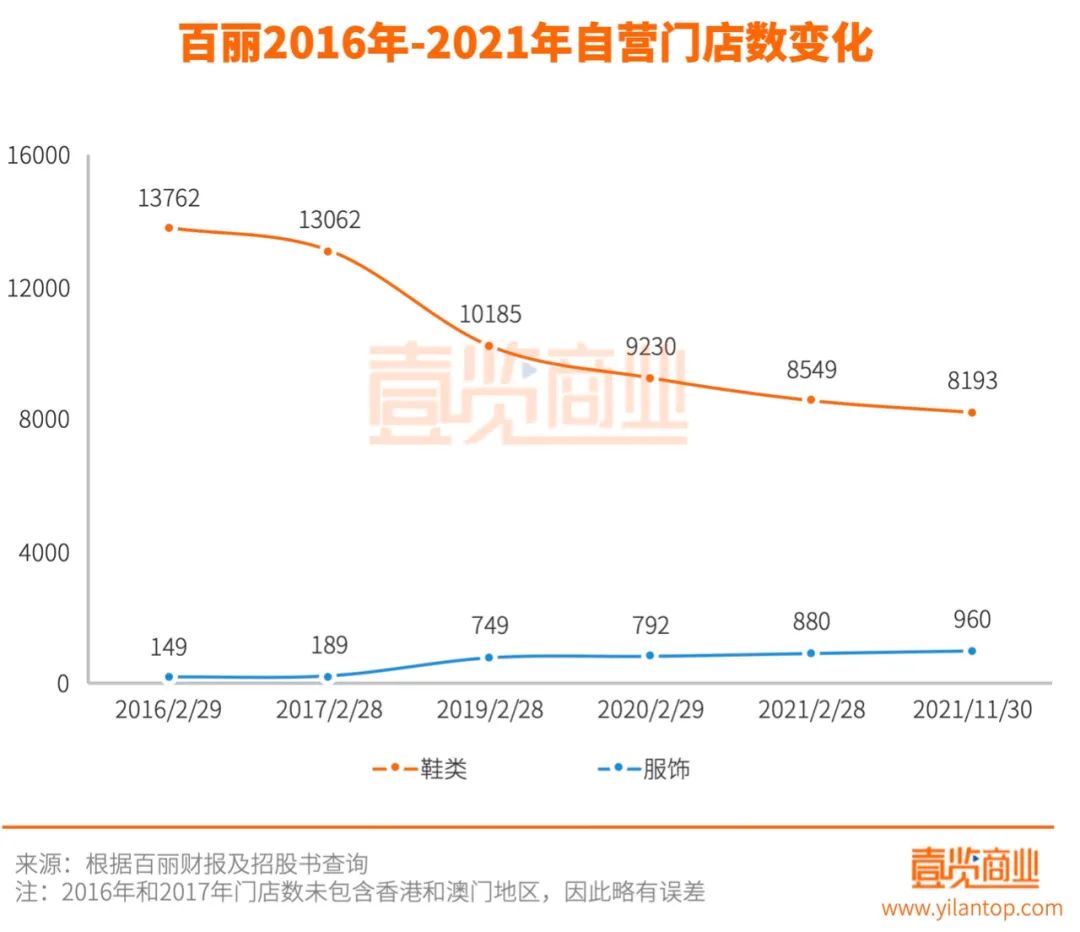

私有化后不到5年的时间内,百丽鞋类门店经历了关店潮,以一天关店2.7家的节奏关店4689家,总数减少了将近四成。但剩下的门店的效率着实提高了不少。2016/2017财年,百丽鞋类收入189.6亿元,鉴于百丽当时线上占比是个位数,姑且把收入全都算在线下,那么当年百丽单个鞋类门店的收入约为145.15万元,而到了2020/2021财年,这一数字变成了170.89万元。

线上占比的提升和门店效率的提高带来的结果就是利润的提升,百丽时尚集团2020/2021财年的净利润为26.16亿元,甚至已经超过了2016/2017年还未将滔搏分拆出去的百丽国际的24.16亿元。

02

高瓴资本对百丽做了什么?

从董事及高管名单和股权架构变动中可以看出,私有化之后,百丽创始人邓耀和其家族成员彻底套现退出,盛百椒则转向幕后,CEO由其侄子盛放担任。除了参与私有化的盛放、于武和鼎晖投资的胡晓玲,百丽的董事及高管名单可谓改头换面。

私有化时,智者创业占股31.13%,高瓴资本占股56.81%,鼎晖投资占股12.06%。而私有化之后,高瓴资本和鼎晖投资出让了一部分股份给管理层团队持有的智者创业,智者创业占股提高至46.36%,参与改造的高瓴资本占股44.48%,而纯财务投资者鼎晖投资被稀释的比例最大,占股降至9.16%。

在现有的董事及高管名单里,高瓴资本仅有助理财务总监翁婉菁在内。但实际上,高瓴资本在百丽国际的拆分和转型中担任了举足轻重的角色。高瓴资本曾经接手了美丽说的IT团队,并在此基础上搭建了一个庞大的投后管理团队,负责重大项目的科技赋能。百丽私有化之后,高瓴资本合伙人李良进入百丽担任执行董事,带着120多位技术和运营专家和百丽原有团队共同探索数字化转型之路。

高瓴资本创始人张磊在其所著的《价值》一书中点出的百丽的问题:百丽在数字化转型前,流程割裂,有的业务条线流程不清晰,没有分析、决策和反馈节点;底层数据割裂,商场数据无法同步给品牌商;横向数据割裂,不同区域、不同渠道、不同门店的数据并不相通,无法“合并同类项”;上层数据割裂,宏观数据无法快速帮助一线销售人员答疑解惑,无法实现供应链的及时调整。

2017年,张磊提出 “哑铃理论”,哑铃的一端是新经济领域的创新渗透,另一端是传统经济的转型升级,而资本则是要在中间发挥融合作用。实践到百丽身上,新型解决方案必须依附在百丽原有核心竞争力之上。

对百丽而言,运用新零售模式提高管理效率和科技化水平,向市场要增量,通过竞争拿到更大的市场份额,是更好的路径。具体到实操层面,百丽要做的,就是要把建模设计、生产制造、仓储运输、门店销售、会员管理全流程纳入数据化体系,把大数据能力应用到对消费者的发现、触达和服务流程中。

张磊在书中介绍,比如在分析决策层面,高瓴他团队帮助百丽做了两件事:一是开发终端赋能工具,通过收集门店及所在商圈的实时人流数据,以及每双鞋的试穿率和购买率数据,调整销售预测和库存参数,把消费者喜好和设计生产联系起来;二是重新定位店长与店员,通过智能门店决策平台的设计,给予一线店员更多智能化武装。店员们不再苦于“调货、断货、压货”的运营环节,而是从数字化工具中领任务、做游戏,优化店面陈列和单品布局,在指引下完成销售和服务过程,成为消费者的时尚顾问。

最终的效果显而易见,百丽关闭了一大批低效门店,其余门店在数字化工具的帮助下,坪效、人效都得到了一定提高,而关停门店的营收缺口则由线上渠道补充上来,最终百丽实现增长恢复,基本面好转。

03

张磊的“3倍回报”逻辑能实现吗?

《亚洲私募股权》曾报道,在高瓴基金四期的募集过程中,张磊在其向LP们阐释其投资逻辑和回报预期时,描绘了一个可能会带来的“3倍回报”的逻辑,即交易价格便宜,资产优质、科技赋能。

交易价格便宜指的是当时百丽的市值和价值不匹配,整体被低估。张磊在提到百丽的价值时曾估算过一个模型,2017年时,百丽拥有约两万家自营门店和8万多名面对消费者的一线零售员工,每天进入百丽门店的人次是600万,如果折算成600万的DAU,那么百丽可以算得上是中国前五大电商之一,并且百丽拥有自营工厂,实现了从原材料加工到零售的全产业链覆盖。不过这个价值如果不是高瓴介入,百丽还是有可能会步达芙妮、拉夏贝尔、艾格等一众鞋服品牌的后尘。

资产优质指的是代理耐克、阿迪、彪马、匡威等一众国际运动品牌的滔搏,上市之后滔搏确实给高瓴带来了足够的回报。科技赋能指的是用数字化工具对百丽和滔搏进行转型升级,价值最大化。

不过港股市场现在整体处在萎靡状态,滔搏的市值已经降至386.3亿港元,鉴于百丽时尚集团目前收入规模小于滔搏,利润相当,加上百丽资产负债率高达82.7%,现金储备21.13亿元不够偿还短期银行借款37.96亿元,IPO募集的资金有一部分会用于偿还债务,门店自营、工厂自营的模式长期资金压力也比较大,所以百丽上市后的市值估计不会高于滔搏。

高瓴想通过滔搏和百丽实现“3倍回报”,还需要相当一段时间的考验。

即便是有一天,消费者抛弃了百丽旗下的部分品牌,受消费者喜爱的新时尚品牌或许能迅速填补这一空白。百丽在等一个机会...

百丽时尚已拥有20个多元布局的自有品牌及合作品牌,覆盖女鞋、男鞋和童鞋以及服裝、包袋和配饰等品类,由13个自有品牌及7个合作品牌组成。

2017年被高瓴资本私有化后,百丽国际先是剥离了港股上市公司滔搏,剩下的百丽时尚居然又重新占据了行业C位,在逆势中实现业绩大幅增长。

3月22日,安踏体育发布2021年年报,报告期内,营业收入连续八年增长,同增38.9%至493.3亿;营业利润涨20.1%至109.9亿,首次破100亿大关

以往在收入和利润贡献良多的FILA出现失速情况,2021下半年其收入增速跌至个位数,这也成为安踏股价自去年下半年来跌跌不休的主因之一。

蕉下控股有限公司(以下简称“蕉下”)于4月8日正式向港交所递交招股说明书,拟主板挂牌上市,2021年营收同比增长203.1%。

赢商网账号登录

赢商网账号登录