撰文/陈媚、黄柏坚

主编/付庆荣

微信排版/陈珏希、黄居易

封面图&头图来源/赢商网

28岁的武汉新世界百货(需求面积:50000-80000平方米)国贸店,依旧矗立在汉口西北湖畔旁。

不过是,西北湖已从曾经荒凉地崛起为武汉最光鲜的城市名片之一,而内地百货却由繁转衰。新世界百货内地沉浮,也不例外。

2013年,上海K11出街,是新世界内地换道的开始。由此起步,K11铺向了内地重点一二线城市中心地带,以“艺术·人文·自然”之风,掀起购物中心新时尚。

不过是,版图在扩张,模式在进化。

今年3月,上海金桥,K11首个轻资产项目落地,“文化沙盒”K11 Select首入浦东。5月开局,新世界中标厦门五缘湾湿地公园TOD项目,轻资产再落一子。

于是乎,跟上港资大佬们内地快跑的节奏,新世界先行一步,打下了港资内地第一个轻资产样本。

不止于此,新世界内地“quick win”(快赢)野心的具象折射,还有一连串“抄底”动作。

4月底,它在一日内收购龙光系资产,并与招商蛇口签约。而在去年,其已将深圳、广州3个旧改项目收入囊中,以超2000亿元的投资,成为大湾区名副其实“地主”。

行至于此,新世界的内地征途走过了近三十载。而其跑出的加速曲线,同样有不同于新鸿基激战TOD,太古批量复制“太古里”,恒隆锁死高端mall之个性底色。

一、往昔“新世界”:新世界百货内地浮沉

新世界发展有限公司旗下拥有三间公司,当中有两间为经营商业地产相关业务的企业——新世界百货中国有限公司、新世界中国地产有限公司。

图片来源/新世界

作为最早投资中国内地市场的港资地产发展商之一,在商业上,早在90年代,新世界就凭借百货业务踏入内地市场。

1993年成立的新世界百货,是首批进军内地零售市场的投资者之一。内地首店,是1994年11月在武汉开设的武汉新世界百货国贸店。

*武汉新世界百货国贸店,图片来源/项目方

开业之初,由于是武汉第一家外资管理的百货商场,新世界百货国贸店备受瞩目。依托新世界集团与知名品牌供应商合作关系的大力支持,它率先将欧洲、亚洲超过60多个国际品牌引进武汉,成为江城国际时尚领跑者。

自此,新世界百货拉开了全力进军内地零售业市场的帷幕。

“高光”的规模、业绩,2014年后转而向下

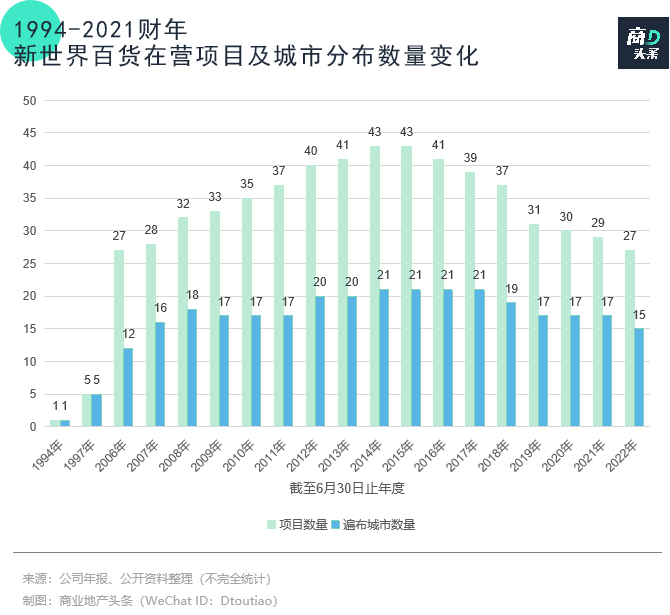

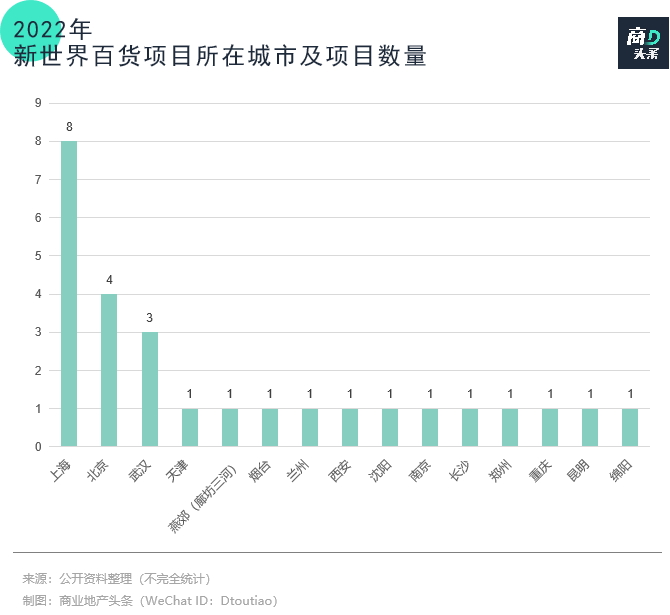

以大北京、大上海及大西南为发展重点,新世界百货的门店数于2014年达到顶峰。

根据当年财报,新世界百货拥有43家门店,包括41家百货店、2家商场,总楼面面积约为165.61万㎡,总经营楼面面积约132.39万㎡,覆盖北京、上海、重庆、成都、武汉、南京等21个城市,其中位于上海的门店均以“巴黎春天”命名(为了与上海地方国企的商场区分)。

*21个主要城市(2014年),图片来源/新世界

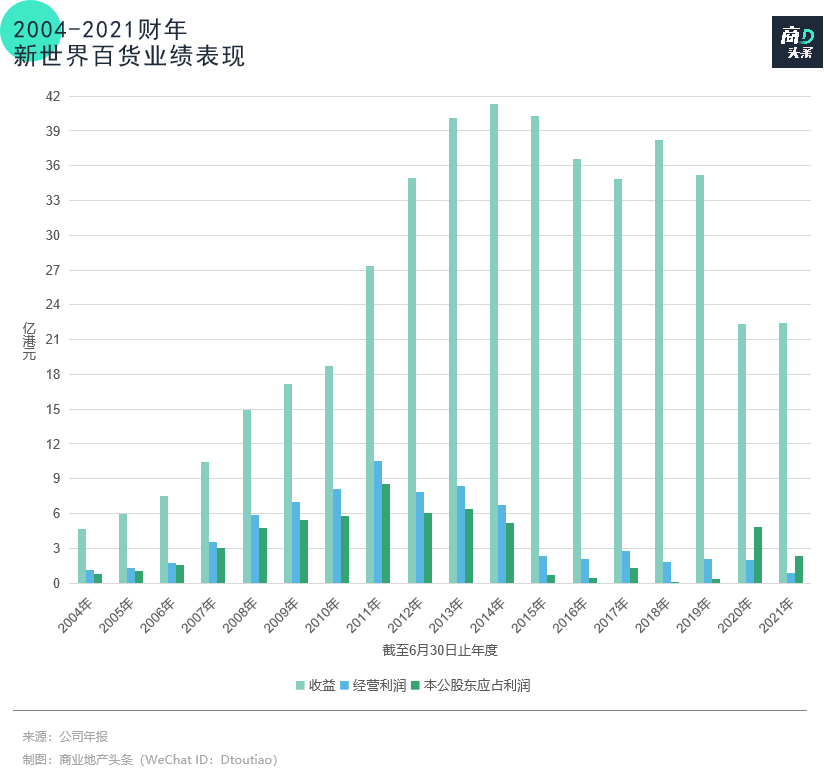

从财报数据来看,2014财年,新世界百货集团收益达到4136.2万港元,同比增长3.1%;租金收入6.58亿港元,按年增长28.9%。

这是自2007年上市以来,新世界百货业绩的“高光时刻”。

然而,高光背后往往隐藏着危机。实际上,早在2012年,内地百货行业就出现由盛转衰的迹象,客流量出现负增长,黄金期不再。

而来到新世界百货业绩“高光时刻”的2014年,包括百盛中国、中都百货、王府井百货、马莎百货等在内的企业闭店达200家。

2015年,万达百货闭店40家。万达开始去百货化,万达百货不再是万达广场的标配。各大百货店利润持续下滑,这一次,在行业大势之下,新世界百货亦难逃厄运。

财报数据显示,2014财年,新世界百货的净利润还有5.2亿港元,但到2015年财年,集团净利润就大幅跳水至6974万港元。此后,集团业绩继续震荡下滑,至2019财年,净利润仅为3266万港元。

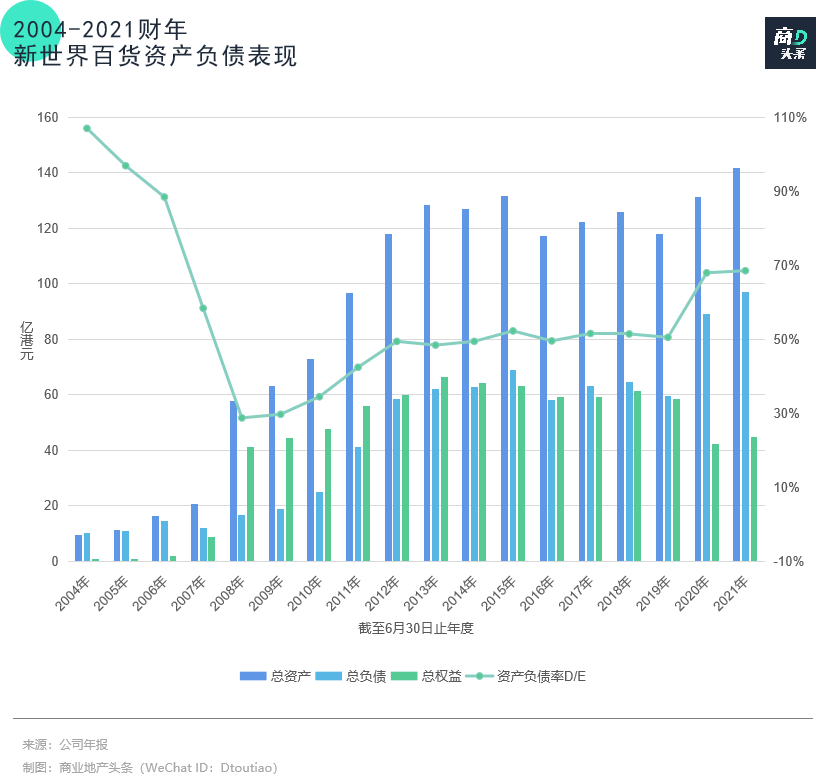

2020财年,受疫情影响,新世界百货更是大幅亏损4.84亿港元。2020年,集团资产负债率也骤涨17%,达到67.91%;2021年涨至68.48%,达到历史新高。

业绩承压之下,新世界百货不得不闭店止损。

据新世界百货公开资料不完全统计,2015年新世界百货无锡门店、宁波门店纷纷闭店,各闭一家;次年北京、宁波再关闭一家;2017年上海、大连也纷纷撤店;2018年,沈阳高端百货——新世界百货中华路店停业;2019年更是一年内撤店6家,规模缩小到15城27家门店(截至2022年6月)。

持续地自救,但难敌大势已去

与其他百货类似,自2012年行业遇冷以来,新世界百货开始积极进行自救,对各地的门店进行升级改造。

2013年,意识到市场的变化,武汉国贸店进行了20年来最大规模的提档改造,改装馆场,对品牌重新规划、组合,形成A馆(精品服饰)、B馆(精致生活)模式经营。

改造后的武汉国贸店增添了不少艺术与体验元素,半开放式专柜,错落的空间也令卖场格局生动了许多,新进的餐饮品牌提升了不少人气,但门店的零售业态的销售表现依旧不出色。

过去,新世界百货有武汉最高档的品牌,是国际时尚前沿的代表,但如今只是一个普通的中高档商场。

服饰品牌以非一线品牌为主,且数量较少。曾经的国际大牌专柜阵容已经消失,主要以彩妆、茶饮、食肆为主。虽然仍有GUCCI、雅诗兰黛、SISLEY、SHISEIDO、法国娇兰、SK-Ⅱ等十余家大牌护肤彩妆名品,但高端阵容远不及武汉群光百货、武商摩尔城。

国贸店还在调整的步伐中,继续生存。而新世界位于武汉的第二家百货——汉阳店却在2018年12月30日宣告歇业。

来到2020年,经过一系列的业务升级和调整后,报告期内,新世界百货业绩勉强扭亏为盈。截至2021年12月31日止六个月的中期业绩,收益约10.85亿港元,同比减少4.09%,期内利润4100.2万港元,去年同期亏损约2.04亿港元。

但新世界百货还在持续收缩中,不断传出关店的消息。今年2月,新世界百货成都店发布终止经营告知书;而经营了26年的哈尔滨新世界百货则宣布于3月底关闭。

这背后是,难以逆转的百货退潮大势。

2007年赴港上市,2017年私有化退市;

门店从巅峰时期的43家缩减到现在的27家;

从覆盖全国21座城市到仅剩15座城市。

新世界百货的内地高光终成历史,K11接棒而来。

二、打开“新世界”:内地换道,K11用业绩说话

作为新世界第三代掌门人的郑志刚曾表示,百货行业的低迷、新世界百货收缩和业绩亏损对家族企业不会有太大的影响。因为,新世界集团早已培育成功另一零售商业品牌——K11。

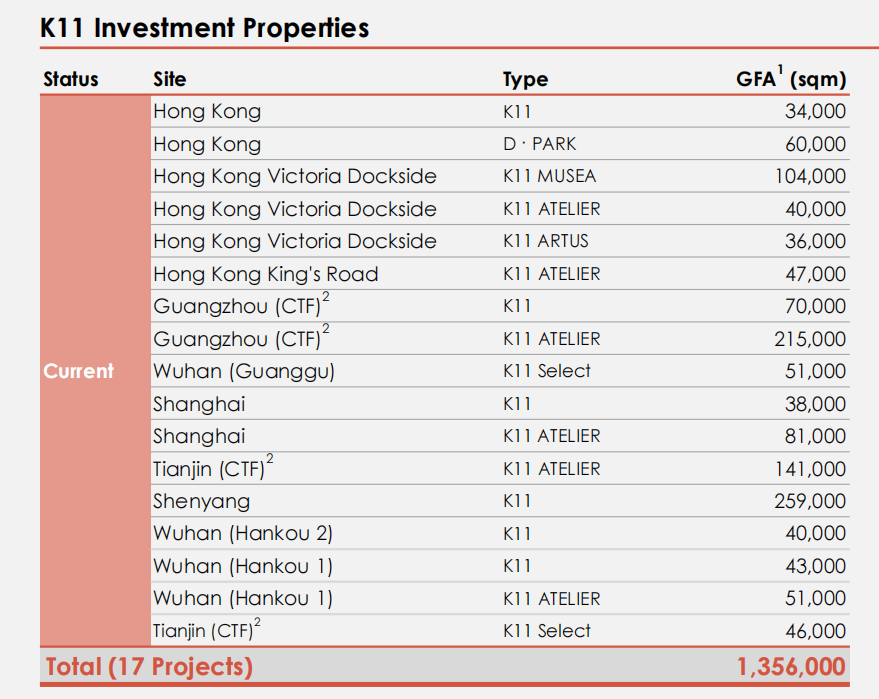

协助新世界百货上市后,2008年郑志刚开始策划培育K11——一个艺术商业品牌,旗下包括K11 MUSEA、K11、K11 Select等产品线。

2009年,第一个K11面世,该项目为位于香港尖沙咀河内道18号重建项目的商业部分,整改共耗资30亿港币,开业第一年便实现盈利。

四年后(2013年),内地首座K11落地上海。商场位于淮海中路黄金地段,前身为香港新世界大厦地下3层至地上5层的裙房商场,体量约3万㎡。

整个商场汇聚了近百个国内外知名品牌,BALLY、BURBERRY、Chloé、DOLCE&GABBANA、MAX MARA等众多一线品牌在此设立概念店及旗舰店,还设有近300㎡的室内生态互动体验种植区、露天观景胜地“空中花园”、Kocktail酒吧街等业态。项目开业以来,深受当地追求生活品味及时尚潮流人士的喜爱,2013年每月平均客流量高达100万人次。

*上海K11,图片来源/公司官网

历经近10年发展,截至2022年6月,K11在内地共有6个项目,包括4个K11——上海K11、广州K11、沈阳K11和武汉K11,以及2个K11 Select——武汉K11 Select、天津K11 Select。

图片来源/新世界

新世界发展在财报中透露,预计到2025财年,K11将覆盖10个城市,共近40个项目,总建筑面积达280万㎡。

在回报方面,新世界发展寄予了厚望——希望香港K11租金收入的复合增长率平均每年能提升15-20%,在中国内地则每年平均升25-30%。

稳健的业绩曲线,是K11内地快跑的底气。

疫情黑天鹅突降的2020年,上海、武汉、广州、沈阳四个城市的5个K11购物艺术中心当年销售额同比上升35%。其中,上海K11表现最好,销售额增幅为37%,12月的增幅更高达22%,创2013年开业以来新高。

至2021年财年,受惠于中国内地消费复苏趋势强劲以及K11的独特品牌优势,上海、武汉、广州、沈阳、天津五座城市,4座K11商场及2座K11 Select销售额同比上升65%。

此外,2022财年上半年,K11在香港和中国内地零售额较上年同期上涨21%和39%,远高于整体市场水平(增长率不到10%)。与此同时,K11在香港/内地出租率维持在97%/92%的高水平。

当然,底气背后的深层逻辑与思考,是K11精准选址、个性运营之合力。

选址:瞄准一二线城市及城市中心地带

从现有在运营的K11项目来看,其偏好落地在上海、武汉、沈阳、广州、天津等国内主要的一二线城市,且偏好这些城市的中心地带。

广州K11落在珠江新城CBD,周边高档住宅区、超甲级写字楼、文化地标聚集而生;深圳K11所在的太子湾,靠近港口、海上游轮码头边,吸附着南山一波高消费力的“码农们”。

选品:与艺术结合,因地制宜,个性定制

作为全球首个购物艺术中心品牌,K11甫一亮相,即成焦点。

然而,何为艺术DNA?何为“In art we live 活现艺术”品牌理念?

K11需要透过品牌组合,呈现上述问题的答案。

①因地制宜

此前,郑志刚接受采访时表示,未来K11的品牌策略是分层的,跨不同年龄层,从儿童到老人。

虽然在一二线城市运营的经验差不多,但落地方法有不同,总体思路是建造新世界多元文化生活区;但进入三四线城市,或者县级城市,就会有差异。

②个性定制

据K11介绍,逐渐成为全球消费市场主力军的“千禧一代”,正是他们的目标客群。后者具有独特的消费价值观,重视个性化产品和服务,懂得欣赏具有独特魅力的文化艺术。

基于此,个性定制化的品牌组合,尤显重要。关于这点,广州K11是个典型样本。围绕国际一线品牌(L1层)、设计师品牌和风尚品牌(L2至L3层)、特色商店及美容护理(L4层)、高端餐饮休闲(L5至L6层)、主题美食街区(B1、B2层)五大氛围组合,构建出以高端消费客群为主,满足周边众多时尚青年和商务白领多元化消费需求的全新业态和品牌组合。

*广州K11,图片来源/项目方

于新世界集团而言,K11在内地筑起的商业版图,日渐稳固。而其下一步押注的未来“新世界”,离不开“轻资产+并购”的双轨快进法则。

三、未来“新世界”:重仓大湾区,抄底并购、抱团开发,与轻资产快跑

新世界发展作为最早一批进入内地的港资房地产企业,一直重仓大湾区。

据财报数据,截至2021年12月31日,新世界发展于中国内地持有约551.6万㎡土地储备,其中54%位于粤港澳大湾区。

在大湾区里,新世界是个“隐形”的旧改王者,其持有的10个旧改项目,全部位于广州和深圳。

一方面,这些旧改项目土地资源质量较高;另一方面,新世界的项目团队操作旧改项目经验丰富,比如公司执行董事黄少媚女士就曾参与操盘中国第一个旧改项目猎德村改造。

当然,新世界的超级并购术,施展的空间,远不限于旧改战场。

抄底并购,时机正好

抓住内房企出清套现的时机,“不差钱”的新世界开始“抄底”内地市场。4月26日,新世界旗下公司收购了龙光系资产,对价19.02亿元。

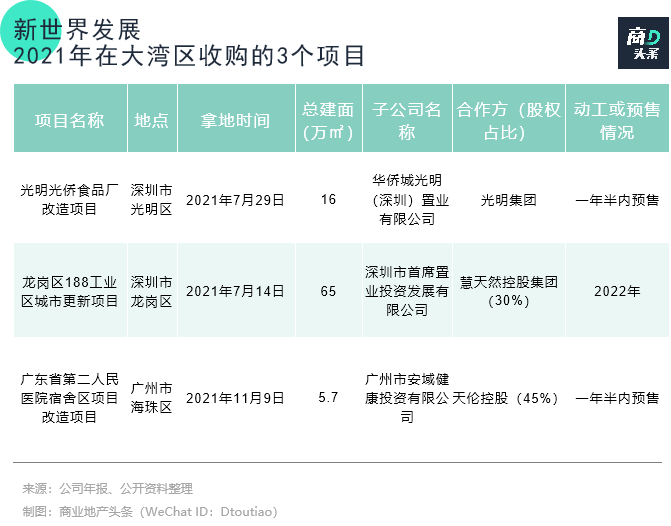

早在去年,新世界已于期内成功于深圳、广州收购3个项目,总规划建面约86.7万㎡。

对内地项目的收购,新世界表示看好,认为可以加快销售和资金回笼,并有信心维持平均40%-50%的毛利率。

此前的业绩发布会上,郑志刚在公司内部公布“quick win”(快赢)战略,并明确预留约200亿港元用于收购,会看准时机进军大湾区,留意地点较好、成熟、短期内可销售的改造项目。

而这笔200亿港元的资金,来源于新世界与广发证券达成合作成立的并购基金服务。

除了来自外部的资金支持外,新世界敢于抄底并购,亦离不开其稳健的财务结构。公告显示,2022财年上半年,新世界发展的净负债率约41.3%;融资渠道相对畅通,融资成本亦较2021财年末下降41bps至2.52%,逆势竞争与扩张潜能大。

多方协同,抱团开发

“抄底式”并购之外,新世界的合作开发规模日渐增长。

4月26日,新世界中国与招商蛇口签署战略合作协议,意在多个地产投资项目上进行全方位合作,涉及住宅开发、商业体打造、城市更新及旧改项目等领域。

而其与招商蛇口的上一次合作,发生在2016年12月。双方合作开发深圳太子湾项目,包含K11购物艺术中心、亲子主题商场D·Park、办公楼、公寓等多元业态。

另值一提的是,新世界去年拿下的深圳市龙岗区188工业区城市更新项目,是由其与深圳本地企业慧天然控股集团共同建设,该项目中将打造一个65万㎡的深圳城市更新领域的“巨无霸”项目,打造出深圳东部大型综合体。

大玩轻资产,快拓规模

勾勒的内地新图谱上,轻资产也是浓墨重彩的一笔。

3月16日, K11集团宣布,旗下全资子公司深圳新艺思成功投得由上海浦发上城置业有限公司公开招标的上海金桥地铁上盖项目商业部分管理服务的项目。

K11透过轻资产管理的合作模式,将旗下专为新世代打造的“文化沙盒”K11 Select首次引入上海,标志着K11集团正式进军轻资产管理市场。

K11表示,计划就品牌管理输出进行积极探索与业务合作,通过定制开发及轻资产运营等多种创新方式,以轻资产模式加速商业管理业务拓展, 预计2023年底商业管理轻资产项目将增至10个。

抄底并购、抱团开发、轻资产快跑,新世界的内地新番剧,节奏变快了,剧情亦更加精彩了。

从郑裕彤到郑家纯再到郑志刚,虽然老一派、新一代掌门人的战略各有不同,但毫无疑问的是,新世界发展始终看好内地市场。

郑志刚曾公开表示,“最差的时间已经过去”。而属于“实力派”的新世界,“快赢”野心还在膨胀。

新世界百货成都店自2006年12月开业至今已有16年历史!其实,在这之前,新世界百货也于近年来逐步关闭大连、沈阳、武汉等多家经营不善门店。

关键词:新世界百货新世界百货成都店停业 2022年03月21日

因中国业务出现下滑,太古、星巴克、百胜中国、雅诗兰黛、爱茉莉太平洋等多个企业业绩不及预期。

4月26日,新世界发展宣布19.024亿元从龙光手中收购高速公路资产。同日,新世界发展再与招商蛇口签署战略合作协议,涉商业体打造等领域。

佳兆业集团退出深圳佳富东旅、兆富德旅、佳德美奂旅游51%股权,后者负责开发大鹏下沙合营发展项目,含预计总投资300亿的金沙湾国际乐园。

赢商网账号登录

赢商网账号登录