过去两年,地产行业每况愈下,一个又一个房企在轰鸣声中接连倒下。在此背景下,债务置换、展期、重组成为投资人不得不接受的事实。

然而,近期境外债权人们似乎有点等不及了。

据媒体消息,近日华夏幸福部分美元债投资人表示,将在香港法院发起对华夏幸福境外主体的清盘呈请,并要求公司撤销其提出的重组支持协议,与持有人展开协商并提供充足的资料及尽调条件。

针对上述情况,有熟悉华夏幸福的相关人士对观点新媒体表示,估计是境外债权人对重组方案不太满意。

当然,清盘呈请并不代表债权人能够成功对公司进行清盘,但倘若成功清盘,将会对华夏幸福的生产经营、资产处置变现造成直接影响。

犹如在高空中走钢丝绳,稍不留神便会再次跌入谷底。正在重筑高墙、修复信心的华夏幸福,恐怕也禁不住又一次的打击。

精选的幸福

伴随着地产企业集中爆发债务危机,越来越多地产债成了白条,兑付之日不知何时才能到来。

有的人选择等待,也有一些人不愿再等,选择通过清盘呈请的方式,变相“催债”。

据媒体消息,近日华夏幸福部分美元债投资人表示,将在香港法院发起对华夏幸福境外主体的清盘呈请,并要求公司撤销其提出的重组支持协议,与持有人展开协商并提供充足的资料及尽调条件。

实际上,此番清盘呈请源于华夏幸福前段时间更新的重组方案。

据观点新媒体了解,9月16日,华夏幸福宣布在原有《债务重组计划》基础上,制订《补充方案》,即搭建以物业服务、选址服务、园区运营服务为核心的“幸福精选”平台,用该平台的股权资源,以股抵债。

“幸福精选”主要是华夏幸福的物业管理平台,包括幸福基业、深圳伙伴、苏州火炬三家公司,为华夏幸福转型轻资产后发展较快的几个平台。

针对上述以股抵债,有分析人士提到,物业平台资产价值相对较优,对普通债权人而言,补充方案能够将一部分债权置换成股权,具有一定的吸引力,但是换股最大的硬伤退出通道和盈利能力问题,这些都将成为债权人担忧的因素。

退出路径方面,华夏幸福在公告中亦明确,后续将全力推动“幸福精选”平台资本运作,包括独立上市、将平台股权以现金出售、平台股东与上市公司进行换股交易等。

至于盈利能力方面,2021年上半年,华夏幸福通过园区运营维护、物业管理服务获得的收入为7.08亿元,相较于碧桂园服务、招商积余等而言,并不具备太大竞争力。

该公司在投资人会议当中亦明确,幸福精选平台的股权价值约为250亿元,债权人可按估值8折的优惠价格选择以股抵债,预计可清偿200亿元债权。

为了鼓励债权人进行换股,该公司还设置了早鸟期,在自补充方案公布至12月31日,在早鸟期内选择股的债权人可按估值7.5折的优惠价格以股抵债。

除了此次更新以外,华夏幸福亦于近日公布了境外重组方案,该公司提出以同意征求或英国法债务重整计划对其存续的11只美元债进行债务重组安排。

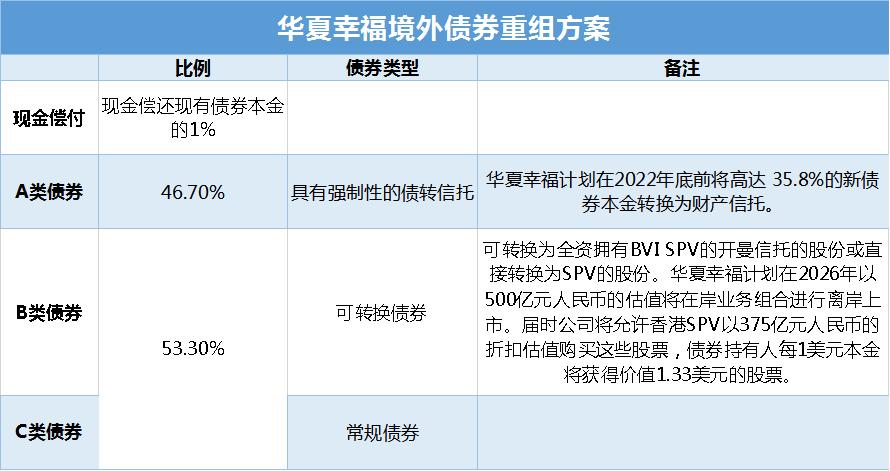

根据方案,华夏幸福计划就存续的11只美元债首先提供1%的前置本金支付,其次,剩余部分重组为三支不同类型的债券,包括46.7%的A类债(具有强制性的债转信托),及53.3%的B类债(可转换债)和(或)C类债(常规债券),三支债券的期限均为8年,利率为2.5%。

数据来源:公开报道、观点指数整理

也就是说,境外债券与国内大部分金融负债一样,展期为8年时间。

上述两个方案当中,无论是以股抵债还是境外债重组,债权人回收资金的时间至少延长至8年以后,甚至更久,毕竟在当前市场情况下,股权退出时间存在较大不确定性。

许是因为兑付时间不断被拉长,引发了债权人们的担忧,于是做出了清盘呈请的举动。

熟悉华夏幸福的相关人士同意上述说法,该人士表示,估计是境外债权人对重组方案不太满意。

债务与信心

华夏幸福并非个案,此前恒大中国、花样年、祥生控股、融创中国等均收到过债权人的清盘呈请,而且收获清盘呈请的原因大多涉及美元债的清偿问题。

目前,华夏幸福并未对境外债权人的清盘呈请做出回应。

不过,分析人士提到,清盘呈请并不代表债权人能够成功对公司进行清盘,但短期内可能会影响公司的股价表现。假设上述清盘呈请获得通过,不仅仅是华夏幸福的资产处置会受到搁置,该公司的生产经营同样会遭受影响。

当然,也有市场人士对上述清盘呈请提出反对意见,该人士认为,清盘呈请实际上是催促企业尽快偿还到期债务的手段,通过此类方式向企业施加压力,从而在谈判过程中获取更有利的条件。

同时,上述市场人士表示:“由于华夏幸福的有效资产和业务大都在境内,而且境外债务的占比不高,境外债权人的清盘呈请不会对境内房企的财务及经营产生直接影响。”

DM查债通显示,华夏幸福目前共有11笔离岸债券,总的发行规模为58.3亿美元,利率从6.5%到9.0%不等。

11笔离岸债券存续金额换算成人民币大约为418亿元,而根据华夏幸福去年9月30日披露的债务重组计划发现,该公司涉及的金融债务高达2192亿元,按此计算,境外债务的占比约为19%。

数据来源:DM查债通、观点指数整理

“不过类申请会消磨投资人以及其他债权人对企业的信心。”上述市场人士补充到。

在这个动荡的年代,信心比黄金重要,或许华夏幸福目前的首要任务是尽快与境外债权人达成和解。

实际上,去年9月30日,华夏幸福祭出了2192亿债务重组计划,自此以后的近一年时间,这家企业有序推进债务化解工作。

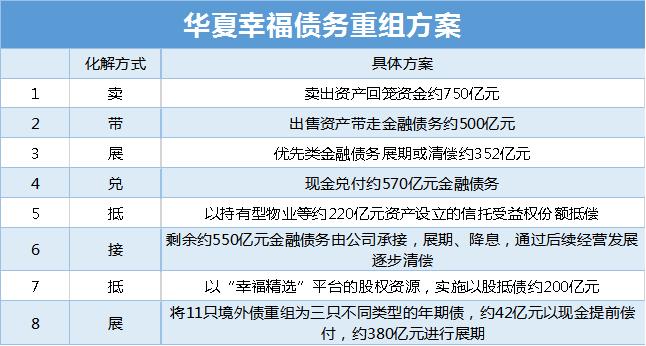

结合此前披露方案,叠加近期公布的补充方案,华夏幸福在债务清偿方面,提出提出了八项计划。

数据来源:华夏幸福公告、观点指数整理

资产出售方面,这家企业频繁传出资产出售动作以回收资金。2021年危机爆发以来,该公司接连出售位于北京丰台的写字楼及部分产业新城土地,回收14.16亿元资金用于偿债。

今年7月,市场消息称,该公司武汉长江中心即将出售,洽购方包括新鸿基、华润等,近期则有消息称,固安县政府或城投平台将接手华夏幸福固安产业新城项目。

截至8月底,华夏幸福金融债务已签约实现债务重组的金额为1203.2亿,其中对适用“兑、抵、接”方式的相关债权人,公司及下属子公司与其签署债务重组协议的金额累计为1056.1亿元,包括债券及债务融资工具债务金额337.3亿元,其他金融债务金额718.8亿元。

此外,自2022年8月1日至8月31日,华夏幸福及下属子公司新增未能如期偿还银行贷款、信托贷款等形式的债务金额112.9亿元(不含利息),公司累计未能如期偿还债务金额合计576.48亿元(不含利息)。

对华夏幸福而言,境外债权人的清盘呈请更像是个警示,时刻提醒这家企业,目前未能如期偿还的债务仍不在少数,还需为偿债做出更多努力。

华夏幸福于近日向投资人表示,其补充方案中的新增偿债来源为价值250亿元的幸福精选平台股权。债权人可按估值8折的优惠价格选择以股抵债。

华夏幸福于近日公布其境外重组方案,提出以同意征求或英国法债务重整计划对其存续的11只美元债进行债务重组安排。

截至2022年7月31日,华夏幸福《债务重组计划》中金融债务已签约实现债务重组金额1196.70亿元,相应减免债务利息、豁免罚息金额106.67亿元。

5月10日,华夏幸福披露,截至目前公司及下属子公司新增到期未偿债务约34.32亿元,累计未能如期偿还债务金额合计约463.7亿元。

华夏幸福宣布,自4月29日开始,启动第二批现金兑付安排,分批向已签署《债务重组协议》的相关债权人进行现金兑付,兑付总金额为14.16亿元。

万物云已厘定万物云H股股份于全球发售的最终发售价格为每股万物云H股股份49.35港元,将收取的全球发售所得款项净额估计约为56亿港元。

2022年1-8月,旭辉控股累计合同销售金额约943.0亿元,合同销售面积约629.35万平方米,相较去年同期跌幅较大。

赢商网账号登录

赢商网账号登录