过去一年,消费行业面临着包括疫情在内的多方挑战,消费者纷纷勒紧腰带,企业也不得不开始降本增效。国际消费巨头首当其冲受到影响:支柱业务持续承压的亚马逊宣布将进行超1.8万人裁员;开云集团旗下核心品牌Gucci利润不断下滑;零售巨头家乐福在全球范围内大面积关店,最近在中国又爆出“购物卡受限”的负面言论。通胀、地缘、疫情、能源……当不稳定因素如潮水般来袭,排头企业也难独善其身。

大型消费企业以自己的方式抵御洪流,一些细小的赛道和公司在后疫情时代的新需求中找到了正确卡位。往远了看,海外消费者越来越愿意为公益和环保买单;往近了看,户外运动、预制菜可以说是踩上了一波红利,这也反映在相关上市公司市值变化中。小众消费蓬勃发展,似乎指示了消费行业变革的方向。

如何通过公司变化角度回看消费行业的2022或许各上市消费企业的市值变动能说明一些问题。本篇系「先行者2023」系列观察第三篇,CBNData从2022年福布斯企业排名TOP500中筛选出了6大To C消费行业的相关公司,连同国内外部分明星上市消费公司一起做了对比,借此还原2022年资本市场对行业的态度。此外,CBNData对其中市值涨跌幅较大的重点公司进行了简单分析,希望通过这些公司寻找消费持续复苏下的微光。

注:本文从部分公司市值变化角度出发进行分析,但不完全代表对该公司发展状况的认定,也不构成投资建议,请理性看待。

2022年6大消费行业市值复盘:

意料之中的意料之外

根据上述筛选范围,本次统计中共将消费领域的76家公司分为零售、食品饮料、餐饮、日化美护、服饰鞋包、奢侈品6个细分行业。过去一年(截至北京时间2023年1月10日下午5时),76家公司跌多涨少,受疫情等因素影响,投资者信心普遍不足。有46家市值下滑,29家上涨,1家持平,其中涨幅最高的是全聚德。此前,全聚德涉足酒类生产销售的消息让其股票连续涨停,随着其停牌核查后完毕,复牌首个交易日(1月10日)便跌停。

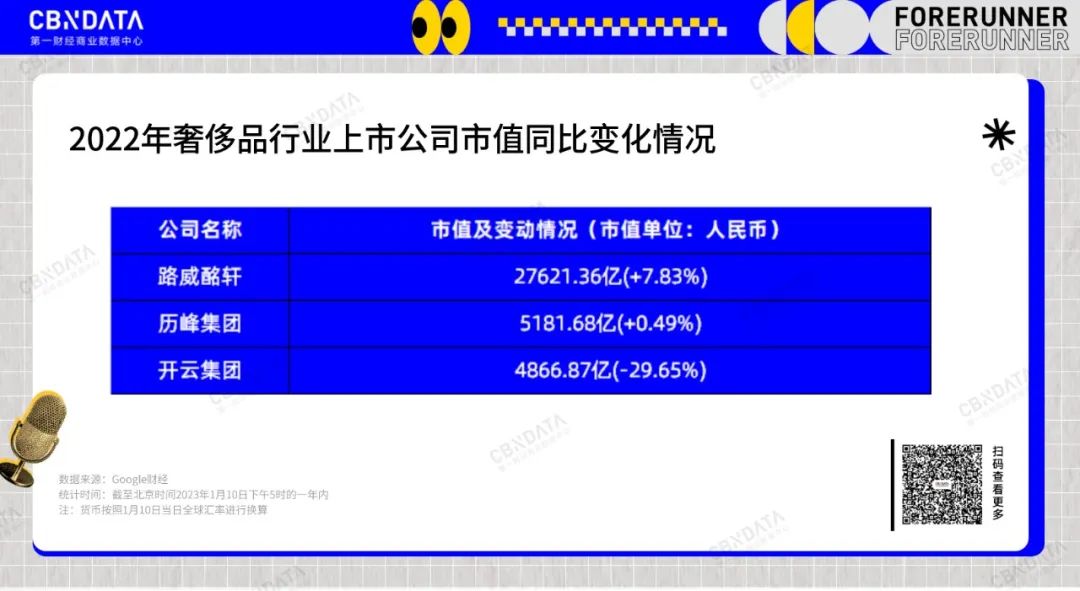

分行业来看,3家奢侈品企业只有Gucci母公司开云集团市值同比下跌,LVMH和历峰集团微涨。疫情期间,奢侈品消费需求不振、全球免税业疲软持续影响奢侈品行业。此外,亚太市场的奢侈品消费不及预期,更是让行业失去营收大头。尽管诸多奢侈品牌都在2022年进行了提价,但不稳定因素依然存在,投资者很难盲目乐观。不过中国奢侈品消费的逐渐回暖,一定会给行业带来积极影响。

零售行业中,市值上涨的公司有沃尔玛、名创优品、拼多多。随着全球重新开放,名创优品股价从2022年12月底起就持续上涨,瑞银也曾在11月首予“买入”评级,并相信其供应链管理体系及轻资产模式,在充足空间内具备全球扩张能力。拼多多则是自跨境电商平台Temu上线之后,受到多家机构看好。此外,拼多多2022Q3财报显示,多多买菜亏损持续收窄,这也让资本市场重新相信其农业电商方向的发展潜力。

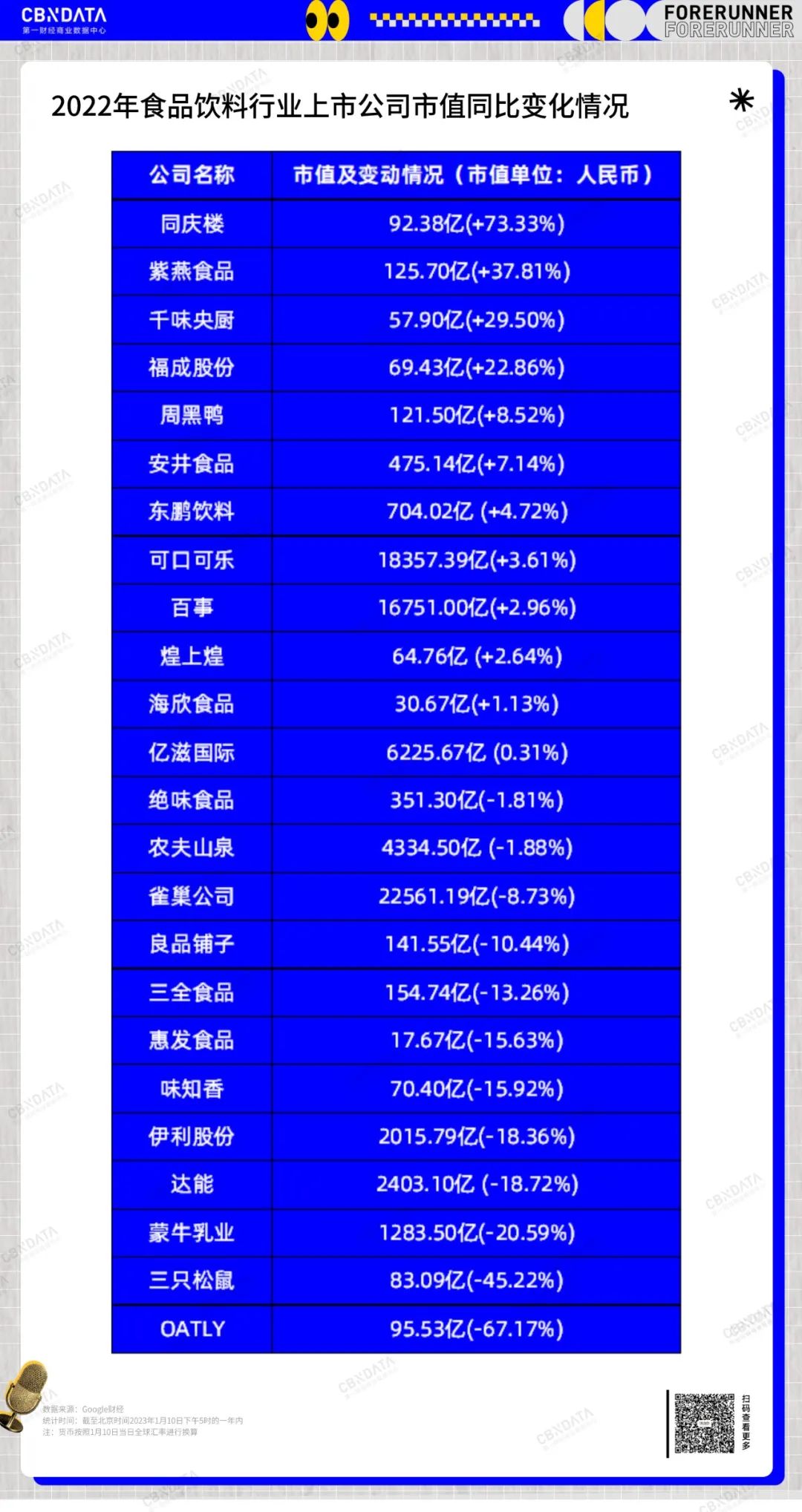

收录的食品饮料企业大致可以分为乳制品、饮品、卤味、预制菜、休闲零食5个细分赛道。该行业是6大行业中市值上涨公司数量最多的,共有11家。老牌企业百事、可口可乐和亿滋国际表现出了优异的抗压能力。国内饮料企业东鹏饮料近两年进行全国化布局后,业绩持续增长,也让资本市场保持看好。但即便是拿市值微跌的国产饮料巨头农夫山泉与可口可乐、百事相比,公司之间的差距依然存在。

卤味和预制菜公司无疑吃到了更多行业红利,过去一年市值涨势喜人。收录的9家预制菜相关企业中,有6家市值增长,同庆楼市值涨幅甚至达到73.33%。卤味则是除了绝味食品都在增长,2022年9月刚上市的紫燕食品同样涨幅较大。只需简单烹饪即食的预制菜和可冷吃的卤菜,正在占领更多人的餐桌。

意料之外的是,风靡一时的“网红”新消费品牌Oatly市值近一年跌幅超过了60%,在植物饮品赛道同质化竞争愈发剧烈的情况下,老大哥亟需变革。

令人比较意外的是餐饮行业,收录的10家公司中,有超过半数市值同比上涨。国内新冠病毒感染“乙类乙管”消息公布后,餐饮业受到极大提振。2022年年底开始,多家餐企股价就维持上涨姿态,可见投资者对餐饮和线下经济复苏的信心。

在日化美护行业,疫情和成本上涨等因素让头部企业营收压力倍增。激烈的市场竞争中,本土消费品牌开始成为高性价比的代名词。在中国市场,过去一年表现最亮眼的本土品牌之一——珀莱雅也在资本市场证明了自己,市值上涨25.09%。CBNData曾在《为什么是珀莱雅拿下国货美妆销冠,我们用双11的数据看了看》一文中对其双11表现进行了复盘。

另一家表现亮眼的个护巨头拜尔斯道夫在2019年启动“C.A.R.E.+”计划,对集团战略和旗下香缇卡、妮维雅、优色林等进行升级重构,重新迎回消费者。2022上半财年,拜尔斯道夫销售额创下近10年新高。

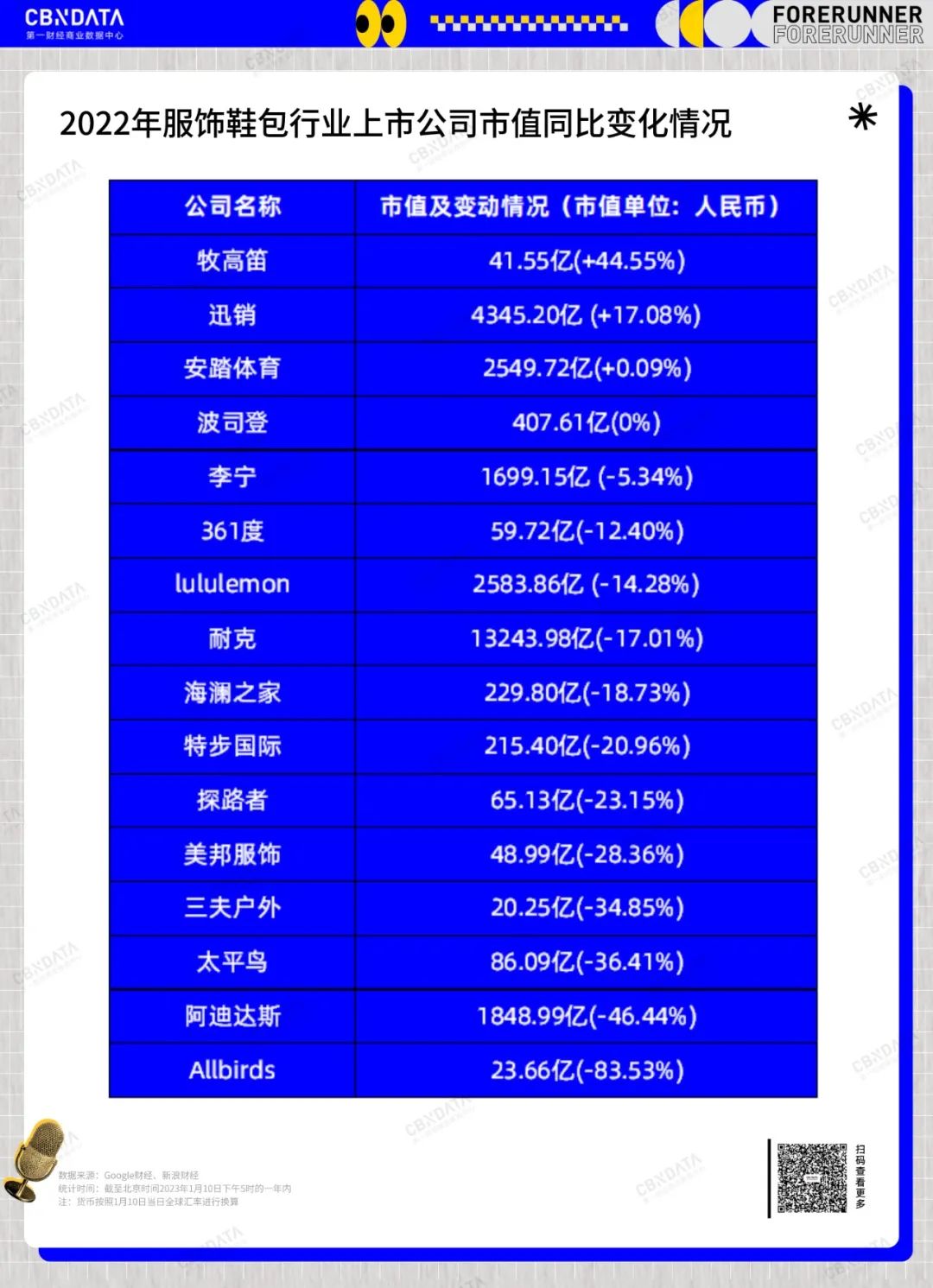

难以否认,疫情对全球服饰消费产生了大范围消极影响,lululemon、耐克、Allbirds等明星企业股价纷纷下挫便可证明。但以阿迪达斯为代表的公司市值下滑,主要原因只能归结于自身错误的战略调整,该企业CEO罗思德在采访中也亲承“在中国市场犯错”。市值缩水近一半的阿迪达斯,已经落后安踏市值约700亿人民币,市值接近1700亿人民币的李宁也正缩小差距。

市值上涨的服饰公司中最让人眼前一亮的是迅销和牧高笛。尽管快时尚行业面临着前所未有的挑战,但优衣库却依然在亚太多个国家保持业绩增长。受到“户外热”影响的牧高笛摇身一变成了资本市场的宠儿,在产品设计上更接近年轻人的牧高笛,已然在户外行业占据先机。

虽然各公司市值下跌原因不同,但总结下来有两点共性:其一,行业受疫情、通胀、地缘、能源等全球大环境影响,导致成本上涨、销售疲软,如奢侈品行业;其二,公司本身业务老化未能及时完成战略转型,如一些老牌的服饰企业。

穿越周期、意外之喜:

为什么它们能涨?

消费市场逐渐复苏之际,关注行业的人就更希望在表现优秀的公司身上找到可借鉴之处。可以看到,穿越周期的强生、百事等大公司不约而同启动裁员计划,通过“降本增效”等手段冲淡风险;在细分领域,预制菜、宠物、户外、功效型美妆等赛道的公司等到了增长契机;一些企业的并购行为和业务方向变更,让投资者难以判断其发展趋势……

市场仍有机会,机会把握在先行者手中,2022年消费行业的“先行者”就包括了上述29家市值增长的公司。CBNData选取了可口可乐、同庆楼、优衣库三家公司,分析他们在2022年的调整。这三家公司的变化,一定程度上也指示着消费品企业想要赢得市场期待时,大公司如何守正出奇、中小企业如何独善其身、摇摆企业如何有效自救。

1. 可口可乐

经历过6次全球性金融危机的可口可乐,大多数时间都有惊无险地挺了过来——除了美股集体大跌的第一次石油危机。尽管如此,可口可乐依然在这期间保持90-95%的玻璃瓶回收率和80-85%的易拉罐回收率,维持了良好的品牌形象。

图片来源:远川研究所

一百多年来,可口可乐坚持“做减法”,在不断的业务调整中让品牌瘦身更加得心应手,这也让它在经济危机期间具备了极强的抗风险能力。

众所周知,可口可乐一直聚焦在饮料业务上做文章,既能大跨步地进行多元产品布局,也能通过调整策略来削减成本、提升利润、降低风险。上世纪八十年代,可口可乐曾推行多元化经营战略,不仅收购了哥伦比亚电影公司,还改变传统可乐配方,推出“New Coke”。但在一系列措施之后,可口可乐业绩不降反增,股价也随之下跌。于是在1986年,可口可乐不得不将哥伦比亚电影公司剥离,并在一众消费者极端的反对行为中将可乐改回原配方。次年美国“黑色星期一”袭来进而引发经济衰退、食品原料成本上涨,百事可乐旗下零售品牌——比如桂格麦片和菲多利等都受到冲击,而可口可乐只有旗下维他命水、健怡等饮料品牌受到较小的通胀影响。

“做减法”行之有效,不仅能从其市值变化看出来,消费者也在“用嘴投票”。1929年美国大萧条、二战期间,普通人和军人都因为喝到可口可乐而感到治愈,2022年上海静态管理期间,可口可乐更是成了以物换物的“硬通货”。低廉的价格加上气泡和甜感的刺激,喝可口可乐已然成了一种性价比极高的精神治愈法。当一个产品能用“硬通货”来形容,这家公司也附上了极强的抗风险能力。

近三年全球经济承压期间,可口可乐也在不断基于饮料业务进行调整。2019年前,该公司在供应端进行了轻资产化改造,包括逐渐降低自有灌装业务,将浓缩浆出售给灌装公司,再由它们生产终端产品。2021年,125年没有碰过酒精的可口可乐推出微醺气泡酒“柠檬道”。2022年,集团在中国市场加码建设供应链:中粮可口可乐在四川引进了全球最快易拉罐饮料线,郑州太古可口可乐工厂扩容重建,太古可口可乐6条新生产线陆续投产。一系列调整背后,能看出一家穿越周期的企业,应随时具备抗风险意识。

2. 同庆楼

随着国内新冠病毒感染迎来“乙类乙管”,餐饮上市公司迎来市值普涨,同庆楼便是其中之一。加上其预制菜业务的快速发展,不少投资机构纷纷看好它“餐饮+预制菜”的双重成长属性。

事实上,同庆楼经营的徽菜餐厅才是其主营业务,品牌还曾在1999年被评为“中华老字号”。2020年上市之前,同庆楼就已经拥有食品零售业务,其中包含一部分预制菜。此后餐饮的萧条加上预制菜行业快速崛起,令其决定将预制菜发展成为新的增长极。2021年,同庆楼成立“安徽同庆楼食品有限公司”,重点发展预制菜业务。

作为餐饮企业,同庆楼进军预制菜能够借力擅长的徽菜菜系进行研发,在口味上打出差异化道路。据自媒体“预制菜洞察”报道,同庆楼20%的预制菜单品可以为公司预制菜版块贡献80%销售额,其推出的臭鳜鱼预制菜销售额已突破千万元。得益于该业务的蓬勃发展,其2022年上半年食品销售收入3797.5万元,同比增长3165万元,预制菜几乎以一己之力拉动同庆楼食品销售业务的增长。

预制菜行业野蛮生长,让不少企业都开始“做加法”。不仅格力、顺丰、农夫山泉、碧桂园等行业巨头借着东风跨界入局在业内,一些主营预制菜的企业也纷纷开启新业务:2022年底,千味央厨推出“岑夫子”“纳百味”“千味解忧炸货铺”3个品牌,闯入C端市场;速安井食品在同年推出B端预制菜品牌“安井小厨”,海欣食品则与东方甄选达成合作,拓展了电商渠道……

面对激烈的行业竞争,建设供应端和渠道端也非常重要。同庆楼总经理曾公开表示,在供应端除了自建工厂,还将继续进行第三方合作以及并购;在渠道端则按照“线上零售+线下商超自营+渠道代理、门店全员销售”的路径进行布局。预制菜竞争的下半场,或许这两端的布局策略会决定企业的方向。

3. 优衣库

优衣库的净利润在2022财年达到近10年最高水平,这个成绩在一众败退的快时尚品牌中显得格格不入。尽管它在2022年的股价忽高忽低,开关店策略也不断调整,但似乎难掩其持续扩张和增长的态势——尤其是在经济增速承压期间。

优衣库擅长打逆风战。2008年金融危机打击了全球经济,优衣库的股价却在当年上涨63%。消费者认为,设计简约、高性价比、上新迅速的快时尚服饰,是他们在购物预算降低时的不二选择。当年,优衣库还顺势推出了“Heattech”系列服饰,并联合顶级设计师Jil推出经典“+J”系列,在欧美和中国市场掀起排队热潮。

此后,优衣库在高端联名的路上一发不可收拾,并趁机将生意拓展到全球。值得一提的是,优衣库在零售渠道上也十分敢于试水。同样是在2008年,优衣库在中国服装零售业中率先推出天猫旗舰店,又与京东合作建仓配送,打开线上销路。

对逆风战局的判断力时至今日也影响着优衣库。剔除掉日元贬值导致业绩膨胀的影响,其2022财年归母净利润同比增长16%。创始人柳井正在财报会议中直言:“优衣库的成功有一半要归功于中国市场”。关店、下沉、再开店,可以看出,优衣库大中华区的开店策略在不断调整,并逐渐见效。特别是在ZARA、H&M等品牌关店后,优衣库在门店布局上的选择更多了。柳井正在接受采访时曾提及,“开3000家店是在中国的最低目标”,重新布局中国市场的优衣库尝到了甜头,其他跨国消费企业或许也应该审视之前的决策了。

回暖的2023,谁想成为“先行者”?

回望过去的2022年,尽管一部分企业活得十分艰难,但不少券商、银行、咨询机构、财经专家都对经济——尤其对 中国经济格外看好。中金就预测:“尽管仍面临一定的不确定性,我们判断中国有望在全球率先实现复苏,中国A/H股市场机遇大于风险,重点把握结构性机会。”

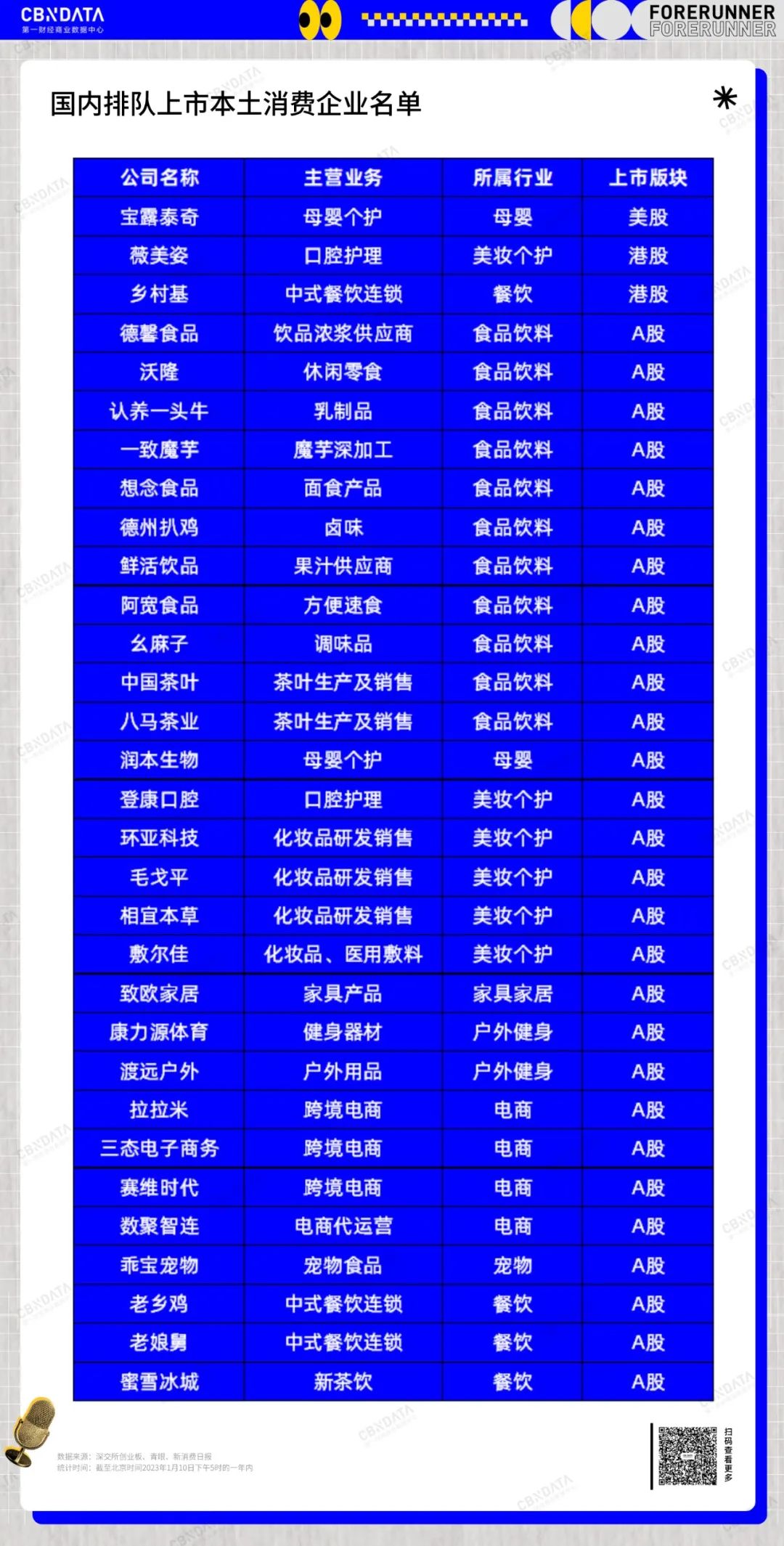

如果说2022年可口可乐、同庆楼、优衣库等公司市值增长证明了消费的无限可能,那么拿着号码牌排队上市的消费企业亦能说明未来消费发展的部分趋势。CBNData梳理了目前排队上市的部分本土消费企业名单,罗列如下:

待上市的31家公司大致分为食品饮料、美妆个护、电商、餐饮、母婴、户外健身、宠物7个行业,其中食品饮料待上市公司最多。美妆个护待上市企业有6家,本土美妆品牌毛戈平、相宜本草、敷尔佳仍在排队中。餐饮行业的“连锁三巨头”乡村基、老乡鸡、老娘舅还在苦苦等待过会,但相信在餐饮行业好转的2023年,正式上市只是时间问题。

从赛道来看,待上市消费公司更加细分了。宠物食品、户外用品、国货美妆、跨境电商公司纷纷上市,它们刚好身处当下公认的部分高增长赛道。2022年,宠物赛道的持续火爆带来了上市喜讯。除了还在排队的乖宝宠物,天元宠物、路斯股份都在这一年上市,本土宠物赛道正在迎来最好的时代。与韩后、温碧泉、谜尚等国外品牌合作的跨境电商公司拉拉米在7年后终于迈出上市第一步,扎根亚马逊的赛维时代希望能借上市募资建设供应链和运营中心系统,跨境电商的潜力不容忽视。

消费在资本市场的“2022故事”告一段落,纵观全局或许难言喜人,但在不同阶段、不同赛道,仍然能找到那些闪着光的公司。2022年,国外有可口可乐、强生这样穿越周期的“领路者”,国内跑出了珀莱雅、牧高笛等“探索者”,还有更多公司希望用更具性价比、更务实的措施和战略找到破局之道,成为“先行者”。或许难以预言2023年消费会报复性增长,但在积极信号中拥抱可能,在“问真”中寻找自我,会越来越成为消费企业沉淀、增长的基石。

参考资料:

[1]远川投资评论:《金融危机来临,抄底可口可乐》,2022.08

[2] 真探AlphaSeeker:《美股迎来史上最差财报季,可口可乐如何稳住?》,2020.07

[3]预制菜洞察:《食品业务一枝独秀,“宴会第一股”同庆楼如何布局预制菜?》2022.12

撰文、数据|柏子仁

审校 | 逆光、桬棠

设计 |紫杉、柏子仁

疫情的反复冲击,短暂改变了消费格局。消费者无论消费意愿还是消费能力均有所下滑;从业者的产能、效率也大幅下降,消费全渠道颓势明显。

2022年,社会消费品零售总额439733亿元,比上年下降0.2%。12月份,社会消费品零售总额40542亿元,同比下降1.8%。

关键词:2022年社会消费品零售总额社零总额 2023年01月17日

香港商铺租金及售价将率先复苏,料今年商铺租金看升8%,不过即使如此,租金仍较疫情前水平低出约25%至30%。

赢商网账号登录

赢商网账号登录