作者/涂梦莹

在抢滩资本市场的路上,德州扒鸡(需求面积:50-200平方米)似乎遇到了棘手问题。

近日,山东德州扒鸡股份有限公司(以下称“德州扒鸡 ”)IPO申请获证监会反馈,监管共提多达51个问题、接近2万字的反馈意见。证监会要求30日内对提出问题逐项落实并回复,如未能提交回复将予终止审查。

根据反馈意见,此次上市,德州扒鸡在规范性与信息披露方面存在诸多问题,涉及公司改制及资产转让、历史沿革合规性,以及关于知识产权、同业竞争等。

去年7月,德州扒鸡向证监会递交招股书,拟于沪市主板上市。根据招股书,德州扒鸡预计发行不超过3000万股,拟募资金额7.58亿元,主要用于新建食品加工项目、生产线建设以及营销网络、品牌升级建设项目等。

实际上,作为百年老字号,德州扒鸡不缺市场认知度,但若细究近些年发展,似乎仍难以摆脱“有品类无品牌”的困境。与此同时,受限于地域依赖、品类较单一所带来的营收疲软,也在制约着德州扒鸡的进一步发展,能否顺利实现上市存在不确定性。

“德州扒鸡往外扩展需要具备几个要素,一方面是把地方美食文化说出去的同时,在产品方面进行创新,另一方面是品牌升级。”2月8日,餐饮行业分析师、凌雁管理咨询首席咨询师林岳接受时代周报记者采访表示。

2月9日,针对上述反馈意见以及相关发展问题,时代周报记者联系德州扒鸡方面,截至发稿前尚未获得回复。

家族色彩浓重

德州扒鸡IPO存在诸多疑点。具体来看,反馈意见前几个问题所聚焦的公司改制、资产转让、公司历史沿革合规性等方面,受到较大关注。

德州扒鸡前身是德州市食品公司,始建于1953,有近70年历史。据招股书显示,1999年6月25日,德州市人民政府出具“德政字[1999]54号”《关于同意山东德州扒鸡总公司改制方案的批复》,同意扒鸡总公司改制为内部职工持股的山东德州扒鸡集团有限公司。

随后,德州扒鸡由发起方式设立。2010年8月,扒鸡集团、崔贵海、焦林杰等110名发起人签订《山东德州扒鸡股份有限公司发起人协议书》,共同发起设立德州扒鸡。

初创时,扒鸡集团、崔贵海、焦林杰等为德州扒鸡前三持股人。其中,扒鸡集团持股比例高达51%。

随后多年,德州扒鸡在股本的形成及变化中,有15次股份转让。其中,扒鸡集团在2012年6月的一次股份转让中,将其持有的公司股份4080万股转让给崔贵海、王学义等39名自然人,转让价格为1元/股。

相隔不久的2012年10月、11月,德州扒鸡第四次、五次股份转让中,多数自然人股东的转让价格均为4.6元/股。而一个月后,天图投资受让股权时,股权转让价格又达8.75元/股。

有业内人士认为,作为德州扒鸡的创始股东和第一大股东,扒鸡集团的股权转让价格仅为1元/股,似乎是做出了极为优惠的让利行为。

早期,为规范职工持股股东股权转让行为,扒鸡集团曾制定了《股权内部转让管理办法细则》([2001]德鸡字13号),规定股权内部转让管理机构为集团办公室,具体负责股权的登记、管理、转让以及股权过户;转让原则为企业内部转让,不得向社会法人或自然人转让,每次交易均实行公开,不得强买强卖或私下交易等。

对此,在反馈意见中,证监会要求德州扒鸡说明扒鸡集团退出并向发行人转让扒鸡业务资产的原因及合理性,是否存在纠纷或潜在纠纷等问题。

事实上,发展至今,德州扒鸡是典型的“家族企业”。

招股书显示,本次IPO发行前,崔贵海与陈晓静夫妇、以及其子崔宸,一家三口直接及间接累计持有公司60.06%的表决权股份,是公司共同实际控制人。

除实控人家族外,德州扒鸡其他股东的持股则较为分散,其中有91名自然人股东合计持股14.67%。同时,持有德州扒鸡5%以上股份的投资股东主要有外资投资机构Gloryfarm和国寿投资保险资产管理有限公司,另外天津天图和深圳天图合计持有公司5.41%股份。

值得注意的是,天津天图和深圳天图均为深圳市天图投资管理股份有限公司(下称“天图投资”)旗下公司。天图投资同样正在冲刺资本市场的路上,曾一手投出奈雪的茶(02150.HK)、茶颜悦色、百果园(02411.HK)等众多知名消费品牌。

主营业务增长瓶颈

从业绩来看,德州扒鸡的规模较小,整体有待提升。

招股书显示,2019年至2021年,德州扒鸡营业收入6.87亿元、6.82亿元和7.2亿元,同期归母净利润分别为1.22亿元、0.95亿元和1.2亿元。

作为一家以生产经营“德州扒鸡”为主的禽类熟食制品生产企业,德州扒鸡主要从事以扒鸡产品为主,其他肉熟食为辅的卤制食品研发、生产和销售及山东省德州市内的食品超市经营业务。

来源:公司官网

2019年—2021年期间,德州扒鸡的扒鸡类产品收入分别为4.58亿元、4.38亿元、4.78亿元,分别占主营业务收入的66.70%、64.30%、66.39%。由此可见,扒鸡产品为德州扒鸡主要收入来源,销售额占公司总营收接近7成。

单一产品占比过高是德州扒鸡存在的问题之一,而销售所存在的地域性依赖同样十分明显。

“德州扒鸡是鲁菜的经典,起初是靠火车走红,这个地方美食品牌在京津冀一带才有了扩展。”林岳表示,但是这么多年过去,德州扒鸡没有走出区域的依赖,特别是在电商和互联网营销时代的背景下,并不合理。

地域的依赖性有利有弊。2月8日,连锁产业专家、和弘咨询总经理文志宏向时代周报记者表示,对于德州扒鸡而言,优势在于它有自己根据地的市场,但劣势在于,品牌在市场延展和扩展方面会面临一些挑战。

一直以来,德州扒鸡销售主阵地主要在华东地区。上述报告期内,华东地区的收入分别为5.75亿元、5.58亿元和5.78亿元,占比分别为83.60%、81.81%和80.20%。

实际上,意图搅局卤味江湖的德州扒鸡,在当下白热化的市场竞争中,并非处于有利地位。

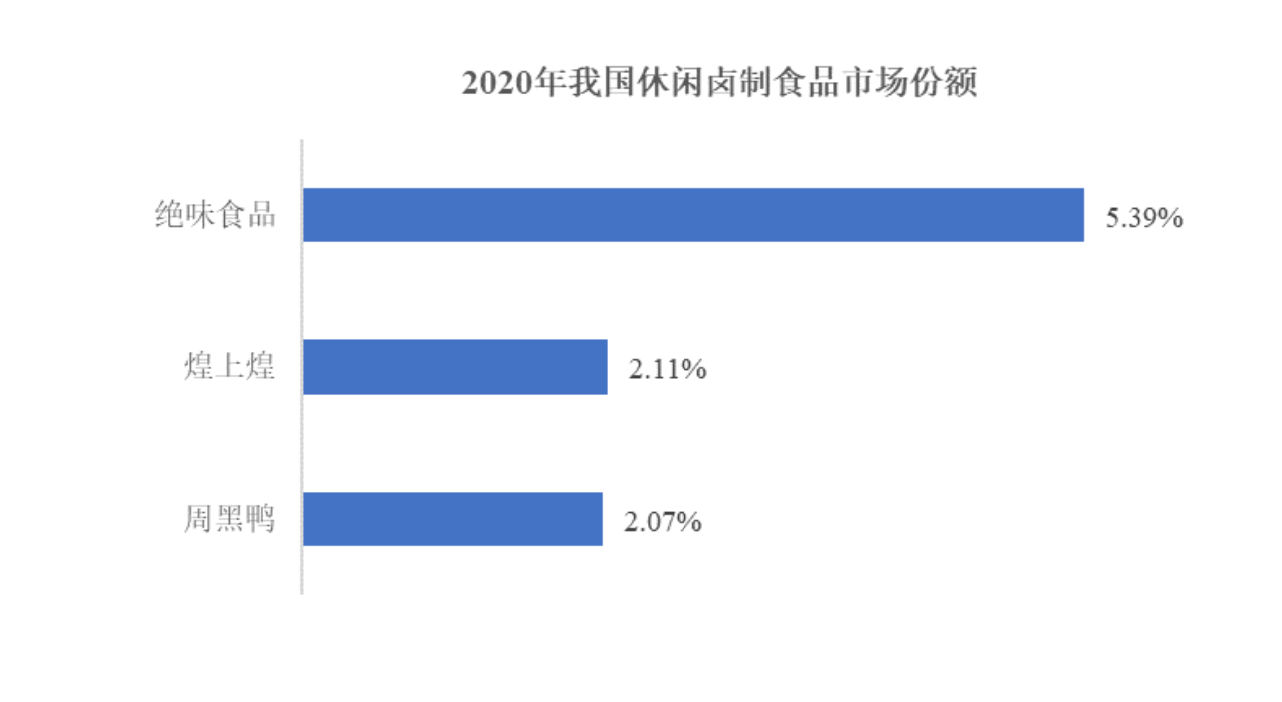

在招股书中,据德州扒鸡援引Frost&Sullivan,前瞻产业研究院数据,2020年国内休闲卤制市场份额前三为绝味食品、周黑鸭、煌上煌,市占率分别为5.39%、2.11%、2.07%,三者市占率加起来不足二成。

来源:招股书

被称作“卤味三巨头”的绝味食品、周黑鸭、煌上煌被德州扒鸡当作竞争对手,但相较之下,德州扒鸡可以说是“势单力薄”。

据Wind数据,2021年,绝味食品营收65.49亿元,同比增长24.12%;周黑鸭与煌上煌营收分别为28.70亿元、23.39亿元。在净利润方面,三者分别为9.81亿元、3.42亿元、1.45亿元。从营收上看,德州扒鸡与上述企业拉开巨大差距,据此与市占率对比推算,德州扒鸡的市占率显然不足2%。

对此,针对核心竞争力方面,证监会便要求德州扒鸡说明自身相较于竞争对手的竞争优势,并披露公司在行业内的地位。

除此之外,德州扒鸡还深陷于品牌、商标被侵权的风险之中。

德州扒鸡这一品类创产历史久远,又以地名作为命名,2006年,“德州”牌商标才被中国商业联合会、中华老字号委员会评为“中华老字号”,同时国家知识产权局商标局批准“德州扒鸡”商标注册。

多年发展,德州当地的扒鸡相关生产者众多,德州扒鸡饱受商标侵权困扰。据相关不完全统计,2018年至2022年6月,德州扒鸡的商标纠纷数量已达11起。

文志宏认为,德州扒鸡的品牌与商标争议问题,对自身品牌发展存在影响。“除了出现消费者容易混淆的情况,对于德州扒鸡品牌及相关产品销售,都会带来一些负面影响。”

据招股书,德州扒鸡计划募资7.58亿元用于其新建食品加工项目、速冻扒鸡生产线建设项目、营销网络及品牌升级建设项目。

截至2021年,德州扒鸡有门店553家,而其招股书列举的竞品品牌中,周黑鸭的门店有1755家、煌上煌的门店有4281家,绝味的门店则高达13714家。

553家门店,2021年净利润1.2亿……冲刺A股的德州扒鸡能否闯关成功?在竞争激烈的卤味市场,它又会讲出怎样的新故事?

新消费会继续良性的“卷”,还是走向“低价”的恶性循坏,CoCo在其中扮演的角色不可忽视。

Tims天好中国董事会主席Peter Yu(尤彼德)表示,未来Popeyes将会采取和Tims中国相同的增长策略。

赢商网账号登录

赢商网账号登录