撰文|林小白

编辑|李可馨

来源|氢消费出品(ID:HQingXiaoFei)

频频登上热搜的茉酸奶 , 又将现制酸奶炒上了高热度 。

无可否认,今年被称为“现制酸奶元年”也不过分。与常温酸奶不同,现制酸奶更倾向于零食化、茶饮化,常常是酸奶打底,外加水果、零食谷物、冰块等的搅拌型酸奶。

如今在这条赛道上,已经出现了多股势力。一类是新兴创业品牌如“丽茉酸奶”、“王子森林”、“K22”等,忙着开店、融资、出新品;一类则如“Blueglass”这类创立已经十余年的老玩家;另外还有传统乳企的入局,如新希望乳业的“一只酸奶牛(需求面积:20-50平方米)”,完达山的“乳此新鲜”等。

现制酸奶的风潮,也刮到了新茶饮赛道,开始不卷“0植脂末”拼起了“酸奶”。喜茶上新酸酪系列,采用100%鲜果添加新西兰奶源定制牧场酸酪;奈雪推出霸气冰酪酸奶牛油果……

据大笨象统计,6月5日-6月11日有19个茶饮连锁品牌共推出35款新品,其中,酸奶品类共上新7款,占总推出新品的20%,可以发现,春季频繁出现的酸奶,热度持续到6月。

当现制酸奶被炒至高热度,价格刺客再次刺痛人们的神经,在被赋予“养胃健康”“美容养颜”“轻体减脂”等更多的高期待后,消费市场始终要回归商品的价值理性,买单行为或许最终趋于冷静。

新茶饮遇冷,开始转战功能性酸奶整活

新式茶饮回归平静后,消费升级赛道总要有新的“替代者”,无论资本还是市场都在簇拥这样的品类出现,现制酸奶就在此时,踏着新茶饮趟出的老路“上位”了。

纵观茶饮的发展历史,历经数十载沉淀,最终以口感、休闲、社交属性夺得消费者心智,而最初酸奶的诞生也几乎是作为乳品的零食化补充角色,如今到现制酸奶的演变更像是走上新茶饮的老路。

但无论是新式茶饮,还是垂类的现制酸奶品牌,都让今夏的饮品圈举起以酸奶为基底的“解暑良药”,酸奶奶酪、酸奶奶昔、水果酸奶等等纷纷成为饮品圈内新晋宠儿。

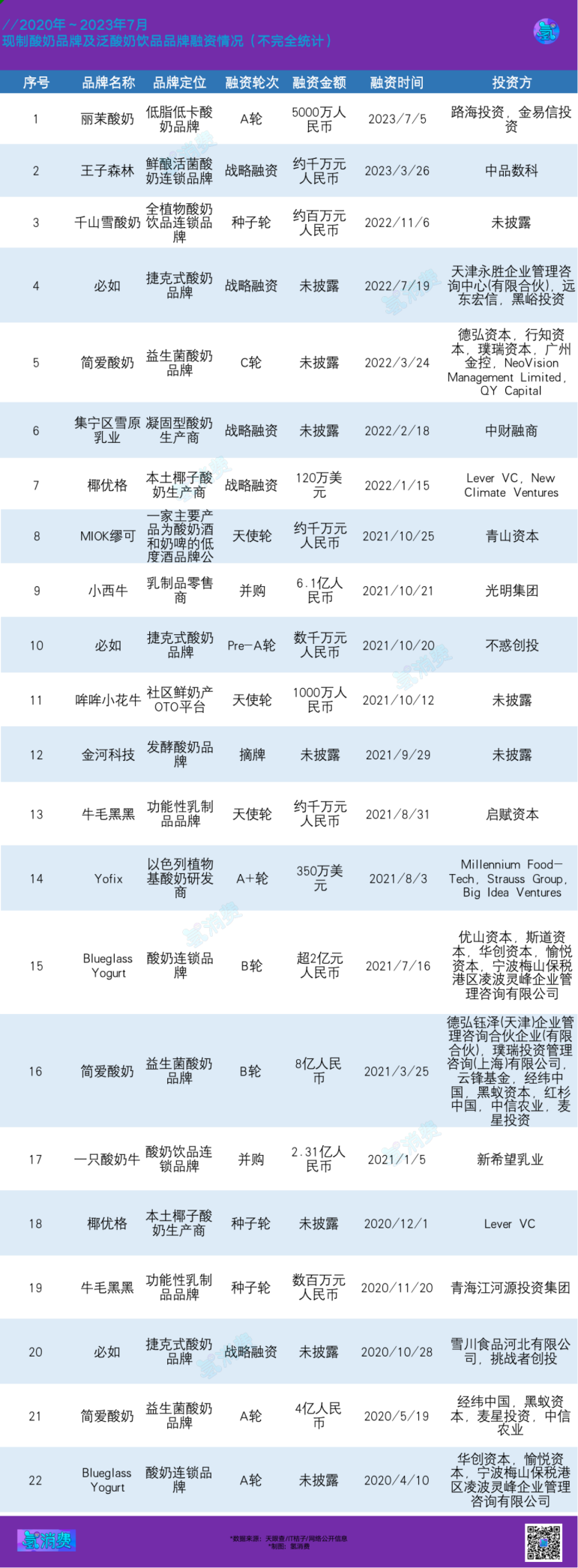

据氢消费不完全统计,自2020年至今年7月,包括现制酸奶品牌及泛酸奶饮品品牌,获得融资就不下20起,最高融资金额高达上亿元,其中Blueglass Yogurt拿到明星投资机构华创资本等的联合投资,更是在其后一年再度获得融资。

两度备受资本追捧的“酸奶界的爱马仕”——Blueglass Yogurt,同时也在快马加鞭推进开店步伐,据窄门餐眼数据,从2021年中的33家门店,至今以直营模式拓展的Blueglass门店数已达103家,进入了广州、深圳甚至无锡等一、二线城市。

茉酸奶也在加快开店步伐,于2021年底开放加盟,从2014年成立时的不过90家门店,到今年6月已突破千家门店。

不仅新兴创业品牌拿融资,传统乳业也开连锁酸奶店搅局,如新希望乳业(以下称新乳业)通过收购一只酸奶牛从酸奶零售踏入现制酸奶,完达山成立现制酸奶品牌“乳此新鲜”入局。

但几乎所有现制酸奶品牌都将所使用的酸奶原料出处为大型牧场、经过低温发酵工艺等背景作为饮品标配,从0添加的纯净酸奶到搭配各种辅料如水果、燕麦直指代餐场景,在行业内卷增加各类有助于“健康”的燕麦、胶原蛋白、益生菌等等,意在打通新式饮品的细分化道路,瞄准健康之外的调理养身、美容养颜之间的链接。

*茉酸奶、K22、Blueglass、王子森林相关产品,图源/小红书

与其附加价值相对应增加的,还有售卖价格的一路飙升。

目前市场上新茶饮的售卖单价几乎都在15-25元区间,甚至喜茶、奈雪已经开始推出10元档轻茶饮,而现制酸奶瞄准的是中高端饮品市场。

如Blueglass Yogurt添加了各类“高科技”辅料的一杯酸奶最高价格可达50元以上,茉酸奶的苏丹王榴莲系列最低一杯也要38元,价格稍低的一只酸奶牛,也均价15元以上。

显而易见的是,现制酸奶们的目标垂直细分化很明显,将消费人群标签圈在了“年轻人”“白领”“小资”“中产”。

本质上,从这批爆火的酸奶品牌不论是中高端的价格定位,还是围绕“健康”话题作延展的产品开发等等,都将酸奶战争指向了现制饮品更精细化、也更内卷。

但内卷之下,为何能够火爆出圈,还要回头看现制酸奶们的突围战争,重点或许落在了既是不得而为之,也是必须冲刺。

另起炉灶,酸奶的细分赛道突围战

以新乳业一只酸奶牛、完达山乳此新鲜这类现制酸奶品牌为例,两家企业都选择了各自领域内的“垂直赛道”,这与其各自的入局时间有关。

隶属于新希望乳业业务部的新乳业成立时为2006年,彼时新茶饮赛道中的老玩家Coco、一点点等奶茶品牌已初具规模,奶制品行业中伊利、蒙牛等品牌也已发展出了相当规模,无论是茶饮市场还是奶制品的龙头梯队,整体主流竞争格局基本成型。

时间走到2011年后,新茶饮市场也开始逐渐爆火,喜茶2012年成立,亦舒烧仙草2013年成立,奈雪2015年成立……跑出圈的现制果茶、烧仙草等成为了细分领域龙头,也在新茶饮越演越烈追求精细化、健康化的道路上不断演变发展。

而新乳业、完达山旗下酸奶产品却在其擅长的酸奶赛道还属于茶饮辅料的进程,虽然新茶饮市场在角逐“健康”的道路上不断内卷,但富含益生菌且能够帮助胃部良性循环的酸奶赛道上,酸奶茶饮化、酸奶零食化的领域却尚属空白。

这时,比上不足比下有余的新乳业与完达山,正面交锋不如侧面突围,依靠背后乳制品的原材料优势入局酸奶赛道,成为了恰逢其时,应运而生的乳此新鲜由完达山在2011年成立,一只酸奶牛2015年成立,并在2021年由新乳业收购。

*完达山旗下“乳此新鲜”相关产品,图源/大众点评@仙女、@王~暖暖

从边缘配角到炙手可热正主,酸奶的这场突围战可谓生逢其时。

而对于传统乳企这股势力来说,还有另一种触发因素——面临急需“造血”的迫切。

据其财报显示,新乳业近三年营收分别为67.49亿元、89.67亿元、100.06亿元,同比增长18.93%、32.86%、11.59%,营收增速明显呈疲软态势,且低温奶制品业务营收占比年均过半,仅靠传统乳业业绩的拉动恐难大刀阔斧地前行。

完达山的IPO之路也艰难前行,日前北大荒电子招标平台发布完达山IPO辅导及保荐服务项目终止公告,该公告显示,终止原因为完达山上市进程发生变化,故终止项目。

此时不断推进现制酸奶的进程,虽然赶超头部乳企在乳制品赛道上距离较远,但在新式饮品更为广阔的细分赛道里,还未出现一个龙头品牌,尚有希望用原材料筹码来争夺这个极具潜力的现制酸奶市场,更能为业绩上的第二增长曲线谋得几分希望。

再现新茶饮辉煌?或许要败给“内驱力”不足

现制酸奶赛道的空缺有了,但饮品圈的复杂环境,突围之战并不简单。

从现如今新式饮品市场的竞争格局来看,现制酸奶品牌主要有三类竞争对手,一是新茶饮,如在喜茶、奈雪为代表的头部代表推出酸奶系列的围攻下,主打杯装杨枝甘露的品牌7分甜、古茗、书亦烧仙草也都推出了酸奶系列,在新茶饮这一赛道,白热化竞争明显。

二是现制代餐产品,专门针对一二线城市的年轻白领,都在围绕代餐场景做酸奶代餐产品,但这一赛道上各类轻食沙拉、减脂餐食已经基本做好前期的消费者市场培育,通常来说新兴模式的兴起,都需要一定时间周期来验证。

三是如果走母公司零售道路,以零售酸奶形式抢驻便利店、商超的冷藏货架,甚至在社区商业中用社区门店形式在社区做酸奶饮品,社区商业方向也已经有竞争对手林立,如有社区鲜牛奶店三度七。

群雄环伺,打破既定的市场格局,难度不小。

以现制酸奶的定价策略来看,中高档价格面临的困境显而易见:客群很可能会限制在中产及小资群体里,小众赛道的市场教育也还待培育,大部分酸奶品牌开店都落在了高线城市。

更重要的是,在消费者心智中,高价与高品质深度绑定,一旦脱轨,反噬迅速,茉酸奶就因被曝高热量、原料中含有植脂末,导致口碑一路下滑。

背后砸钱的资本,又往往只关注财务账面的数字 ,以及品牌是否能够规模化,是否能够开500家,甚至10000家店,从而带来滚雪球般的盈利。

从现制酸奶这几股势力去看,传统乳企有供应链优势,加盟店开拓有品牌背书,或许更容易起规模。

但事实证明,一只酸奶牛的开店目标无法如期完成,卡在了“未来三年门店拓展至3000家,挑战目标5000家,全面打造和提升品牌站位”的发展目标,乳此新鲜背后的完达山也还没能成功上市。

*新乳业旗下“一只酸奶牛”线下门店,图源/一只酸奶牛官方小红书号

而其他新兴创业势力,与传统乳企相比,首先,供应链上优势不大从而传导到产品成本上没办法压低成本,进而影响下沉市场扩张,进而门店数量存在天花板,另外品牌背书弱,门店数量规模势必受影响。

伴随着现制酸奶的热度和销量飙升,瑕疵也逐渐被摆到台面上。

追捧现制酸奶的年轻人们,在新鲜感退去后,开始不再满足于酸奶口感的猎奇,另外现制酸奶的健康标签也在时间推移下弱化,变成“噱头”的意味更大,质疑的声音开始频繁在小红书、微博等社交媒体平台上涌现。

最重要的是,一旦线下现制作酸奶店出现质量问题,将很有可能反噬到线上酸奶品牌的商业道路,如一只酸牛奶频频爆出质量门,而其酸奶饮品的酸奶原材料,来自于新乳业。

*新乳业旗下“一只酸奶牛”牛油果酸奶昔产品,图源/一只酸奶牛官方小红书号

据黑猫投诉显示,关键词为“一只酸奶牛”的投诉不少均为产品质量问题,如不少消费者反馈在酸奶里喝到塑料袋、塑料片、甚至指甲碎片。

当线下现制酸奶门店的质量问题频现,当供应链议价能力不足、规模难成,当价格不配品质难买人心,现制酸奶也终将只是“昙花一现”。

从默默无闻的1.0时代,到厚积薄发的2.0时代,再到被贴上“酸奶刺客“,带着现制酸奶走上风口的3.0时代。现制酸奶“进击”多久?

赢商网账号登录

赢商网账号登录