作者 | 贺哲馨

编辑 | 乔芊

在巴黎求学并兼职做代购的Patty正在考虑“转行”。

2018年开始接触代购的她,最开始只是“做做朋友的人情”。后来因为外表亮眼,加上法语还算流利,“每次都能过柜姐这一关”,Patty很快就成了奢侈品店林立的奥斯曼大街(Boulvard Haussmen)常客。

她告诉我们,这两年自己的收入“下滑了一半不止”,跨国旅行放开之后也迟迟没有起色。她打算试试母婴和保健品的代购,也在犹豫要不要干脆回国,“现在欧洲生活成本太高了,不做副业根本活不下去。”

咨询公司中国奢侈品顾问(China Luxury Advisors)发布的一份市场调查,在2020年代购从业者中有近一半表示自己的销售额较上一年下降了至少15%。

不仅代购行业风光不再,“爆买”的赴欧旅游团也迟迟没有回归。

HSBC发现,如今前往欧洲的中国旅客人数不及2019年的一半,但消费总额已达到疫情前水平,他们应该是“财富金字塔顶端的那群人”。

LVMH首席财务官Jean-Jacques Guiony近日称,“我们不指望旅游团明天就回来,所以设法和当下在欧洲的中国游客建立联系将变得尤其重要。”这被外界解读为LVMH希望更多地吸引中国富人的注意。

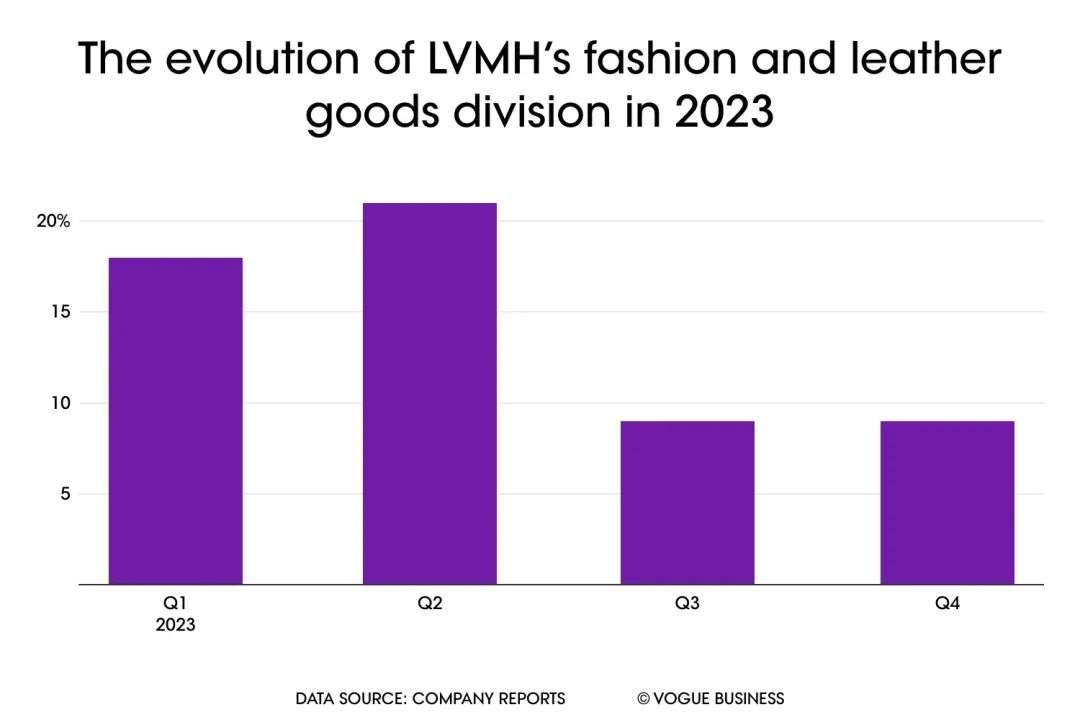

上周,这个全球最大奢侈品集团发布财报,显示营收同比增长9%至862亿欧元,符合市场预期。但两头最大的“现金奶牛”业务下滑明显:时装皮具部门收入仅增长4%至112.6亿欧元,相比2022年明显放缓;利润丰厚的香水美妆业务增速从双位数回落至个位数——两个都曾是中国消费者最爱光顾的品类。

2023财年各季度LVMH时装皮具部门收入

错位的消费

中国作为全球第二大奢侈品市场,长期以来绝大部分消费都发生在海外。

2008年前后,最早享受到改革开放红利的一批中国人开始出国游。他们年龄通常在40-60岁之间,因为语言不通,他们一般会选择团体游形式。

据欧洲媒体观察,这些团体游游客“嗓门极大”,常常出手阔绰,皮具珠宝腕表来者不拒,买奢侈品主要为了送礼。

RFI电台报道称,中国导游会按全团消费额的10%向商场收取佣金,而消费者对此心知肚明。因为就算是加上佣金和抽税,对比国内专柜价差仍然大得惊人。法国百货商场的柜姐更是欢迎无比,对她们来说,相比挑剔的法国人,从不讲价、爽快付钱的中国旅行团“简直就是天使”。

法国《世界报》披露,2013-2014财年,奥斯曼大街的巴黎春天店销售额8.76亿欧元,其中中国游客就贡献了2.95亿欧元。

出国爆买的热潮,在2015年政府出台限制三公消费之后有所放缓,代购行业随之而起。2019年,针对中国大陆的代购产业产值达到了400亿美元,约等于当年LVMH的总营收。

但在Patty看来,选择代购的人并不是的真有钱人,因为“真有钱谁会在乎那点折扣”。相反,他们舍不得花太多钱买高价皮质包,又 “希望别人看到自己穿名牌”。这些人通常代购的款式都有几个特征:帆布材质,要有品牌最经典的字母印花为主,价格在1-2万元人民币之间。

近几年大牌频推出的新款手袋正完美符合这一人群的购买标准,行业有对他们一个更精准婉转的称谓是“aspirational consumers”(炫耀型消费者)。

但无论是将出国作为爆买机会的中年游客,还是买包犒劳自己的都市白领,都不是传统意义上的奢侈品目标人群,他们购买大牌手袋和腕表珠宝的目的,一部分为了保值性投资,一部分仍是为了展现优越感。当经济危机蔓延时,这部分人群会第一时间缩减开支,砍掉所谓的奢侈品消费。

2022年,LVMH曾因为一张将年收入低于300万元称为“无收入客户群”的截图引发网友热议,被视为奢侈品牌抛弃入门中产消费者的证据。

时至今日,奢侈品集团恐怕要问自己的一个关键问题是,20年间中国的富裕阶层是否培养出了对欧洲奢侈品的消费意愿和审美口味?如果是,他们又能否支撑得起“中产”撤出之后的空白市场?

更难的生意

曝光度不断提高的羊绒品牌Loro Piana(诺悠翩雅)被LVMH视为吸引富人阶层的new news。配合“老钱”“静奢”穿搭的流行,LVMH似乎又找到了新的增长曲线。

2023上半年LVMH集团的财报中,Loro Piana与LOEWE、CELINE、Louis Vuitton、Dior等并列,因“高增长”被提名表扬。目前Loro Piana在全球有116间门店,2021年的数据显示中国门店有41家,仍是全球数量门店最多的地区。

在很多中国消费者的印象里,Loro Piana 是奢华毛料的“极致”代表,以顶级的小山羊绒、骆马毛和美利奴羊毛服饰著称。从不办秀,也不请明星设计师是Loro Piana家族创始人在与LVMH交易时提出的筹码。

在收购之后很长时间里,Loro Piana发展缓慢,2013-2016年的四年内,品牌销售额仅增长了1亿,最新数字是8亿欧元。为了扩大营收,LVMH在不违背当初承诺的前提下对Loro Piana进行了大幅改革。尤其是在2021年,美妆背景的Damien Bertrand上任CEO之后,对品牌的”多元化”“年轻化”改造更为明显。包括与日本艺术家合作牛仔产品、推出联名、大幅增加手袋和皮具、首饰等产品的产量等等。2021年4月,Loro Piana 推出全新手袋系列“Sesia”,正式进军手袋市场。

但更多业内人士认为,老钱”“静奢”穿搭本质是一种时尚风格,因此大部分购买Loro Piana的仍是“追赶流行”,换言之更容易流失的国内中产消费者,而非LVMH真正希望吸引的富人——区别两者很简单,前者希望穿得像“老钱”,后者只是想给衣柜添置一件材质优良的大衣而已。

不是所有LVMH看好的新秀设计师都能够成为Simon Porte Jacquemus

更多中产和富人阶层将运动作为爱好,LVMH在这一领域的动作则落后一步于本土对手。

上周,亚玛芬披露上市招股书,被塑造为“中产三宝”之一的始祖鸟是亚玛芬的主力品牌,本土运动集团安踏持股52.7%,是亚玛芬的最大股东。始祖鸟在站稳户外高端市场之后,开始更多发力休闲服饰线Veilance。在财报发布会上,安踏对亚玛芬的定位是全球化品牌集团,并同时给予了数额巨大的营销预算。

LVMH则一直以来对非传统奢侈业务态度谨慎,Bernard Arnault在谈到收购策略时表示“对其他行业的兴趣很小”。面对户外市场的高端趋势,LVMH更多寄希望于联名来吸引注意力。但不幸的是,在堪称“联名营销元年”的2023年,无论是on昂跑和罗意威,还是DIOR和迪桑特的合作都没有激起什么水花。

上周,Bernard Arnault在财报中强调集团已经到来不再需要高增长的阶段,8%到10%的增幅是完美的,“增长不是目标,而是让人们持续产生欲望”。

但过去一年LVMH疯狂“买楼”的动作透露出对奢侈品市场未来走向并没有这位掌门人说得那么乐观。去年LVMH 集团在全球范围内购买了约 24.5 亿欧元(约合 26.6 亿美元)的地产作为“避风港”,这个数字已经创下了房地产收购的最高纪录。

企业的传承是一个经久不衰的话题,从LVMH集团接连不断地继承话题中,可以窥见一些国际集团的“接棒”新思路。

消费者在经历疫情后的奢侈品报复性消费后,可能会逐渐回归理性消费,从而导致全球奢侈品消费增长放缓。

ZARA此前位于上海南京西路的旗舰店竖起了新围挡,“新租客”正是Prada。据悉,该店是ZARA在内地的首家门店,因租约到期于2023年1月关闭。

Tod's集团2023年销售额为11.267亿欧元,按固定汇率计算上涨14%。其中,大中华区表现最为强劲,销售额同比增长28.2%,达到3.567亿欧元。

赢商网账号登录

赢商网账号登录