近年来,中国运动鞋服市场保持持续增长态势。全球新经济产业第三方数据挖掘和分析机构iiMedia Research(艾媒咨询)最新发布的《2024-2025年中国运动鞋服市场运行状况及消费需求数据监测报告》显示,2023年中国运动鞋服市场规模已跃升至4926亿元。这一显著增长背后,国潮元素的兴起扮演了重要角色。随着消费者对本土文化的认同感逐渐增强,国潮风格在运动鞋服设计中的应用越来越广泛,深受市场欢迎。这既满足了消费者对个性化追求的需求,也为品牌带来了差异化竞争的新机会,进一步丰富了产品的文化内涵,提升了本土品牌在国际市场上的影响力。展望未来,国潮元素的深度融合与创新将成为推动中国运动鞋服市场持续上升的关键因素。预计到2025年,中国运动鞋服市场规模有望攀升至5989亿元,预示着”国潮热潮”下国货品牌的崛起以及市场的巨大潜力。

本报告涉及企业/品牌/案例/行业

李宁/安踏/阿迪达斯/迪卡侬

核心观点

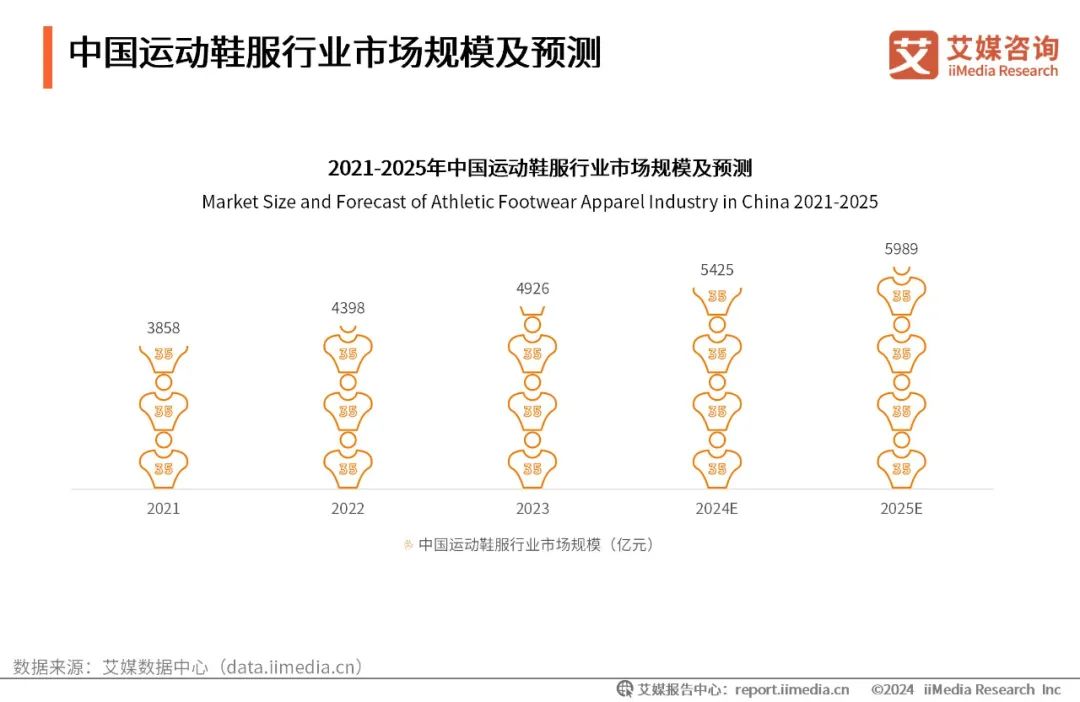

市场规模:国潮元素支撑行业持续上升,2025年全国市场规模将达5989亿元

iiMedia Research(艾媒咨询)数据显示,2023年中国运动鞋服市场规模达4926亿元。随着中国鞋服品牌登上国际时装周舞台以国潮文化的流行,中国运动鞋服行业掀起“国潮热”,国货品牌纷纷开始崛起。预计到2025年中国运动鞋服市场规模有望达到5989亿元。

消费调研:运动鞋服日常需求场景广泛,消费者购买时更关注功能和舒适度

iiMedia Research(艾媒咨询)调研数据显示,近3成消费者表示在大多数日常场景中会青睐于穿着运动鞋服,并且超40%消费者习惯于在3-6个月购买一次运动鞋服。超六成消费者认为舒适度是选购运动服饰时最重要的衡量标准,购买运动鞋是则更看重功能用途。

发展趋势:运动鞋服代工厂环节发展迅速,国产品牌提升品牌影响力

运动鞋服代工厂环节崛起,尤其是华利集团、申洲国际这类专业鞋服类代工集团受到资本追捧。运动品牌商对产品的用料品质、科技发展更为重视。李宁、特步等品牌积极赞助高等级专业体育赛事如马拉松,品牌影响力空前提升。

以下为报告内容节选:

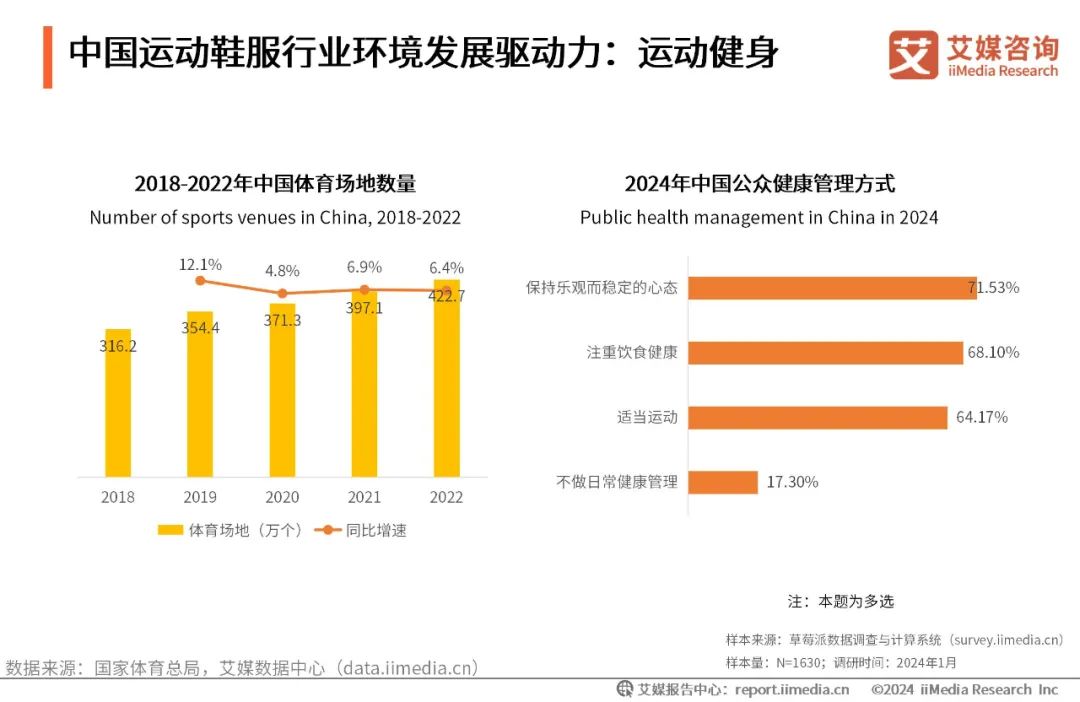

中国运动鞋服行业环境发展驱动力:运动健身

随着消费者健康意识的提高和运动爱好人群的扩大,中国运动鞋服行业得以快速发展。iiMedia Research(艾媒咨询)数据显示,高达64.17%的人选择通过适当运动来维持健康。全民健身运动概念的普及推动了体育场地的扩建,体育场地数量逐年上升。

中国运动鞋服行业市场规模及预测

iiMedia Research(艾媒咨询)数据显示,2023年中国运动鞋服市场规模达4926亿元。随着中国鞋服品牌登上国际时装周舞台以国潮文化的流行,中国运动鞋服行业内掀起了“国潮热”,国货品牌纷纷开始崛起。预计到2025年中国运动鞋服市场规模将达到5989亿元。

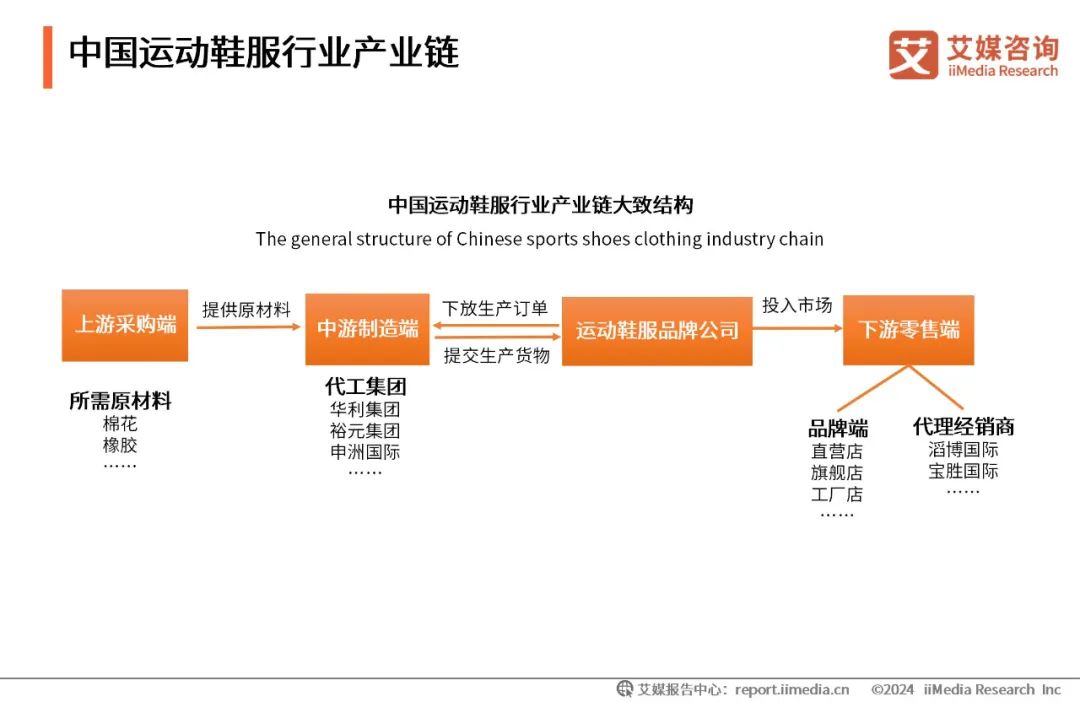

中国运动鞋服行业产业链

目前中国运动鞋服产业链已经基本形成了上游原料采购、中游代工制造和下游零售的完整产业链。棉花、橡胶等作为原材料,价格和产量直接影响制造端。制造代工企业代表有申洲国际和华利集团等。下游运动鞋零售端除了运动鞋服品牌本身的门店,还有各大零售代理商,主要有滔博国际、宝胜国际、宝尊、锐力Really等。

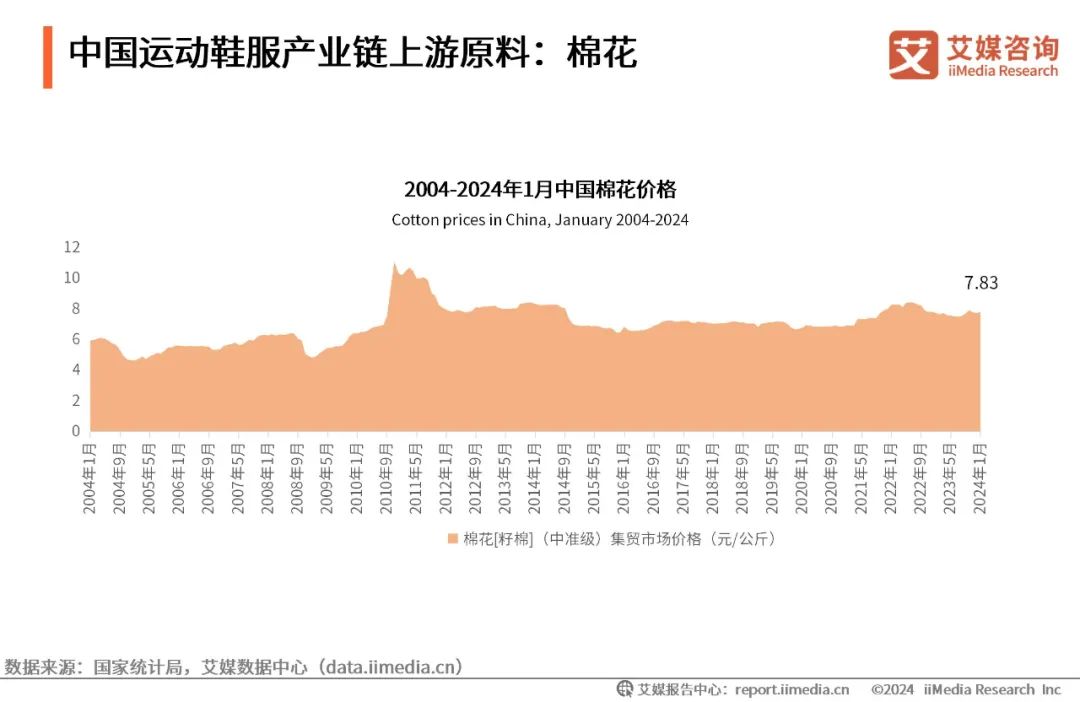

中国运动鞋服产业链上游原料:棉花

棉花是运动鞋服的重要原料,其价格变化对运动鞋服有一定影响。数据显示,2024年1月,中国棉花价格为7.83元/公斤,较疫情期间超过8元/公斤的价格有所回落。随着疫情结束,物流运输效率提升,对棉花原料的刚需得到满足,下游需求旺盛,销售也逐渐扭亏为盈。

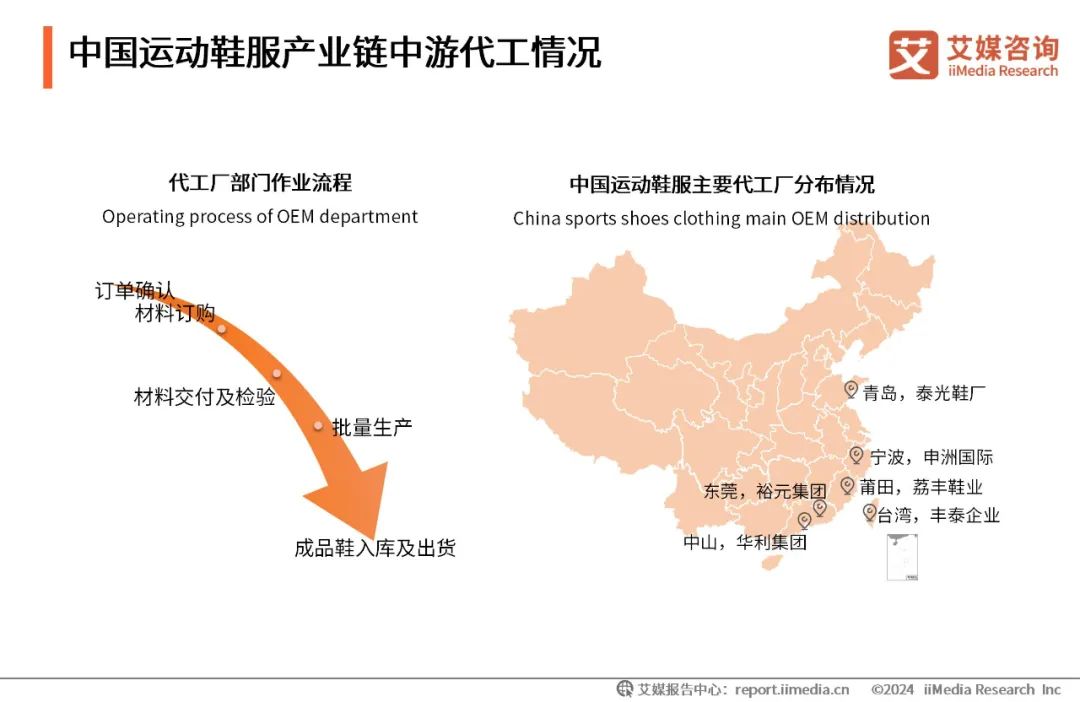

中国运动鞋服产业链中游代工情况

运动鞋生产工艺复杂,多数鞋型工艺超过100道,需要专业制造商以丰富的生产经验确保制造品质。中国是运动鞋服的重要代工国家,其中广东、福建、浙江等地累积了经验丰富的流水线和代工资源。在品牌商的背后,运动鞋服行业涌现了裕元集团、华利集团、申洲国际等大型制造企业。

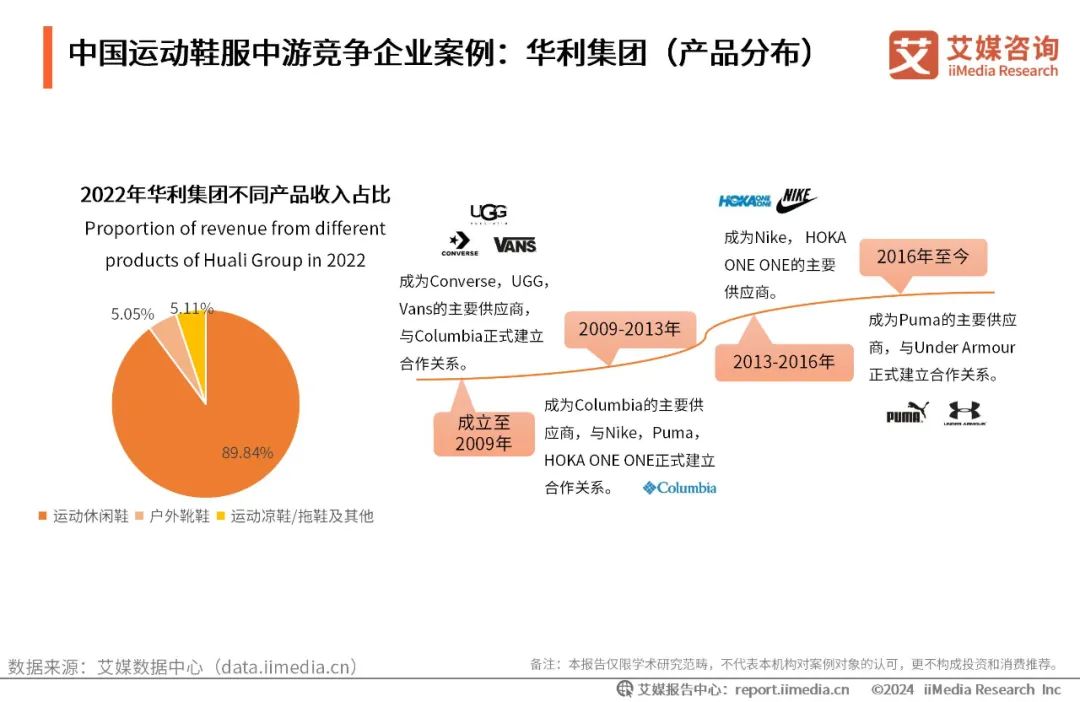

中国运动鞋服中游竞争企业案例:华利集团(产品分布)

华利集团(300979)成立于2004年,是一家为 Nike、Converse、Vans、Puma、UGG、Columbia、Under Armour等全球知名运动品牌代加工的企业,主要从事运动鞋履的开发设计、生产与销售。截至目前,公司在越南、中国、多米尼加、缅甸等地共有 21 家制鞋工厂。2021年3月17日,证监会同意华利集团(中山华利实业集团股份有限公司)创业板IPO注册。

华利集团生产的运动鞋可分为三大类别,其中运动休闲鞋是最主要的产品,在2022年收入占比为89.84%。2022年,华利集团前5大客户合计销售额占年度销售额91.27%,包括Nike、VF、Deckers、Puma和Columbia,这也使得华利集团成为全球运动品牌生产运动鞋重要的代工企业之一。

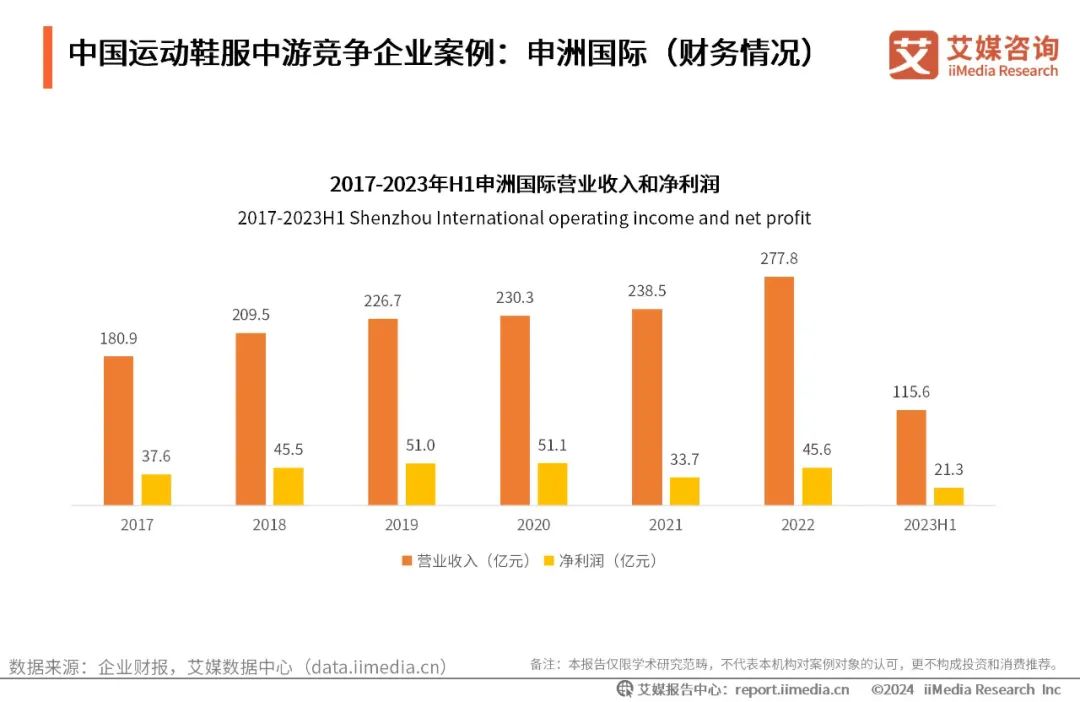

中国运动鞋服中游竞争企业案例:申洲国际(财务情况)

申洲国际(02313)创建于1990年,其主体企业为宁波申洲针织有限公司,是中国规模较大的纵向一体化针织服装代工企业。2002年申洲国际开始涉足运动服饰领域,后为Nike、Adidas、Puma、Fila等全球知名运动品牌提供运动服饰代工,同时产品市场也从日本市场逐步拓展至亚太地区及欧美市场。

数据显示,从2017年到2022年,申洲国际营业收入和净利润一直都保持上升状态。2022全年申洲国际的营业收入为277.8亿元,净利润达到45.6亿元,净利润同比上升35.3%。2023年上半年, 申洲国际的营业收入为115.6亿元,同比下滑14.9%;净利润为21.3亿元,同步下滑10.1%。

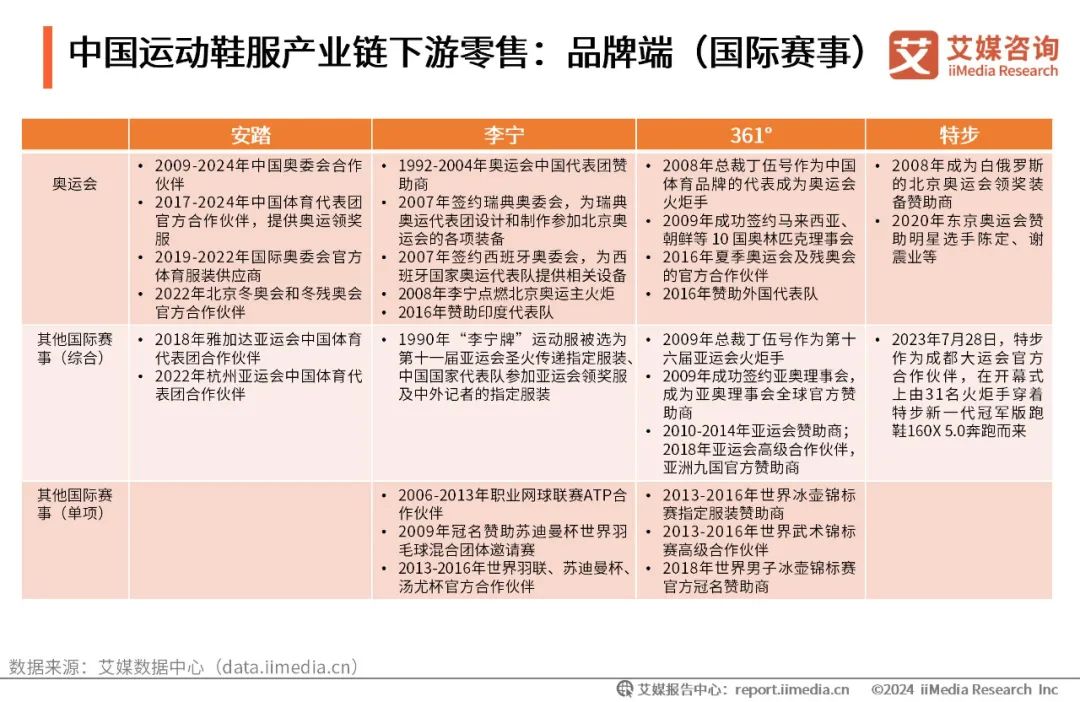

中国运动鞋服产业链下游零售:品牌端(国际赛事)

体育赛事合作与体育明星代言是运动鞋服行业的传统营销模式,奥运会、亚运会、马拉松等传统赛事成为运动品牌的必争之地。国内品牌也不断加大营销投入塑造整体品牌形象,并通过国际赛事增加国际知名度。

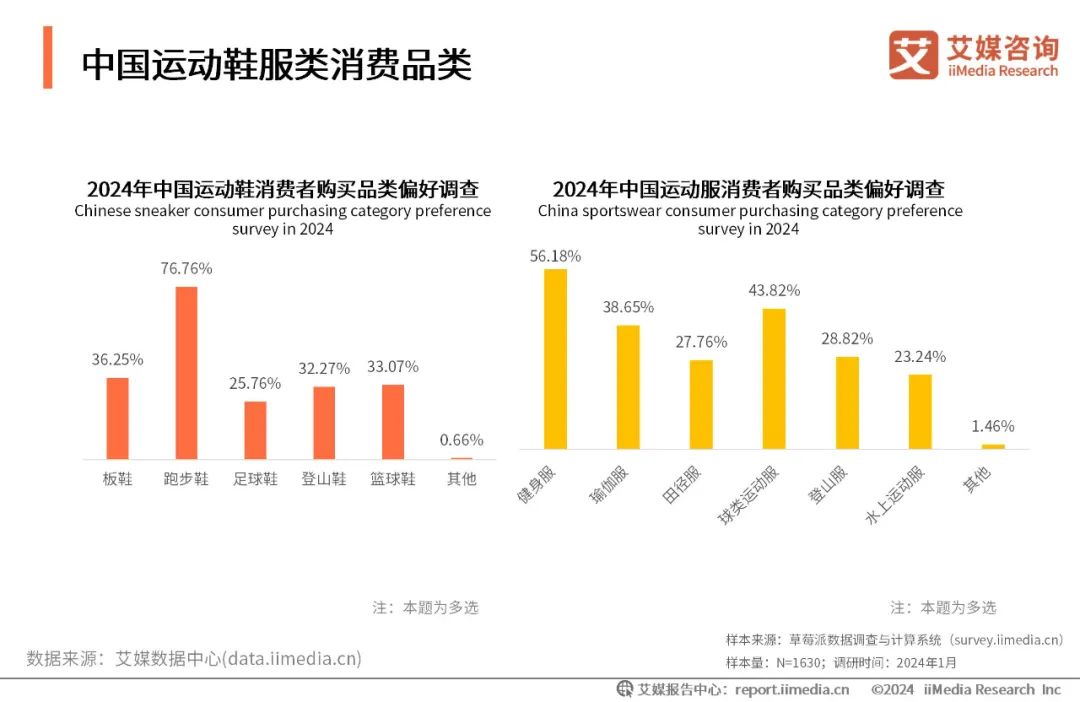

中国运动鞋服类消费品类

iiMedia Research(艾媒咨询)数据显示,中国运动鞋市场中跑步鞋最受欢迎,消费者对板鞋、篮球鞋和登山鞋的选择结果无太大差别。消费者购买的运动服品类中,健身服占比最高,为56.18%;其次是球类运动服,占比43.82%。

中国运动鞋消费者购买考虑因素调查

iiMedia Research(艾媒咨询)数据显示,62.28%的消费者表示运动鞋的功能用途是他们购买运动鞋时最注重的因素;认为运动鞋的舒适度以及款式设计对购买有较大影响的消费者占比均接近60%。艾媒咨询分析师认为,运动鞋的使用场景并不局限于体育运动的场合,也是消费者日常穿搭中的一部分,其款式和设计成为消费者在购买时较看重的方面,而品牌类型的需求则显得相对较弱。

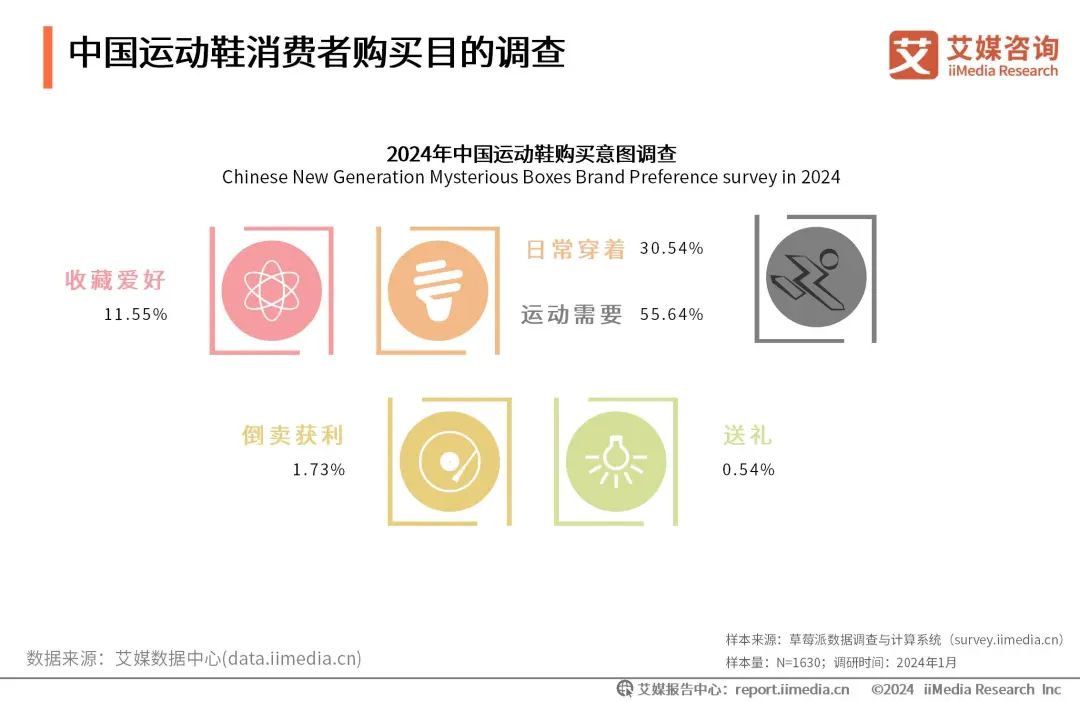

中国运动鞋消费者购买目的调查

iiMedia Research(艾媒咨询)数据显示,运动需要和日常穿着等传统使用场景仍为用户购买运动鞋的最主要原因,各占55.64%和30.54%。近年来,消费者购买运动鞋的另一大动力来源于倒卖获利。艾媒咨询分析师指出,随着限量抽签在运动鞋市场的普及,倒卖获利正逐渐成为部分消费者购买运动鞋的新需求。同时,运动鞋的溢价也对收藏和送礼等使用场景的增长起到了积极的推动作用。

运动鞋服行业情报竞争案例:李宁(品牌研发)

李宁公司,创立于1990年,以经营李宁品牌专业及休闲运动鞋、服装、器材和配件产品为主。2004年,李宁公司在香港上市。目前,李宁将持续在东南亚、印度、中亚、日韩、北美和欧洲等地区开拓业务。

数据显示,2022年李宁的研发投入相比2018年增长了两倍多,一改往年研发投入费用微薄的局面。目前,李宁拥有超过100多项国家级专利,这使得李宁能更好地实现运动产品的创新和满足消费者日益增长的需求。

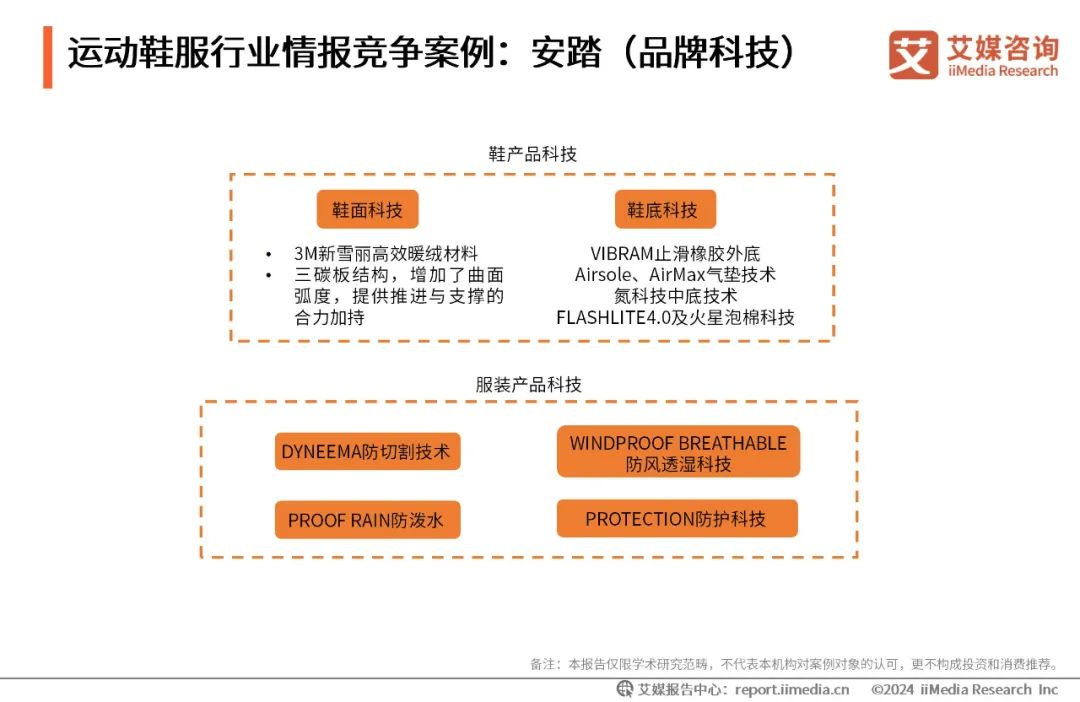

运动鞋服行业情报竞争案例:安踏(品牌科技)

安踏体育公司,创立于1991年,目前主要从事设计、开发、制造和营销体育用品,向消费者提供专业的体育用品 ,类型包括运动鞋、服装及配饰。2007年,安踏于香港联合交易所主板上市。

安踏体育公司拥有国内第一家运动科学实验室。该实验室致力于研究消费者的产品偏好,研发消费者倾向的科技化跑鞋,创新运动鞋的鞋面和鞋底技术,提高服装产品的防风、防水、防切割等科技水平。

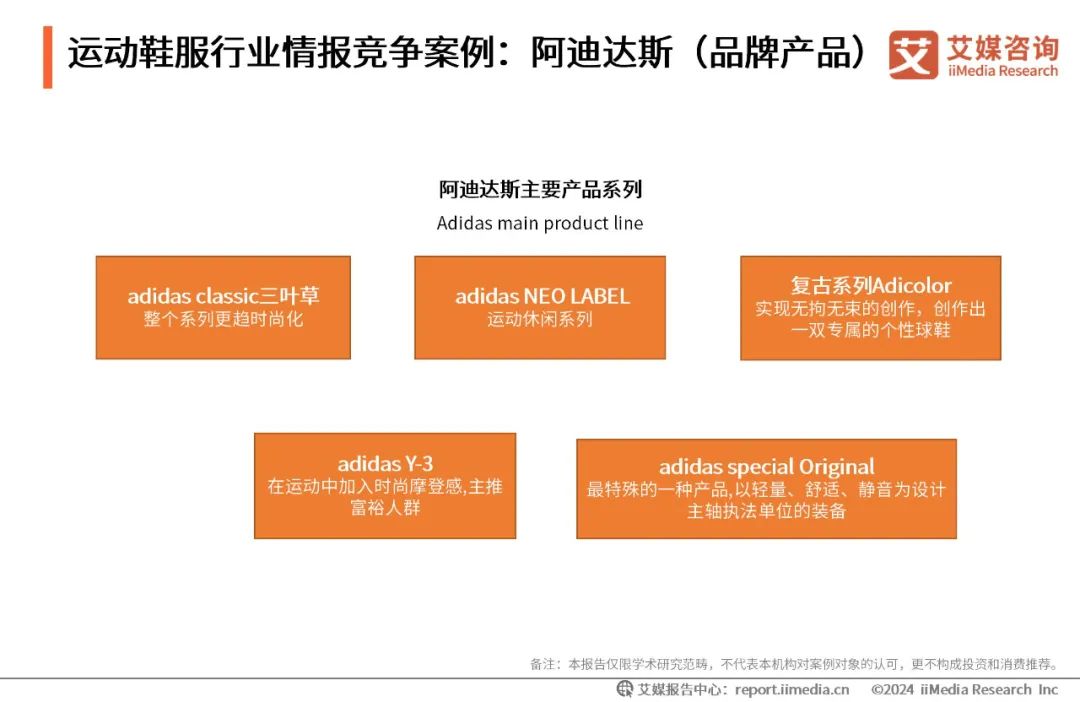

运动鞋服行业情报竞争案例:阿迪达斯(品牌产品)

Adidas(阿迪达斯)创办于1949年,是德国运动用品制造商阿迪达斯AG成员公司,以其创办人阿道夫·阿迪·达斯勒(Adolf Adi Dassler)命名。

阿迪达斯本着“成为领导世界的运动品牌”的使命,为满足社会不同阶层人群的需求而开发出不同的系列。每个系列都有其不同的主题、侧重点和侧重人群。产品的种类多样化,是阿迪达斯能成为世界著名运动品牌的原因之一。2023年2月6日,阿迪达斯发布了新系列品牌Adidas Sportswear,这是其近50年来首次推出的新品牌。

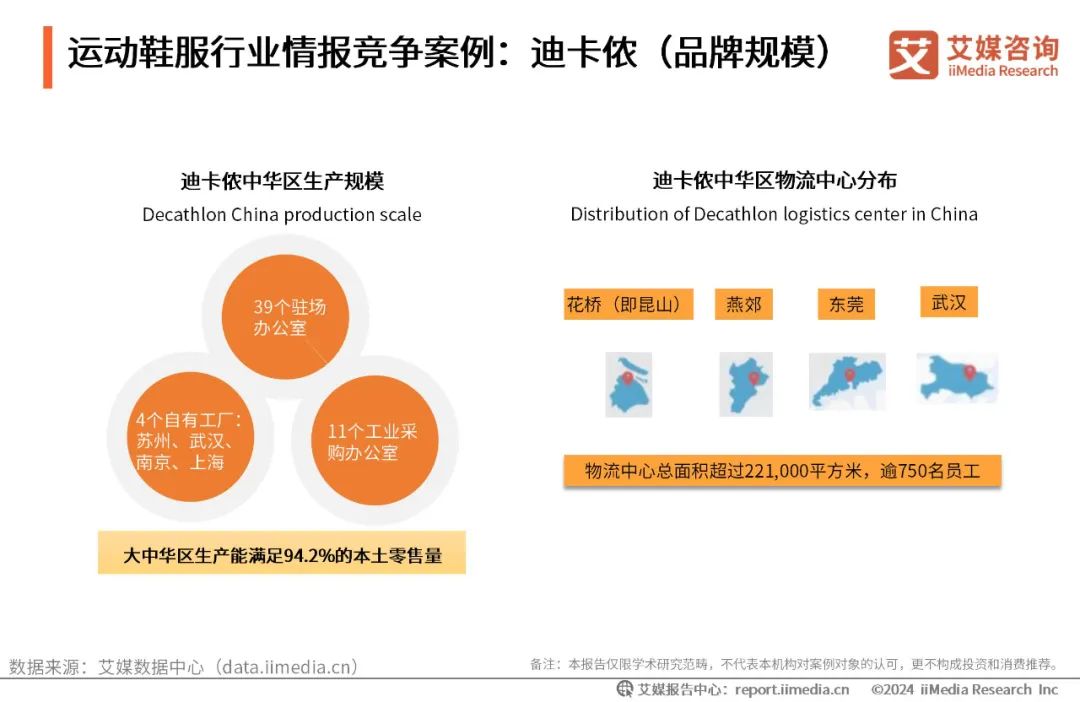

运动鞋服行业情报竞争案例:迪卡侬(品牌规模)

迪卡侬由米歇尔·雷勒克于1976年在法国创立,是一家体育用品零售商。2003年迪卡侬进入中国,目前已分布在全球70个国家和地区,拥有员工数量105000名。迪卡侬是一家集设计、生产、流通、销售、服务于一体的跨国大型体育用品专营企业。

迪卡侬自2003年进入中国市场后发展迅猛。至今,迪卡侬在大中华区的生产量基本能满足本土零售量,并且拥有庞大的物流系统。在未来,大中华区仍然会是迪卡侬最重要的市场之一,预计迪卡侬将会进一步增加公司体育用品零售行业在中华区的规模,并完善相应的供应链结构。

中国运动鞋服行业趋势

中国运动鞋服行业趋势(一):赛事赞助

运动鞋服与赛事相关性极强,对高等级专业赛事的赞助是运动品牌有效营销推广路径。马拉松赛事一方面能够帮助其在赛前领物和会场展位搭建过程中通过产品展示、体验、销售、与选手直接互动增加选手对产品的认知,另一方面能够在赛事直播过程中通过对选手的装备进行展示,提高选手对产品的好感度。2023无锡马拉松赛事中,“破三”选手跑鞋品牌穿着率前十中有7个国产品牌。李宁公司作为锡马顶级赞助商,从参赛者的跑鞋选择看,李宁以42.0%穿着率雄踞榜首,成为“千人破三”里程碑的主要驱动力,其最新款高科技跑鞋出现了一鞋难求的现象。特步紧随其后,成功助力何杰和杨绍辉打破全国纪录,并达标田径世锦赛和巴黎奥运会,其品牌影响力空前提升。

中国运动鞋服行业趋势(二):多场景适用

当前,中国运动全民化的趋势加快。随着大众健康意识增强和国家政策导向出台,中国消费群体越发重视体育锻炼,健身热情进一步提高,各运动项目参与人数持续提升,对运动鞋服需求日益增长。伴随这种消费习惯,日常穿着与运动服饰的界限渐渐模糊,人们不只满足于运动鞋服的功能性,对其款式设计等时尚元素也愈加重视,尤其是年轻群体逐渐追捧运动休闲风。以FILA为例,安踏体育针对中国运动时尚品类服装缺乏的现状,通过减弱运动功能、加强营销宣传等方式,将FILA定位为集运动、时尚、休闲于一体的运动品牌,助力FILA成功转型。

9月23日,贵人鸟发布公告称,董事会拟优化调整公司经营业务,把粮食业务作为公司未来主要经营发展方向,优先重点做大做强粮食业务。

随着中国鞋服品牌登上国际时装周舞台以国潮文化的流行,中国运动鞋服行业内掀起了“国潮热”,国货品牌纷纷开始崛起。

中国运动鞋服制造“铁三角”唯有晋江实现惊险一跃,摆脱代加工的命运,成就数个品牌,占据中国运动鞋服市场大半山河,晋江为何如此凶猛?

小红书《2024春节年轻人社媒趋势洞察》显示,虽然大部分仍然选择就地过年或者返乡过年,但仍有18%的年轻人计划旅游过年。

赢商网账号登录

赢商网账号登录