作者 | 王叁

编辑 | 杜仲

来源 | 观潮新消费(ID:TideSight)

“新茶饮第二股”之争终于迎来定局。

2024年4月23日,四川百茶百道实业股份有限公司 (以下简称“茶百道”)在港交所主板挂牌上市,发行价为17.5港元/股,发行1.48亿股,募资总额为25.86亿港元,成为2024年迄今港股最大规模IPO。

按照发行后总股本计算,茶百道发行市值约258.6亿港元。截至发稿,茶百道市值为174.7亿港元。

在这场新茶饮IPO的加时赛中,古茗、蜜雪冰城、茶百道、沪上阿姨4家茶饮企业于港股递表,但均未能如愿在2023年IPO,时间来到2024年,茶颜悦色、霸王茶姬也传出了港股IPO的消息。

自奈雪的茶于2021年6月30日登陆港股以来,“新茶饮第一股”的含金量持续蒸发,上市首日即破发,总市值从320亿港元一路跌至当前的39.6亿港元,也为“新茶饮第二股”的拉力赛带来了很多变数。

奈雪的茶之后,资本市场的“龙门”之外挤满了中端茶饮,他们不再沉迷于成为“茶饮界的星巴克”,连星巴克自己都不想再成为“星巴克”。

如今,新茶饮的泡沫散去,茶百道终于吹响了中端茶饮上市的号角,将重蹈股价暴跌、市值缩水的覆辙,还是找到新茶饮破题的正解?

何以领跑?

综合茶百道招股书与聆讯后资料集中的数据,2020—2023年,茶百道的营收分别是10.8亿元、36.4亿元、42.3亿元、57.0亿元,2023年在销售成本比例不变的情况下,营收同比增长率由2022年的16.1%增至34.8%。

(来源:茶百道聆讯后资料集)

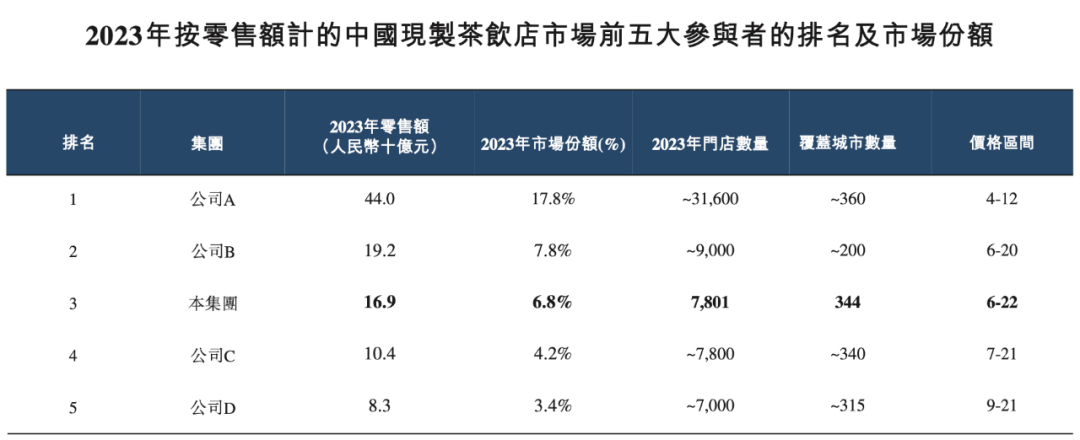

弗若斯特沙利文的报告数据显示,2023年,按零售额计,前五大参与者合计共占据约40%的市场份额,茶百道排名第三。

(来源:茶百道聆讯后资料集)

截至2024年2月18日,茶百道门店数量为7927家,覆盖全国31个省市。2023年,茶百道售出超10亿杯饮品,门店总零售额达到169亿元,市场占有率从2022年的6.6%增长至2023年的6.8%。

新式茶饮是规模化市场,除了手握3万家门店的蜜雪冰城,联手冲击港股的新茶饮企业都在冲击万店规模,“万店”已不再是一句口号,而是新式茶饮参与下一阶段竞争的门槛。

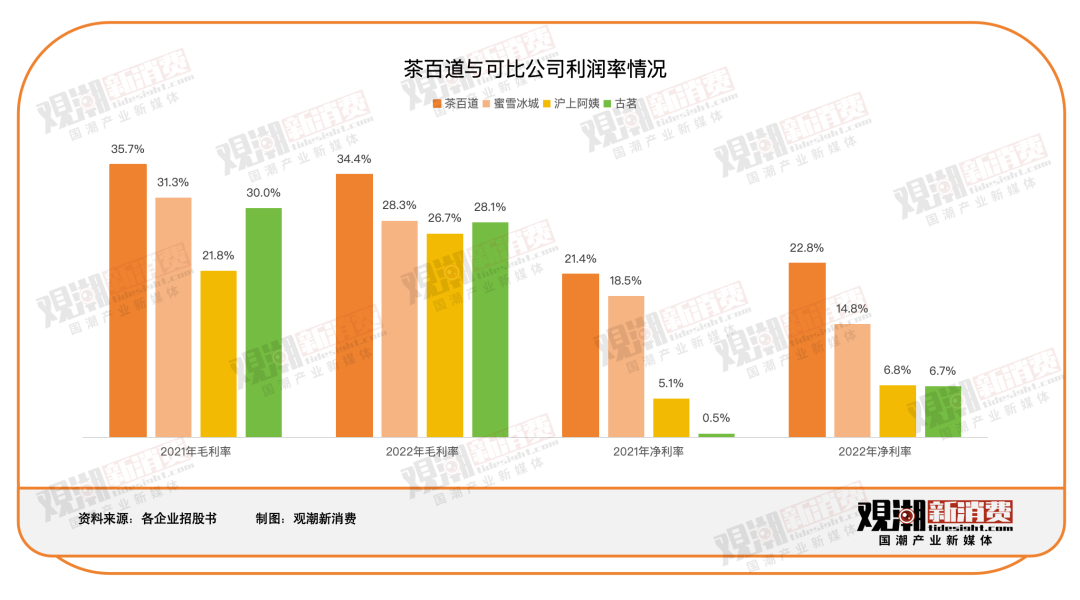

因此,门店数量、营收体量和市场占有率都不是茶百道的绝对优势所在,净利润表现优于同行,或许才是茶百道抢跑IPO的关键因素。

2020—2023年,茶百道毛利分别为3.97亿元、13.01亿元、14.56亿元、19.64亿元,同期毛利率分别为36.7%、35.7%、34.4%及34.4%;净利润分别为2.38亿元、7.79亿元、9.65亿元、11.51亿元,净利润率分别为22.0%、21.4%、22.8%、20.2%。

茶百道的净利率长期维持在20%以上,远超同行。

而头顶“新茶饮第一股”光环的奈雪的茶,在2023年才刚刚实现上市后首次全年盈利,经调整净利润从2022年的亏损4.61亿元转为2023年的净利润2090万元,全年营收51.64亿元,赚钱能力不如茶百道。

奈雪的茶市值跌跌不休,都是新茶饮泡沫破碎的声音,市场对于新茶饮行业的认知也更加务实,当规模扩张的能力成为标配,资本市场开始关注新茶饮企业自我造血的能力。

在茶饮赛道,营收与利润离不开规模和效率。观潮新消费(ID:TideSight)拆解招股书发现,茶百道的经营模式才是业绩快速增长的真相所在。

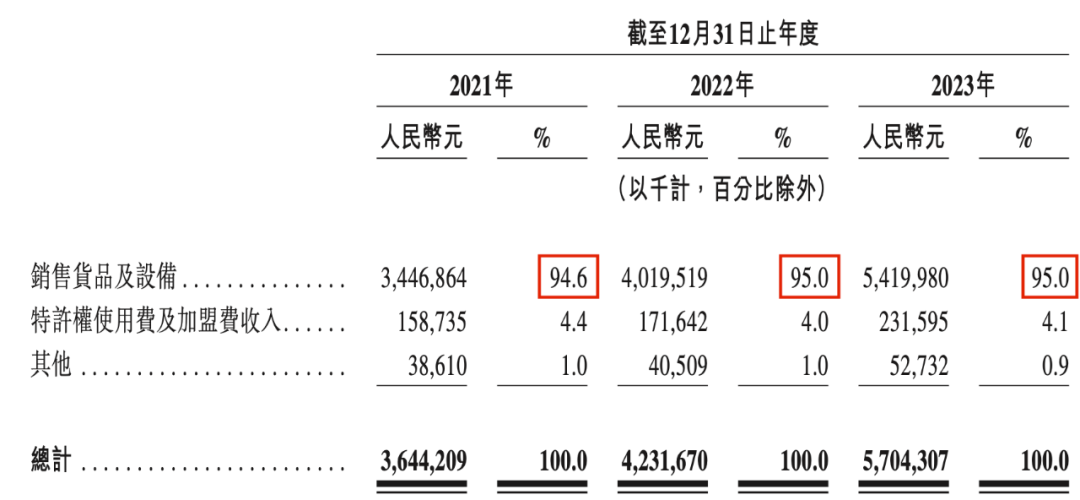

茶百道的收入来源有三项:1、销售货品及设备,向加盟店销售乳制品、茶叶及水果等制作茶饮的材料及配料,以及包材及门店设备;2、特许权使用费及加盟费收入,包括不可退还的前期初始费用、特许权使用费收入及开业前培训服务费;3、其他收入,主要来自茶百道门店设计服务、外卖平台的在线运营及管理服务、直营店收入。

其中,货品及设备销售是茶百道最核心的收入来源,占其营收的95%左右。4%左右的营收来自特许权使用费及加盟费。

(来源:茶百道聆讯后资料集)

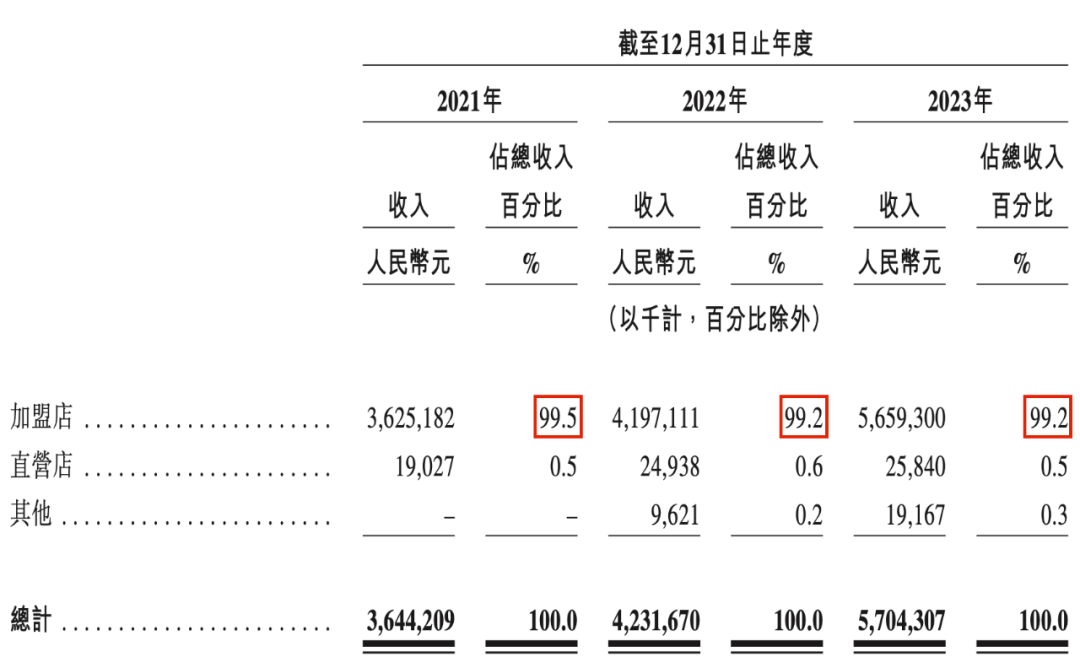

快速且稳定的规模化扩张,设备与加盟费的高收入,让新茶饮乃至餐饮行业愈发重视加盟模式,它是管理与运维能力提升后效率最高的规模化途径,也能在提高收入、增强品牌认知的同时分摊成本。

截至2020年、2021年、2022年、2023与最后实际可行日期,茶百道直营店的数量分别为2间、7间、9间、6间、6间,加盟店均占当期在营门店总数的99%以上。

(来源:茶百道聆讯后资料集)

茶百道的加盟门槛相对较低,生意模式已经得到了验证,因此闭店率远低于同行。

2021年至2023年,茶百道加盟店的闭店率为0.2%、1.1%和2.3%;同期,古茗闭店率为3.6%、5.13%和2.94%。2021年和2022年,蜜雪冰城的加盟店闭店率为2.89%、5.66%,沪上阿姨则为2.4%、7.49%。

产品方面,茶百道的产品组合包括各种经典茶饮、季节性茶饮及区域性茶饮。在茶百道门店,经典茶饮通常全年供应,而季节性茶饮及区域性茶饮仅在特定时间或区域销售,据茶百道介绍,主要取决于相关时令水果或当地特色水果的可获得性、消费者接受度以及销售及营销因素。

走出川渝

在抢跑IPO之前,茶百道一直是新式茶饮中相对低调的一家。

新式茶饮以“排队”和“黄牛”出圈,高端化品牌天然自带网红气质。怀揣“茶饮界星巴克”梦想诞生的奈雪的茶,成立于被称为新式茶饮“元年”的2015年,那时喜茶的名字还叫皇茶ROYALTEA,而茶百道已经在奶茶市场深耕了很多年。

2008年,王霄锟在成都温江二中旁开设了一间约30平方米的门店,这是茶百道的第一家门店。

作为从台湾传入大陆的新鲜事物,以珍珠奶茶为代表的奶茶饮品长期以冲粉茶的形式存在,是一个属于香飘飘和街头夫妻店的市场。

新鲜事物的第一批受众往往是年轻人,奶茶店最初崛起的地方是在学校周边,而不是商业中心。卖鸡蛋灌饼的小摊位同时卖着冲泡奶茶,卖奶茶的门店则兼营炸鸡和汉堡,奶茶配料只有椰果或珍珠,不同口味都是同样的后调——浓到化不开的香精甜。

成立初期,茶百道以学生为目标群体,确定了中端价位,并坚持小店外带的轻资产经营模式。

值得一提的是,茶百道在疫情期间快速完成规模扩张,很大程度上是因为主打“即买即走”的门店模型,更容易拓展外卖业务。招股书数据显示,茶百道外卖交易额占比从2020年1月的47.6%上升至2023年的58%;2021年其营收达到36.44亿元,较前一年翻了三倍多。

当时,线下奶茶门店还是一个“小富即安”的生意,成本低、毛利高、没有品牌溢价,甚至没有品牌。

2012年,乔布斯铁粉聂云宸想把苹果公司的思路带到茶饮行业,在广东省江门市九中街开出了一家只有20平方米的奶茶店。21岁的聂云宸在开业当天对员工说,“这里是一个品牌诞生的地方”,但所有员工都捂着嘴笑了。

实际上,以茶百道为代表的中端茶饮品牌,大部分都成立于喜茶之前,但他们没能最早抓住行业升级的机遇,因为当时的竞争思路是稳住低价的同时尽可能地压缩成本,喜茶则顺势抢下了“即时性茶饮开创者”的桂冠。

茶百道在温江区财经大学校园内开出了第二家门店,并开始试水加盟模式,但其初期的发展思路偏向保守,在很多年里都没有走出川渝。

2016年初,聂云宸买下了已经成功注册的商标喜茶,并在1个月的时间里把50多家皇茶直营门店更名为喜茶。“巧合”的是,茶百道的品牌意识也在这一年觉醒,确定了“鲜果与中国茶”的slogan,并进行了品牌形象的升级。

(来源:茶百道聆讯后资料集)

2017年2月,上海人民广场的来福士商场,“上百人被蛇形通道分成6条,等候少则半小时多则6小时”,这是喜茶入驻上海时的盛况。类似的报道占据着消费板块的头条,向世界宣告新式茶饮的高光时刻:日售4000杯,日营业额达8万元。

公开资料显示,2017年,茶百道门店突破180家,而喜茶门店数量为80余家。《2017年中国饮品生态发展报告》显示,2017年奶茶果汁店全国开店数达到9.6万家。这意味着,在一个规模化的生意中,尽管后起之秀表现抢眼,但老前辈仍然占据微弱的规模优势。

不过,做茶饮的思路已经发生了变化,从几元一杯的单价上探到三十元左右,现制茶的思路打破了低成本、低单价的循环。新式茶饮发展成了消费升级的代表作,新媒体时代的社交货币,也是新消费的典型案例。

2018年,茶百道进一步升级品牌形象,将带有成都属性的大熊猫元素融入产品设计中,取名“丁丁猫”,将一体化设计思路延伸到店内装修和产品包装设计等方面。在新式茶饮连续出圈的大环境中,茶百道顺势完成了年轻化、IP化转型,并将定位调整为“国潮新茶饮”。

(来源:茶百道微博)

同年,茶百道正式放开全国加盟,迅速铺满一到四线城市。2019年至今的五年内,是茶百道门店数量增长最快的五年。2019年底,茶百道门店数量刚超过500家;2021年底,茶百道门店数量突破5000家;2024年上市后,万店已不再是遥不可及的目标。

目前,王霄锟和刘洧宏夫妇对茶百道具有绝对控制权。上市前,二人分别直接持股18.02%和5.74%,另通过控股股东恒盛合瑞间接持有57.45%股权,王霄锟通过员工激励平台同创共进持有茶百道0.48%的股权,夫妇二人直接和间接持有茶百道81.69%的股权。

寻找增量

近年来,尽管新式茶饮企业迟迟未能敲开资本市场的大门,但新茶饮依然是一个规模持续增长、未来空间广阔的新消费市场。

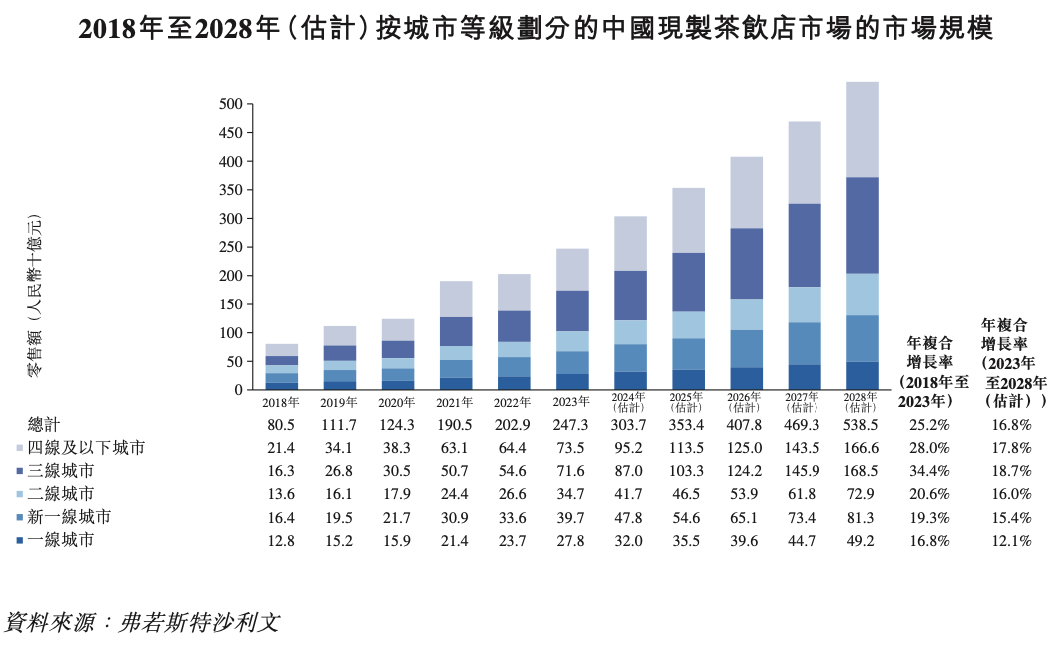

据弗若斯特沙利文报告数据,我国现制茶饮店行业规模2018年至2023年复合增长率高达25.2%,远高于中国软饮料行业4.4%的整体增速,市场规模达到2473亿元。2023年至2028年,现制茶饮店的年复合增长率预计高达16.8%。

(来源:茶百道聆讯后资料集)

2018—2023年,二线城市、三线城市、四线及以下城市的市场规模分别由2018年的136亿元、163亿元及214亿元增至2023年的347亿元、716亿元及735亿元,年复合增长率分别为19.3%、34.4%及28.0%。

低线城市展现出更强的成长性,下沉市场为新茶饮的竞争留出了足够的增长空间。

弗若斯特沙利文报告预计,2023年至2028年,二线城市、三线城市、四线及以下城市的现制茶饮店市场预计将分别以16.0%、18.7%及17.8%的年复合增长率持续增长。

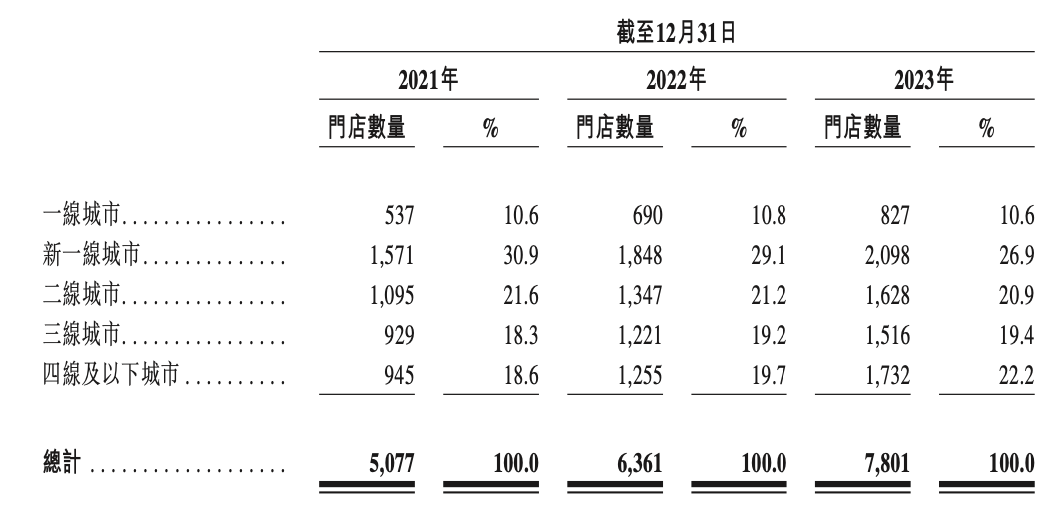

茶百道正在加速布局下沉市场。截至2023年底,茶百道在新一线城市的门店数量比例为26.9%,占比最高;四线及以下城市数量比例为22.2%,提升最快。

(来源:茶百道聆讯后资料集)

茶百道表示,“在维持一线及新一线城市的地位以提升品牌知名度及紧跟不断变化的市场趋势的同时,一直渗透并将继续渗透至拥有巨大消费增长潜力的低线级城市。”

实际上,为了支持下沉策略,茶百道调整了加盟政策。2024年2月至5月,新加盟商新签1家门店,减免4万元,新签2家门店,累计减免18万元。在店铺选址上,也给予核心商圈、战略布店、大型门店的加盟商9万-10万元/间不等的减免优惠。

另一大增量空间在海外市场。

弗若斯特沙利文数据显示,在中国前十大购物区中,每个购物区的中心一公里内约有50家现制茶饮店;在中国十大购物商场中,每家购物商场内平均有10家现制茶饮店。

随着中国市场竞争的加剧,一条街道涌现七八家奶茶品牌的现象频频出现,中餐出海本就是降维打击,于是寻找下一个蓝海成为内地新茶饮打破内卷的新思路。

2018年后,蜜雪冰城、喜茶、奈雪的茶以及霸王茶姬先后出海东南亚,喜茶和奈雪将首站放在新加坡,霸王茶姬选择了马来西亚,蜜雪冰城则是越南,这些国家的消费力也各自契合了品牌自身的价格定位。

2023年,内地新茶饮开始加速出海进程,除了东南亚以及毗邻的日韩,对欧美澳的远征也提上了日程。

8月起,喜茶相继进入英国、澳大利亚、加拿大、美国等国家,在伦敦、纽约等标志性的城市开出首店;10月1日,甜啦啦雅加达六家门店齐开,并宣称到年末要在印尼开60多家门店。

而茶百道也于今年1月在韩国首尔落地了海外首店,预计4月将开出韩国第三家门店,以韩国市场为跳板开启了出海的征程。

与此同时,茶百道也在寻找第二曲线。

去年底,茶百道旗下咖啡子品牌“咖灰”落地成都,从菜单来看,“咖灰”不仅售卖咖啡,还有汉堡、司康、三明治等产品。

据悉,“咖灰”是茶百道开展现制咖啡业务的独立子品牌,也是茶百道按计划进行扩充产品品类矩阵的尝试。茶百道在上市募资用途方面还特地提到了咖啡业务。

在IPO募集资金用途中,茶百道表示约51%将用于提高整体运营能力及强化供应链;约20%将用于发展数字化能力,以及委聘和培训专业人才。剩余资金用于品牌打造及推广活动,推广自营咖啡品牌,在国内铺设咖啡店网络、产品开发和创新等。

超过半数的资金被用于供应链,体现出茶百道的隐忧——供应链管理。

2021—2023年,茶百道前五大供应商的采购占比分别为29.5%、37.4%及36.6%,呈明显的增长趋势。作为对比,蜜雪冰城销售的饮品食材中约60%为自产,其中核心饮品食材100%自产。

2023年11月,茶百道和霸王茶姬合作成立了四川容尚佳合科技有限公司和四川茶本元新材料科技有限公司。四川容尚佳合的经营范围包括企业管理、供应链管理服务、社会经济咨询服务、生物基材料制造、标准化服务、塑料制品制造等;四川茶本元的经营范围含新材料技术开发、生物基材料制造、塑料制品制造、包装材料及制品销售等。

在极度内卷的新茶饮市场,两家茶饮品牌合作成立两家供应链企业,也释放出行业生态向上游供应链倾斜的信号。

随着茶百道的上市,中端茶饮上市潮拉开帷幕,新茶饮的商业模式已经更加清晰。

结语

在“野蛮生长”的年代里,新茶饮行业的价格带泾渭分明:以喜茶、奈雪的茶为代表的高端品牌扎根20元以上价格带,茶百道、茶颜悦色、古茗、CoCo都可、一点点、沪上阿姨等中端阵营角逐10-20元市场,蜜雪冰城狂揽10元以下的新茶饮需求。

而在港股门外补课的几年里,中端茶饮的接连崛起引发了市场需求的扩容,中端价位成为竞争最激烈的价格带,高端品牌选择“打不过就加入”。2022年,喜茶两次下调售价,15-19元的产品占比达到80%。随后,乐乐茶、奈雪的茶也进入10-20元市场,奈雪的茶还曾承诺每月都上新不超20元的茶饮产品。

当新式茶饮进入可复制的竞争阶段,批量复制的能力成为激烈内卷中的决胜之匙。即使茶百道抢跑IPO,中端茶饮暂时依然没有真正的赢家,但新式茶饮从来也不是一条赢家通吃的赛道。

“新茶饮第二股”尘埃落定,下一家新茶饮上市企业想必不会等待太久。

不管怎么说,终于有一家新茶饮真能上市了,这足以称得上是个好消息。新茶饮第二股来了,第三股、第四股或许也就不远了。

4月23日,茶百道正式在港交所主板挂牌上市,股票代码2555.HK。茶百道上市破发,开盘价为每股15.74港元,盘中一度跌至12.06港元,跌超30%。

截至2024年2月18日,茶百道在中国共有7927家店,覆盖全国31个省市;2023年营收为57.04亿、净利润11.51亿,1月海外首店落地韩国,咖灰开业。

消息称,西贝旗下龙堡在呼和浩特的门店已经闭店。客服表示,店面合同到期,不再续约。龙堡夭折,意味着贾国龙中国堡的转型以失败告终。

从整体开店数量来看,国内26家连锁茶饮品牌一共新开门店994家,现存门店一共114906家。

目前昼夜诗酒茶的模式仍需市场验证,茶饮品牌跨界开酒馆,本质仍需要在酒之外做出差异化竞争力。

赢商网账号登录

赢商网账号登录