作者:博雅 朝阳 编辑:鹤翔

出品:零售商业财经 ID:Retail-Finance

零食赛道的格局时刻变化,新三家(零食很忙、赵一鸣、好想来)有出圈利器,老三家(良品铺子、三只松鼠、来伊份)亦有护城壁垒。

基于平价心智与规模效益的双重利好,以超9000门店数量一骑绝尘的零食很忙集团,距离其2024万店目标仅剩一步之遥。

虽然量贩零食品牌能够依靠高性价比和低毛利率抢夺市场声量,但想要持续给资本市场讲好故事,关键是拿出可持续性盈利的实证。

当下,“大零食”模式成为零食很忙、零食有鸣、爱零食等量贩零食玩家迎合年轻客群“消费+社交”多元需求的心头好,而“零食很大”五天318万元的销售实绩也让他们看到,大门店、大包装、大流量、大销量或许是其打破“不可能三角”的妙解之一。

另一边,老牌休闲零食品牌也动作频频,来伊份首推LABmini店,意欲打造中高端创新概念下的“零食界新地标”;三只松鼠重提百亿目标,押宝“高端性价比”战略;良品铺子则继续从供应链中挤水分,做实“降价不降质”……

高度同质化且竞争激烈的市场环境、电商红利的衰落以及量贩零食的兴起,驱使老三家重新调整市场策略,如产品降价、供应链优化和线下渠道拓展等,其意图均指向了精耕细作时代下的渠道创新与成本控制。

那么,在平衡资本扩张与零售初心的过程中,零食行业接下来的竞争将更加聚焦于品牌力、产品创新和供应链效率,而谁能在全链路管理运营细节的打磨上更具优势,谁就能在这场马拉松中持久领先。

01 “老三家”的壁垒与风险

“休闲零食第一股”来伊份、“互联网零食第一股”三只松鼠以及“高端零食第一股”良品铺子均被视作“零食第一股”,笔者暂且将这三家传统零食赛道的综合性品牌统称为“老三家”。

从外部环境来看,“老三家”的共性在于既乘上了消费升级的东风,也吃到了电商渠道的红利。但现阶段,他们所面临的转型挑战是:在同质化竞争激烈的赛道中,旧有模式如何适配新的时代趋势?

「零售商业财经」观察认为,“老三家”的壁垒在于供应链能力够强,有足够的空间去降本增效,但在良品铺子、三只松鼠逐步释放转型成效的同时,来伊份却遭遇曲折、走了弯路。

2023年,来伊份实现营收39.77亿元,同比下滑9.25%,这也是其自2016年上市以来首次收入下滑,甚至不及2021年(41.72亿元)的水平,其中净利润0.57亿元,大幅下滑44.09%。这种“失血”情况持续至今年一季度,报告期内来伊份营收10.16亿元,继续下滑12.47%,净利润0.61亿元,同比下滑13.9%。

业绩一向是资本市场的晴雨表,来伊份在市场竞争中大幅掉队的原因有二:一是下沉市场难拓、万家目标落空;二是急于寻求突破,频繁试错而损耗了大量成本资源。

首先,在和良品铺子、三只松鼠的对比中,来伊份毛利率最高,但净利润却排名倒数。

“老三家”毛利率及净利润对比 制图:朝阳

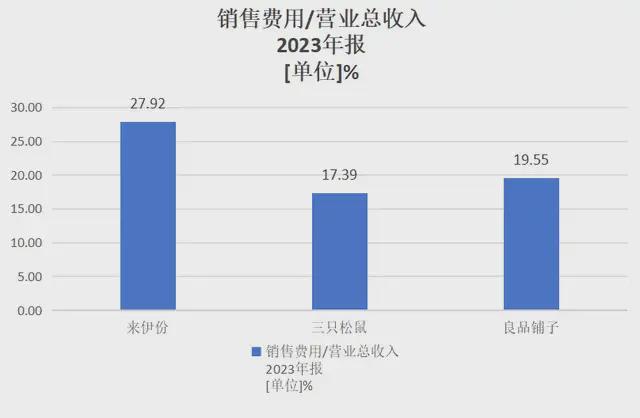

不仅如此,来伊份在销售费用上投入成本高,但回报甚微。以2023年为例,来伊份、三只松鼠、良品铺子的销售费用占营收比例分别为27.92%、17.39%、19.55%。可见,营收表现处于行业中下游的来伊份,销售费用率却是“老三家”中比例最高的。

“老三家”销售费用占营收比例 制图:朝阳

其次,尽管来伊份近些年积极寻找新的业绩增长点,但至今仍未形成系统性的战略手段,也未取得明显成效。

2017年至2022年,来伊份先后进入白酒、咖啡、气泡水等领域,甚至还涉足过日用百货等领域。只可惜“病急乱投医”下的业务线开拓,最终均以失败告终。

即便如今在上海开出了LABmini全球首店,以零食、咖啡、烘焙“三位一体”为门店特色,但随着新消费的快速发展,来伊份在门店模型方面的创新能否助其“回血”仍有待观察。

相比之下,不断调整姿态的三只松鼠走上了一条符合多样化、细分化、健康化市场需求的“高端性价比”之路。

在面对“要规模”还是“要利润”的抉择时,三只松鼠并没有如来伊份般向其他领域盲目拓展,而是选择夯实产业基础、转向全渠道布局。

三只松鼠营收情况 制图:朝阳

2022年起,三只松鼠逐步将自身转变为一家“制造型自有品牌零售商”。在种植端,三只松鼠推进坚果原料国产化,在制造端推进示范工厂,在销售端推进全渠道转型,2023年三只松鼠的线下销售占比已经从2019年的不足10%增长到30.4%。

一边寻求业务转型,一边促使一二三产深度融合。三只松鼠双管齐下最终指向的是“高端性价比”战略本质,即释放规模效应和成本优势,实现品质向上、价格向下,保障其高周转模型的平稳运营,由此提升企业综合竞争力与行业影响力。

良品铺子则以“降价不降质”创新应对新变化,其转型成效正逐步释放。

从营收侧来看,良品铺子2020年实现营收78.94亿元,同比增长2.32%,净利润为3.44亿元,同比增长0.95%。目前,良品铺子营收保持在80亿元左右的规模,在“老三家”中处于领先地位。

2023年11月,良品铺子“换帅”的同时,这家定位高端零食的消费品企业随即开启一次大规模降价行动——300多款产品平均降价22%,最高降幅45%,且主要集中在成本优化但不影响品质以及复购率高的产品上。

事实上,良品铺子推行“降价不降质”并非盲目补贴,而是来自供应链优化、管理费用调优的综合结果。

比如,2023年良品铺子提升供应商直送和工厂直发比例,库存周转下降至15.88天,同比降低17.4%,并且门店发货人效和分装人效均提升25%左右,长期来看利于整体效率提升。

此外,良品铺子正通过实施“好吃不贵”的价格策略以及“自然健康新零食”的价值主张,持续调整门店的收益,其各项调整成效也在一季度得到释放。

2024年一季度,良品铺子各项业务中,电商实现收入12.9亿元(同比增长6.7%)、直营营收6.4亿元(同比增长10.2%)、团购营收1.8亿元(同比增长57.3%)。

良品铺子各项业务营收情况 制图:朝阳

整体来看,“老三家”作为上一轮零食连锁经营业态的头部玩家,以高端零食切入市场,开拓线下渠道同时积极拥抱电商,登陆资本市场,并最终实现了品牌效应和规模效应的双丰收,这是他们引以为傲的行业积淀。

只不过,“长江后浪推前浪”的品牌更迭故事依旧在各个领域上演,“老三家”害怕的是在与新渠道、新业态的博弈过程中失去话语权,最终沦为代工角色。

如何提高周转率和毛利、进而提升利润率,是“老三家”共同面临的挑战。三只松鼠、良品铺子已然顺应消费分层趋势选择了刀刃向内、自我变革的“高性价比”平价策略,但来伊份还困在线上营收缩减、线下大本营“失速”、业绩同行掉队等多重利空叠加的尴尬局面中。

未来,“老三家”在运营中应更加注重食品安全和客户黏性,以期在行业中保持“高端”调性的同时仍有较大话语权。

02 “新三家”的利器与软肋

因高效、贴近消费者和下沉的选址策略符合休闲零食“冲动消费”特性,零食量贩连锁门店成为近两年休闲零食渠道变革的代表,并深刻影响着休闲零食行业的发展。

在即将迈入“万店”时代的量贩零食品牌中,最引人注目的当属零食很忙、赵一鸣零食、好想来。

即便零食很忙与赵一鸣零食于2023年11月宣布完成战略合并,但目前两大品牌在保留各自品牌、业务和人员架构不变的基础上独立运营,因此,笔者暂且将这三家统称为区别于传统零食赛道的综合性品牌的“新三家”。

「零售商业财经」认为,“新三家”的出圈利器在于极致的消费洞察力与模式创新力。

零食天然侧重性价比,量贩零食店恰恰繁荣于消费分层的市场环境。价格上的“实惠”和品类上的“集合”加上社区属性的“亲民”,量贩零食赛道的“开创者”——零食很忙,通过标准门店管理和高效能、高性价比模式迅速在长沙站稳脚跟。

不仅如此,零食很忙重新定义了“零食”形态,将其拓展至广义层面(包含水饮乳品、面包、蛋糕、泡面等品类)的零食大类,并打造出覆盖1700余SKU的丰富品类,实现了从休闲零食到日常刚需的属性升维。由此,零食很忙坐上了量贩零食赛道的头把交椅,走上了品牌升级的康庄大道。

区别于量贩零食赛道的开创者,“加速者”赵一鸣零食的发展则另有一番天地。

赵一鸣零食2015年从江西宜春起家,19年成立品牌,以极短时间形成成熟加盟模式强势进入市场,赵一鸣零食走的是下沉市场全面加盟模式——用规模换渠道集约,实现渠道集约化、标准化的运营优势。

事实上,赵一鸣零食在创立之初便确立了三大严苛的发展标准:一是门店的月均销售额做到40万才开放加盟;二是确立独特的品牌定位,实现“产品多、价格低、更新快、体验好”的品牌价值;三是要实现创新,赵定强调,“只有创新才能推动行业进步,摆脱内卷。”由此,形成了赵一鸣零食的差异化竞争力。

反观半路出家、由食用菌加工业务转战量贩零食赛道的合并品牌“好想来”,虽托生于“非专业户”万辰集团,但却因把握了时代风口而实现了业务的快速增长和全国化布局。

万辰集团自布局零食零售板块以来,先后整合了陆小馋、好想来、来优品、吖嘀吖嘀、老婆大人5大零食零售品牌。通过并购,万辰集团成为仅次于零食很忙集团的门店规模集大成者。

整体来看,“新三家”中,零食很忙注重“立品牌”、培养消费者心智,赵一鸣零食注重“扩渠道”、主打下沉市场突破,好想来则注重“展规模”,借助量贩零食业务实现集团经营效益与利润水平稳步提升的良性循环。

作为最有潜力成就“万店”的赛道之一,“新三角”想要成功突破“万店”大关,关键在于能否找准产业逻辑命脉,其真正比拼的是:模式创新、产品创新、品牌心智下的高质量规模扩张。

当然,“新三家”跑马圈地的背后,始终离不开资本逐利和“行业第一”名号的争夺。

从资本层面看,资本机构更青睐赛道头部选手。因此,扩大规模、提高公司估值成为企业冲击IPO捷径之一,这也让原本比拼内功实力的零售行业沦为资本游戏。

对于拿了风险融资的零食很忙与赵一鸣零食来说,他们的发展软肋是:在资本要求做大资产的重压之下,把握好资本需求与规模扩张之间的平衡点,实现可持续与高质量发展并行。

至于量贩零食细分赛道唯一一家A股上市公司,万辰集团为了让新业务的盈利能力得到全面释放,绝不会停下在量贩零食领域扩张的步伐,即便与新业务相伴的还有一度飙升至历史峰值的经营成本,包括大笔存货成本、不菲的租赁支出,以及高额的营销费用等,这些都是压在万辰身上的重重负担。

03 竞争与竞合,零食赛道进入next level

一边是“老三家”开卷性价比,一边是“新三家”跑马圈地冲击万店。

以良品铺子、三只松鼠为代表的品质零食品牌,从供应链改革到优化渠道布局,所追求的是在零食市场日益同质化的当下为消费者提供品质与情绪价值的双重获得感;而以零食很忙为代表的新兴零食渠道,真正俘获人心的秘诀在于回归零售的本质,让消费者收获随想随买的乐趣与便捷,以及闭着眼睛买、样样都放心、件件都实惠的购物爽感。

「零售商业财经」认为,比价格、拼规模不过是野蛮生长时期的竞争阳谋,随着消费者需求的不断升级,具备“品价比”等硬实力才能拥有迈入精耕细作时代的入场券。

如何才能兼具品质与低价?

零食很忙与三只松鼠的合作,无疑让行业人士看到了另一种可能。

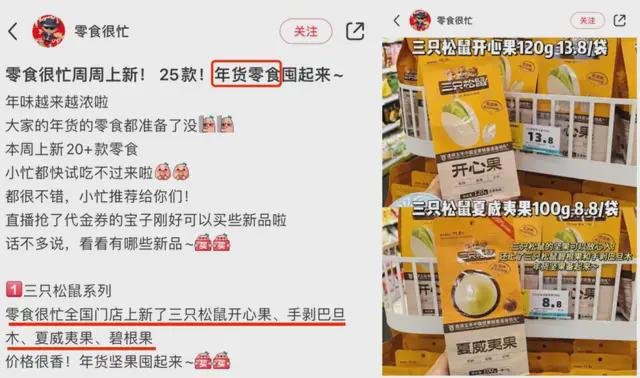

今年2月,三只松鼠将4款坚果产品(夏威夷果、碧根果、开心果、巴旦木)卖到了零食很忙、赵一鸣零食全国数千家门店。虽然供货量贩渠道处于首批SKU尝试阶段,但三只松鼠已初步验证了向第三方渠道供货路径的可行性,未来有望继续提升分销渠道日常品类占比。

图源:零食很忙小红书

对于三只松鼠而言,搭上量贩零食渠道这趟“快车”,是顺应新趋势、探索新场景之举,不仅有利于形成“消费者在哪儿、三只松鼠就能卖到哪儿”的渠道势能,还能加速品牌从“高知名度”扩展到“高端性价比”的心智培育,从而激活消费潜能、打开增长新空间。

对于以零食很忙为代表的量贩零食品牌来说,想要在白热化竞争阶段有的放矢,归根结底要以好产品打造“硬通货”,把更多“头回客”变成“回头客”。

那么,基于对三只松鼠品牌力、知名度优势的认可,零食很忙引入三只松鼠品质单品,不仅能够丰富产品多样性,还能助力渠道品质升级。

换言之,两者合力通过“好品质+好价格”重新定义“零食自由”,使各类“平替”无法真正在“质价比”上与之匹敌,这便是三只松鼠和零食很忙在竞合中所实现的共赢,继而产生双方都有前进动力的飞轮效应。

如今,休闲零食成功“上位”日常必需品,且不断霸屏消费榜单,这背后,除了从美味到精神需求All in的产品内涵升级外,还在于越来越多的休食品牌借助电商零售、即时零售以及量贩零食店等新零售渠道在业务模式上实现了多元组合,满足消费者随想随买的“即食(时)性”需求,拥有多场景“零食自由”。

从“零食自由”到“品质零食自由”,正是“新老三家”从竞争走向竞合,零食赛道进入next level的开端。

量贩式零食的崛起,正符合消费降级的时代趋势,也加速倒逼了三只松鼠、良品铺子等“旧贵族”的转型。

零售空间不再局限于购物,更是消费者打卡出片的场景。

赢商网账号登录

赢商网账号登录