我们正在消费降级吗?购物中心的未来将是怎样的? 这两个行业关键问题,贯穿着2024年。

面对未来的不确定性,更多的消费者在寻求更合理化的消费方式,也向商场端、品牌端等商业供给方提出更高的要求与挑战。而循着购物中心的租金收入、消费企业的销售额两个核心指标进入,可窥行业之变,以及可能的新应对法则。

01

CLCT瞄准大众化消费

业绩强韧背后的启示意义

商业地产行业深度调整,诸多头部企业业绩大有波动,而凯德集团下属的 凯德中国房托(Capitaland China Trust, CLCT) 2024年半年报,一反常态显示出其业绩的强韧性。

租金收入: 6.587亿元人民币,同比增长4%;净物业收入4.421亿元,同比增长6.1%。净物业收入与租金收入的比值约为67.1%。

*客流量: 9个零售物业的总客流约6000万人次,场日均客流3.7万人次/天,同比增长14.1%;

*销售额: 约35亿元,同比增长6.6%,较2019年上半年增长了1.8%,超过了疫情前的同期水平;

*出租率: 总体稳定在97.8%的高水平。 其中,西直门店、学府店、呼和浩特诺和木勒店的出租率接近100%;

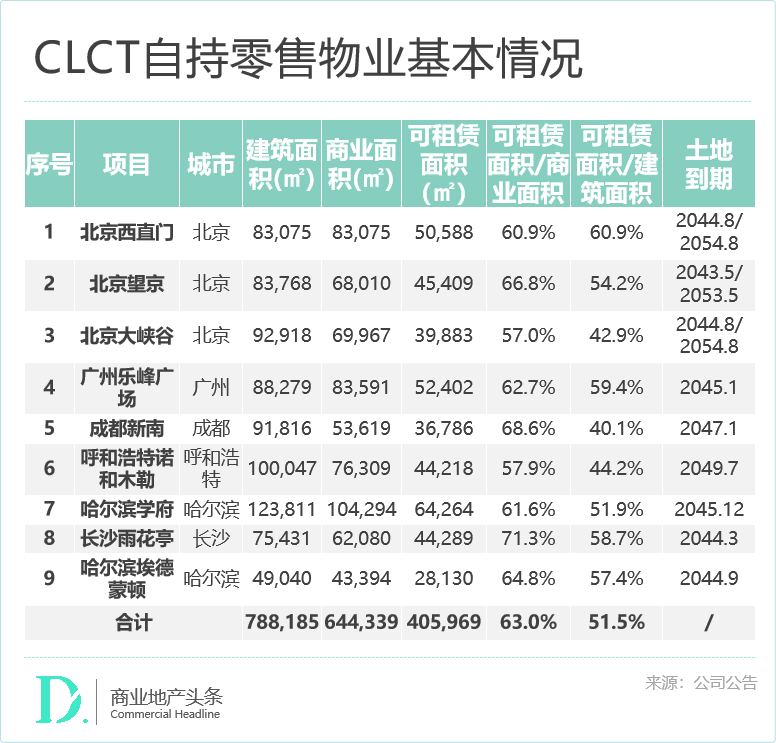

目前,CLCT在中国内地的投资组合包含9座在营购物中心,总建筑面积为78.82万平米。面对市场寒冬逆流而上,得益于凯德对零售商业的资本化运作经验,沉淀为对资产的主动管理能力。今年4月,赢商研究中心已对此有过详细分析(《6年“四进四出”,拆解凯德中国信托的资产腾挪术》)。

聚焦在今年上半年零售物业的经营业绩增长,凯德的这种主动管理能力,主要体现在对成熟期项目的成功调改:

//调改大幅提升客流水平。 2024年上半年,凯德3个北京零售项目(西直门、望京、大峡谷店)的客流同比增长17.8%,主要由实施调改的大峡谷项目贡献客流增长,高达32.9%;北京以外的6个零售物业,客流量同比增长11.3%,主要贡献来自实施调改的广州乐峰广场、长沙雨花亭项目,客流增长分别达15.9%、14.7%。

//约70%的租户销售额增长来自调改的零售物业。 2024年上半年,实施调改的长沙雨花亭项目、北京大峡谷项目、广州乐峰广场零售额同比增长分别为20.3%、17.1%、8.5%。

//从租约调整情况看,既保证了租户租金收入的稳定性,又实现了低效品牌的更新汰换。 2024年上半年,9个零售物业商户续租率在58.6%,新签租约占比为41.4%。其中,新租约平均租金下降1%,而续签租约平均租金上升2.5%,整体零售物业的平均租金上升1.2%。将新租约的平均租金与旧租约的平均租金对比,9个零售物业有7个实现租金水平同比增长。

反映在资产端,成功的调改策略为CLCT带来良好的经营回报率,9个零售物业的年化净物业收入回报率约为5.11%,处于行业内的较好水平。

CLCT持有零售物业作为中档购物中心的代表,其业绩的持续内生增长,为当下行业深度转型带来了新的思考。

(注:赢商研究中心按项目档次划分,将购物中心划分为高档、中高档、中档及大众化四个项目消费等级水平。档次越高,消费水平越高)

1、消费分层是长期趋势,中档及大众化商场业绩值得期待

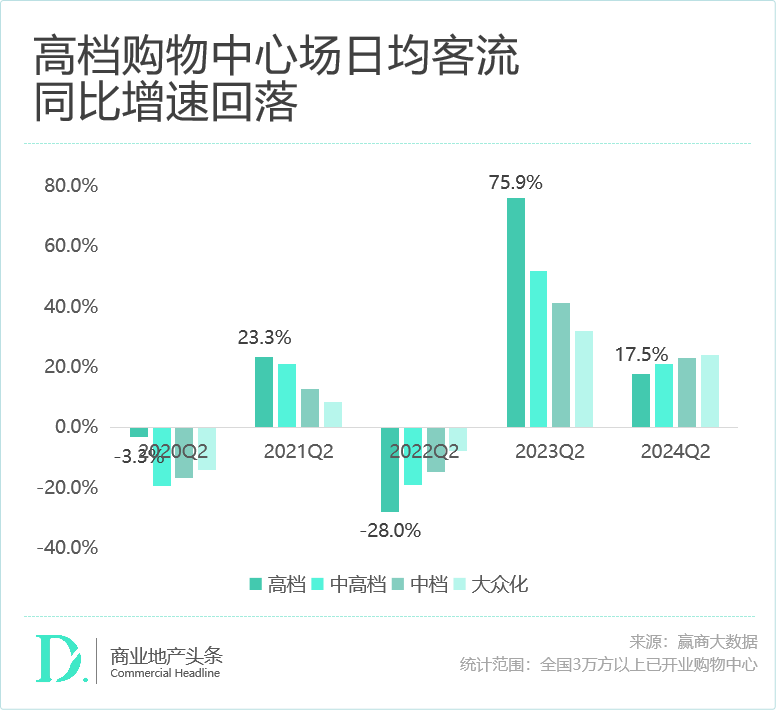

今年二季度,从不同档次购物中心客流表现来看,高端商场客流增速“滑落”,大众化商场客流“坚挺”。回顾过去五年,经过一段时间高速增长后,今年二季度高档商场的客流增速开始大幅下滑,低于中高档及以下的购物中心,而大众化购物中心客流增速最高,同比增23.9%;其次为中档购物中心,客流同比增长22.8%。

购物中心客流走势与消费市场表现一致。 今年以来,受消费外流等因素影响,LVMH、历峰、开云三大奢侈品集团的业绩集中呈现了一个低迷的中国市场。奢侈品行业的寒意快速传导至场所端,重奢商场2024上半年业绩普遍下滑。

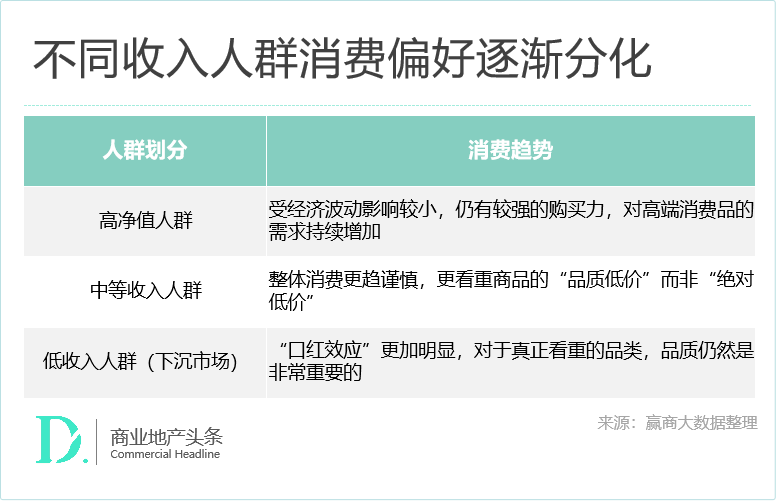

对此,“消费降级”的说法不绝于耳。实质上,从重奢商场与中档购物中心的业绩分化来看, 当前国内消费市场真正发生的既不是单纯的“升级",也不是简单的”降级”,而是”消费分层” :

“消费分层”这一消费趋势或许在短期内无法扭转。 艾瑞咨询《2023年中国消费者洞察白皮书》显示,看重性价比、按计划购物的消费者占比达到80.4%。尼尔森中国发布的《2023年中国消费者洞察暨2024年展望》显示,对价格不敏感的年轻消费者明显减少,从去年1月的30%降低到15%。

反映在供给端,从开关店数据来看,以服饰零售品牌为例,今年以来BONELESS、W.Management、肌肉蚂蚁、unknown、NOISY TEDDY等一个个 平价“白牌”崛起,拓店飞速 ,挑战着传统知名大牌的江湖地位。

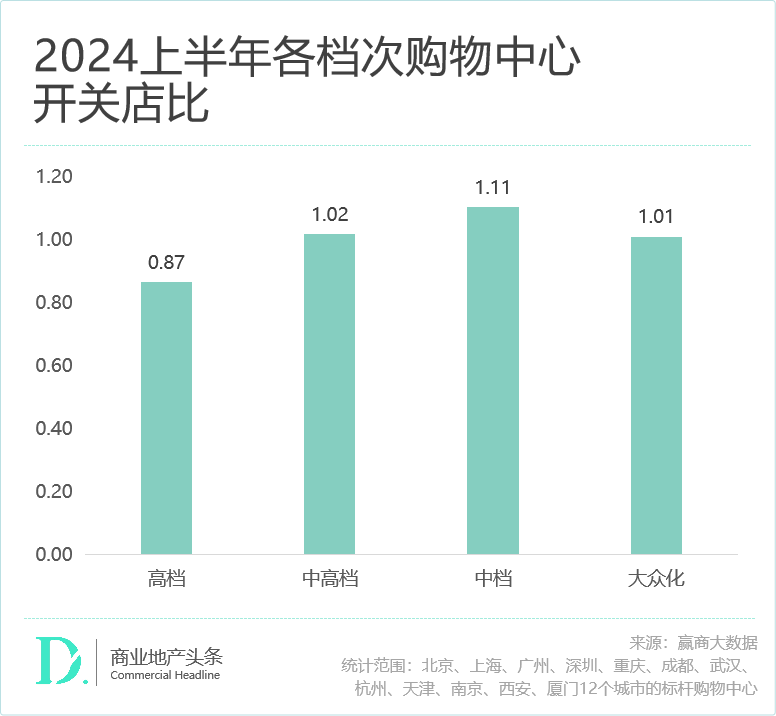

相应的, 今年上半年中档购物中心迎来品牌门店开业热潮 :2024上半年,除高档购物中心以外,其余档次购物中心开关店比均在1以上,其中,中档购物中心开关店比表现最佳,高达1.11。因此,从中长期来看,面向中档及大众化消费定位的商场,业绩值得期待。

2、购物中心依然是线下消费最核心入口,对行业要保持乐观

目前已步入疫情结束后的第二年。 若从疫前的2019年计算,五年有余的时间,足以影响城市商业结构与人群消费观念,商业地产市场已发生结构性的改变。

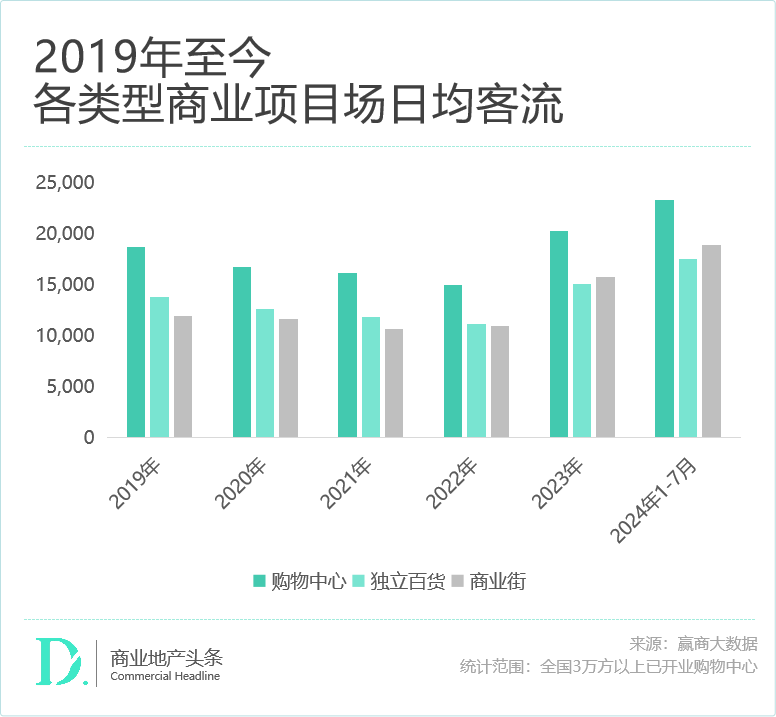

从商业类型来看,购物中心仍然是线下消费最大的流量入口。 即使经历疫情考验,从客流表现来看,购物中心明显好于百货、商业街等传统商业类型。

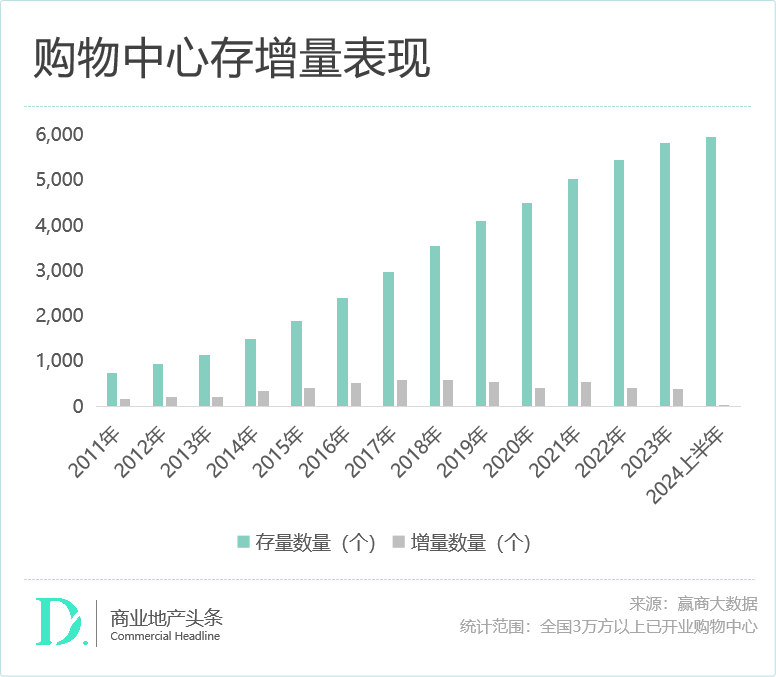

线下客流的分化,背后是消费供需两侧的变化。 供给端 ,2019年以来共新增2300+购物中心,增量带动购物中心作为主流商业形态占据消费者心智,已成为线下核心消费场景; 需求端 ,购物中心是实体商业中唯一能满足消费者情感性、社会性需求的复合功能场景。

当下,消费者购物多变性和交叉性共存,随机性购物渐成主流。年轻消费群体的崛起,对社交娱乐和强体验的线下场景追求更甚。 这也就要求在承担基本的功能性需求以外,实体商业需要以复合功能满足消费需求的种种变化。

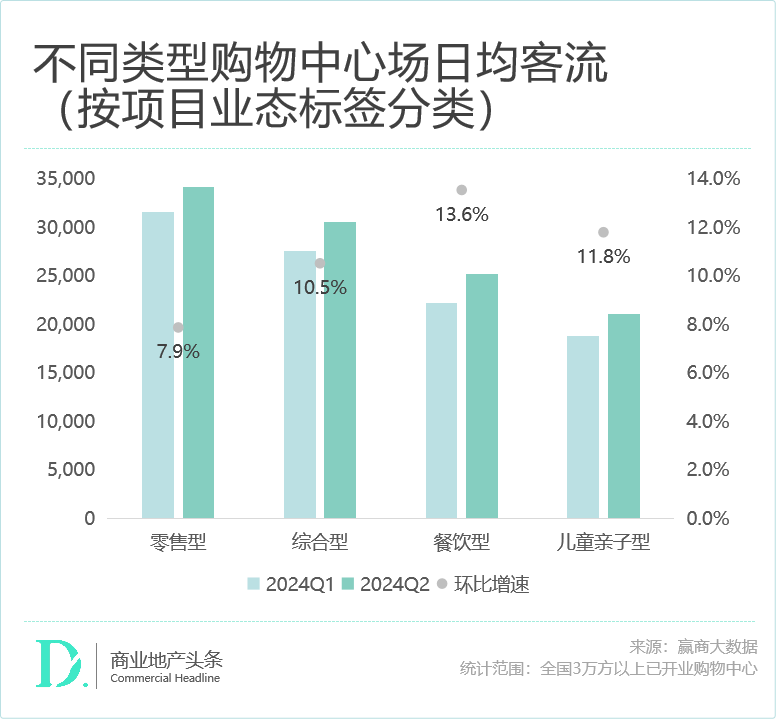

关于这点,业态的流量变化亦可佐证。据赢商大数据统计,2024年二季度,餐饮型、儿童亲子型购物中心客流增长明显更好, 餐饮、儿童亲子均为社交属性较强的场景型业态 。

02

客流在场所端分化加剧

商场还可以怎么做?

一是,尊重市场形势 ,及时调整经营策略与预期。

二是,前置关注上升品类,下行品类替换成上升品类 ,优先保障出租率和经营的基本面。

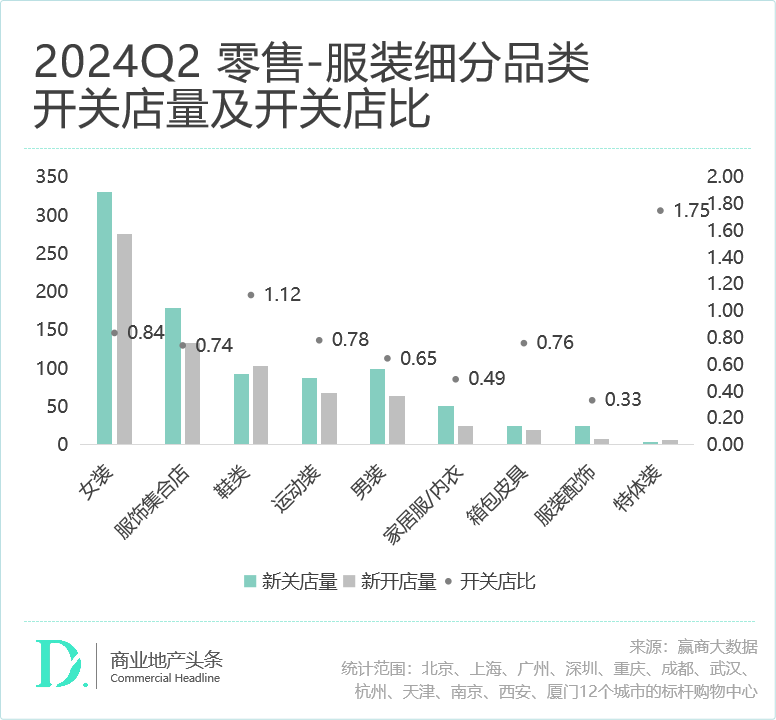

零售业态是购物中心中坪效最高的业态,创造了最多的销售额,转化了占比最高的租金收入,是购物中心的最重要业态之一。 而服装是零售业态中最核心的细分业态之一。

今年上半年,A+H约70家服装企业,有5家企业营收超过100亿,6家企业超过50亿。其中,营收实现正增长的企业有30家,占比未过半;净利润方面,超过10亿的企业有6家,实现净利润正增长的企业为29家。

无疑, 这些业绩向好,且保持强势势头的服装品牌,是当下以及未来一段时间,商场招调关注的重点对象。 例如,安踏体育的营收和净利润位居双榜榜首,并且在大基数的基础上,还能够实现双位数增长,表现亮眼,是当之无愧的“领军品牌”。李宁营收紧随其后,但净利润表现不如申洲国际。

竞争激烈的女装市场,国际品牌凭借其强大的品牌影响力和设计研发能力,占据中高端市场;国内品牌在中低端市场展开激烈竞争,一些平价白牌,拥有大批拥趸者。而男装品牌中,泛运动属性的比音勒芬“一枝独秀”。

此外, 在面对成人消费疲软的情况下,各大服装品牌将市场瞄准了童装,越来越多的服装品牌开始布局童装业务 。森马服饰定位高性价比叠加加盟渠道恢复,整体表现更优。

零售之外,餐饮是购物中心中第二大业态,也是最吸引客流的业态,被认为是线下消费场景最不可替代的业态。 2024H1 社零餐饮增速高于社零整体,限额以上餐饮增速低于餐饮整体,北京上海一线城市相对承压。

餐饮的上市公司不多,远少于服装上市企业的数量。上市的均为规模很大的连锁型企业,因此,能够通过餐饮企业的业绩表现,看到行业的典型表现。

2024H1,在行业竞争加剧背景下,头部餐饮龙头(海底捞/百胜中国/达美乐/特海国际)经营质量显著领先,与中部餐企形成分化。 海底捞和特海国际通过翻台率提升,实现同店销售与收入的中双位数增长;达势股份在同店3.6%增长的基础上,通过新开店拉动收入增长;百胜中国主要通过新开门店增长,在2024Q2同店略负的基础上仍实现餐厅利润率的稳住(尤其是必胜客品牌)。

而其他上市餐饮品牌同店普遍下跌双位数,价与量均承压。原因是消费者重视性价比、行业竞争激烈、品牌主动调整策略配合消费需求。

此背景下,头部餐企品牌及它们“轻资产和轻量化”扩张的门店,是当下购物中心招调的可优先考虑的对象。 小店模型以更精简的 SKU、相对低客单价、相对精简的人手和服务,提供给消费者更性价比的选择,提升坪效。例如,海底捞推出“嗨捞火锅”店型、百胜中国推出 K Coffee 肩并肩店型(与 KFC 共享厨房和运营团队)和平价的必胜客 WOW 门店、太二推出外卖卫星店。

三是,寻找结构性机会 ,如消费理性氛围下的国货新品牌和供应链新机会。

对此,不妨看一看日本这个近在咫尺的案例。

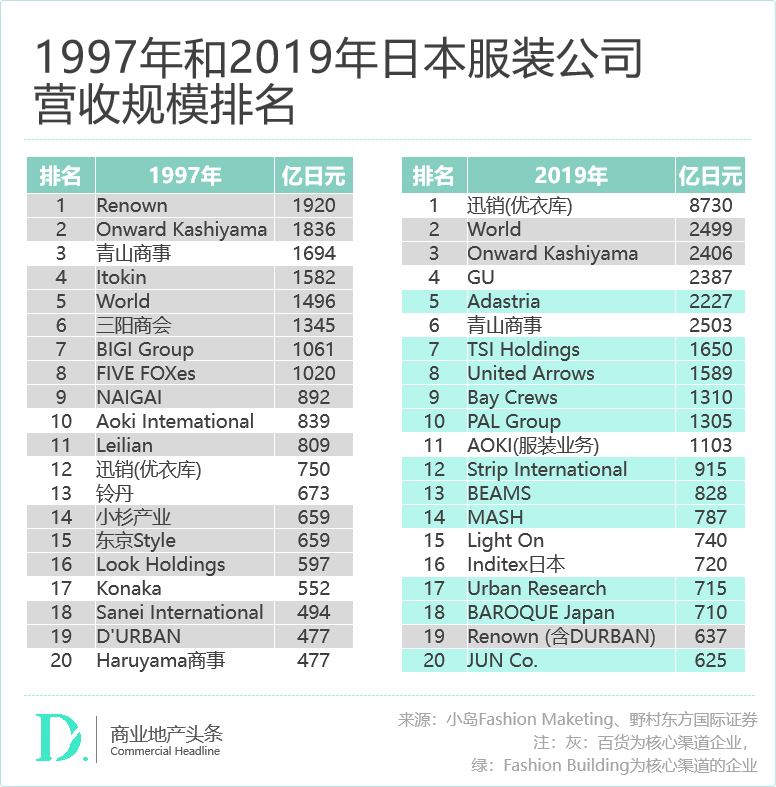

经历了“失去的三十年”,日本人均收入长期停滞、严重少子化,但仍然诞生了无印良品、优衣库等一批知名消费品牌。以优衣库为例,虽然它成立于1963年,但是到1991年才确定以“迅销”模式为主打, 核心竞争力是对于中产阶级而言近乎极致的性价比 。这种品牌定位不仅深得泡沫经济破裂之后的日本消费者欢迎,也深得中国消费者欢迎。

同时,日本餐饮行业于1997年见顶,1997-2011 年行业规模收缩,但其中仍有结构性机会。据日本食品服务协会,日本有快餐、家庭餐厅、晚餐餐厅、居酒屋、咖啡店五种业态。

在行业压力期,快餐行业韧性更强,日本大众低价快餐门类大市值企业频出 ,包括泉盛、麦当劳、Toridoll、吉野家、FOOD&LIFE 等。家庭餐厅大市值企业数量少于快餐门类,云雀、萨莉亚等大市值企业向高性价比和快速出餐靠拢。标准化程度高、出餐快速便捷的品类例如牛丼饭、回转寿司、汉堡中,企业依靠极致性价比,实现规模化增长。

习惯了市场持续的增量状态,当前新的消费转变需要行业适应消费者的迭代。 消费者的确出于预算考虑,变得更加务实、审慎,追求性价比,但在历经认知升级后,在追求性价比的同时并不会完全放弃对产品品质的追求。

在更长的时间尺度里,商业为何始终充满了活力与动力,是因为需求的变化带动供给的变化,引发了市场的自动调整,生生不息。 当前国内的消费市场,更准确的描述应该是消费结构的“K型分化”,而不是简单的“消费降级”,消费者在重塑生活范式,拥抱“新理性消费主义”。

7月17日,由原北京苏宁生活广场改造而来的凯德·汇新大厦亮相,商业空间1.1万㎡,引入星巴克、Grid咖啡、阳坊胜利、超级猩猩、华为等品牌。

购物中心需要时刻保持与消费者之间的紧密联系,逐渐延伸出来的IP文化使购物中心更加具像化,更进行文化与价值的传播,拉近与消费者的距离。

“竞争”已不再是企业和品牌走向成功唯一路径,如何从“你生我亡”的非黑即白,转向“竞合互补”的灰色地带,才是可持续、保发展的上上解。

赢商网账号登录

赢商网账号登录