文|Bale

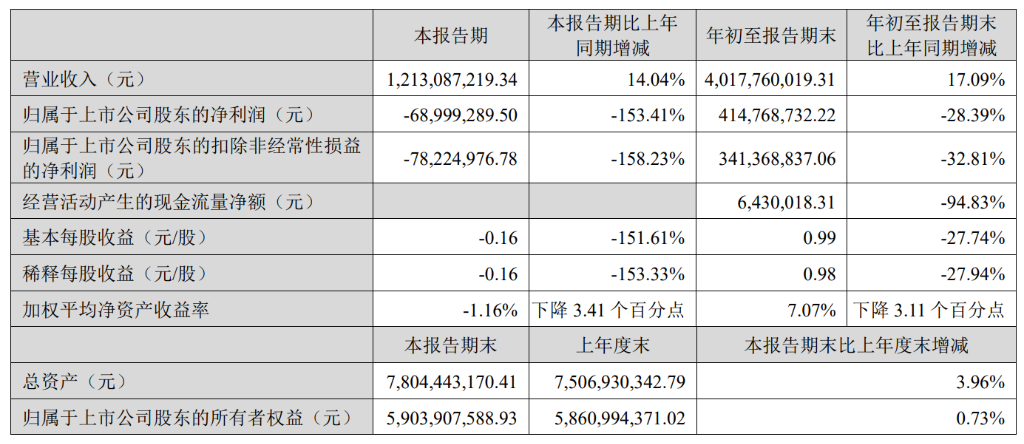

10月24日,贝泰妮发布2024年第三季度报告,第三季度公司实现营业收入12.13亿元,同比增长14.04%;实现净利润-6899.93万元,同比下降153.41%。

这一季度,贝泰妮遭遇了自上市以来首次单季度亏损的局面。

作为拥有大单品薇诺娜的“功效护肤第一股”,贝泰妮的市值一度逼近千亿。旗下的薇诺娜在2018—2021年曾连续四年跻身天猫“双11”美容护肤类目前十,其单品“舒敏保湿特护霜”也一度是网红明星爆品。

但随着新消费的退潮,“爱美”生意难做以及用户的变化,“内忧外患”的贝泰妮,似乎正在迎来自己的至暗时刻。

01

“极致”的大单品与曾经的国货王者

2015年以前,国内皮肤学级护肤品市场的前三大品牌是雅漾、薇姿和理肤泉,而曾经,打破了这一“刻板印象”的,就有贝泰妮,准确来讲,是贝泰妮旗下的薇诺娜。

根据Euromonitor数据,2019年,薇诺娜曾以20.5%的市占率反超至第一名,在该年618中,其也成为蝉联天猫美妆榜单前十的唯一国货品牌。

随后的贝泰妮便迎来了属于自己的高光时刻。

2021年3月,贝泰妮在深交所上市,正式成为“功效性护肤第一股”。

据其彼时的招股书显示,近三年来贝泰妮始终保持着80%以上的毛利率,远远超过行业平均水平。2017-2020年上半年,贝泰妮的综合毛利率分别达到81.28%、81.16%、80.22%和81.96%。而同一时期,上海家化、御家汇、珀莱雅、丸美股份等同业公司的毛利率普遍在70%以下。

2017—2020年,贝泰妮的营收分别为7.98亿元、12.4亿元、19.44亿元和26.92亿元,2018—2020年营收增幅分别为55.39%、56.77%和38.49%;2017—2020年,贝泰妮的净利润分别为1.55亿元、2.63亿元、4.13亿元和5.44亿元,2018—2020年净利润增幅分别是69.67%、57.03%和31.94%。

究其原因,薇诺娜抓住了当时的“风口”。

据《中国皮肤性病学杂志》数据显示,受空气、环境、压力等多因素的影响,敏感肌人群基数较大且覆盖范围越来越大,我国 35%以上女性属于敏感肌人群。该人群具有较大的皮肤改善需求,消费动力大,且客户粘性高。

再加之电商与流量红利,其自然也能脱颖而出。2018年、2019年和2020年上半年,贝泰妮线上渠道销售收入较上年同期增长分别为80.55%、68.26%和48.15%。

而众所周知的是,以上种种关于贝泰妮所能迎来的“高光”,绝大部分的功劳,都要归功于薇诺娜这个“极致大单品”。

2020年,薇诺娜在贝泰妮总营收中的占比超过99%,2021年和2022年上半年,虽然这一比重均有所下降,但仍超过98%。

直到当下,尽管三季度业绩表现不佳,但贝泰妮旗下的薇诺娜在2024年双十一预售首日依旧跻身天猫美妆抢先购榜单前十名。也能让公司在财报中表示:第四季度即将到来的大型促销季可能会缓解其盈利压力。这些数据,始终在印证着薇诺娜对于贝泰妮的重要性。

即使在今天,“薇诺娜=贝泰妮”依旧是大部分消费者心中的认知。

02

内忧与外患

但作为一家消费企业,尤其是一家已经上市的消费企业,想要稳健且健康的成长,年年依靠“大单品”显然是那个错误的决定,贝泰妮深谙此道。这也一直以来是贝泰妮最重要的内忧。

在2021年年报、2022年半年报中,贝泰妮在阐述可能面对的风险时,也都提到了“品牌相对集中”这一条。董事长郭振宇也曾公开谈到,“贝泰妮=薇诺娜=敏感肌”是公司最初的策略,也是初创期资源有限的情况下“做窄路宽”的实践,而今天的贝泰妮已经成长为中国化妆品头部企业,也应当从单品牌向多品牌迈进。

于是,近两年来,从贝泰妮一个又一个的动作中,我们也能看到其开拓新品牌,努力、试图寻找企业第二增长曲线的决心。

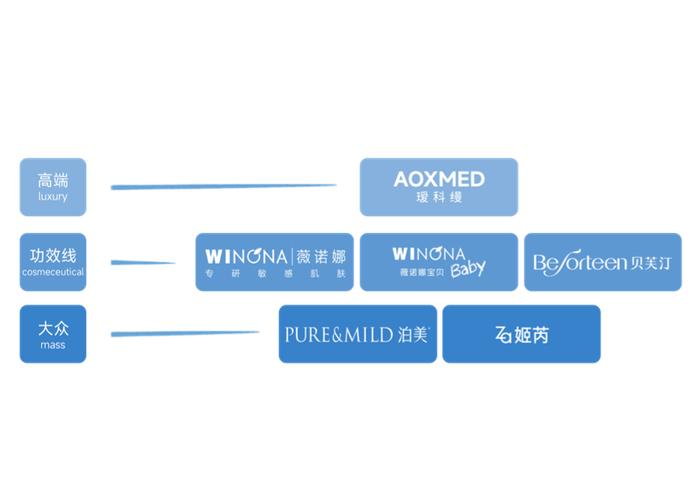

据公开资料显示,贝泰妮一方面在不断扩充着产品与品类矩阵,已衍生出“薇诺娜baby”、“Beauty Answer”,以及抗衰高奢品牌“AOXMED”等。另一方面,贝泰妮也出手投资了国货底妆品牌方里FUNNYELVES,还曾以1亿元自有资金入股红杉。

除了美护产品,贝泰妮甚至将目光投向了口服美容赛道。9月19日,贝泰妮召开2024年第一次临时股东大会,审议《关于变更公司经营范围并修订〈公司章程〉的议案》,该议案已经公司第二届董事会第十五次会议审议通过。根据议案内容,由于业务经营需要,贝泰妮需在经营范围中增加“保健食品(预包装)销售”“食品销售;食品互联网销售”内容。

只不过,直到最新一季度的财报,贝泰妮依旧没能摆脱这个内忧。

目前,贝泰妮品牌矩阵包括长期聚焦和深度打造的核心品牌薇诺娜,以及主要垂直品牌薇诺娜宝贝、瑷科缦以及贝芙汀,还有投资并购的Za姬芮、泊美。根据财报,悦江投资旗下Za和泊美品牌年初至报告期末实现营业收入3.8亿元,销售毛利率约为58.37%;薇诺娜及其他主要品牌年初至报告期末合计实现营业收入36.37亿元,较上年同期增 长约 5.98%,销售毛利率约为 75.34%。

硬币的两面性也就此显现:虽然薇诺娜继续保持着稳健的增长态势,但“第二增长曲线”依旧不明朗。

除此之外,贝泰妮也依旧没逃脱“网红品牌”的另一个通病与内患:居高不下的销售费用。

在今年三季度财报发布后,贝泰妮提到,为了提升品牌知名度和影响力,以及为第四季度大促预热,贝泰妮在该季度加大了营销投入。根据财报数据,年初至报告期末公司销售费用较上年同期增加了25.27%为20亿元,这在一定程度上压缩了公司的利润空间。

而在2021年至2023年间,贝泰妮销售费用分别为16.81亿元、20.48亿元、26.1亿元。2021年至2023年营收分别为40.22亿元、50.14亿元、55.22亿元。

第三个内忧,在于大股东频频减持。近日,贝泰妮第二大股东红杉聚业再次发布减持公告,计划在未来三个月内减持公司股份不超过1263.88万股,即不超过公司总股本的3%。而这也是红杉聚业自2022年3月股份解禁以来的第五次减持计划。

此外,其第三大股东厦门臻丽咨询有限公司和重要股东重楼投资在内的多位股东在不同阶段抛售公司股票,前十大股东中过半数选择了减持,持股比例大幅降低。

与此同时,“外患”同样在影响着贝泰妮。

消费市场的变化“翻天覆地”,以及越来越理性与追求质价比的消费者,都让贝泰妮与其旗下的薇诺娜不再那么“炙手可热”。

实际上,曾经高增长的“爱美”赛道,一直在和高估值告别,泡沫早已被戳破。

比如,同样是做功效性护肤生意,华熙生物也早已“跌下神坛”。2024年上半年,华熙生物营业收入同比下降8.61%至28.11亿元,归母净利润同比下降19.51%至3.41亿元。2023年,其全年营业收入同比下降4.45%至60.76亿元,归母净利同比下降38.97%至5.93亿元,也是自2019年上市以来首次年度营收、净利双降。

究其原因,消费下行、白牌崛起是一方面,另一方面,愈发理智的消费者,也不断再给贝泰妮投去问号。

今年8月,职业打假人王海在发布视频称贝泰妮旗下品牌薇诺娜的“清痘修复精华液”中含有未标注的防腐剂苯氧乙醇。视频发布后,迅速引发了消费者对产品安全性的担忧。

具体来看,据羊城晚报报道,王海团队在三大电商平台的薇诺娜官方旗舰店购买了该产品并送交第三方检测,结果显示其中苯氧乙醇含量在0.137%至0.14%之间。根据我国《化妆品标签管理办法》规定,产品成分标签应准确标注所有成分,未标注的成分可能被视为隐瞒,存在安全隐患。

随后的9月,国家药品监督管理局发布了《关于36批次不符合规定化妆品的通告》,其中,提及了薇诺娜“清透防晒乳SPF48 PA+++”批次产品的成分不符问题。

而在黑猫投诉平台上,截至2024年9月,消费者针对薇诺娜的投诉达近2000条,主要集中在使用后出现面部红肿、瘙痒等不良反应。

当企业迟迟找不到第二增长曲线,再加之拳头产品还面临诸多非议,尤其是产品力受到质疑,这对于贝泰妮来说无疑是致命的。

03

结语

当然,也不仅仅是贝泰妮这一家企业面临着“内忧外患”。

10月29日,拥有御泥坊等品牌的水羊股份发布2024年第三季度报告。

根据财报显示,今年前三季度水羊股份实现营业收入30.44亿元,同比下滑9.84%;归属于上市公司股东的净利润9435.63万元,同比下滑47.60%;扣非归母净利润1.08亿元,同比大幅下滑44.82%。整体来看,水羊股份前三季度业绩表现营利双降。

同样作为吃过电商红利的“流量品牌”,随着流量市场进入存量市场后,水羊股份也寄希望于自己的转型,寻找到属于自己的全新增长曲线。

其采用的方式,也是熟悉的“买买买”。近日,其对外宣布收购美国高奢护肤品牌RéVive,在此之前,水羊股份已手握法国高端护肤品牌伊菲丹、法国中高端品牌PierAuge。

无论是贝泰妮,还是水羊、逸仙、珀莱雅等,在这个白牌崛起,用户理性,品牌建设回归“常识”的消费市场,持续调整策略,投入研发,深耕好产品这个“1”,才是真正能实现健康成长的关键。

上一篇:“零售狂人”叶国富的豪赌与智谋

下一篇:乐堤港,远洋商业再立王牌?

赢商网账号登录

赢商网账号登录