作者 |卢思叶

编辑|童洁

头图来源|戴比尔斯官微

据彭博社报道,全球最大的钻石生产商戴比尔斯(De Beers)近期将二级市场上销售的毛坯钻石价格下调了10%至15%。

这并不是戴比尔斯今年首次降价,在1月其已经将原钻价格下调了约10%,这意味着,戴比尔斯已经将钻石价格全面下调超10%。报道指出,这家全球最大的天然钻石供应商放弃了设置价格底线的尝试。

巨头的动作再次验证了天然钻石消费市场的低迷,近两年间,钻石珠宝的消费需求迅速降温,以钻石为主营业务的品牌们面临挑战。

在中国市场的零售端,卡地亚、宝格丽、蒂芙尼、梵克雅宝等在中国市场活跃的国际珠宝品牌都有相应的策略变化,国内主营钻石婚戒的头部品牌DR更是陷入了关店潮。

1

对内地市场的依赖加深

钻石需求疲软的状况已经持续了很长时间,零售商库存难以消化,钻石开采量也在下跌。

戴比尔斯发布的生产报告显示,今年第三季度公司钻石产量同比下滑25%至560万克拉,季度内的今年第七次和第八次订货会也被合并为一场。

戴比尔斯集团是目前全球最大的钻石开采和供应商,资料显示,其在上世纪80年代掌握着全球80%的钻石产量,如今依然供应着全球约40%的天然钻石。

表现在消费端,戴比尔斯财报显示,营收占比最大的钻戒等与婚嫁场景相关的钻石珠宝,因宏观环境以及中国消费者的钻石需求长期低迷而持续遭到挑战。

集团旗下的高级珠宝品牌戴比尔斯珠宝(De Beers Jewellers)创立于2001年,中国消费者大多因为“钻石恒久远,一颗永流传”的经典广告语熟悉这个品牌。

相比大众更熟知的一些高级珠宝品牌,戴比尔斯进入中国市场的时间较晚,2011年才正式进入中国内地,首家精品店开设于北京。

官网显示,戴比尔斯珠宝在内地拥有17家精品店,分布在全国10个一线和二线城市,其中上海门店数量最多,达到5家,其余城市均为1-2家。

门店均选址城市的高端标杆的购物中心和百货中,SKP、万象城、恒隆等项目在多个城市都有进驻。

进入内地市场十余年来,戴比尔斯的开店策略平稳,与奢侈品巨头旗下品牌相比,戴比尔斯并没有快速扩张或者下沉,布局重心一直放在一、二线城市。

“我们在内地仍处于发展早期,面前还有很多机会,还是在大城市开始建设品牌,通常大城市也能代表我们独特的定位。”戴比尔斯首席执行官Marc Jacheet此前接受媒体采访时说。

而品牌数读注意到,尽管在钻石市场下行的阶段,戴比尔斯近年来在中国内地的开店速度还是有所加快。

今年以来,戴比尔斯分别在南京IFC、上海港汇恒隆广场、武汉SKP各开出了一家新店,上海恒隆广场的精品店也于9月重装升级后开业。

在全球市场表现都不乐观的当下,高级珠宝的零售品牌寄希望于内地市场的消费者,找到增量。

去年底,戴比尔斯宣布在美国和中国市场共投资2000万美元,对经典广告主题进行重新包装和推广,包括线下活动、广告投放及行业合作等传播计划。

在营销层面的投入明显加大,今年戴比尔斯在中国市场新签了青年歌手檀健次为品牌代言人,近年更换代言人的节奏在逐渐加快。

不过从今年上半年的市场表现来看,这些推广和营销并没有激起太大的水花。

今年5月有报道指出,戴比尔斯将被母公司英美资源集团出售,正在寻找合适的买家,英美资源集团希望在2024年底或2025年早些时候与潜在收购方签订出售戴比尔斯业务的协议。

在此背景下,戴比尔斯在中国市场的发展将走向何方,门店渠道策略是否会发生改变,还有很多不确定性。

2

高奢珠宝品牌扩张放缓

戴比尔斯面临的难题是广泛的,中国市场活跃的高级珠宝品牌也在同样的市场环境之中。

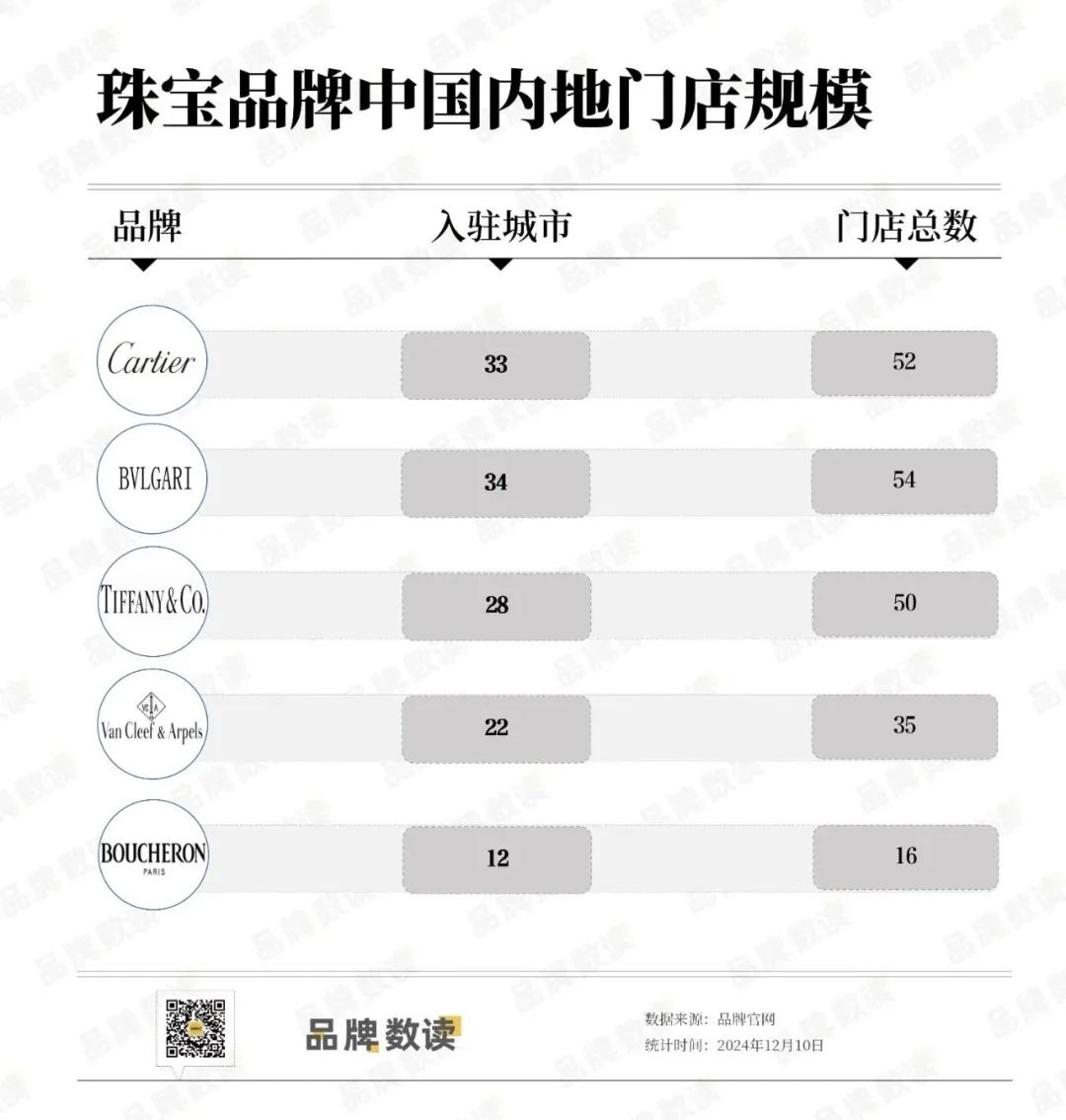

据品牌数读梳理,头部的高级珠宝品牌在中国内地市场的门店规模在50家左右,宝格丽、卡地亚、蒂芙尼目前分别有54家、52家和50家门店。

梵克雅宝门店数量位于第二梯队,在全国有35家门店,开云旗下的珠宝品牌宝诗龙有16家门店,和戴比尔斯相似,门店集中在一二线城市。

LVMH集团旗下的宝格丽和蒂芙尼今年都放缓了门店扩张的步伐。据公开信息,宝格丽今年仅在上海港汇恒隆广场新开一家门店,并将武汉武商MALL门店焕新升级。

蒂芙尼在今年的新开门店数量相对更多,在南京IFC、厦门万象城、福州万象城、武汉SKP均有新店落地,官方显示包括杭州大厦等四分之一的店铺网络都已经翻新。

不过今年9月蒂芙尼被传出,决定放弃上海香港广场门店约一半的营业空间,并希望业主降低其上海旗舰店的租金。

这家旗舰店在中国开设的首家蓝盒子咖啡馆,也是品牌在亚洲最大的门店之一,门店的缩减反映出品牌在市场压力下面临的挑战。

另一边,历峰集团旗下的卡地亚、梵克雅宝等品牌表现相对稳健,珠宝部门仍旧是集团业绩增长的核心动力。

历峰集团的2024财年中期业绩报告显示,在截至9月30日的六个月内,集团销售收入同比下跌1%至100.77亿欧元,营业利润下滑17%至22.06亿欧元。

业绩下滑主要受到腕表等业务拖累,珠宝部门维持了增长,收入按实际汇率上涨2%至70.9亿欧元,按固定汇率则上涨4%,贡献了集团70%的收入来源。

集团对珠宝品牌在中国市场的投入还在持续,据品牌数读梳理,卡地亚今年在南昌武商MALL、西安赛格购物中心、南京IFC、武汉SKP都落地了新店。

梵克雅宝也在南京IFC、苏州美罗百货开出新店,此外还新开了一家大店,其国内最大的精品店9月在北京王府中环开业,占地面积达555平米,跨越3层空间。

图源:王府中環公众号

可见,尽管市场下行带来销售低迷,奢侈品集团旗下高端珠宝品牌的抗风险能力尚存,品牌之间的竞争加剧,如何准确把握中国消费者的需求是关键。

时尚行业分析师唐小唐分析认为,蒂芙尼的压力不仅仅来自中国奢侈品市场衰退,实际上更重要的是该品牌聚焦的钻石业务和婚恋价值观均过时。

“中国年轻一代结婚率骤降,对婚姻、恋爱的观念与上一代大相径庭,经济独立和悦己成为主流,因此卡地亚和梵克雅宝独特设计的手链尤其受到中国年轻消费者的欢迎。”

而整体来看,不管是扩张还是放缓,一些品牌曾提出的加密省会城市门店、下沉进入更多市场的计划并没有快速推进。

暂停下沉,高级珠宝品牌的新开门店回归集中在一、二线城市,更是积极在北京、上海、深圳、成都等一线城市打造大型旗舰店。

蒂芙尼表示加速中国门店调整和布局,计划的也是明年将在包括北京、上海内的更多城市制定新开业计划。

目前,蒂芙尼在杭州湖滨银泰in77、成都太古里、深圳万象城均有门店在围挡。成都太古里旗舰店将于近期开业,是其在国内最大规模的旗舰店,正在移位扩店的深圳万象城店也将打造成华南地区最大面积精品店。

3

国内钻石品牌关店剧烈

除了上述高级珠宝品牌,受婚恋钻石需求减少影响颇深的还有国内的钻戒品牌DR。

DR曾凭借“一生只送一人”的品牌定位出圈,更是将“男士一生仅能定制一枚DR求婚钻戒”的标语展示在门店中。

而市场降温让DR的业绩急剧下滑,DR母公司迪阿股份2024年第三季度财报显示,季度营业总收入为3.33亿元,同比下降33.41%,净亏损1262.85万元,同比下降160.91%,扣非净利润连续六个季度亏损。

一位珠宝品牌销售人员表示,钻石销售自2022年就开始下滑,钻石珠宝品牌的进店客流减少程度要高于黄金珠宝品牌。

不仅因为婚恋消费意愿降低,消费者也更愿意购买能够保值的黄金首饰,“就算黄金价格在高位,很多人也会把预算留着观望黄金,以前更喜欢钻石的年轻消费者也开始购买黄金了。”

前三季度,迪阿股份营收11.12亿元,同比下降36.19%,净利润2018.58万元,同比大跌72.77%。公司半年报中指出,钻石镶嵌饰品的消费依然延续2023年的趋势,消费需求未得到恢复。

DR陷入了关店潮,今年的前三季度,DR仅新开11家门店,其中一季度1家新店都没有开设,财报中提及要“集聚品牌势能,谨慎评估每一个新店机会”。

同时,DR大幅关闭门店138家,其中一季度闭店37家,二季度闭店47家,三季度闭店54家,前三季度净减少了127家门店。

截至三季度末,DR仅有401家门店,分布于境内202个城市,和境外的2家门店分别位于法国巴黎和中国香港。

业绩压力之下,迪阿股份从去年第二季度开始优化和调整渠道,2023年迪阿股份共关闭了184家门店,仅在“更高势能的商圈和更核心的位置”新开设了24家门店。

今年的投资者关系活动上,迪阿股份表示在2024年会继续推动渠道优化策略,对DR品牌在一、二线城市及商圈内尾部项目进行优化,目的是将资源聚焦在头部店铺上。

同时计划让三线级以下城市逐步回归“单城单店”的模式,完成对部分三、四线重点空白城市的进驻,进一步完善渠道布局。

和上述奢侈品珠宝类似的思路,迪阿股份开启“全球高端旗舰店计划”,提出要在国内顶级商圈开设地标级旗舰店。

市场分析人士认为,DR品牌看齐的是奢侈品牌的打法,与卡地亚、蒂芙尼、宝格丽等高端珠宝品牌同样,采用全自营的方式,来保证对品牌形象的控制。

不过,这一计划在今年似乎进度缓慢,并未看见顶级商圈的旗舰店开业,且截至三季度末的数据显示,DR的门店分布占较年初并没有太大变化。

DR的门店主要布局在三线及以上城市,分布在一、二线城市的门店有244家,占比约61.15%,分布在三线及以下城市的门店有155家,占比约38.85%。

早在去年年初,同样主打婚恋市场的钻戒品牌I DO母公司恒信玺利就宣布破产重组,如今钻石行业的困境依旧,DR能否扭转下行局面还是疑问。

2023年上半年,中国黄金消费量同比增长16.37%;去年,钻石市场规模同比下降18%,今年钻石销量仍在持续下滑。

中免集团与开云集团旗下高级珠宝品牌Qeelin麒麟在香港国际机场开设Qeelin精品店,这是继新加坡机场后,双方在中国内地以外的第二次合作。

目前TASAKI在全球拥有超过100家门店,覆盖中国、英国、美国等国家和地区。在中国大陆市场,品牌门店数量为33家,上海的门店数量为6家。

赢商网账号登录

赢商网账号登录