这是《数读100个品牌》系列的第86篇文章。

每一个品牌的诞生、崛起、辉煌或衰败,皆有迹可循。数据,作为最客观的“见证者”,记录着它们在不同时期、不同市场环境下的真实表现和发展轨迹。

2024,品牌数读推出年度系列专题《数读100个品牌》,我们将 通过数据去探寻和发现品牌发展过程中的思考与行动,了解品牌的过去、现在,或许还有未来。

作者 | 王梓旭

编辑|童洁

头图来源|大润发官微

高鑫零售还是被卖了。

元旦当日晚间,阿里巴巴发布公告,宣布其子公司及New Retail与德弘资本达成交易,以最高约131.38亿港元出售所持高鑫零售全部股权,而从传出消息到最终敲定交易仅用时两个月出头。

高鑫零售的主要业务是商超品牌大润发,随着山姆、盒马等新零售商超及线上新业态崛起,一众传统商超受到巨大冲击,沃尔玛、永辉、大润发皆在此列。

据高鑫零售的财报披露,从2022财年出现首次亏损到如今共亏损超过22亿元,同时大润发也在持续关店调整,两个半财年中共关停100家店。

本次出售对本就日子不太好过的高鑫零售意味着什么?在永辉已经拜师胖东来启动大规模调改的情况下,大润发未来的机会点又在哪里?

1

两个半财年关店100家

去年10月时,高鑫零售曾发布公告,向市场透露有买家有意收购。到了今年1月1日晚间,阿里巴巴便发布公告宣布加以达成,动作可谓迅速。

根据公告,德弘资本将以整体最高1.75港元/股(包括1.55港元/股的现金及0.2港元/股的利息),共计约131.38亿港元收购阿里全资子公司吉鑫和淘宝中国所持股份,以及New Retail所持股份,合计占高鑫零售已发行股份的78.7%,交易完成后德弘资本将成为高鑫零售的控股股东。

2017年底,阿里巴巴斥巨资入股高鑫零售,成为其第二大股东,并在2020年进一步增持成为控股股东。阿里入主后,曾试图通过其线上资源和技术优势赋能高鑫零售,推动其数位化转型。然而,从最终结果来看,这一整合并未达到预期效果。

近年来,高鑫零售的盈利能力开始下滑,加上阿里巴巴持续调整“新零售战略”,逐步收缩线下布局,多重因素之下才有了今天高鑫零售被卖的结果。

据高鑫零售的财报显示,从2022财年出现首亏,2023财年扭亏为盈,到了2024财年则又出现亏损,虽然在2025上半财年勉强盈利,但几年间其已累计亏损约22.1亿元。其营收规模从2022财年的881.34亿元下降到2024财年的725.67亿元。

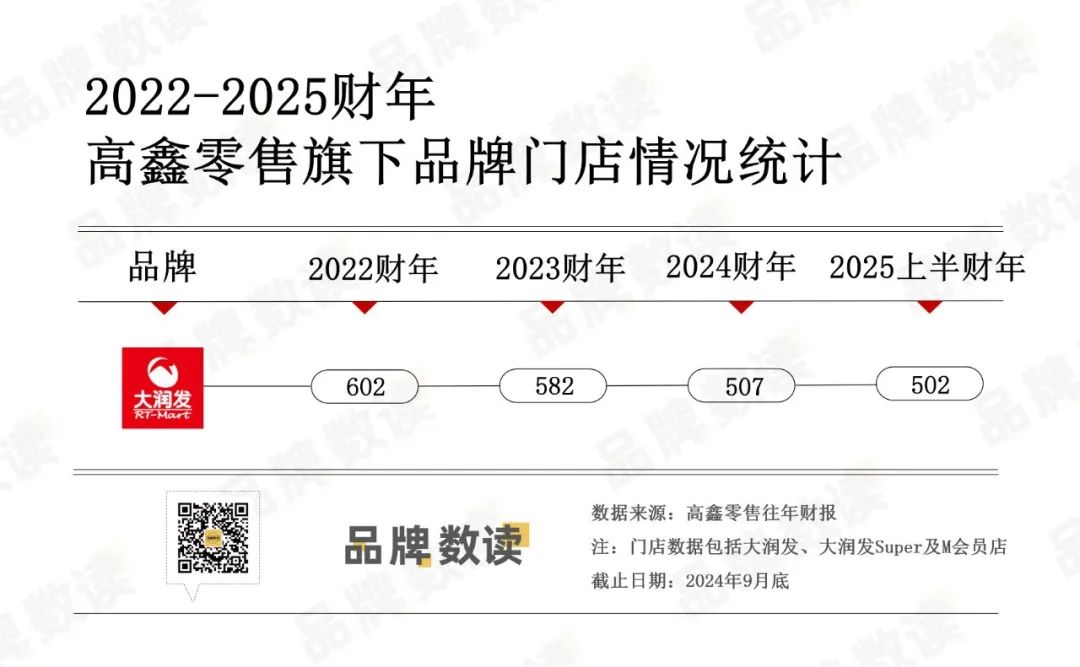

此外,高鑫零售旗下大润发的门店也在持续调整,据品牌数读梳理发现两个半财年间,其总门店数从602家下降至502家,共关闭100家门店,虽不如永辉超市关店幅度那么大,但从其门店调整也能看出,这几年大润发的发展遇到了不少难题。

据悉,本次接手高鑫零售的新买家德弘资本是一家总部位于香港的私募股权投资公司,专注于亚洲市场且主要投资领域包括消费、医疗保健、工业和科技等。

有分析认为,本次其收购高鑫零售,可能看好中国零售市场的长期发展潜力,并计划透过自身的资源和经验,帮助高鑫零售实现转型升级。

一位资本行业人士猜测,德弘资本的做法与此前名创优品控股永辉超市类似,有抄底的想法,本质上都是看好国内零售业态未来的发展潜力。

2

重点布局下沉市场

作为传统商超品牌,大润发的选址策略与永辉超市有一定的相似性。

传统大卖场通常选址在商场的B1层,当时B1的业态还远没有今天这样丰富,永辉超市有3-4成的商场店,而大润发的门店则多为独立大卖场形式,分布广泛,涵盖城市的不同区域,包括商业中心、社区周边等。虽然也有部分位于商场内,但整体来看商场店占比并不算高。

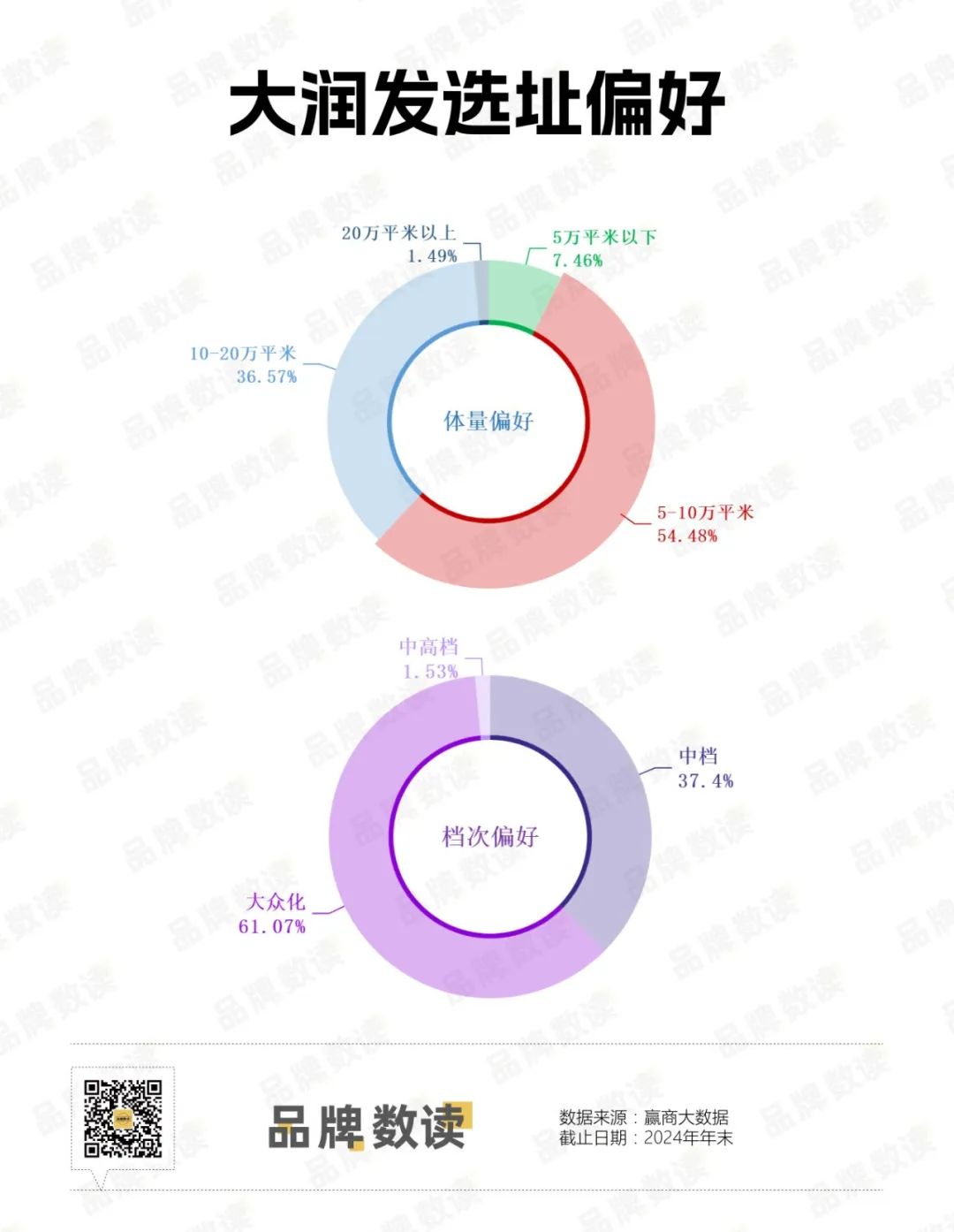

据赢商大数据显示,以全国27城5万方以上主要购物中心为统计范围,大润发开在商场的门店主要以大众化的购物中心为主占到商场店总数的6成,剩下的近4成选在了中档购物中心。

在体量偏好上,大润发落在5-10万方商场的门店占比超过5成,10-20万方的门店也有接近四成,总体而言其选址策略契合商超以大众消费为主的定位。

值得一提的是,与家乐福、沃尔玛等外资零售巨头主要布局一线城市不同,大润发早期便将重点放在二三线城市,因此避开了激烈的竞争,并抓住了这些城市消费升级的机遇。

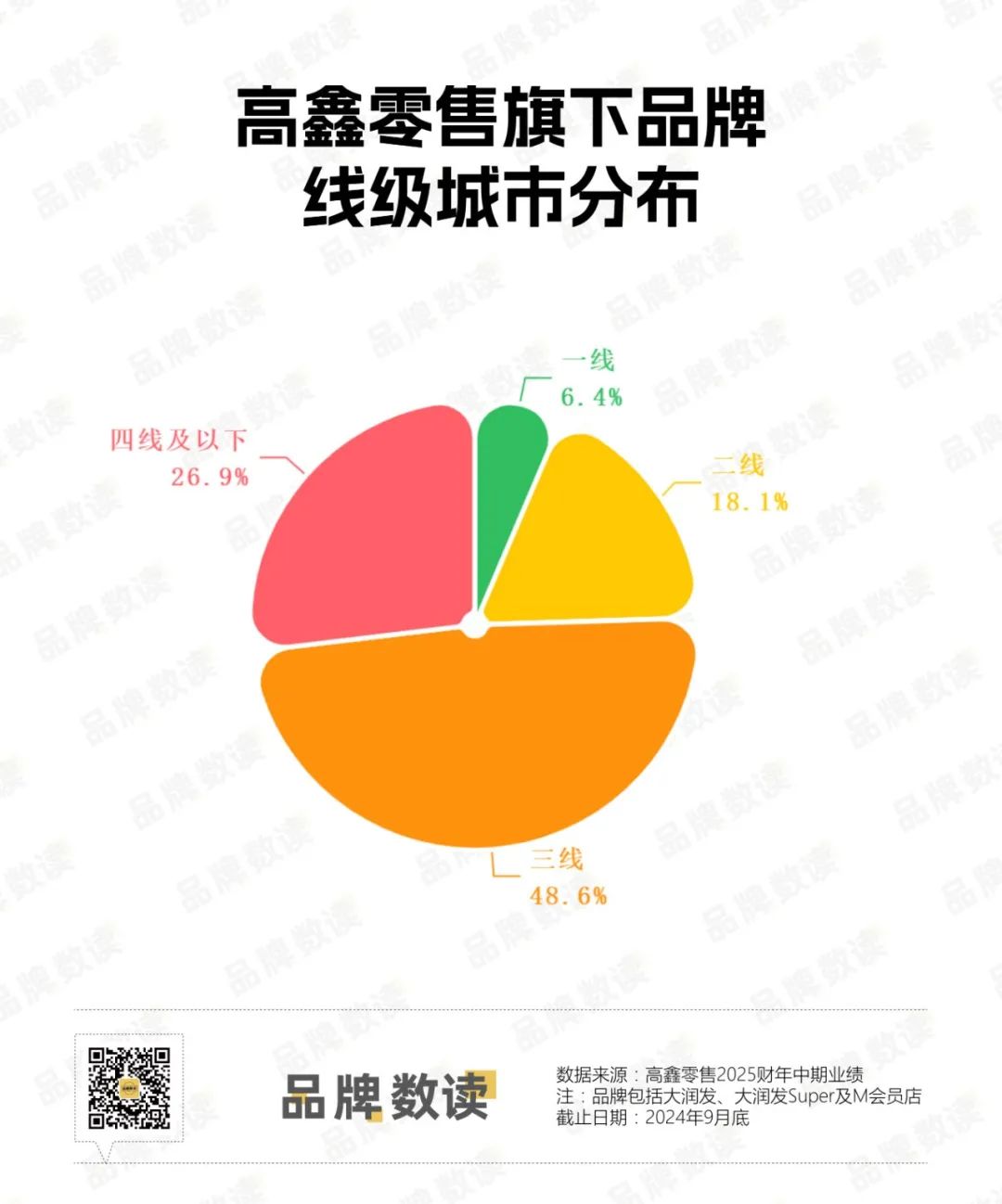

从如今大润发、Super店型(中润发)及M会员店的线级城市分布来看,大润发的基本盘稍有变化,但仍以三线及更下沉的市场为主。

其三线城市占比已接近门店总数的一半,在四线及以下更下沉的市场其也有近3成的门店分布,反观在一线城市的门店占比甚至不足10%,门店数量最少。

从区域分布来看,大润发最主要的大本营还是在华东,旗下三个店型均属华东门店数量最多,其中6家M会员店就全部位于华东,在调改的新业态中润发门店数同样是最多的。

在门店总数上,华南是其第二重仓的地区,也是唯二门店数破百的地区,而华北和东北两个地区门店数均在50余家,华西是大润发布局较为薄弱的地区门店总计仅有25家。

分析认为,华东及华南两地消费能力较强,与大润发经营模式契合,且物流配送便利。华北和东北地区门店数略逊一筹则主要受到市场饱和度较高、消费习惯差异以及气候季节因素影响。

3

押宝“中润发”

近几年受到新零售商超及其他业态的冲击,传统商超逐渐式微,永辉、大润发业绩均逐年下滑。永辉超市的策略是拜师胖东来,接受胖东来的调改,同时基于胖东来的思路开始自行改造门店,首批改造的门店取得了一定成效。

大润发虽未如永辉超市那般高调,但它也在努力自救。大润发Super这一业态被其视为未来开店的主力和业绩的增长点,因整体面积远小于大润发,外界更多称其为中润发。

在财报中高鑫零售提到,大润发Super门店面积在1500-3000平方米之间,SKU数量在5000-8000款,并且还提供超过千款长期低价商品。此外,其也在打造“社区食堂”为消费者提供平价快餐。

据品牌数读了解,目前中润发店型以在原大润发门店直接调改为主,多余的空间会对外出租,也有部分门店会更改位置,顺带一提,目前在其划分的六个大区域中,该店型均有覆盖。

高鑫零售表示,该店型将效率作为核心策略,已经实现开店、商品、人员及营运四项标准化。高鑫零售认为,未来该业务将成为集团重要的开店动力,亦有机会使集团回归高线城市,并将更加积极的快速开店。

在中国连锁经营协会客座顾问、零售电商行业专家庄帅看来,中润发的整体改造思路是对的。“对大润发或对整个商超行业来说,首先要把门店本身的业务做好,包括细节与服务,提升消费者线下购物的情绪价值,这个过去40年商超行业跑马圈地过程中没有做好的部分。”

另一方面就是选好商品,提供更高性价比的商品,同时把生鲜、熟食等线上不好做的品类发力做好,调整KA模式,不以大品牌收堆头费、促销费为核心,而是真正的通过商品和服务赚钱。

当下刮起的向胖东来学习的风潮,其实也只是因为胖东来把服务和产品做好了。

另一位零售行业资深分析师也有类似的看法,她认为当下的商超行业“殊途同归”。把大润发往中润发改,主要是门店面积缩小,精简SKU,其实整体大方向与胖东来类似,目前整个零售行业都是在朝着这个方向改进,从商品、服务、价格几个维度调改,目标是做到门店端盈利。

“如果能保证调改门店持续盈利,那将能为其带来可观的收入,这显然是它的长期目标,加上高鑫零售本身有自己的物业,每年可以收租金(2025上半财年租金为15.08亿元),如果能把门店业务做好,高鑫零售未来或能扭转颓势。”

不过当前高鑫零售的尝试仍属早期阶段,新业态能否大规模复制且持续盈利还未可知,在新买家的支持下,其能否力挽狂澜,仍需时间检验。

大润发与沃尔玛在经营策略上开始走便利店的路了,在商品结构与品类上学起了奥乐齐,围绕着居家生活场景展开,尤其更加聚焦鲜食品类。

对于阿里来说,本次资产出售,是回归核心;而对买方雅戈尔集团来说,则是为了“强链补链”。雅戈尔比阿里巴巴,更需要银泰百货。

赢商网账号登录

赢商网账号登录