随着复星223亿重组豫园股份正式落地完成,作为实际控制人的郭广昌正逐渐增多对这个A股平台的各种动作。

10月10日,豫园股份一次性发布了包括人事变动、《公司章程》修改、融资等动态的23个公告,其中,两则关于合伙人期权激励计划颇受市场关注。

公告显示,豫园股份拟向4人授予股票期权数450万份,分别是总裁兼副董事长梅红健(130万份)、副总裁黄震(110万份)、副总裁石琨(110万份)和首席设计官张春玲(100万份),期权的行权价格为7.21元/股。

另一则公告中,豫园股份向46名对象授予限制性股票数量不超过466万股,授予价格为3.61元/股,限制性股票分三年解禁。

一般而言,上市公司向员工授予股权激励,一方面为保持人员稳定,保证各方面战略的推进,另一方面也体现了对公司业绩的信心。

事实上,合伙人一直是复星偏爱灌输的概念。自2016年1月份,郭广昌就有意识地开始实行全球合伙人战略,向18位全球合伙人授予1.11亿股普通股购股权。

在致股东的公开信中,郭广昌也反复强调合作人对企业的重要性:“复星全球合伙人机制,有一批优秀的团队进入复星,新生代管理层更加年轻国际化,可以担当未来发展的重任。”

对于刚刚重组完成的豫园股份,这一系列举动显然意味深长,作为复星用逾200亿地产资产收获的A股平台,郭广昌或许希望借此在地产、商业、消费领域有所作为,同时向资本市场讲述他一向擅长的故事。

另一方面,回顾复星对豫园股份这些年的动作,也映射了复星从一家上海本地的房地产公司摇身成为向全球投资的庞大体系所经历的道路。

复星与豫园的十六年

在复星全球化的投资版图中,相比于医药、保险等业务,蛰伏多年的豫园股份曾经并不那么抢眼。

早在16年前,复星集团的全资子公司上海复星产业投资有限公司就已成为豫园股份的第一大股东。

2001-2012年6月,上海豫园旅游服务公司将其持有的发起人国有法人股61,661,601股、上海豫园(集团)有限公司将其授权经营管理的国家股31,410,008股转让给上海复星产业投资有限公司。

股权转让完成后,复星产投合计持有公司93,071,609股法人股,两次转让后复星产投总共持股20%,斥资约3.5亿元。

随后,郭广昌连同复星两位高管进驻豫园股份董事会。

事实上,作为沪指知名的“老八股”之一,豫园股份曾是不少企业投资客的目标,复星的成功入股也是当年混合所有制改革中的经典案例。但当时有消息爆料,豫园股份内部人士对复星和郭广昌的入驻却并不欢迎。

公开资料显示,豫园股份前身为上海豫园商场,于1987年6月经上海市人民政府有关部门批准,改制为上海豫园商场股份有限公司。

1992年5月,经沪府财贸(92)第176号文批准,上海豫园商场股份有限公司采用募集方式共同发起成立上海豫园旅游商城股份有限公司,1992年9月2日上交所正式上市交易。

成立后,豫园股份逐渐发展成为涉及黄金珠宝、餐饮、百货、工艺品、食品、旅游、房地产、金融和进出口贸易为一体的多元化上市公司,旗下也培养出多家老字号品牌。

值得一提的是,豫园股份主要的商业物业位于上海市中心的核心区域——豫园商圈内圈,在豫园内圈拥有约10万平方米的自有商业物业。

不过,成为第一大股东后的十余年间,复星并未对豫园股份正常经营有过多的干涉,而更多是利用这个平台进行对外投资,帮助复星在金融、旅游、房产等领域实现进一步扩张。

其中颇具代表的对外投资是,豫园股份、复星与山东招金集团共同投资,设立了招金矿业股份有限公司,后者于2006年登陆香港资本市场。受益于此,此前股价一直徘徊在3-4元的豫园股份也在2007年一路涨至最高峰时的16.48元每股。

金融领域方面,2011年复星与豫园股份共同出资成立商旅文基金管理公司,预计募集规模为人民币50亿元。2015年4月,豫园股份宣布拟出资3200万元,投资参股设立广州复星云通小额贷款有限责任公司。

此外,豫园股份还持有海通证券、申银万国证券、上海银行等金融机构的大批股权,期间也曾通过套现获得可观的浮盈收入。

而在房地产行业,2007年,复星曾通过豫园商城的全资子公司以总价35亿获得武重机械厂800亩地项目,后来被打造成复地的东湖国际项目。近年来,虽然复地已鲜有拿地动作,但在武汉仍有不少投资,2017年初,复地斥资130亿拿下武汉汉正街体量近百万平方米的地块。

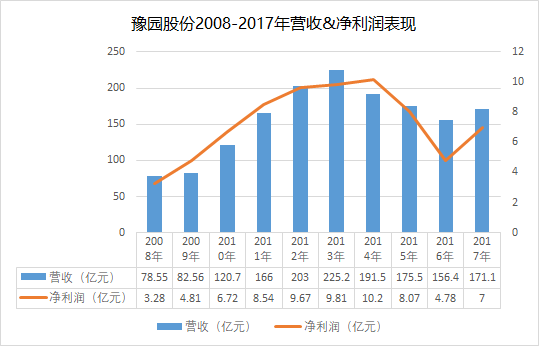

从财务表现上看,豫园商城也保持尚可的增长态势。2010-2013年,公司的营收从120亿增长至225亿,净利润也逐渐上升,从6.72亿涨至9.81亿。

来源:豫园股份年报,观点指数整理

但2014年后,随着商业地产发展,豫园股份的表现开始下滑。2014年公司净利润增长到10.03亿元,但到2016年,这一数据已跌至4.78亿,营业收入也从2013年的最高峰一路下滑到2016年156亿元。

重组的时机与选择

可以说,作为被投资平台,豫园股份这些年的表现可谓低调而良好。不过随着复星投资触角的不断扩大,郭广昌似乎对这个平台有了更多的想法。

2016年底,公司宣布停牌时,外界就敏锐预测到与大股东复星有关,甚至有接近豫园股份的人曾透露,早在2015年,复星就计划注入地产资产进来。

追根溯源,这一场持续超过一年的重组背后正是郭广昌对复星体系的搭建与完善。

虽然以咨询公司赚到人生的第一桶金,但在1993年进军房地产领域,并在1994年成立了复地集团后,复星一直被认为是一家典型的房企。

2004年,复地成功在H股上市,那时内地H股上市的民营房企不超过3家,2005年底,复地土地储备达570余万平方米,成为上海房产企业的前三强,无论是规模,还是在资本市场的表现,复星都曾有过高光时刻。

不过,作为复旦哲学系高材生,郭广昌房并不满足于地产商这一角色。

在2000年遇到有意做钢铁的张志祥后,郭广昌很快就决定投入3.5亿组建了唐山建龙钢铁有限公司,进入钢铁领域。2002年,郭广昌再下一城,与南京钢铁集团联合组建南京钢铁联合有限公司,复星控股60%,同时控制上市公司南钢股份。

往后数年,钢铁板块都为复星带来了丰厚的收益,2007年,钢铁板块为复星贡献了230亿元,2008年则贡献了300亿元。只是随着国内钢铁行业的低迷,复星也逐渐转向其他更具潜力的行业进行投资。

与此同时,复星通过不断收购等资本运作方式实现规模扩张,将巴菲特视为偶像的郭广昌也从一个造房子的地产商转型成为投资人的角色。

在复星对上市公司的众多投资中,豫园股份是其中最靠近复星房地产业务的平台,曾有分析认为复星入主豫园是为进入商业地产和零售产业。

2017年,豫园宣布与复星进行重大资产重组,豫园拟向浙江复星、复地投资管理等17名对象发行股份的方式购买其持有的28家公司的全部或部分股权,标的资产预估作价合计为257.68亿元。

2018年7月,在经过三度调整重组方案,将对价降至223亿后,正式重组完成,复星对豫园股份的持股比例将大幅上升至70%,

不少分析认为,在复地2011年从港股退市后,以及复地近年试水地产基金业务失败后,郭广昌企图用这一场重组重整其地产业务。

需要指出的是,作为一家投资为主的企业,复星早已不再是传统的地产思路,用单纯的地产回A逻辑来解释豫园重组或许也已不合时宜。另外,从目前的情况来看,重组后的豫园股份还没有太多在地产方面的动作。

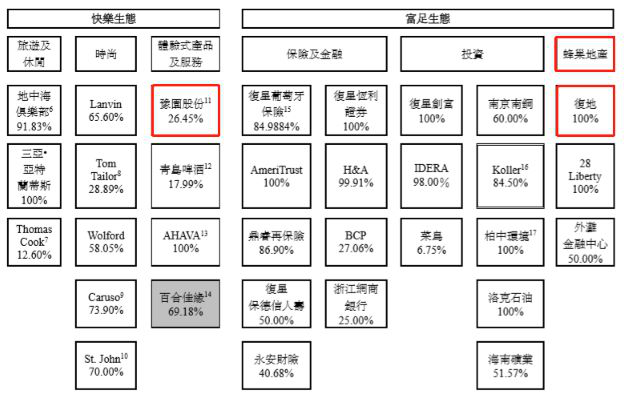

那么,回到复星系战略本身,郭广昌曾在股东大会上提到,豫园股份将纳入复星三大业务中的快乐板块,这一板块下还分有旅游及休闲、时尚、体验式产品及服务三个细分领域,具体包括三亚亚特兰蒂斯、地中海俱乐部、时尚品牌Lanvin、青岛啤酒、百合佳缘等复星近年来收购的平台,而与地产相关的蜂巢地产则放在了富足板块。

来源:复星国际2018年半年报

为何选择在此时选择豫园进行重组?

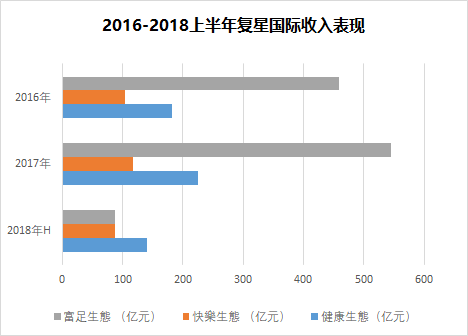

据观点地产新媒体了解,在复星的健康、快乐、富足战略里,快乐一直是最为薄弱的环节。

来源:复星国际年报,观点指数整理

另一方面,豫园作为拥有例如黄金品牌、商城物业、餐饮品牌等多元化的国内上市平台,也能与复星快乐板块的其他业务进行协作发展。

由此,随着复星众多业务的梳理,在将豫园股份成为快乐板块的重要资产后,复星希望的是借此提振整个板块发展。

值得一提的是,同样放在快乐板块中的复星旅文也在今年正式向港交所提交上市申请。

豫园的准备与猜想

根据早前的重组方案中,复星曾作出承诺,上海星泓、闵祥地产、复城润广、复地东郡等公司的标的资产在2018年至2020年实现扣非后净利润累计不低于70亿元。

而此次豫园股份推出的合伙人期权和股权激励制度下,激励对象同样是要在3年后开始行权及解禁限制性股票。

显而易见的是,在复星完成重组后,豫园股份的动作逐渐多了起来。

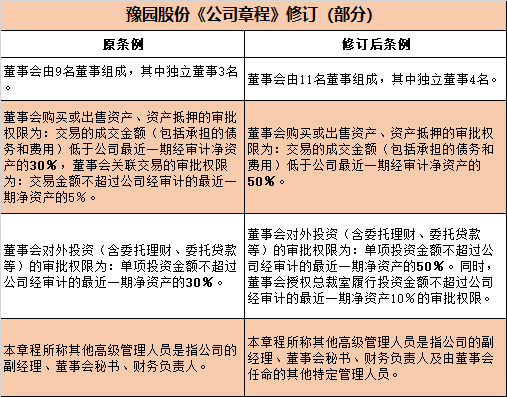

据观点地产新媒体不完全统计,过去几个月,豫园股份曾三度修改公司章程,在融资方面的动作也开始频繁。

其中值得关注的是,在董事会购买或出售资产、资产抵押的审批权限一条中,由原来的交易的成交金额(包括承担的债务和费用)低于公司最近一期经审计净资产的30%,修改为不超过50%。

此外,董事会对外投资的董事会对外投资(含委托理财、委托贷款等)的审批权限,也由单项投资金额不超过公司经审计的最近一期净资产的30%改为50%;同时,董事会还授权总裁室履行投资金额不超过公司经审计的最近一期净资产10%的审批权限。

来源:豫园股份公告,观点指数整理

融资方面,8月26日,豫园股份与复星财务公司调整并继续签订《金融服务协议》,包括将协议期限由原来的2019年6月延伸至2021年8月,而豫园股份以向复星财务公司申请最高综合授信额度也由不超过10亿元提高至不超过80亿元。

随后,豫园股份还拟发行不超过45亿元的公司债,用于调整公司债务结构、偿还公司债务及补充流动资金。

有分析认为,上述调整意味着豫园未来可能挑战百亿级别的并购。

种种迹象表明,相比过去的投资小兄弟角色,豫园股份将拥有复星越多越多的内部资源倾斜。未来三年,豫园股份会如何利用这些资源,豫园股份将如何真正融入复星的快乐生态中?

据复星方面的表态,豫园股份完成重组后,将协助构建“快乐时尚产业+线下时尚地标+线上快乐时尚家庭入口”的“1+1+1”发展战略。

具体而言,今年6月,豫园股份宣布以16.38亿元收购苏州松鹤楼资产包,包括苏州松鹤楼饮食文化有限公司100%股权和苏州松鹤楼餐饮管理有限公司100%股权,进而拓展其在文化餐饮、文化商业上的规模与影响力,形成产业集群。

从2017年底起,位于上海豫园商圈的豫园商城启动了一轮升级改造,在规划中,豫园还将有二期建设,在物理空间上从豫园商城向西延伸,连接新天地淮海路商圈。

另外,在此次注入豫园的资产中,也包括武汉汉正街、成都金融岛等商业地产项目,在地产运营方面,也可通过豫园自身的品牌和经验形成管理和发展的闭环。

期内网点持续扩张,全年新开门店424家,珠宝时尚门店总计5016家,其中老庙及亚一门店净增429家,累计达4994家。

在过去4年多中,珠宝时尚持续开店是公司一个比较重要的策略,也直接对珠宝时尚的业绩发展带来了有效推动。

25日,Club Med于云南省丽江市举行Club Med丽江度假村开幕庆典。复星文旅在丽江重磅打造的一站式综合旅居度假目的的首个核心元素的落成。

豫园股份拟联合关联方、航空产业战略投资者等,斥400亿元设立“豫航产业”,投资航空实体企业,在此之前,复星系并未涉足航空产业。

今年“五一”期间,融创商业总客流突破400万,总销售额同比提升6%,入驻品牌再创佳绩,产生全国销冠品牌1个、区域销冠6个、全省销冠28个。

关键词:融创 2024年05月15日

赢商网账号登录

赢商网账号登录