近期美元债掀起一波高潮,就连鲜有公开发债的佳兆业也不禁为之所动。

2月20日早间,佳兆业集团公布在一级市场的定价结果。根据公告,佳兆业最终计划发行4亿美元优先票据,将于2021年到期。票据将按年利率11.75%计息,并须自今年8月26日起各年于2月26日及8月26日的每半年期末支付。

房地产是典型的负债驱动型行业,年初也是房企密集发债的高峰期之一,此前包括世茂房地产、融创、绿城、奥园、旭辉、正荣、龙光、华润置地等企业均抛出境外融资计划。据华尔街交易员统计,截止2019年1月19日,中资地产商累计发行159.9亿美元的美元计价债券。

这对于佳兆业而言还有另一层含义。佳兆业相关人士在回应观点地产新媒体时表示,本次发债是继2017年6月集团交换要约后(即境外债务重组),首次公开发行美元优先票据。

上述人士所指债务重组一事,要追溯至2014年佳兆业的那场风波,受境内资产冻结影响,该公司经营陷入停滞并一度委身于融创。2016年,在信达、中信等资本方的帮助下,佳兆业开始重组多达人民币650亿的境内外债务。

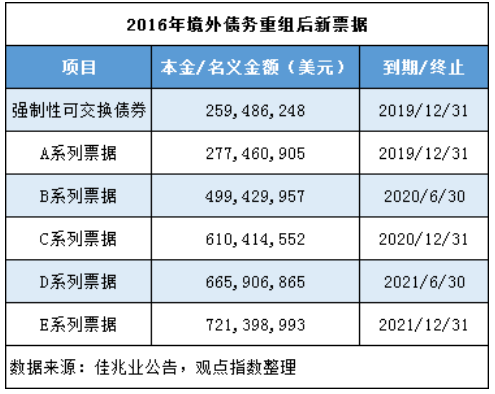

其中,彼时佳兆业的境外债务包括债券、银行贷款在内约26.3亿美元。为此它设计出了三种重组路径,核心均直指PIK toggle(涉及实物付息债券),既可以现金支付,也可以选择非现金的其他等价支付,并最终将债务展期、赢得缓冲时间。

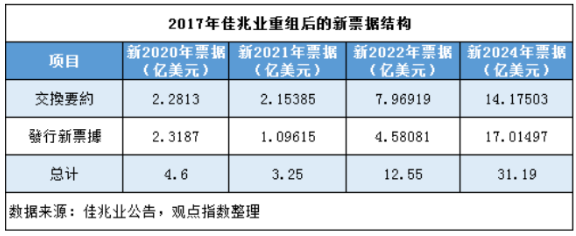

2017年上半年,佳兆业约26.579亿美元的系列票据已完成交换要约,此后半年分别发行本金总额约2.85亿美元、8.05亿美元及6.19亿美元额外优先票据,并构成单一系列。佳兆业披露,优先票据的实际利率介乎每年7.33%-10.36%。

2017年,佳兆业发行约2.659亿美元可换股债券,以交换为强制性可交换债券。其中7-10月佳兆业将约2.652亿美元可换股债券兑换为普通股,并另赎回总额约700万美元的可换股债券。

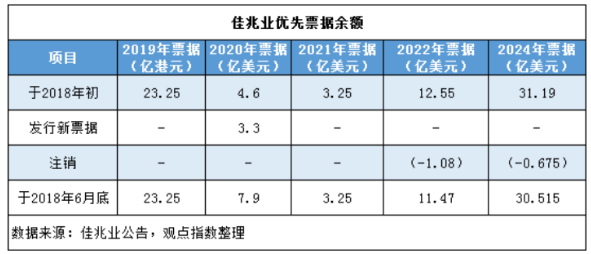

据观点地产新媒体了解,2018年以来,佳兆业鲜有在境外发债的动作。其中去年上半年该公司发行3.3亿美元额外2020年票据,利率或为7.25%,但并未公告披露;期内还购回共计1.755亿美元票据。

直到去年12月底,佳兆业公告宣布拟发行1亿美元(约7.83亿港元)2021年到期可换股债券,若兑换成新股将占该公司扩大后的普通股本约2.51%。或许由于是股权融资,佳兆业相关人士并未将这个动作解读为公司重新拥抱美元债券。

从2月20日最新公告看,佳兆业时隔20个月重新公开发行美元优先票据,有两个细节引起外界关注:债务结构调整的主动性,以及债券定价上的被动性。

由于发改委近年来明确限制房企发境外债补充资金和投资境外项目,因此用途已缩窄至“借新还旧”。佳兆业在公告中也提及,公司拟将票据发行所得款项净额用于现有债务再融资。

有第三方数据统计显示,2017年中资美元债券爆发式增长,2019年到期美元债券在1000亿美元以上。其中一位不具名的业内人士对观点地产新媒体表示,今年3月20日是房企还债的重要节点,因此在这之前会有一大批公司尝试各种渠道筹钱。

在偿债高峰期来临前,企业开始有意识调整债务结构。其中融信在2月19日发行2.078亿美元11.25%优先票据后称,公司的目的是主动优化债务结构、错开债务到期日。

佳兆业面临的问题主要是,在2017年将境外债务展期两年后,这些新票据如今将有部分到期。

按照2018年半年报数据,佳兆业共有23.25亿港元票据将于2019年到期,7.9亿美元票据则于2020年到期。最新公告则显示,该公司现有票据中将到期的优先票据有三笔,包括6.1%的票据(2019年)、12.0%的票据(2019年)以及7.25%的票据(2020年)。

佳兆业相关人士否认存在压力。该人士对观点地产新媒体表示,2019年集团境外债到期少,还债压力小。按 2018年6月30日集团现金及银行存款约263亿元,足够覆盖2019境外到期债务。他并未算入去年底发行的1亿美元可转债,以及最新发行的4亿美元交换票据。

但未经证实的消息显示,这家深圳房企或许正在为进一步的境外融资做准备。据媒体2月19日报道,佳兆业高管提及公司已获得发改委30亿美元的新境外债券发行额度。对此,佳兆业方面并未做回应。

另一个引起外界关注的指标是,佳兆业最新发行美元票据的利率为11.75%,与近期发行境外债的其它房企相比,属于相对较高的水平。其中近期华润置地发行8亿美元债券,票息最低3.75%,融信两天前发债成本也比佳兆业低50个基点。

对此佳兆业方面回应,综合评估当下融资环境及公司发展需求,此次发行利率属市场合理水平。

观点地产新媒体从华尔街交易员了解,佳兆业发行的2年期美元票据初始票息在12.375%区域,此后指导价12%。

佳兆业最终在公告中披露的票息略低于传出的指导价,或主要源于资本市场的认购热情。数据显示,近期中资美元债获得多倍认购,其中华润置地发行3亿美元债获得认购倍数16.3倍,龙光地产3亿美元债获10倍,佳兆业也获得4倍认购。

观点地产新媒体从一位投资人士处了解到,中资美元债收益高,认购需求较旺盛,促使了佳兆业最终将票据规模提高到4亿美元。

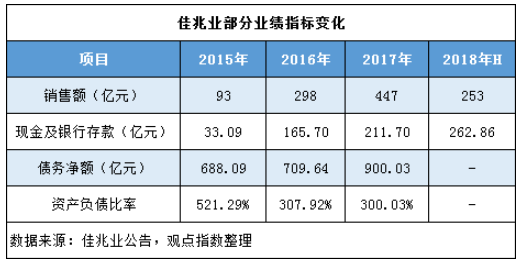

佳兆业方面提及,未来集团将积极尝试通过境内、境外多渠道融资方式来优化债务结构,进一步降低融资成本。数据显示,自2016年恢复经营以来,该公司实现销售额从不足100亿元到突破700亿元;资产比率逐年有所下降,但截止去年中旬仍处于高位。

3月30日至4月22日,佳兆业商业举行全国性自创公益IP营销活动“地球行动者联盟6——让生活更有温度”。

关键词:佳兆业 2024年04月01日

佳兆业表示,因市场状况不断变化,仍需时间制定或实施有关行动。同时,集团一直积极与债权人进行沟通,以解决未决诉讼案件。

尽管,这笔本金不到2亿元的债务,在公司庞大的债务中只是沧海一粟,但这至少说明,公司复牌之后,不是所有债权人都有耐心。

今年“五一”期间,融创商业总客流突破400万,总销售额同比提升6%,入驻品牌再创佳绩,产生全国销冠品牌1个、区域销冠6个、全省销冠28个。

关键词:融创 2024年05月15日

全球奢侈品销售走向并不明朗, 特别是中国消费者未来在哪个国家消费都很难预测, 太古内地商场的重奢零售销售都受到了波及。

赢商网账号登录

赢商网账号登录