获得五项提名,最终斩获最佳影片、最佳原创剧本、最佳男配角三项大奖,电影《绿皮书》成为了本届奥斯卡的最大赢家。

与此同时,阿里影业也因联合出品该部电影赚足了眼球,其与万达电影之间的“纷争”也由春节档的投资与撤资传闻转入新的战场。

但对万达电影而言,真正的战场并不在与此,重组万达影视才是它的“核心战斗区”。

2月27日下午,万达电影股份有限公司发布公告称,2019年2月27日,经中国证券监督管理委员会上市公司并购重组审核委员会2019年第5次工作会议审核,公司发行股份购买资产暨关联交易事项获得有条件通过。

这也就意味着,历经四年的重组“大戏”终于告下一个段落。

对此,有业内人士向观点地产新媒体表示:“(万达电影对万达影视的重组计划)获得证监会有条件通过,实际上有助于万达电影拓展主营业务,整合电影产业链资源,从而增强万达电影在影视投资上的业务。”

这对转型轻资产的万达集团来说也是个利好消息,毕竟影视集团一直都是万达的重头戏,上述业内人士提到。

重组四年闯关

“王健林的脾气可能有点倔,兜兜转转四年时间,还是放不下重组这件事。”

经过停牌重组、复牌、再停牌......万达电影终于在2月27日迎来了好消息。

下午,万达电影发布公告称,经中国证券监督管理委员会上市公司并购重组审核委员会2019年第5次工作会议审核,万达电影股份有限公司发行股份购买资产暨关联交易事项获得有条件通过。

实际上,早在2016年3月,万达电影就曾披露重组预案。彼时,王健林打算用372亿元收购万达影视100%股权,但3个月后,万达电影则以重组时机尚不成熟为由,宣布中止此重组方案。

一年后,“固执”的王健林再次发起攻势。2017年7月10日,万达电影宣布,拟发行股份购买万达影视传媒有限公司及其下属的电视剧板块、游戏板块子公司100%股权。但消息发出后,万达电影经过了长达16个月的停牌,重组方案才再次被推到台面上。

“万达电影的重组历程可以说是一波三折,甚至引发了诸多的质疑。”业内人士评论称。

的确,在这场重组当中,万达电影遇到了不少“大兵小将”。所幸,王健林不是个只会横冲直撞的指挥官,而是有策略的闯关。

2018年6月,万达电影再一次推出重组方案,这一次交易对价一下子从372亿元缩水到116.19亿元。

但这并不是最终的并购方案,去年11月份,万达电影再次调减交易价格至106.51亿元,标的资产更是由万达影视100%股权(传奇影业为万达影视子公司)变为万达影视96.8262%股权(传奇影业不再是万达影视子公司)。

今年2月份,由于青岛西海岸文化产业投资有限公司未能获得其主管国有资产监督管理部门核准其参与本次交易的意见,万达电影再次调整重组方案。

据观点地产新媒体了解,万达电影对万达影视的重组方案最终确定为:万达电影拟发行3.17亿股股份,用于购买万达影视95.7683%的股权,发行价格为33.20元/股,标的资产的交易价格为105.24亿元。

四易重组方案,万达电影终于成功的闯关升级,但对这家曾经的“院线之王”来说,重组万达影视后如何达到一加一大于二的效果,依旧道阻且长。

东方好莱坞梦

翻看王思聪的微博,他似乎心情不错,早前还点赞了澳洲主播 Lara的一段视频。而对王健林来说,重组方案获批,他定是最开心的那一个,因为他离“东方好莱坞”梦又近了一步。

2月27日下午,万达电影在披露复牌公告的同时,还公布了其2018年度的业绩快报。

数据显示,2018年全年,万达电影实现营业总收入141.01亿元,较上年同期增长6.59%,营业利润同比减少15.65%至15.79亿元,利润总额同比减少14.68%至16.01亿元,归属于上市公司股东的净利润为12.93亿元,较上年同期减少14.72%。

万达电影方面在公告中表示,归属于上市公司股东的净利润减少主要原因是全国影城和银幕数量保持较快增长,市场竞争加剧,新开影城市场培育期有所延长,影城单银幕产出下降所致。

实际上,在经济高速发展的全媒体时代,影视行业的竞争日益加剧,万达电影腹背受敌。

2018年末,据美国媒体CNN报道,迪士尼以713亿美元收购21世纪福克斯的娱乐资产,已得到中国监管机构无条件批准。

大洋彼岸的两家传媒巨头“联姻”,无疑将全球影视行业的半壁江山收归麾下,而国内的影视公司要成为行业的龙头,就必须冲破迪士尼与福克斯的阻碍。万达电影也是如此。

而在国内,据观点地产新媒体不完全统计,中国文化传媒上市公司目前已超过20家,其中包括中国电影、光线传媒、华谊兄弟等时常出现在内地票房榜首的企业。

与此同时,近两年,越来越多的新人导演群体崛起,这些主创及其名下的影视公司更是如雨后春笋般涌现,国内影视市场发生着翻天覆地的变化。

内外承压的情况下,万达电影的经营情况面临挑战。

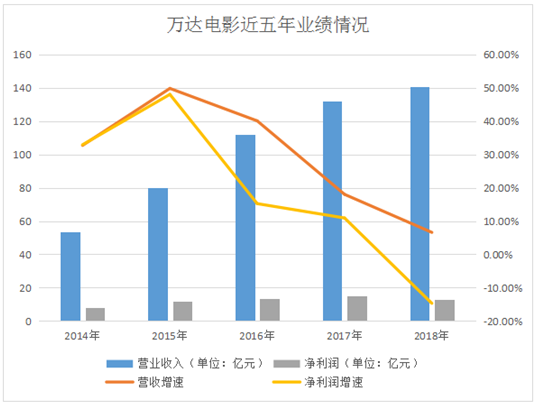

数据来源:万达电影财报、观点指数整理

从万达电影近五年的营业收入来看,2014年,万达电影2014年录得营业收入53.39亿元,到2018年,这一数字翻了2.6倍,达到141.01亿元。但营收增速自2015年达到49.85%的最高点后便触顶回落,2016年万达电影的营收增速为40.10%,2017年仅为18.02%,而2018年营收增速仅为6.59%。

净利润方面,万达电影在2018年录得归属于上市公司股东的净利润为12.93亿元,较上年同期减少14.72%,这也是万达电影首次出现净利润增速为负值。

在这样的情况下,重组方案获批,无疑给万达电影打了一剂强心针。

资料显示,万达电影成立于2005年,主要业务是院线和放映;万达影视则成立于2009年,主营业务为影视投资、制作、发行、放映及后产品等。

实际上,万达电影与万达影视的业务同属于影视产业链上下游,此次重组完成后,万达电影与万达影视之间能够形成全产业链的业务闭环模式,提升万达影视集团自身的竞争力。

此前在披露重组预案时,万达电影就曾表示,本次交易旨在巩固上市公司在国内电影市场的龙头地位,完成全产业链布局,建成集院线终端平台、传媒营销平台、影视IP平台、线上业务平台、影游互动平台为一体的业务体系,充分发挥上市公司娱乐生态圈内的协同效应。

与此同时,影视集团作为万达集团营收的重头戏,此次重组预案的通过,对整个集团而言,依旧有重要的意义。

对此,财经分析人士张化东表示,此次重组获得证监会通过,对企业来说实际上也是正面影响,对于企业文化娱乐方面的投资,是有很大的助力的作用的。

但是,万达电影与万达影视之间如何整合、两者如何发挥一加一大于二的效果、整合后如何在风起云涌的影视行业突出重围依旧是王健林需要考虑的问题。

截至2023年12月31日,万达电影国内拥有已开业影院905家,7546块银幕,其中直营影院709家,6156块银幕,轻资产影院196家,1390块银幕。

新加坡最著名的景点之一克拉码头的最近一次大改造,将原本所占比重最大的零售购物几乎全部“砍除”,引进了更多餐饮和娱乐项目。

赢商网账号登录

赢商网账号登录