从势同水火,到握手言和,再到风云争霸。苏宁与阿里巴巴的故事,说了不止四年。

2015年,京东强势崛起,催着苏宁与阿里抱团取暖。然后,就有了他们的一次商业合作,互持对方股份。

时间往后推移两三年,这桩合作生意出现了裂缝。双方股价的大反差,让苏宁赚得盆满钵满,而阿里则因巨亏而顿失笑颜。

马云亦没预料到的是,现在苏宁要拿着这笔炒阿里股票赚的大钱,与他来场正面交锋。拿下家乐福中国80%股权后,种子选手苏宁离“第三极”的目标又近了一步。

阿里们,会怕么?

来源 | 家乐福官网

家乐福,弥补苏宁商超短板

半路杀出来的苏宁易购,不久前才把万达百货收入囊中。拿下家乐福,进入传统商超领域,正下着一盘大棋。

苏宁比永辉更需要家乐福,正如苏宁快消集团总裁卞农所言,“收购将完善苏宁在大快消品类O2O的布局”。

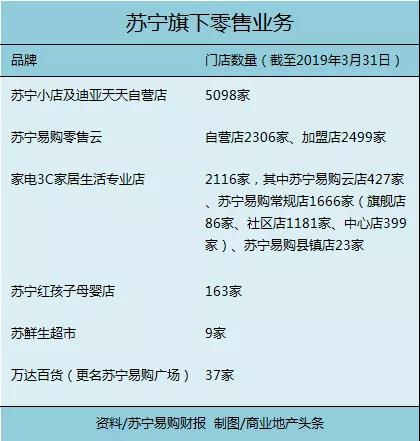

目前,苏宁旗下零售业务涵盖小店、3C家电、母婴、超市、百货等各种业态。其中,苏宁小店、苏宁易购零售云、家电3C专业店,截至2019年一季度门店均超2000家,超市业态规模最小——苏鲜生仅有9家门店。

而作为最早一批进入中国的外资零售,家乐福目前在内地拥有210家门店,分布于51个城市,且多数门店开业于攻城略地的黄金时期,占据城市核心商圈和优质物业。

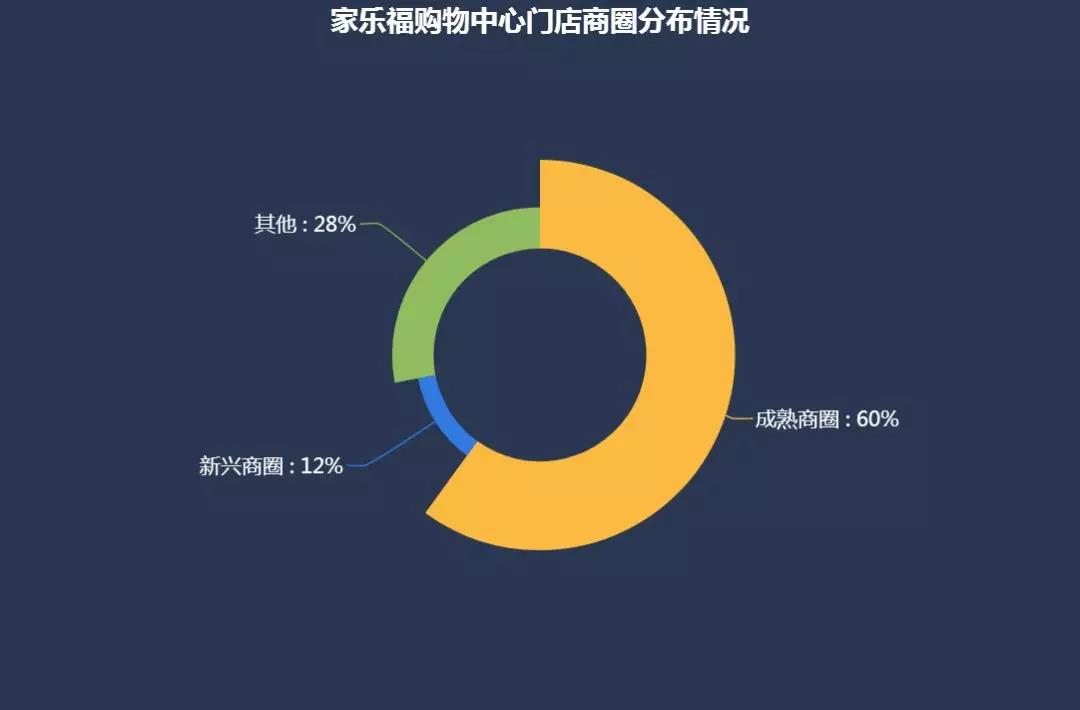

备注:成熟商圈——主要商业形成时间超过5年;新兴商圈——主要商业形成时间在5年内;其他——未划分至商圈内

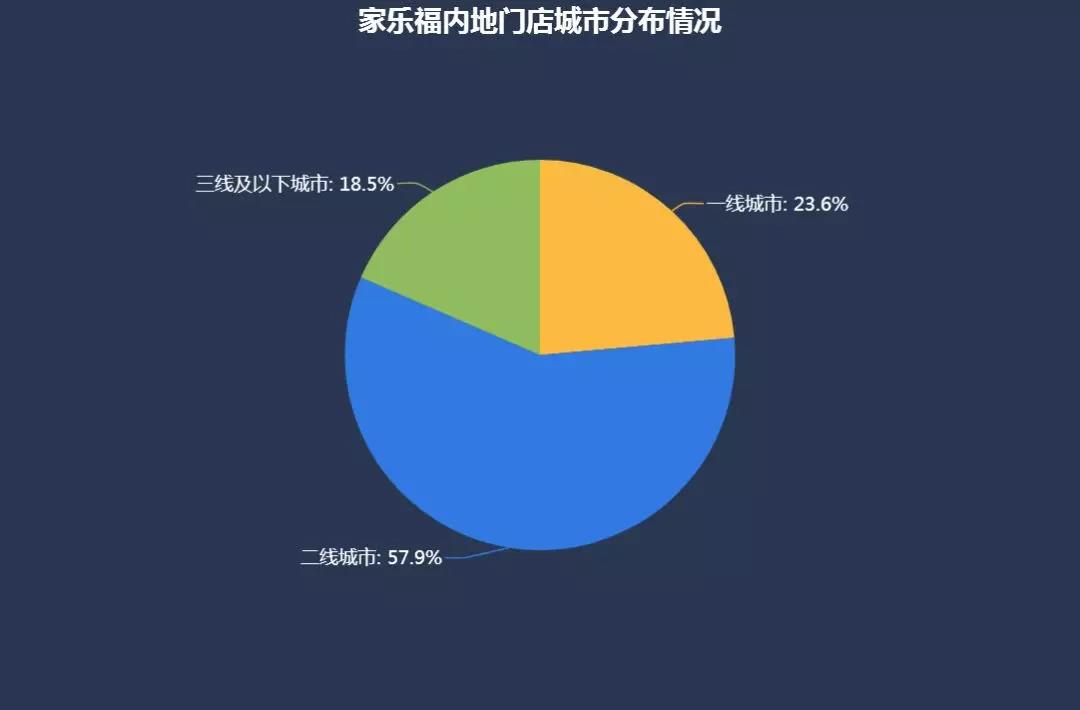

赢商大数据显示,家乐福内地门店主要位于一二线城市,占比高达82.5%。

截至2018年底,家乐福共有67家门店位于全国重点19城5万方以上购物中心。其中,60%门店位于成熟商圈,比如深圳福田CBD、成都盐市口、上海徐家汇商圈等。

法式优雅,从高光到衰落

苏宁的得意,对应的是家乐福在华 24年命运沉浮。而这一切,早就埋下了伏笔。

家乐福集团1959年诞生于法国,是大型超级市场(hypermarket)概念的创始者。20 世纪,零售渠道较少,家乐福独创的大卖场业态有很强先发优势,迅速渗透全球发达国家市场。

1995年,中国零售刚刚对外开放至食品和连锁领域。家乐福就此入华,首店落地北京。成为最早入华的外资零售商,享受多重发展红利。

国家政策层面,各地招商引资给予的地段、税收、人才等政策优惠。带着成熟的大卖场运营体系、丰富的国际化经验,家乐福迅速向中国一二线城市渗透。

这一阶段,人均GDP 在1,000~10,000 美元,经历初级消费升级。老百姓穿过那个有着法国国旗红白蓝色的大logo,就从小卖部转入大卖场,享受一站式购物和吃喝玩乐综合体验。

转入21 世纪,随着全球的零售渠道逐渐丰富,沃尔玛、麦德龙、大润发等各大超市规模逐渐变大,议价能力逐渐变强。

结果是,以收取通道费为主的家乐福议价优势变弱,毛利率水平从行业上游水平慢慢降至行业中游水平。

成本、效率、体验,是零售三要素。超市行业,两大核心要素不变:

超市主营的生鲜、食品、日化多属低客单价即时消费品,决定了“到店”流量的天然高转化率及高附加值。成功聚客为重中之重,重点要看复购率。

超市行业竞争格局高度分散,且整体净利率水平低至2%-3%。必须在竞争进化中不断提升坪效、人效、周转率、可复制性等。

超市盈利(2%-3%)=流量×转化率×(复购率+1)×客单价+其他收入-成本及费用。

2007-2013 年,家乐福中国继续扩张。但电商冲击、消费者习惯变迁等因素叠加下,以及一直缺位的供应链和物流体系,家乐福的商业模式已经扛不住了。

不同于沃尔玛重商品运营,注重精选商品、大规模采购、去中间环节,低价吸引消费者的模式,家乐福主要靠资源变现,即依托渠道优势地位和流量资源,通过大量的商品衍生收入、转租收入等变现。

数据显示,若剔除汇率影响,2008-2017 年,家乐福中国大卖场坪效从3.0 万元/平米/年下降至1.8 万元/平米/年,CAGR-5.78%,下降速度快于同业。

2014 年起,家乐福中国由盛转衰,中国区营业收入首次出现负增长。次年,家乐福全面“革新”。

回收原来下放到门店的采购权,设24个城市采购中心和6个配送中心。议价能力变强的同时,进一步挤压供应商的利润。供应商关系恶化,进而导致供应商流,供应链短板凸显;

进行全业态门店扩充,推出“Easy家乐福”便利店,自持物业购物中心、24小时门店、会员制门店、折扣店。但都因为各种原因,进展不顺。

至此,女神优雅不再,步履一直蹒跚,“卖身”是必然。2017 年,公司ROE 为5.7%,仅为沃尔玛的1/3;2018 年上半年,净利润转负,亏损达5.89 亿,净利率仅为-0.23%。

因为它不能依靠自身转型成功:门店面积与密度、品类结构、激励机制三大因素制约家乐福中国的转型。

门店面积与密度的制约:平均单店建筑面积在1.4 万平米左右,一般位于城市综合体的负一楼、或分为两层,购物所需时间长;截至今年1月底,全国24 省市200多家门店对应的单个城市门店密度过低,到家业务规模效应不足;

品类结构:家乐福擅长的品类为食品、用品等标准化超市商品,而在聚客效应强的生鲜方面缺少供应链和运营能力;

激励机制:作为集权式跨国公司,公司在创新、探索方面的源动力和执行力方面存在不足;

当然,与家乐福在华同命运沉浮的,还有买家依旧神秘的麦德龙、投入阿里怀抱的大润发,及以“合作之名”搭上腾讯的沃尔玛。

属于它们的荣光,黯淡渐显。这时,东方那束光,慢慢亮起。一个属于中国零售业的时代,来了。

巨头的品格,他们还缺啥?

回顾国内超市行业衍变之路,玩家类型多样,包括外资、国有、民营、电商,第一个分水岭出现在2012年。

这一时期特点是,外资当道、国有发展、民营滞后。

时间回到1995 年,外资超市巨头开始进入中国,几经政策调整,受益于“超国民待遇”(即税收、租金等政策优惠)迅速扩张。因此,国内超市行业发展之初,“舶来品”特征明显。

借着食品及日用品等标准化品类的供应链优势(上游多为外资企业品牌)、资本优势及运营组织能力,沃尔玛、家乐福们最快顺应了中国居民收入增加及消费理念转变大趋势,提前占住了多个一二线城市。

外资超市风华正茂,国内超市则呈现另一番风景。一方面,主要国有超市(如华润万家、联华超市),有政策及物业优势加持,发展顺利;而选址、供应链、人员管控皆经验不足的民营超市,多为粗放式经营,发展受限。

该时段的特点为,外资退化、成本及效率决定内资分化。

2009 年起,中国电商跨越式发展。其适应了消费者购物的便利性、丰富性需求,通过渠道缩减提供低价品,首先冲击线下超市标准化供应链品类。

此背景下,外资超市原有优势弱化,加之“超国民待遇”的去除及房地产的升值,其在人员管控及本土运营等方面的短板逐渐暴露,退化明显。

内资超市,亦未能幸免。在规模较小、毛利率普遍偏低、净利率仅有2%-3%前提下,那些有着非标准化供应链及高效的优势企业,才能规模化成长。

作为渠道,零售企业盈利本质是赚取供销差价,而市场份额大小决定了其对上下游的话语权和掌控力。

上游供应商环节,商超巨头们可绕开经销商等中间环节品牌直采,降低营业成本,还可深度绑定供应商,基于消费者需求反向定制,甚至实现产业链上游一体化,将外部成本内化。

从下游消费者看,成为规模巨头可以更低售价提供相同甚至更好产品和服务,拥有更多高粘性消费者和会员,这是企业赖以生存基础。

最终,基于市场份额的规模效应带来了两大结果:基于固定成本带来经营杠杆的倍数效应;龙头垄断地位的协同效应,包括衍生服务收入及更好的抗风险能力。

动态看过去几年,在社零增速放缓、电商分流双重压力下,中国零售企业经营依旧分化。据凯度咨询、美国商务普查数据及公司公告,2017 年国内超市行业前五高鑫零售、华润万家、沃尔玛、永辉超市、家乐福市占率分别为8.6%、7.0%、5.3%、3.6%、3.1%。

数据来源:艾瑞咨询、国海证券研究所

这5大企业的CR5 合计约27.6%,远低于美国超市行业、日本便利店行业约80%的CR3 占比。

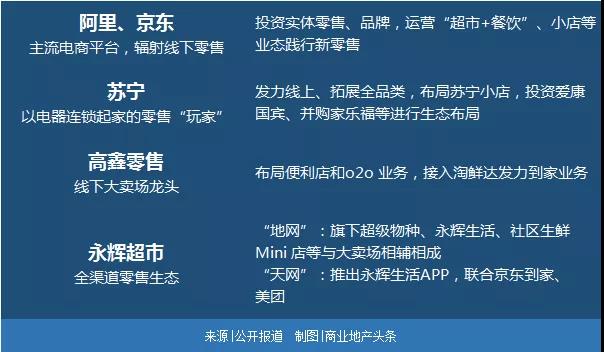

于是乎,在外资商超退化明显,内资(或合资)超市继续扩张当下,零售龙头全渠道布局、生态建设为必然方向。

来自麦肯锡研报显示,目前中国只有选择纯线上/线下考察和购买的消费者分别为5%、16%,而79%的消费者通过线上线下全渠道考察和购买。

数据来源:尼尔森、麦肯锡、艾瑞咨询、中信证券研究部

对于阿里、腾讯,以及有着“第三极”苏宁而言,并购无疑是时下打通全渠道最好的方式,没有之一。

阿里、腾讯双雄坐阵,线下龙头企业选边站队基本完成。他们既可整合资源优势,亦可获互联网资本及思维助力赋能提效,行业集中加速。

而苏宁直面的现状:纯线上广告时代已去,线下门店作用日益凸显;低线城市消费潜力大。特别是家电3C 行业集中度已较高、增量市场有限;但大快消市场容量大、集中度低。

目前,大快消品类中,苏宁将超市生鲜、酒水、辅食、玩具、童车童床作为重点发展类目,以苏宁小店、苏宁红孩子店为载体,补强超市、母婴供应链建设。商超,正是家乐福的卖点。

如此看来,此次苏宁买入家乐福,实质上揭示了各零售龙头本源业务不同,但殊途同归。

要想拿摘得阿里、腾讯之外的“第三极”雅号,全产业链的资源整合型平台是出路。那些闪着光的零散碎片,正等着被拾起。

家乐福2023年经常性营业利润按固定汇率计算增长9.8%,达到22.6亿欧元,低于分析师23亿欧元预期;可比销售额同比增长10.4%...

落实到具体业务上,2024年苏宁易购在下沉市场将布局超3000店,并计划在苏宁易家门店中重启线下超市业务。

家乐福的停业公告显示,家乐福全国第二家,深圳首家门店将于2023年6月10日停止营业,这家开业27年的老店,开业时长仅次于北京创益佳门店。

根据业务调整,北京盒马X会员建国路店将于2024年5月30日起停止线上APP下单,2024年5月31日起停止线下门店营业。

赢商网账号登录

赢商网账号登录