目前,我国经济在速度换挡、结构调整、动力转换、风险防控、国际地位提升等方面都取得重大进展,未来经济发展新常态特征将更加明显,这为商业地产营造了良好的发展环境。

互联网对商业地产的影响更加突显:互联网巨头大肆收购连锁商业之后的发展方略不明朗,连锁商业的运营与店铺拓展前景未期;互联网巨头控制下的创新零售业态布局提速,取代传统业态成为新的主力店,未来从投资商业品牌迈向投资购物中心的可能性增强。

大数据、新技术对于商业地产的作用增强:人工智能、物联网、大数据等新技术不仅提高了商业地产的运营效率,更增强了消费的体验感。

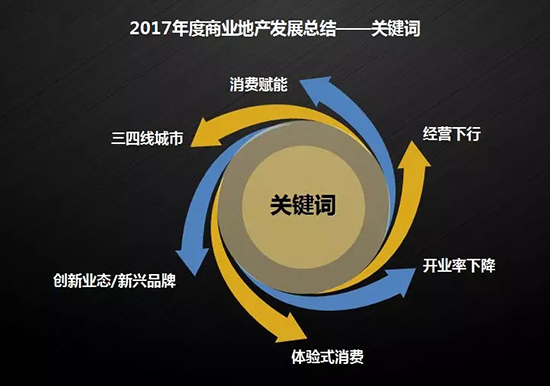

一、进击中的中国商业地产

1、基本面:“三驾马车”并进,国内消费强劲,刺激了商业地产的扩围之势

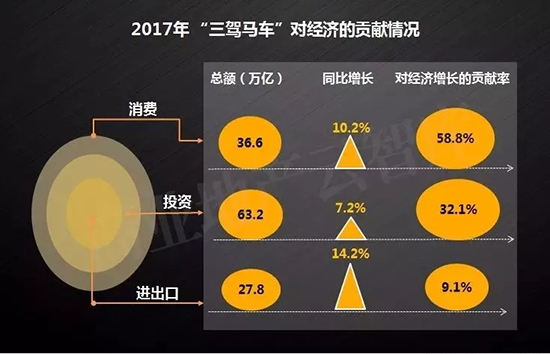

■ 商务部最新数据显示,2017年全国社会消费品零售总额36.6万亿元,同比增长10.2%,最终消费支出对经济增长的贡献率达58.8%。经济增长实现由主要依靠投资、出口拉动改变为由消费、投资、出口共同拉动,国内消费强劲,刺激了商业地产的扩围之势。

■ 2018年,随着新兴产业的发展和现代服务业的发展,消费对经济增长的拉动力预计接近甚至超过60%,将持续为商业地产“扩围”提供坚实的市场基本面。

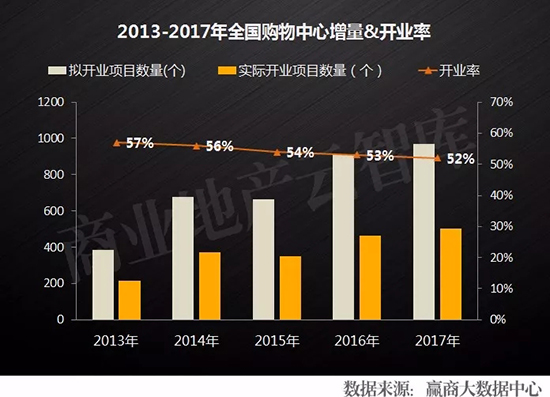

2、供应面:拟开业970个,实际新开504个,开业率连续5年微幅下跌

统计标准:商业面积≥3万㎡的集中型零售物业,包括购物中心、商业街等,不含专业市场、文旅项目

■ 据赢商大数据中心统计,2017年全国计划开业购物中心970个,实际新开504个,466个项目延期开业,开业率下降至52%,连续5年微幅下跌;

■ 从商业供应增幅来看,自2014年后增速放缓趋势明显,商业供需矛盾日益突出,商业体竞争更为激烈,预计未来开发商对增量商业市场持更为谨慎的态度,盘活存量商业或将成为企业生存“最强助攻”。

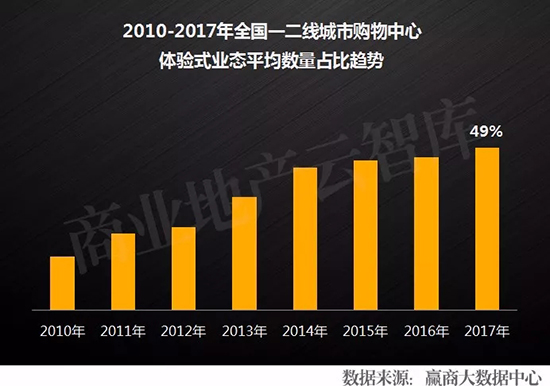

3、消费面:体验式消费红利持续释放,推动传统消费的结构性升级

统计标准:全国28个城市商业面积5万㎡及以上的746个已开业购物中心

体验业态界定:以餐饮、休闲娱乐、儿童亲子(不含儿童零售)品牌数量为统计标准

体验式购物中心:体验业态数量占比≥30%

■ 据赢商大数据中心统计,2017年全国一二线城市体验式购物中心数量占比超70%;一二线城市购物中心体验式业态数量平均占比近50%,体验式消费红利持续释放;

■ 体验式商业市场份额的逐年扩增,不仅推动传统消费的结构性升级,还孵化了更多新兴消费领域的诞生,未来将给商业地产和资本市场提供一个巨大的、可持续的投资“金矿”。

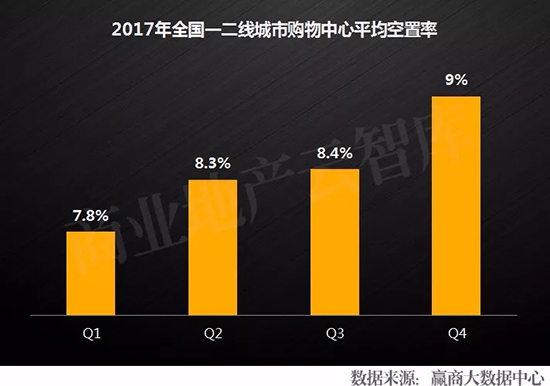

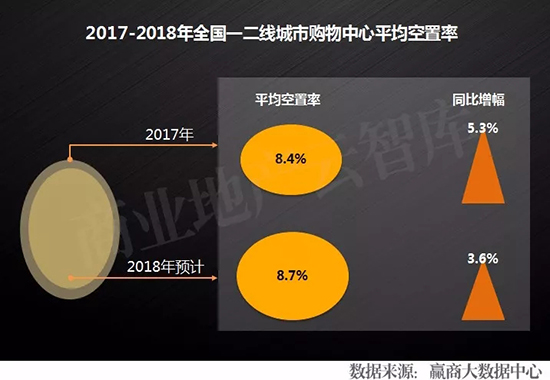

4、经营面:空置率攀升,承压下行

统计标准:全国28个城市商业面积5万㎡及以上的746个已开业购物中心

■ 据赢商大数据中心统计,受大量新增供应及商场调整改造等综合因素影响,2017年全国一二线城市购物中心空置率季度环比平均涨幅高达5.3%;28个城市中,近一半城市商场空置率超警戒值(8%);经营下行压力明显加剧。

5、渠道面:开发需求下沉至三四线城市;“人口红利”显著

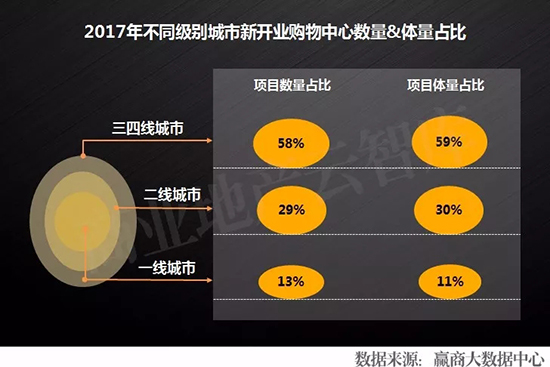

统计标准:2017年开业,商业面积≥3万㎡的集中型零售物业,包括购物中心、商业街等,不含专业市场、文旅项目

■ 据赢商大数据中心统计,2017年新开业的504个购物中心中,三四线城市新开项目数量、体量占比均最高;

■ 国家统计局最新数据显示,三四线城市人口数量占全国人口总量的近53%,而购物中心数量仅占全国购物中心总量的16.5%,商业地产具有非常大的可操作空间,未来三四线城市的消费升级将成为大消费行业的催化剂。

6、创新面:新兴品牌、创新业态比重上升,衍生消费新需求

统计标准:全国28个城市商业面积5万㎡及以上的746个已开业购物中心

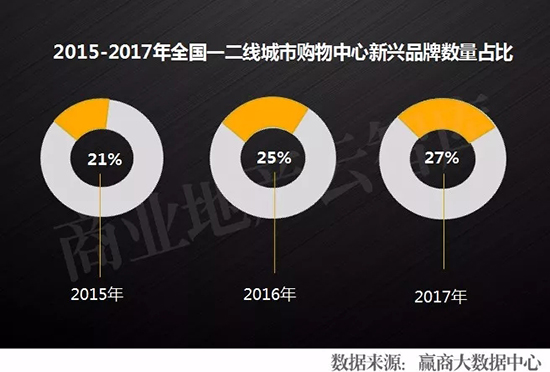

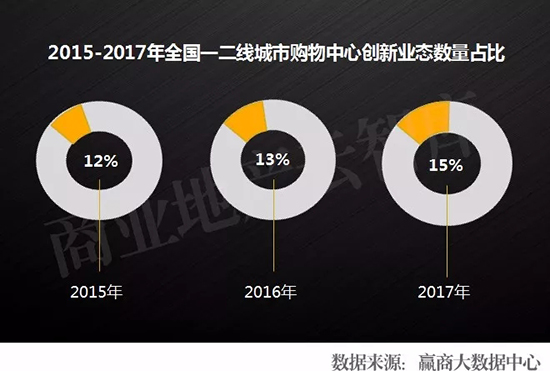

新兴品牌界定:近三年进驻内地购物中心的品牌

创新业态界定:对创新业态的界定是一个相对概念,相对于传统的各大业态,在近几年开始进驻购物中心、或是传统大业态中衍生出的新品类,以及各类大打体验消费的新晋热门业态

■ 据赢商大数据中心统计,2017年全国一二线城市购物中心新兴品牌、创新业态数量占比均增长2%,分别至27%、15%;保持业态更替、品牌组合在市场上的引领性,成为商场提高差异化竞争力的有效手段;

■ 随着消费需求日趋多元,购物不再是商场唯一的“表达”方式,而是更多地呈现在休闲、运动、娱乐、就餐、培训、教育等多方面的消费新诉求,购物场所亦从以往的单一零售中“脱胎换骨”,向“全方位生活方式体验中心”进阶。

7、资本面:投资加速;融资趋紧;资金通道“雪上加霜”

■ 国家统计局最新数据显示,2017年,全国商业营业用房销售面积12838万㎡,同比增长18.7%;商业地产迎来更为高涨的投资热潮;

■ 与此同时,2017年证监会修订相关细则,规定上市公司融资后18个月内不能启动再融资,次新股再融资将受限,融资额度不能超过上次发行股份的20%,这让原本就饱受资金困扰的商业地产处境变得“雪上加霜”。

8、资产面:证券化产品比重上升;轻资产步伐进一步推进

■ 证监会、国家统计局数据显示,2017上半年,中国证券化产品发行规模4884亿元,同比增幅高达68.9%;融资收窄趋势下,资产证券化成为商业地产金融创新的重要工具:2017年1月20日,大信置业旗下信托基金——大信商用信托成功登陆新加坡交易所主板,成为中国大陆首个民营商业地产企业信托基金,激发了商业地产企业探索在海外市场的筹资之路;

■ 新交所数据显示,目前新加坡约有43个房地产信托与商业信托,总市值高达530亿美元。其中有不少是由中国企业发起,而且是纯中国资产在新加坡上市的房地产信托。借助新加坡国际性房地产投资平台,越来越多的国内企业盘活了资产池,并利用回笼资金进行其他业务扩展,逐渐实现商业地产由“重”变“轻”。

二、中国商业地产发展新趋势

1、基本面:线上消费增速放缓,拥抱线下大势所趋

■ 国家统计局最新数据显示,2012-2017年全国网上零售额同比增速从67.5%下降至39.2%;随着互联网“流量红利”边际递减,流量获取成本持续攀高,导致电商拓展瓶颈加速来临;

■ 而实体商业已经历一轮汰换出清,购物中心和实体店在体验性和场景化方面的不断提升,将从供给侧为消费升级创造条件,并推动消费者向实体商业回归。未来,零售企业将较多受益于“存量红利”,竞争从“增量赛道”逐渐转向“存量赛道”。

2、供应面:预计新开购物中心469个,数量下降7%

统计标准:商业面积≥3万㎡的集中型零售物业,包括购物中心、商业街等,不含专业市场、文旅项目

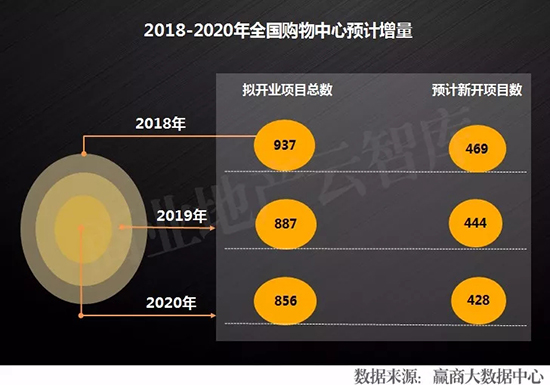

■ 据赢商大数据中心统计,2018年全国预计新开业购物中心约469个(按开业率50%推算),数量同比2017年下降约7%(2017年新开业504个);

■ 而从目前统计到的全国近100个城市未来三年增量来看,整体呈逐年下降趋势(按开业率50%推算),未来“商业规模即江湖地位”的“激进策略”将逐渐被淡化,提升存量商业的资产价值成制胜关键。

3、需求面:国内奢侈品消费回暖,中高端商业迎发展利好

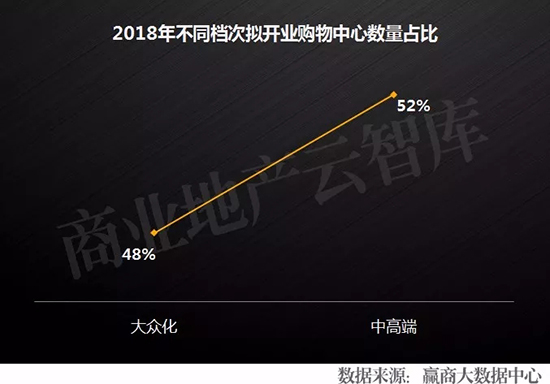

项目档次界定:以已进驻或已签约奢侈品、轻奢品牌数量为主要统计标准;奢侈品、轻奢品牌5家及以上界定为中高端项目,5家以下为大众化项目

■ 《2017中国奢侈品网络消费白皮书》数据显示,在经历了2013-2015年持续下滑后,2016年中国奢侈品市场重回增长;随着奢侈品牌对国内外价差的不断调整以及政策影响的消退,2018-2021年中国奢侈品市场有望进入平稳温和增长阶段,年均增长率达4%;

■ 同时,伴随着国务院关税减免政策推进,高端消费海外回流明显,中国内地市场正在成为拉动高端消费增长的主要动能,国内中高端商场销售额上涨明显:截至2017第三季度,华润置地旗下重奢高端定位购物中心以及轻奢潮流定位购物中心业绩全线增长,营业额同比增幅超过40%,客流同比增幅超30%;

■ 受益于奢侈品消费回暖,中高端商业将迎发展利好:2018年计划开业的937个购物中心中,中高端定位项目数量占比超五成;随着“品质消费”成为商业主流,未来将推动中高端商业加速复苏。

4、消费面:客群细分化,消费“小众窄群化”,社群经济将大行其道

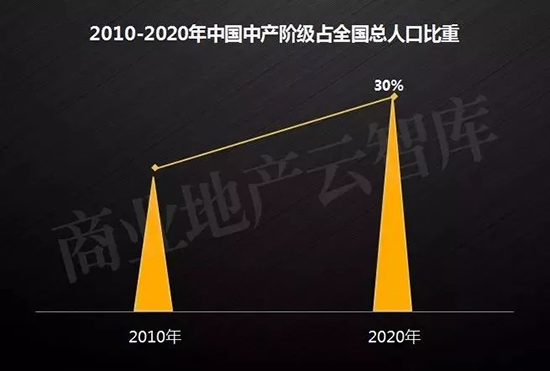

■ 据社科院统计,中国“中产阶级”占比规模约以每年1%的增速扩大,2020年有望迈入占总人口30%的关卡,并使社会结构长成粗壮的“洋葱体形”,庞大的中产阶级人口数量奠定了未来消费潜力;

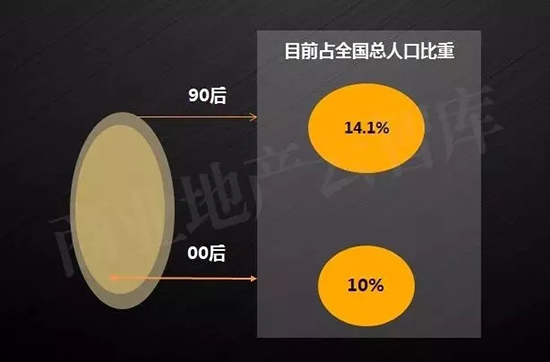

■ 而被称为“鼠标一代”、“互联网原著民”的90后目前占全国总人口的14.1%;00后目前占全国总人口的10%;与其他国家或地区相比,中国大陆90后人群占比高于世界平均水平(数据统计截止2017年11月);

■ 中产阶级为“品质”买单,90/00后为“个性”消费,客群细分化,推动消费趋向“小众窄群化”,未来社群经济将大行其道,重塑实体商业新格局。

5、经营面:空置率攀升,持续承压

统计标准:全国28个城市商业面积5万㎡及以上的746个已开业购物中心

■ 而从2017年新开业购物中心租赁水平来看,近30%的项目平均出租率不及预期,后期可持续经营势能明显不足,预计2018年将持续承压,一二线城市购物中心平均空置率涨幅达3.6%,至8.7%。

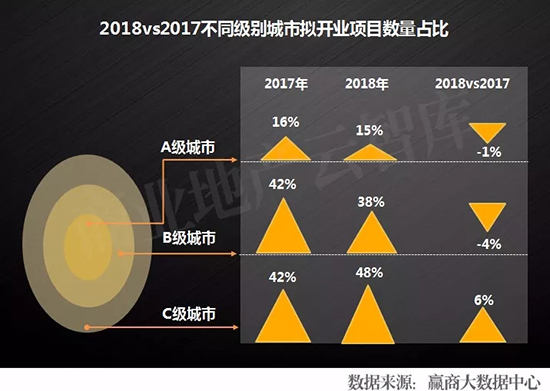

6、渠道面:A级城市趋向饱和,B级城市增速放缓,C级城市机会可观

城市等级划分标准:

A级:存量购物中心面积1000万㎡以上且标杆项目(名企产品线)数≥50个——上海、重庆、成都、北京、深圳、苏州、广州、杭州

B级:存量购物中心500-1000万㎡且标杆项目(名企产品线)数30-50个——武汉、长沙、佛山、西安、南京、沈阳、天津、合肥、昆明、青岛、郑州、宁波、贵阳、无锡、东莞、福州

C级:存量购物中心200-500万㎡以上且标杆项目(名企产品线)数10-30个——济南、哈尔滨、石家庄、泉州、临沂、温州、南宁、大连、绍兴、南通、常州、南昌、长春、厦门、扬州、嘉兴、中山、江门、徐州、惠州、镇江、芜湖、淮安、太原、廊坊、盐城

■ 过去10年,中国购物中心两位数的爆发式增长已超过了中国私人消费和零售的增长速度,目前60%的购物中心集中在A、B级城市,部分城市商业地产产能严重过剩;

■ 从2018年增量来看:

A级城市——拟开业项目数量占比下降1%,随着存量激增、成本攀升、精英“出逃”等因素的叠加,商业地产趋向饱和;

B级城市——拟开业项目数量占比下降4%,新增供应逐渐放缓,将从重开发转向重运营,越来越趋向理性化;

C级城市——拟开业项目数量占比上升6%,目前C级城市购物中心开业数量相对不足,部分城市购物中心平均静态覆盖人口25万人,超过了部分B级城市,未来将成商业地产“新蓝海”。

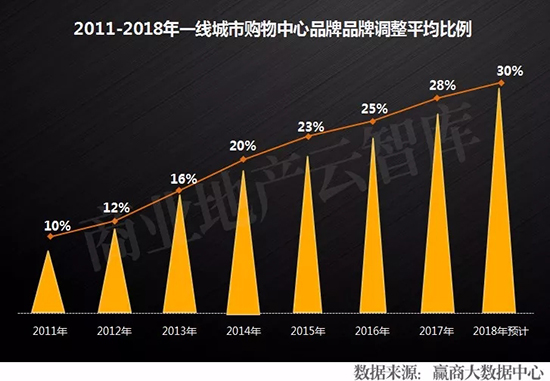

7、资产面:存量优化改造力度加大,“去库存”任重道远

统计标准:北京、上海、广州、深圳245个已开业购物中心(商业面积≥5万㎡)调整品牌数量占品牌总量比重(调整包括品牌关店、品牌铺位变更、品牌铺位面积调整等)

■ 2018年一线城市购物中心品牌调整平均比例同比2017年预计上升2%,存量商业改造力度将加大;

■ 商业地产上半场的发展在于跑马圈地、广泛布局,以规模促品牌。随着竞争加剧,传统“短平快”的开发模式已不可持续,对项目的优化、改造、提升能力一方面是企业的生存之本,另一方面也是其在资本市场上获得认可、实现退出的底层基础;

■ 城市更新的大环境将引领商业地产从买地造商场向盘活存量资产并优化运营转变,多渠道“去库存”贯穿始终。

8、创新面:新零售、新物种加速繁衍,呈井喷式爆发

■ 2017被称为“新零售元年”:永辉旗下“新零售”概念品牌超级物种接连落子深圳、北京等城市;阿里巴巴旗下“新零售”品牌盒马鲜生加快拓店步伐,进入北京、深圳等一线市场;

■ 与传统业态相比,新物种更加重视顾客体验:一方面,通过新颖的门店设计,从视觉效果上提门店“颜值”;另一方面,嫁接餐饮、科技甚至娱乐,重新定义人、货、场。2018年玩法会更加多样,零售业将进入新物种加速繁衍的疯狂时期。

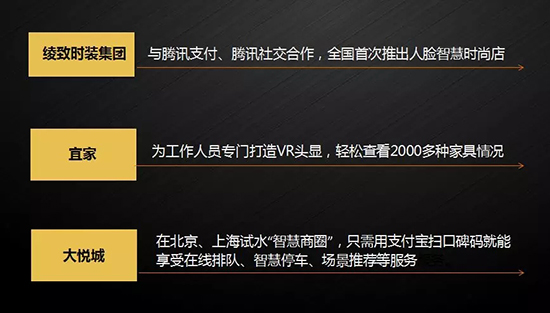

9、技术面:人工智能、云计算、大数据得到更广泛的应用和传播

■ 数据显示,由于实体商业流量的粗放运营,购物中心平均高频客流占比低于6%,每年有超15亿的实体商业流量被浪费。

■ 而应用了大数据分析的购物中心,其客流转化效率可提升50%,营销成本则降低20%;人工智能、大数据、云计算,这些被互联网巨头操练多时的技能,将大规模应用到商业地产战场。

三、赢商大数据:中国零售商业领域大数据生态平台

❶ 领先的中国商业地产互联网综合服务商

❷ 业内数据量最大、数据维度最全、数据时效性最强、数据准确性最高的行业数据云生态系统

❸ 数据服务覆盖项目生命全周期,为客户提供极具价值的行业大数据解决方案

❹ 赢商大数据未来战略规划

▌赢商大数据定制服务

■ 针对开发商

大数据定制咨询服务覆盖商业项目生命全周期,提供具有行业前瞻性与针对性落地策略。

服务包括:拿地评估、项目定位、招调整体解决方案、消费者研究、行业专项研究等。

■ 针对品牌商

大数据定制咨询服务为精准选址提供全方位战略支持与决策指导。

服务包括:战略选址、开店评估/诊断、目标客群研究、竞品监测、行业数据监测等。

赢商数据合作咨询

020-37128273/微信号(hj11087)

或点击 阅读原文 填写您的数据需求

我们将及时与您联系

赢商网年终特别策划《定义不平凡·听商业人说》,见证商业人的创新与奋斗,这份精神更加直抵人心。

伴随着中国城镇化和消费升级的大趋势,我国的商业地产在过去十年蓬勃发展,成为房地产存量市场中的一大主力。

截至2020年3月底盒马已开出207家门店。随着疫情稳定,盒马将全速驶入快车道。其中广东地区,2020年计划开出15家新门店。

银泰百货旗下新零售项目“云店”进驻厦门。5月1日,“云店”在银泰百货厦门国贸中心店、银泰百货集美店两店同开。

新锐国货美妆如何“逆袭”?在线上,借平台优势与年轻人玩在一起,在线下,布局实体店提升消费体验,同时依托平台进军海外市场。

赢商网账号登录

赢商网账号登录