据公司情报专家《财经涂鸦》消息,春节错位叠加肺炎疫情,致使2020年1月房企销售增速回落;同期房企债券融资却环比大增,其中海外债同比增长高达76.6%。

历史数据表明,1、2月是房企销售的淡季,但今春突如其来的新冠疫情让情况更为糟糕。多地在1月下旬要求暂停售楼活动,春节期间购房者出门意愿下降,返乡置业受到较大程度影响。

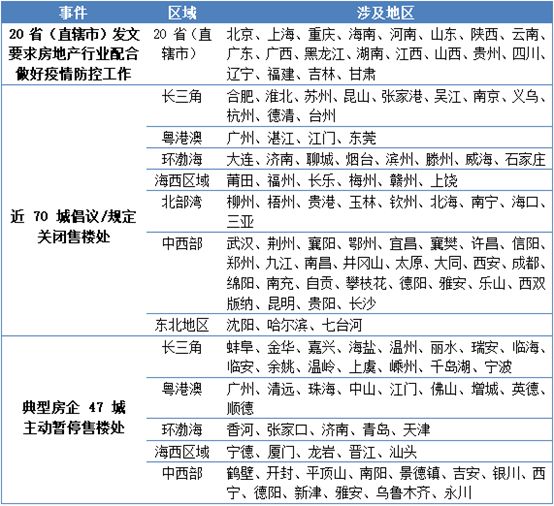

多地暂停或建议暂停开放售楼处 (资料来源:亿翰智库)

根据克而瑞公布的百强房企销售榜单,1月百强房企全口径销售金额同比减少12.7%,增长较去年下降10.1个百分点。1月销售回落也体现在各梯队房企表现上,除龙头房企销售韧性良好外,其他各梯队均出现不同程度的下滑。该月Top1-3、Top4-10、Top11-20、Top21-50、Top51-100房企全口径销售金额增速分别为5%、-26%、 -14%、-9%、-22%。

但也有部分房企实现逆势增长。大悦城、龙光地产、荣盛发展在1月分别取得50%、49%、30%的增速,而龙光地产、中国金茂、金地集团在克而瑞榜单排名分别较2019年全年上升11位、7位、7位。

自2016年以来,房地产调控收紧,股权融资、债券融资、海外债和信托等房地产融资渠道均在一定程度受到限制。

近三年A股房地产股权融资经历2018年110亿元的低点,于2019年同比增长118.6%至275亿元,但仍较2016年“930新政”出台前有较大差距;房地产信托融资持续趋冷,用益信托网数据显示,1月房地产信托成立183款产品合计募资319.16亿元,同比下降61.56%。

同股权融资和信托融资相比,房地产债券融资相对乐观。2020年以来整体市场流动性偏宽松,一是开年临近春节之际央行采取降准等措施释放流动性,二是央行结合降息与投放货币以确保流动性充裕来应对持续扩散的新冠肺炎疫情。

2020年1月,房企通过债券融资总额为1223 亿元,同比减少16.59%。其中,境内、外发债分别为357 亿元、886亿元,前者同比减少63.4%,后者却增加逾七成,呈现出三七分立的格局。

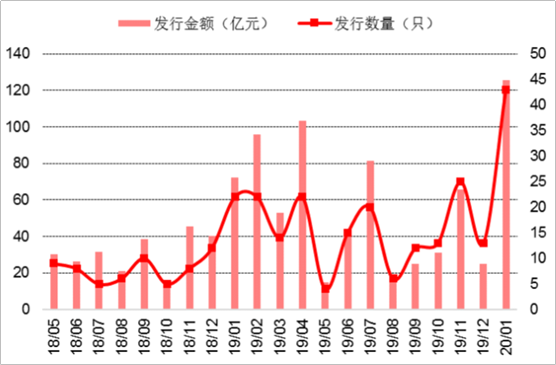

海外债发行数量及发行规模 (资料来源:wind,中信建投证券)

年内上市房企延续2019年海外融资井喷态势,已有华夏幸福、建业地产、中国恒大、龙湖集团等数十家房企发布了海外融资计划。仅在1月,房企海外债发行就达43只,发行规模为125亿美元,同比增加73.8%,环比增加404.34%。

而融资规模大、融资期限长成为近年来房企海外债发行的两大特点。据悉,1月房企海外债的平均发行期限为5.1年,最长甚至达到12年;单笔平均金额近3亿美元,还有数笔金额超过10亿美元。

相应地,房企海外债的融资成本逐步走高。1月房企海外债发行利率为8.15%,环比上升84bp;而企业间融资成本进一步分化,主流房企融资成本在 6%-15%之间,部分房企海外融资成本在 4%以内。如明发集团的一期债券票面利率高达15%,而新鸿基则以2.875%的利率创下年内最低融资成本纪录。

不过,国内政策对海外融资的用途有所限定:明确限制房地产企业海外债资金投资房地产项目、补充营运资金等,“借新还旧”仍是企业海外融资的主要目的。

1-5月房企债券融资约5627亿,融资规模为2019年48%,全年规模有望超越2019年。5月境外融资复苏,但单月境外融资规模处于18个月内较低水平。

3月,房企共发行116只债券,计划发行总额为1008.27亿元,实际发行总额1105.31亿元。随着国内债券市场的注册制改革,房企或会转向境内融资。

1-2月房企债券融资159笔,规模同比增长36%至2484亿,这个数据仅次于2018年,为6年来次高。整体来看,防疫债受青睐,1038亿小公募在路上。

2015年,仅7家房企实现千亿;今年前11月,已有25家房企销售规模突破千亿,预计年末这一数量将接近30家。房企千亿“军团”3年扩充3倍!

据记者采访了解,多数房企倾向于在上半年冲击销售业绩;在区域选择上,弱二线城市和三四线城市,仍是受关注的重点。

上交所6月23日披露,中山-正荣财富中心资产支持专项计划资产支持证券的项目状态显示为“已受理”,品种为ABS,拟发行金额6.01亿元。

万达商管1宗50亿元中期票据获准注册,可分期发行,注册额度自通知书落款之日起2年内有效。万达商管曾披露,该笔中票拟用于置换已发行债务。

赢商网账号登录

赢商网账号登录