年度新开业购物中心TOP100发展关键词

中国商业地产整体已进入调整升级和高度竞争期,在扩规模和补短板的策略下,行业集中度越来越高,“强者恒强”趋势愈加明显:一方面是“规模为王”,加大布局二线和三四线城市优质商业项目,提升市场占有率;另一方面是“城市更新”,聚焦一线城市存量优质项目,精耕细作,拓宽自身护城河。

而在消费需求端年轻化、个性化、社交化、娱乐化的发展趋势下,新开业项目正逐步构建起“欢乐体系”,实现与消费者的情感连接。同时,通过“夜经济”、“首店经济”、主题活动、精细服务等持续升级内容的“欢乐力”,创造出多元“乐园消费”模式,更追求精神层面的愉悦。

此次疫情加剧消费者对线上购物的依赖度,促使购物中心从“租赁思维”向“推广思维”转变;同时,进一步凸显了头部项目的风险抵御能力,以及区域型购物中心的社群链接能力。在经济结构持续优化、新技术迭代升级以及消费新趋势等共同作用下,购物中心行业的变革步伐进一步加快。未来,金融开放、5G、Z世代、B端电商等政策利好和基础性变革,将带来新的增长动力。

赢商大数据重点监控的近200个城市(主要针对一二三四线城市)中,近三年开业、商业建筑面积3万㎡及以上的购物中心达1654个。

本榜单根据这1654个购物中心所在城市商业能级、所处商圈级别与消费力指数、消费人流到达指数、已进驻指标性品牌实力指数、创新业态进驻指数、稀缺业态与独有品牌进驻指数,以及所属开发商开发运营综合实力、租金、出租率、坪效、年营业额等,并结合在赢商数据库的年度浏览数据、互联网热词搜索量等维度进行综合考量,测评出综合发展指数位居前列的100个已开业购物中心。

01

业态创新

体验“夜”态走热,集合店、IP主题店焕发零售新动能

?体验业态:“夜”主题业态成体验消费“新杠杆”

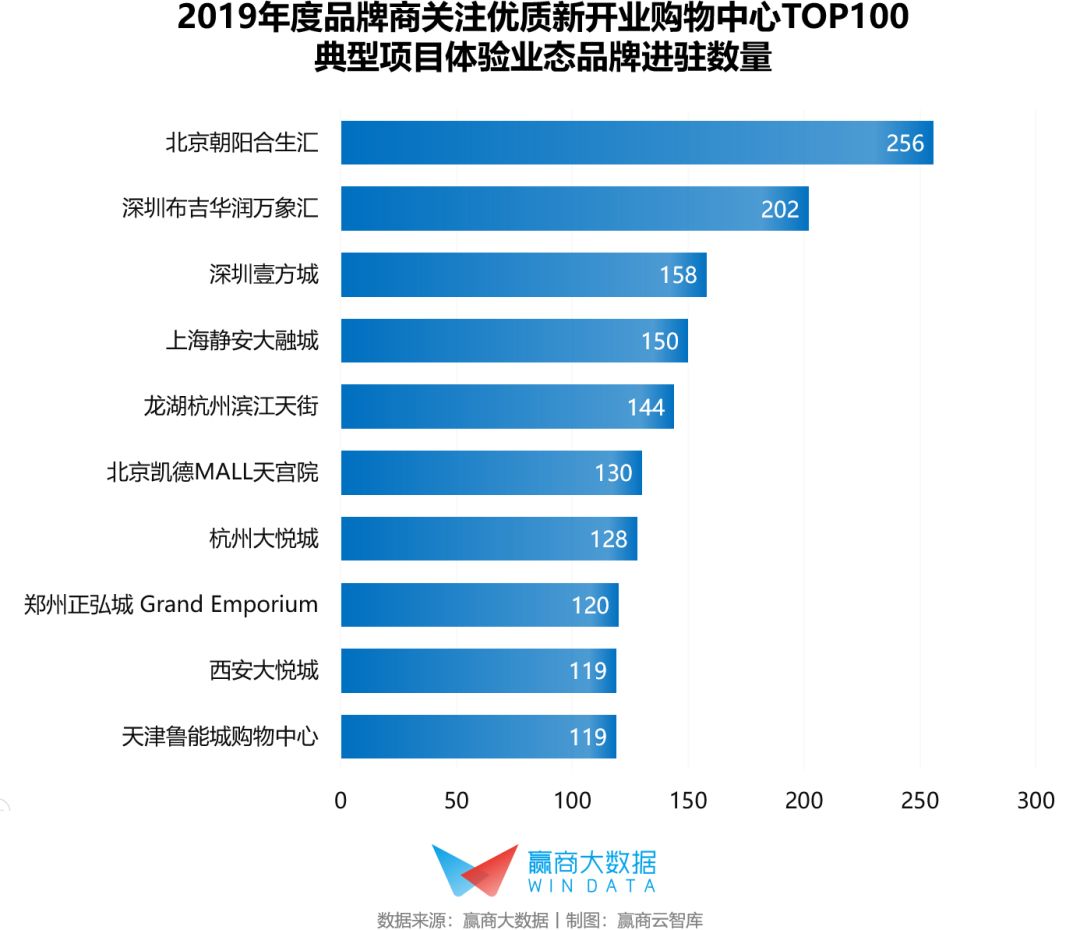

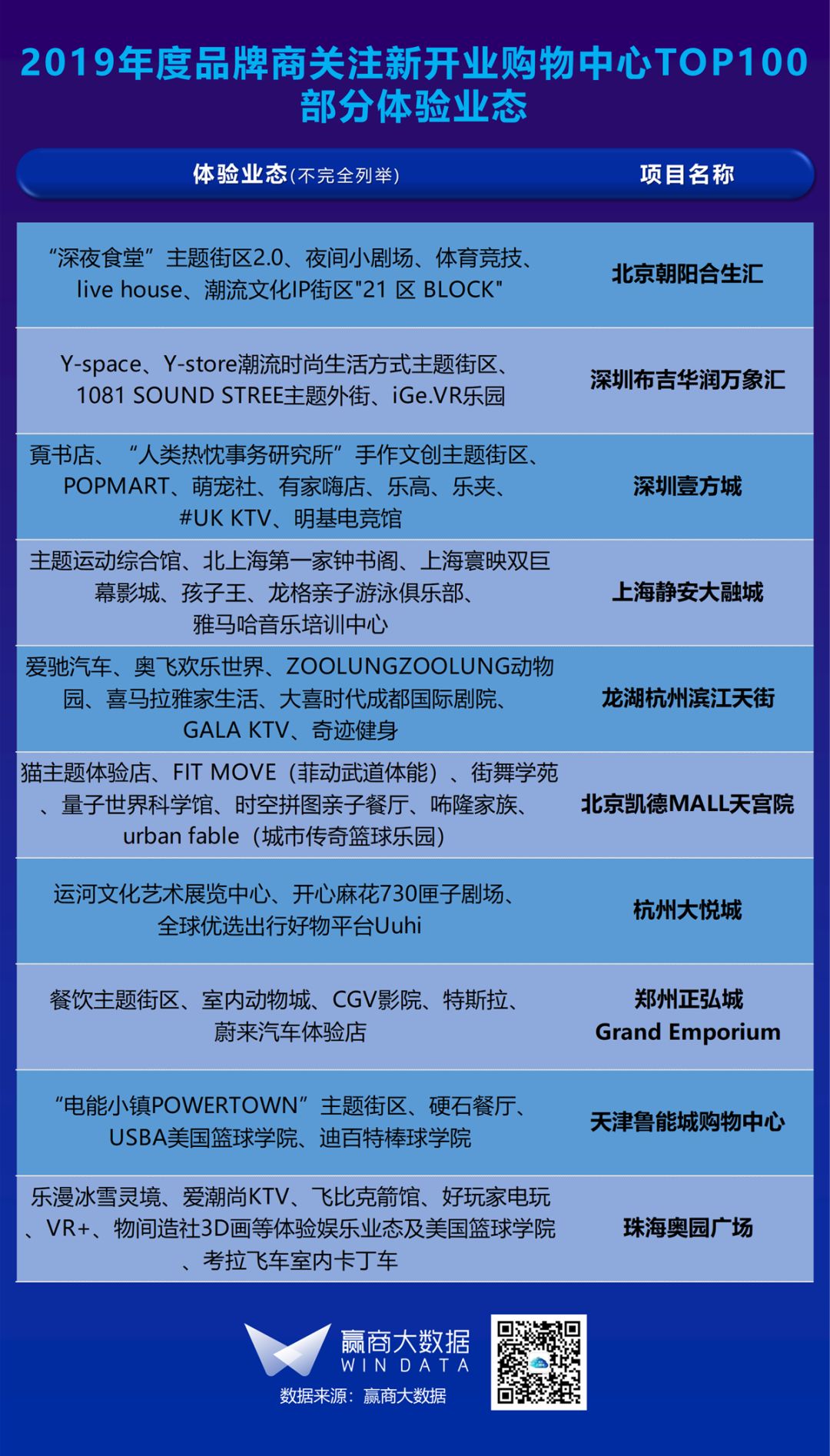

TOP100中,体验业态平均占比5%,北京朝阳合生汇、深圳布吉华润万象汇、深圳壹方城等表现突出。其中,随着夜间消费成为购物中心创新增收的“新蓝海”,场所端纷纷布局夜间营业业态,当中以深夜食堂及传统的影院、酒吧为主,此外,诸如24小时剧场、live house娱乐现场、全天候健身、不打烊娱乐集合店等崭露头角。

体验业态界定:能为消费者带来沉浸式消费体验、并且具备为购物中心其他业态带来消费转化潜力的业态;体验业态包括:餐饮、文体娱、零售-时尚精品-IP主题店、零售-时尚精品-生活用品集合店、儿童亲子-儿童游乐,儿童亲子-儿童教育、儿童亲子-儿童服务、跨界集合店,其它类型-主题街区,下同

艺术文创、新兴运动娱乐是体验消费主力军;约81%的上榜项目引进了文创业态,利用艺术馆、画廊/画室、书店、文创集合店的集聚效应,吸引文艺青年打卡,提升购物中心的“内容竞争力”。

另外,约40%的上榜项目引入了新兴运动业态,如冰雪、潜水、赛车、攀岩等极限类体育项目,以及篮球、拳击、射击、舞蹈等专业运动场馆,盘活了商场的运动社交圈层,带来更多“增量客群”。

典型案例解读

杭州金沙印象城(开业时间:2019-06、已签约224个品牌)

五大场景构建体验式商业空间

项目采用了“轨道+商业+办公”的TOD复合型商业模式,与地铁1号线高沙路站衔接,实现地铁商场一体化。目前项目招商率达98%,品牌开业率97%;2019年6月16日开业首日客流突破15万,单日销售额达1552万元。

首进下沙品牌达70%,涵盖运动时尚、娱乐及运动体验、特色餐饮:

主力店:下沙首家迪卡侬、MUJI、百老汇双巨幕影城;

运动时尚:浙江首家Nike Beacon750、下沙首家Adidas SWC;

娱乐体验:星聚会KTV、时空章鱼vr、migo撸猫管;

运动体验:硬核篮球、银吉姆健身房、云上瑜伽;

特色餐饮:下沙首家外婆家、南京大牌档、太二、湊湊、捞王、御牛道、JOY酒吧。

五大场景重构商业业态,夜间经济、亲子消费深度挖潜:围绕“平行食界”、“奇想+Home”、“+∞空间站”、“24h不夜场”、“花园办公”五大场景布局“商业+办公”业态。其中,“平行食界”位于B1层,针对年轻白领需求,打破 “早十晚十”的营业传统,打造以火锅、酒吧、娱乐等业态为主的“24h不夜场”;“奇想+Home”空间则主打儿童亲子业态,拥有木马王国10m超高儿童游乐旗舰店、金宝贝、BALABALA等30余家儿童品牌。

图片来源:杭州金沙印象城

?创新业态

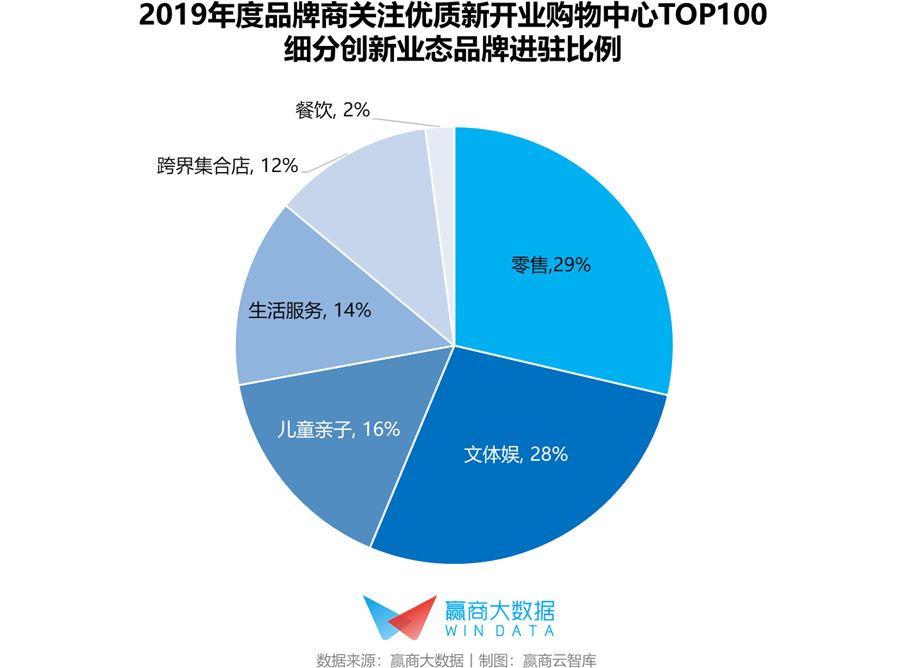

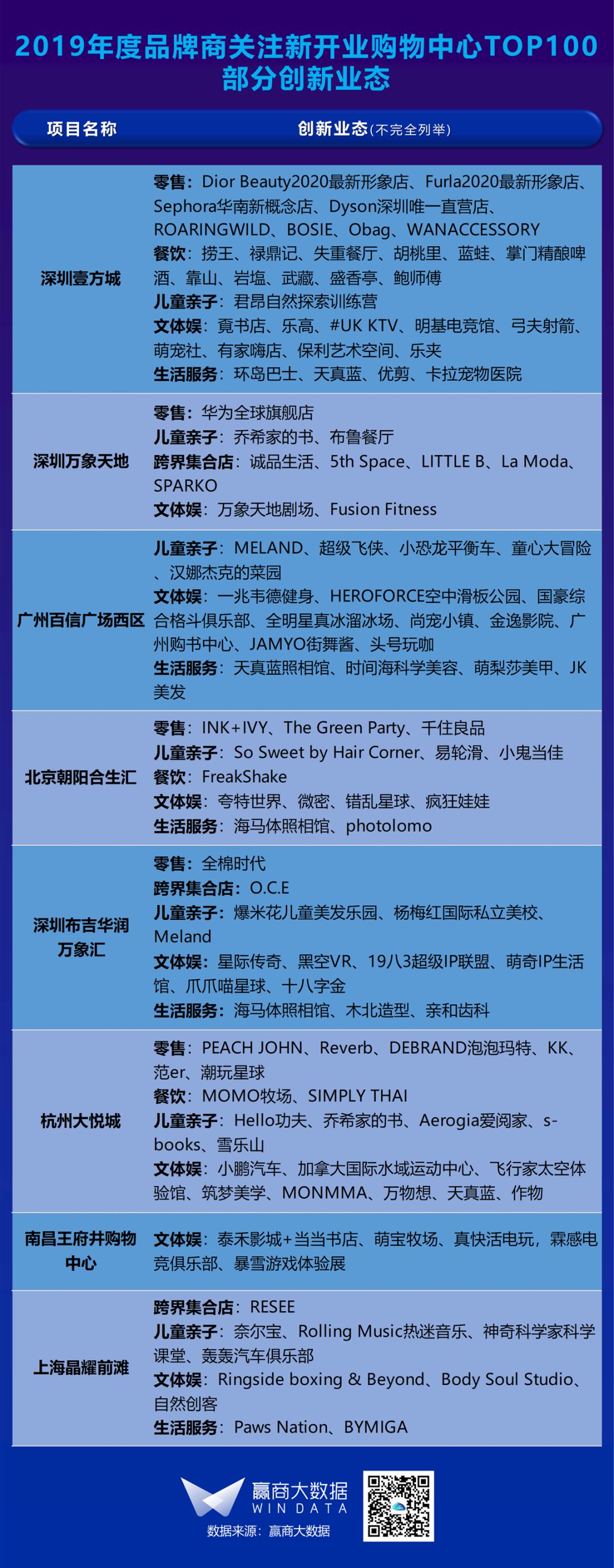

从TOP100项目的细分创新业态占比来看,零售类、文体娱类创新业态占比近30%;零售业态中,当下“走红”的生活方式集合店贴合新中产的消费时尚,其集合店模式在承租能力、品牌聚合力及顾客完整体验感方面较传统零售大幅增强。另一方面随着“盲盒”热度爆发,潮玩IP的线下形态逐渐丰满,IP主题店跃升招调热门。

(创新业态界定:见文末详细说明)

儿童亲子类、生活服务类创新业态分别占16%、14%。儿童亲子业态中,儿童运动馆成为集客新势力,其品牌强调用运动提升孩子的综合素质,通过体适能、认知运动、性格教育等多元培育新概念获得家长青睐。

生活服务业态中,萌宠经济的兴起,为商场实现社区圈粉带来新思路。数据显示2019年中国宠物消费市场规模已达到2024亿元,同比增长18.5%,引进购物中心的宠物业态呈多元发展,包括宠物食品、用品零售,宠物医疗、美容服务,以及宠物友好型第三空间的跨业态体验店。

典型案例解读

深圳来福士广场

多业态、多渠道打造线上线下“超融合”生态

项目为凯德在华南的首个综合商业中心,所在区位连接深圳未来两大金融商业中心;2017年开业以来,始终深耕年轻圈层,将文化、潮流、时尚元素融于消费体验中。2019年上半年,客流同比增长15%,销售坪效同比增长10%。

结合年轻创新的城市特性,持续引入国际潮流品牌、具社交属性的网红店:包括全国首家拥有Evisu Kuro系列的复合式门店、华南首家美国高街潮牌Beentrill、深圳首家J.LINDEBERG北欧生活馆概念店、Dig Potency健身深圳首店,弓夫射箭Café南山旗舰店、以及把深圳城中村场景置入商场的昔食记等。

“热点+创意”营销,聚合年轻潮流客群:引入国潮、网综IP唤起消费者文化共鸣,如2019年举办的“大白兔”60周年巡展,《青春有你》官方粉丝站IP展、《中国新说唱》合作线下展等,为年轻人提供个性、潮流、时尚、社交的专属聚集地,有效拉动客流和业绩提升。

图片来源:深圳来福士广场

02

品牌引进

新兴零售、生活服务成“新流量池”;二线城市项目抢占区域型“首店经济”

?新兴品牌

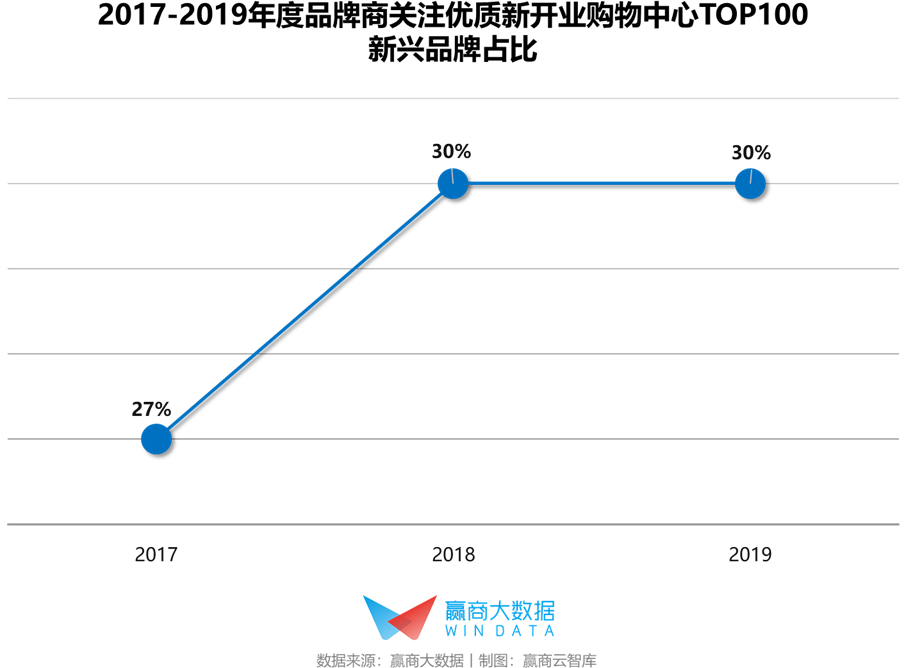

随着个性化需求喷发、线上线下渠道融合、新国货风潮来袭、“内容+社交”圈层引领新消费场景,市场正在进一步分化,持续培育出新物种、新品类、新品牌。TOP100中,新兴品牌占比30%,保持2018年的水平,较2017年上升3%。

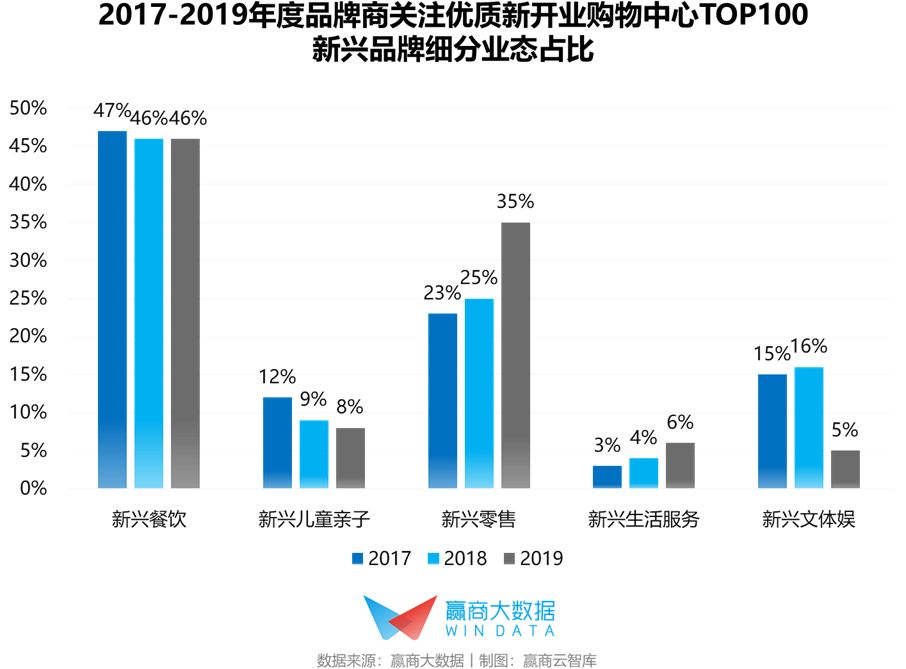

从近三年TOP100项目的新兴品牌细分业态占比趋势来看:

新兴零售、生活服务持续上扬:近年,社区消费需求被不断挖潜,服务型主导品牌受到资本青睐,医美、诊所、萌宠等业态成为购物中心打造“高品质生活场景”的新鲜血液,以及吸客、留客、黏客的有效手段。

新兴儿童亲子逐年下降:自2017年起,全国新生人口出现断崖式下跌,影响儿童亲子的消费意欲;同时,行业经历数年的肆意生长,存量竞争令新兴品牌发展受限。

新兴文体娱2019年降幅较大:2018年出现1%的占比上扬后,2019年跌幅达到11%;娱乐业态一方面被大量“请进”购物中心,另一方面其新兴品牌的颓势凸显,显示新兴文体娱的品牌培育周期较长,项目更倾向于引入自带流量的成熟品牌。

TOP100项目引入的高潜新兴品牌中,近年保持快速扩张的轻奢、潮牌是重要组成部分,切合小众、小资时尚风口的设计师品牌、美妆集合店潜力较大;此外,初进国门的国际网红休闲餐饮拓店势能亦被看高一线。

高潜品牌界定:以品牌当前开店水平为前提,衡量其未来拓展开店速度及质量的潜力空间;若品牌当前开店数量较低,但未来拓店势能较高,则发展潜力指数得分较高。

TOP100项目引入的高流量新兴品牌中,以兼具运动功能和时尚元素的服饰品牌,及风格、品类进一步细分的配饰品牌为主,作为时尚穿搭的“新利器”,其引流力最为亮眼。此外,文创品牌及国内成熟网红餐饮,也是不可忽视的吸客势力。

高流量品牌界定:衡量品牌市场影响力相对同品类的领先程度,根据品牌已开店铺数量、店铺质量及未来拓展力度与同品类平均水平同比综合算法得出。

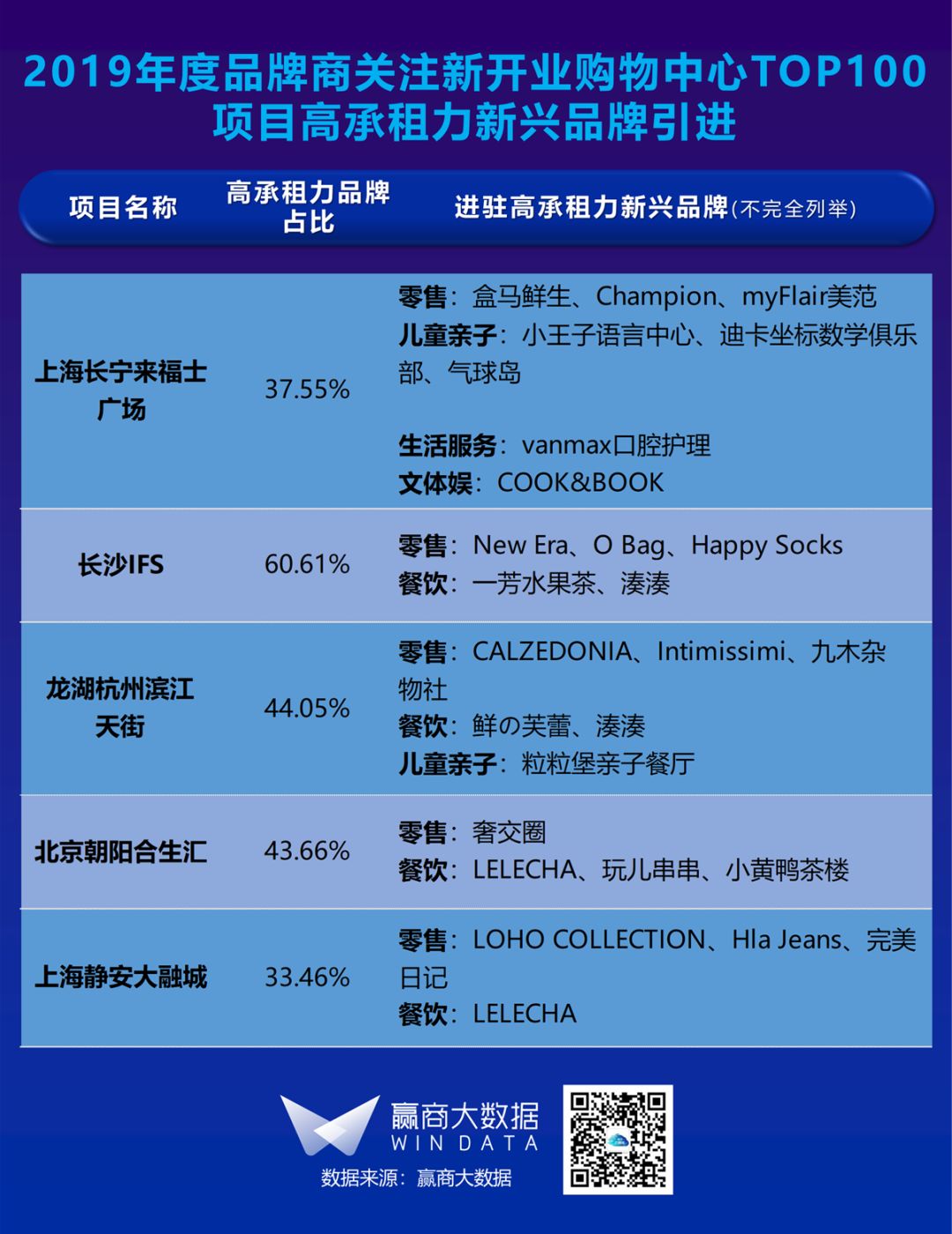

TOP100项目引入的高承租力新兴品牌中,围绕女性“悦己”消费的品类占比最大,包括内衣、珠宝、医美在内的热门品牌盈利水平总体向好。同时,有着创新教育理念和IP内容介入的儿童体验及服务类业态,正摆脱其承租能力偏低的固有印象。此外,随着传统零售承租力下降,引入新零售品牌也是提高租金收入的重要手段。

高承租能力品牌界定:衡量品牌在购物中心开店可承受的最高租金水平,根据品牌已进驻项目的平均租金水平以及入驻楼层综合计算。

典型案例解读

厦门万象城

高奢时尚与美好生活的分享者

厦门万象城地处厦门市思明区,毗邻火车站、市政府,位于厦门核心政治、文化、经济中心。连接地铁1号线、3号线(修建中),是厦门首个双地铁上盖购物中心。作为华润置地入驻福建的首个高端商业产品及华东南首个“Luxury+”旗舰级消费新地标,厦门万象城以稀缺高端品牌和精细化的运营服务拉动商圈高速发展,项目开业首个完整年零售额达25亿元。

作为“首店集结号”,厦门万象城有42%的品牌首进厦门乃至福建,更有多个品牌的中国首店落户于此:项目开业即引进78家首进福建/厦门品牌。同时,2019年厦门万象城通过Hermès、Louis Vuitton、Cartier、Gucci、Bvlgari、Roger Vivier、BALENCIAGA等国际一线品牌的快速开业(短短一年内,国际一线品牌全面开业,在业内尚属少见),迅速拉平厦门与国内一线城市在消费质量与水平上的差距。

落户热门餐饮、文创、儿童亲子类福建首店:高端甜品LADY M、高品质粤菜翠园,“京都最美咖啡店” %Arabica,引领最新运动风潮的lululemon,福建首家Jordan旗舰店、十点读书首家线下书店、ABC COOKING STUDIO、乐高、嗨贝天地等众多潮流领袖品牌的进入,让项目成为全厦门品质生活的精神发源地,进一步平衡区域商业资源相对稀薄的状态。

关注差异化需求,以“遍寻世间好物”的理念引入当下热门品牌,吸引消费者打卡:除了一线品牌,还集合了Sandro、Maje、Theory等轻奢品牌, i.t、Aape等潮牌, LA MER、Chanel beauty、Clé de Peau Beauté、JoMalone London、GIVENCHY、Lancôme等一线美妆品牌。

以“产城结合”的思路开启异业合作新模式,引领消费需求:与好慷在家合作打造国内第一家即刻服务实体店、与厦门航空达成积分互换合作、借国际灯光艺术节与原创灯具品牌达成战略合作、与厦门国际邮轮母港集团合作开启城市商业综合体+邮轮跨界融合先例。

图片来源:厦门万象城

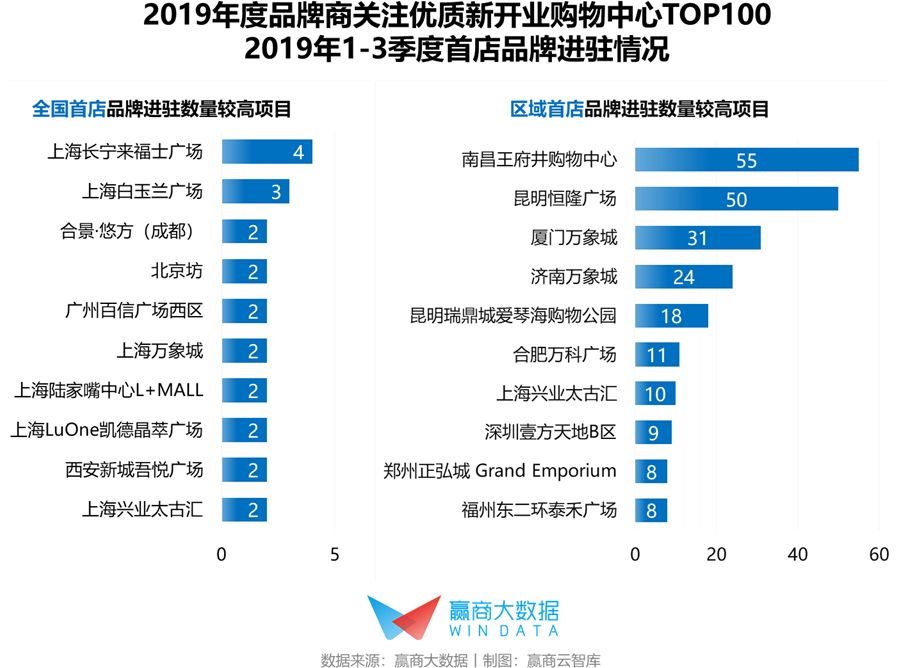

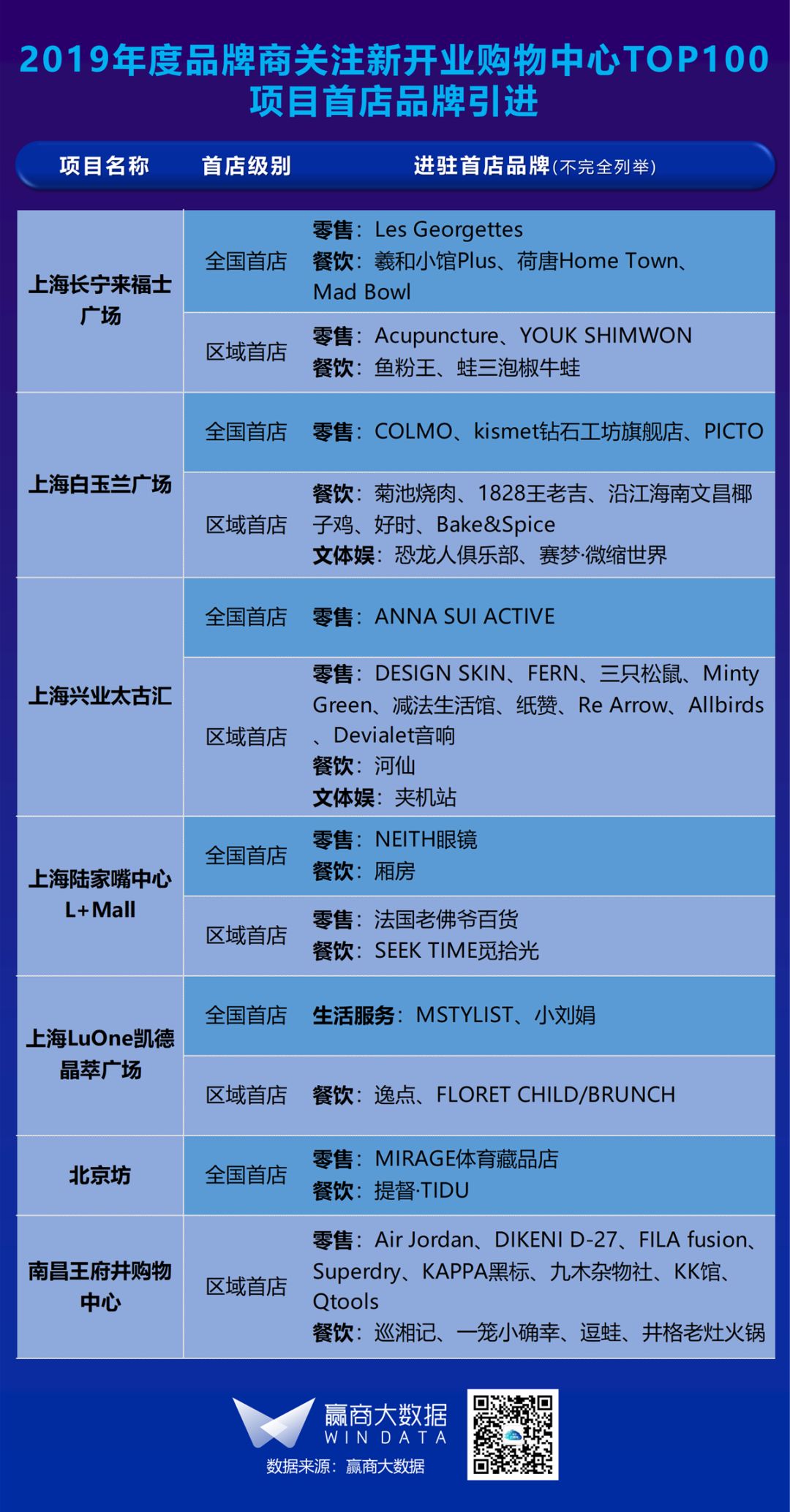

?首店品牌

从TOP100项目引进的首店品牌量来看,一线城市购物中心更青睐“全国首店”;对于品牌而言,一线城市的消费力和商业氛围对其选址的吸引力更大。当中,上海购物中心引入的全国首店量位居前列,2019年6月上海为打造“全球新品首发地”定制的9项措施,持续增强了品牌落户的信心。

二线城市购物中心争夺“区域首店”先机,如上榜的【南昌王府井购物中心】、【昆明恒隆广场】、【厦门万象城】,争相成为一线城市“当红”品牌的城市首站,释放区域首店在空白市场的巨大流量。

典型案例解读

昆明恒隆广场

首店矩阵引领春城高端消费格局

2019年恒隆地产重点布局的项目,打造西南地区第一个囊括大型高档购物商场、5A级写字楼、服务式公寓为一体的新兴城市综合体。昆明恒隆广场以潮流时尚、美妆护肤、休闲娱乐、特色餐饮等多元的业态组合,打造一站式生活方式目的地。

区域首店占比高达30%,激活周边商业氛围:包括主力店Ole'精品超市、百美汇影城,高人气餐饮品牌喜茶黑金店、羲和雅苑烤鸭坊、湊湊火锅甄选店、王品牛排、太二酸菜鱼、Café deparis,时尚服饰MarieElie、内外、LUCIA TACCI等。同时,成熟品牌亦为昆明恒隆量身打造了升级店:如以云南文化为主题的文创书店大象好在·城市磁体、3.0空间升级的宝力豪健身Plus,以及麦隆咖啡、春阳茶事旗舰店、禄喜福记、Jack&Jones Studio等。

布局高奢品牌,更新昆明多年未变的奢侈品消费格局:云集GUCCI、CHANEL、DR、JEWELRIA、TSL、SUUNTO、QEELIN等奢侈品牌,以及Miele、Dyson等高端家电品牌。

图片来源:昆明恒隆广场

03

区域/城市分布

粤港澳大湾区、首都经济圈增量机会凸显;成都、西安、天津项目发展指数上升明显

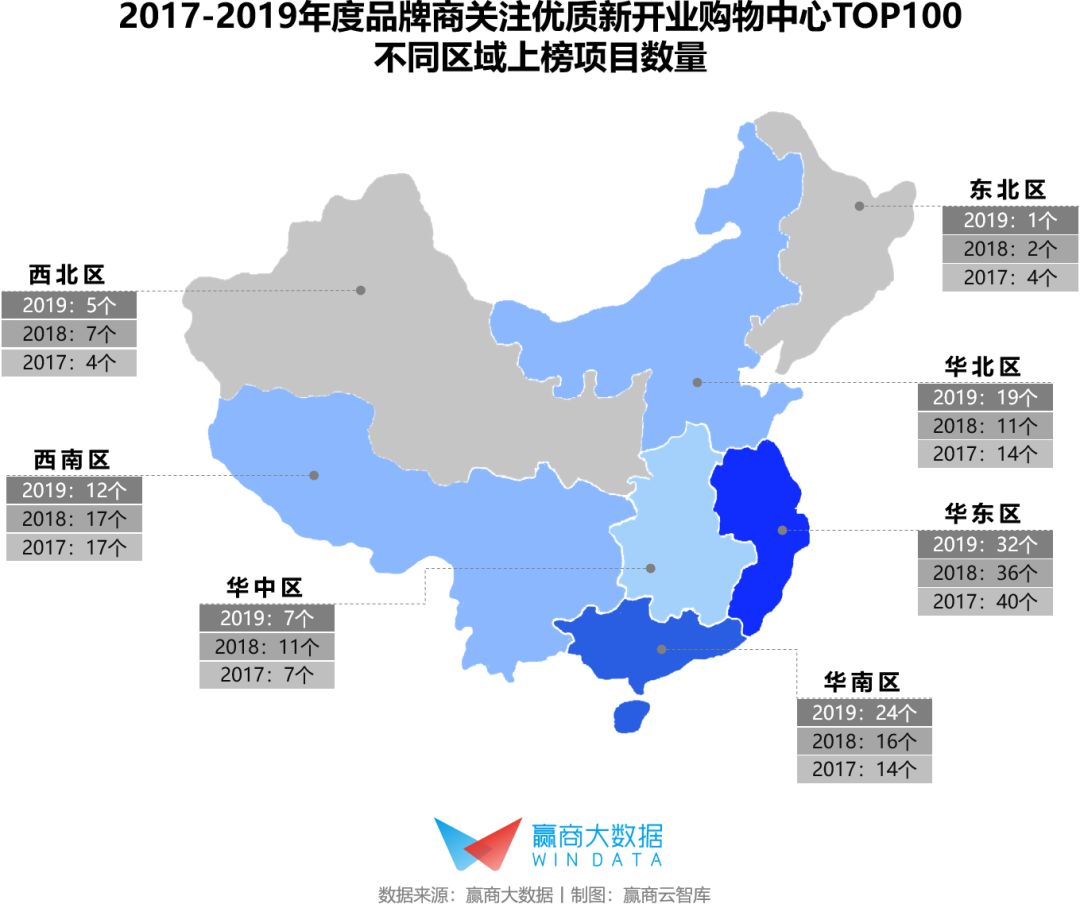

?区域分布

从近三年TOP100不同区域上榜购物中心数量来看,华南地区优质项目涌现,2019年粤港澳大湾区规划重点部署交通枢纽建设,大型开发商抢滩布局TOD商业;此外,进一步开放的商业地产投融资市场,助力优质产品线实现扩张。

华北区项目2019年发展势头强劲,随着京津冀一体化的逐步深入,大量的产业及人才正在加速进驻“首都经济圈”,为城市商业的崛起带来新动力。

华东地区新增量放缓:长三角城市群新旧商圈的开发程度较高,研究显示,该区域商业地产目前在需求平缓的情况下,供应急剧减少,近三年优质项目数量明显下降。

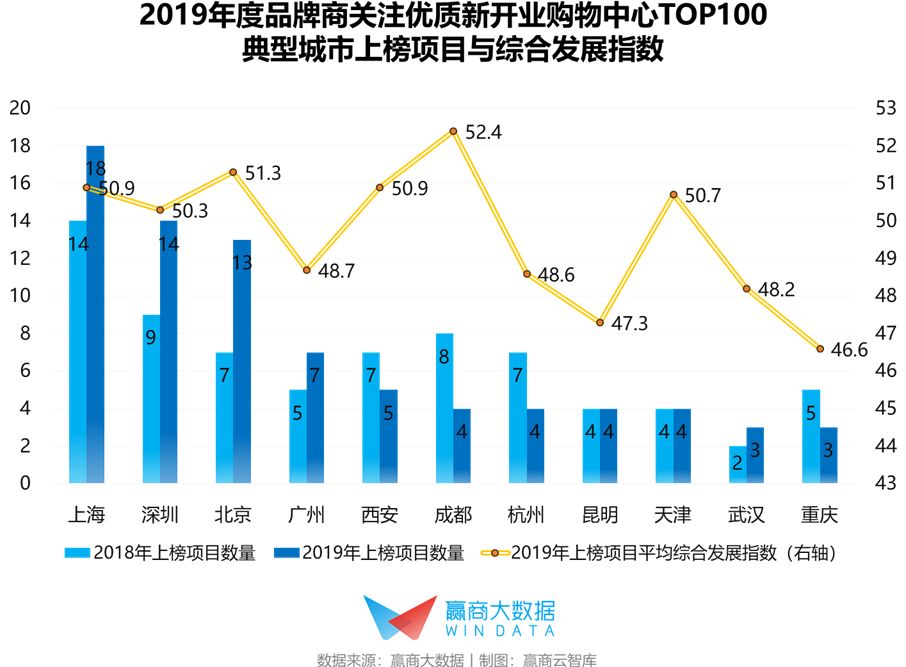

?城市分布

TOP100中,一线城市新开业项目依然领跑市场,深圳、北京势头迅猛;深圳商业地产市场保持高供应,2019年3万㎡及以上的新开业项目达到16个,为多中心高速发展的城市商业注入新鲜血液。

研究显示,北京在新消费人群及新商业资源指数上均位居全国首位,同时,随着国潮崛起,北京独有的首都城市符号,以及文化中心、国际交往中心定位,为其释放出更多元的商业力量。

成都项目的平均综合发展指数优于一线城市;2019年,国际一线大牌、国际知名品牌、国内头部品牌、头部企业扎堆入驻成都,投资关注度跃居全国第二;其全年首店进驻增速达到136.5%,成为仅次于上海、北京的“首店收割地”。

西安、天津项目的平均综合发展指数上升明显;西安推出的商圈建设行动方案带动商业市场扩容提质,2019年上半年社会消费品零售总额同比增长5.9%,“首店经济”日益活跃,如【西安大悦城】首进西北品牌达到30%;【西安大融城】引入13家知名美妆品牌,大部分首进城北。

天津的新兴产业发展带动了优势企业、高端人才进驻,商业创新度快速飙升,【天津鲁能城购物中心】打造天津首个网红电力主题街区,入驻了30+首进天津品牌。

典型案例解读

北京悦茂购物中心

业态品牌升级造就邻里中心“业绩王”

项目位于北五环科技高新园区核心地带,是区域内首家一站式家庭购物中心,集购物、餐饮、休闲、益智四大主题于一体,面向高科技产业白领客群,聚焦家庭消费和儿童教育,旨在打造一个品质化的社区邻里商业中心。

围绕“精品化+传统商业升级”,抓住“最后一公里”消费需求:试营业期间,围绕家庭的购物、娱乐、亲子消费需求,落户京北首家盒马鲜生、东融国际影城、儿童体适能运动馆趣动旅程。2019年引进了更多紧贴消费趋势的餐饮、儿童品牌,包括好利来、coco都可、亚米亚米盐酥鸡、the one音乐培训、阿布溜溜少儿轮滑培训等。

主动调整低坪效商户,不间断的品牌升级,提升整体营业额:开业至今共调整商户11家,增加客源稳定的儿童培训类品牌占比,降低坪效欠佳的零售品牌占比。2019年客流及营业额持续走高,多店铺达到业绩同比提高30%以上。

打造区域首家“社区商业E中心”,充分开发社区服务内容:依托“8+N”项服务功能,完善了社区菜篮子、早餐、超市、花店、洗衣洗鞋及服装裁改、美容美发、儿童游乐、24小时药店、物流配送等服务业态配套。

图片来源:北京悦茂购物中心

04

商圈/体量分布

区域型项目随城市副中心建设而崛起;大型头部项目表现优异

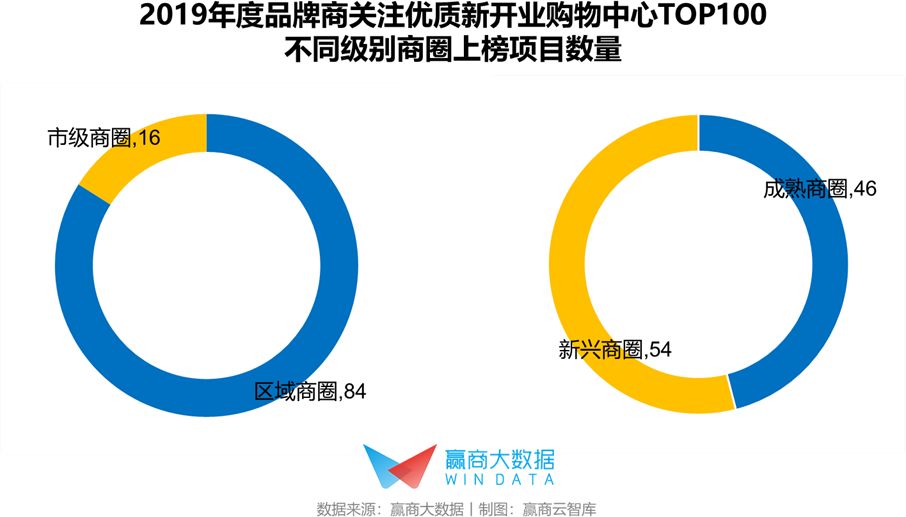

?商圈分布

TOP100中,84个项目位于区域型商圈,以区域客群为核心的购物中心,在城市副中心规划、城镇化轨道交通及基建的大力发展下备受关注。如【广州云门NEW PARK】以MALL+PARK的创新模式,整合了商场、独栋主题商业、文体中心、休闲主题公园等多元功能,成为该区域的消费标杆,并借助“北优”战略,将客群辐射范围扩大到周边多个片区。

成熟商圈与新兴商圈上榜项目数量相对接近,开发商对于不同发展级别商圈的项目,倾于多维布局,同时对其业态布局的侧重点亦各有不同,成熟商圈以零售业态为主导,新兴商圈更侧重于儿童、服务业态。如华润置地上榜的8个项目中,成熟商圈项目的平均零售业态面积占比高于新兴商圈项目8.5%,而成熟商圈项目的儿童业态面积占比则低于新兴商圈项目的7%。

典型案例解读

哈尔滨汇励99城市公园

打造日夜消费场景的新型城市休闲中心

项目位处哈尔滨市道里区爱建社区,是哈尔滨车辆厂原址,经市规划部门批准建设为集居住、商业、餐饮、休闲、娱乐、商务办公等为一体的大型高档综合社区。项目周边3公里聚集政府机关,写字楼,银行设施,覆盖百万人口,消费能力强。

哈尔滨首个公园概念商业街区,树立夜间消费标杆:项目融入商业街区的概念,汇聚艺术、文化、餐饮、娱乐、休闲、商务、生活、未来八位一体,打造成城市休闲商业中心;24小时持续营业,塑造“餐饮娱乐乐园、夜生活首选、未来科技风向标、白领生活标配”四大消费标签。

侧重引入餐饮区域首店品牌,主打文化情景式主题餐饮:黑龙江首店包括七堂酒肆、江湖堂酒肆、新望海楼;已进驻知名餐饮品牌有星巴克、小南国、窑啊窑、民国往事等。

融合户外场景,接入时尚娱乐业态,成为聚集年轻潮人的新兴休闲娱乐地标:结合1万㎡的商业绿化空间,落户当地具影响力的夜店、KTV、酒吧,如网红大V坐镇、定位轻奢个性的K2 KTV PARTY CLUB、蜜咖会、卡斯摩酒吧等。

图片来源:哈尔滨汇励99城市公园

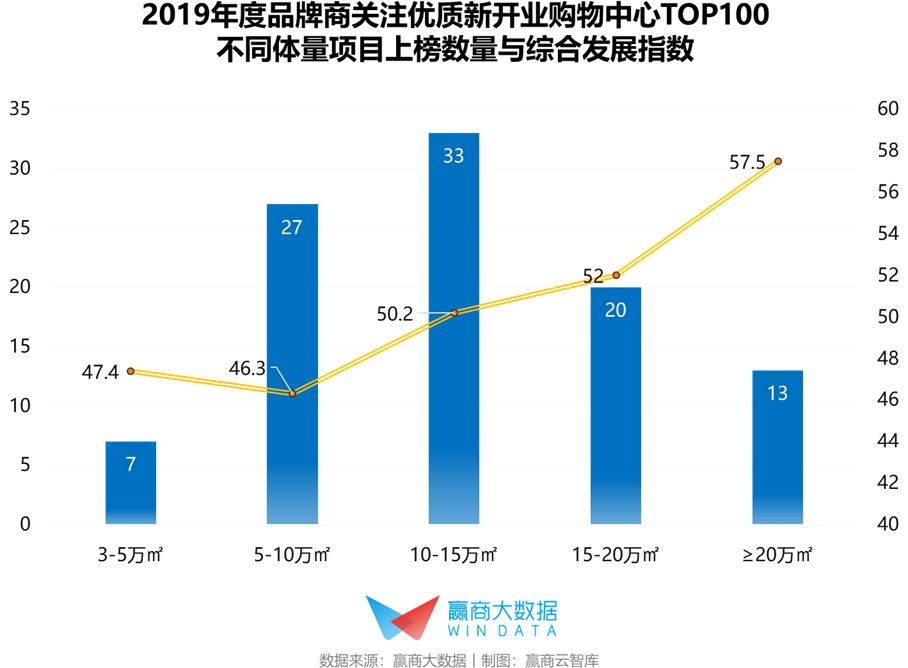

?体量分布

TOP100中,中型体量项目上榜较多,大型头部项目表现优异。从运营方角度来看,大型商业项目抵御风险的能力更强,获得金融机构支持力度更大,也更容易吸引品牌进驻。面积在20万㎡以上的上榜项目均由头部开发商开发,如九龙仓、华润、龙湖、凯德、天河城、爱琴海等。

典型案例解读

北京凯德MALL天宫院

南城个性潮流消费新地标

凯德集团在北京最大体量的购物中心,位处北京南六环,随着新机场和大兴区地铁的建设,该区域发展潜力突出。项目以“新城市生活方式中心”为定位,遵循“先有娱乐后有消费”的反MALL理念,锁定年轻潮流客群,以“艺术+商业+体验”的组合模式突破同质化。

超45%区域首家、升级版、旗舰店品牌,打造南城个性消费新地标:引入奈雪的茶、彩妆集合店colorlab、唯品会、蚂蚁蚂蚁儿童乐园、河豚先生等44家南城独有品牌。时尚潮流店铺占50%以上,引进CK JEANS、GUESS、HAZZYS、FJALL RAVEN等潮牌,adidas originals、Nike Kicks lounge等运动品牌。

突出娱乐、文创体验业态,输出“特立不独行”的潮流时尚态度:人文生活方式品牌超过30%,体验类业态超过10%,科技业态超过5%,如宠物体验店“喵星球”、儿童武道“FIT MOVE”,儿童科技教育品牌“量子世界科学馆”、CGV影院、西西弗书店。

图片来源:北京凯德MALL天宫院

05

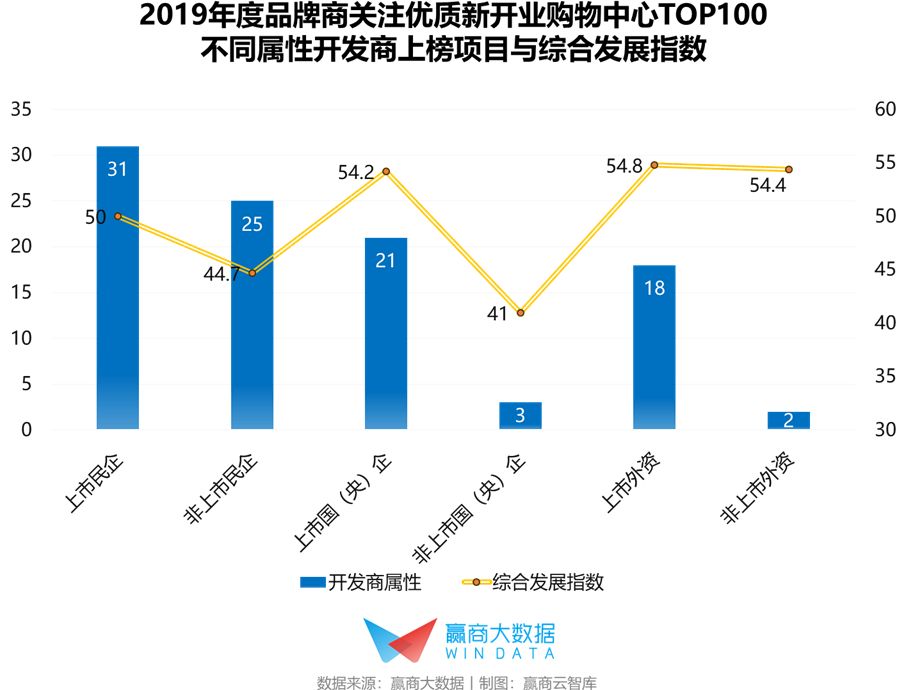

项目所属开发商分析

上市国(央)企、外资项目综合发展指数较高

TOP100中,民企项目总体上榜最多,上市国(央)企及外资项目综合发展指数最高。上市国(央)企中,华润置地的万象城、万象天地产品线的项目综合发展指数较高;外资项目以九龙仓集团的IFS,凯德集团的来福士、凯德MALL,以及恒隆广场等核心产品线综合发展指数居高。

06

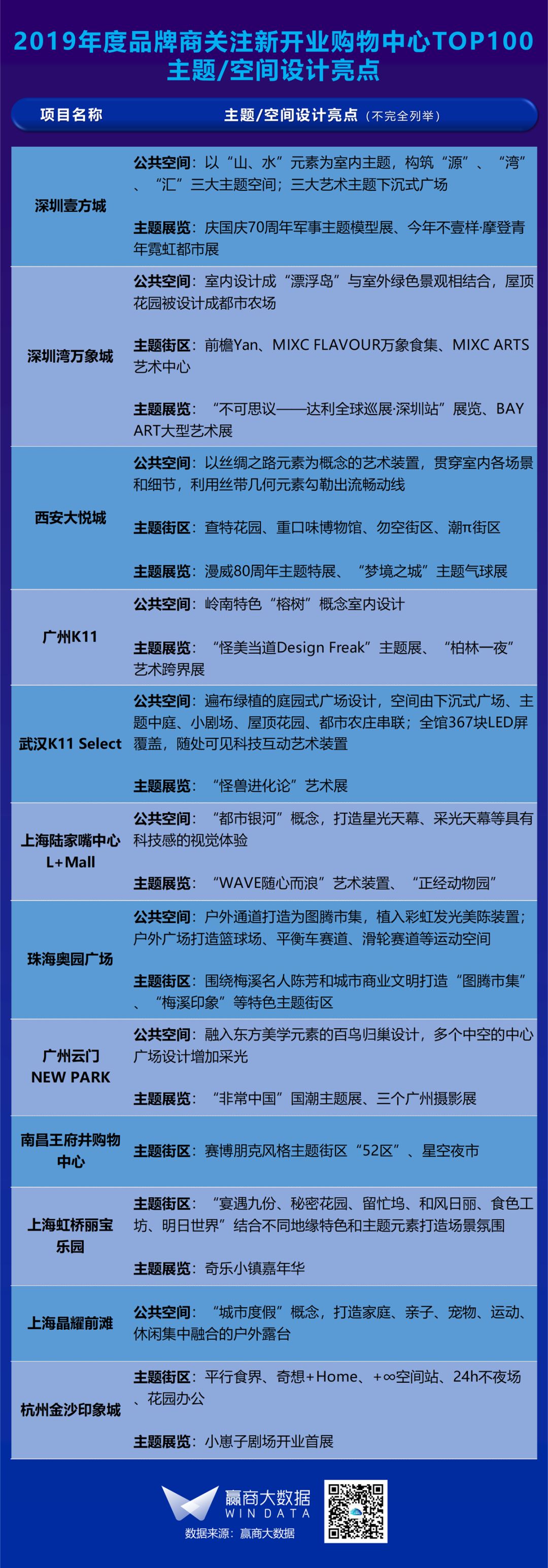

场景创新

公共空间创造社交符号,主题陈设引发圈层共鸣

新一轮的场景迭代突出了人们对社交功能的需求,购物中心更重视挖掘公共空间价值,致力于成为城市/社区的社交中心。

公共空间艺术化、科技化、休闲化:公共空间的打造包括在建筑/室内设计中应用辨识度高的艺术符号,如当代艺术、地缘文化、历史情怀等意象;以及运用动线组织、中庭设置、户外延伸,鼓励多元客流互动交流。此外,具“点睛”功能的软装陈设趋于结合交互装置增强体验。

主题街区+主题展览双管齐下,打造活力十足的商业空间:主题街区已从视觉冲击的设计,进化到场景共鸣塑造;充分结合体验业态的落位布局和主题商户集聚效应,提炼细分消费族群的社交符号。限时主题展更倾于结合经营节点和消费时点,推出联动商户的话题活动,当中以国潮、青年艺术、亲子嘉年华、动漫IP主题最受欢迎。

2019年度新开业购物中心TOP100特性总结与2020年发展新趋势

?夜经济消费增长进行时,夜间运营业态多元化发展

随着政策扶持力度加大、夜间服务形态增加,夜间经济规模将在2020年突破30万亿元,而目前大型商场每天18时至22时销售额占比超过全天的一半。购物中心夜间运营业态不仅限于餐饮和影院,呈现向文化、娱乐、运动等多元化业态发展。

?业态、品牌、场景再进化,打造“年轻社交引力场”

随着“宅一代”晋升消费新势力,线上线下的争夺战更加激烈,仅停留于提供“好玩、好买、好逛”的休闲场所,已不足以获取年轻一代的青睐,“社交属性”成为购物中心品牌、场景打造的新关键词,更多生活方式情景业态、突破次元壁的潮玩品牌,助力项目成为圈层客群的情感纽带。

?首店经济进入爆发期,由一线城市向二三线城市延伸

自2018年被提出以来,“首店”已成为购物中心的刚需引流利器和业绩增长主要贡献者。从地域上看,京沪是全国首店集聚地,伴随着开发商及品牌企业的下沉战略,首店经济的发展理念将不断下沉,更多二三线城市购物中心争相成为一线城市“当红”品牌的城市首站。

?区域型商业崛起,多元业态跨界组合,打造配套性 “生活乐园”

随着城市商业副中心规划的逐步发展和消费升级,区域型购物中心将成为未来商业地产的重点增长方向。为了使区域型项目的便利性、服务性、配套性优势得到最大化,项目在商业规划中更注重多元性,并与周边社区设施融合成生态闭环,在引进新品牌时,更注重打造新兴生活方式。

创新业态界定:报告对创新业态的界定是一个相对概念,相对于传统的各大业态,在近几年开始进驻购物中心、或是传统大业态中衍生出的新品类、各类大打体验消费的新晋热门业态,以及从街铺渠道向购物中心渠道进阶的体验消费业态。

餐饮类:创意主题餐饮、单品餐饮、网红餐饮、素食餐饮、跨界复合餐饮等。

零售类:潮牌、设计师品牌、品牌集合店、时尚买手店、生活方式体验馆、创意生活馆等。

生活服务类:汽车体验店、专科诊所、药店、花店、旅行社、宠物服务、照相馆、理发馆、医院、地产服务机构等

亲子体验类:儿童餐饮、儿童医疗、儿童运动馆、儿童科学馆、儿童书店、儿童理发等。

文创类:跨界复合店、展馆、画廊/画室、剧场/剧院、DIY手工坊等。

娱乐类:运动馆、VR体验馆、专业球馆、海洋馆、主题乐园、密室鬼屋、射箭馆、射击馆、马术、蹦床馆、娱乐集成店、射击馆、真人CS等。

赢商大数据与汉博商业研究院联合发布

Copyright WIN DATA. All Rights Reserved.

赢商大数据 版权所有

榜单说明

测评范围:赢商大数据重点监控的近200个城市(主要针对一二三四线城市)中, 近三年开业、商业面积3万㎡及以上的购物中心

数据采集时间:2019年1月-12月

测评依据:根据购物中心所在城市商业能级、所处商圈级别与消费力指数、消费人流到达指数、已进驻指标性品牌实力指数、创新业态进驻指数、稀缺业态与独有品牌进驻指数,以及所属开发商开发运营综合实力、租金、出租率、坪效、年营业额等,并结合在赢商数据库的年度浏览数据、互联网热词搜索量等维度进行综合考量

数据支持:邓孟蝶、曾嘉欣

榜单测评:谢飞

数据梳理/报告撰写:胡倩聪

专业支持:北京汉博商业研究院

专业支持:袁兴月

在消费需求端年轻化、个性化、社交化、娱乐化的发展趋势下,新开业项目正逐步构建起“欢乐体系”,实现与消费者的情感连接。

TOP50 mall引入的创新业态中,以生活方式集合店、跨界复合书吧、运动馆、潮牌、情景剧场、主题乐园、医疗等为主,首店品牌占比同比上扬2%!

关键词:上海南翔印象城MEGA珠海Ola Lotus·莲地 2020年02月19日

赢商网账号登录

赢商网账号登录