被指控造假、退市、美国SEC撤销造假指控、传出盈利消息、新的CEO郭谨一被联名请求出局……瑞幸与资本的故事,串起2020年中国咖啡市场的起伏多变。

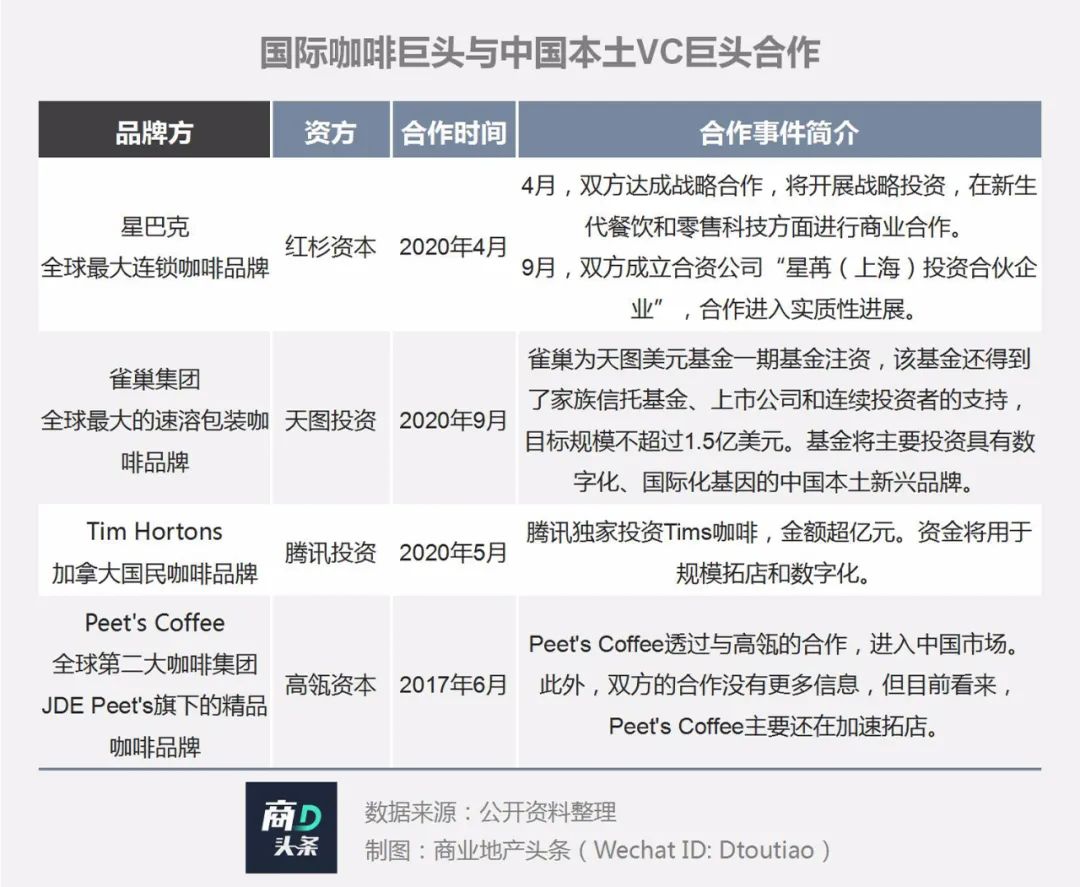

除了瑞幸,与资本过招的国际咖啡巨头,还有星巴克(需求面积:150-350平方米)、Tim Hortons(以下简称Tims)、雀巢、Peet’s Coffee 。它们从国外走来,却先后与本土VC巨头组上了CP。

图/星巴克中国官方微博

巨头CP分两种:以投资为主,一如星巴克与红杉、雀巢与天图;以规模拓店为主,包括Tims与腾讯、被外界称为“星巴克之父”的Peet’s Coffee与高瓴资本。

透过两类巨头CP,商业地产头条观察到,数字化之争已在咖啡圈风起云涌,而风云之下一股企业CVC风投力量正加速崛起,新变量意味着新机会。

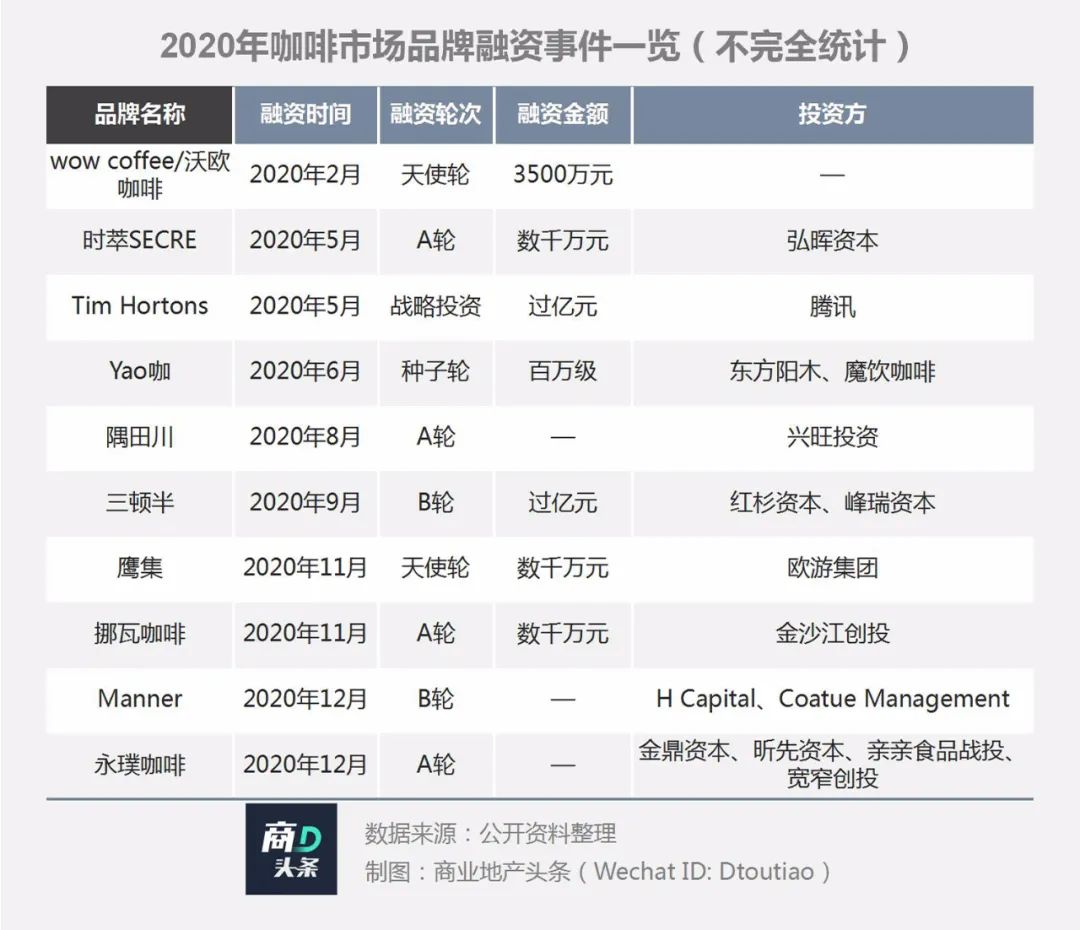

回阅过往几年,主流VC多青睐小众新兴咖啡品牌,比如三顿半、鹰集、时萃SECRE、FISHEYE鱼眼咖啡等。其本质上是传统独立VC机构的风投逻辑——由资本驱动被投企业的成长。

而现在,咖啡巨头与资本巨头联手做投资,展现的是CVC企业风投逻辑——资本、被投资企业各取所需、共生共长。

01

巨头联手,掘金中国咖啡赛道

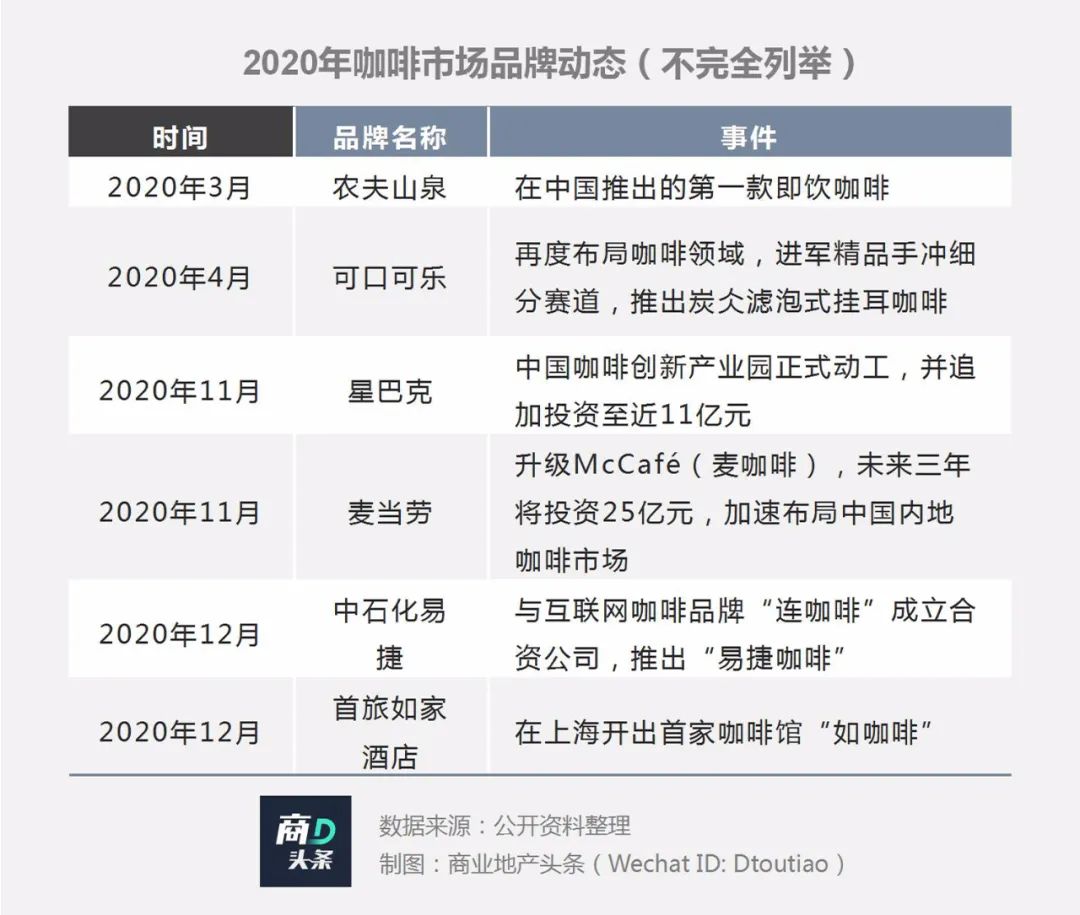

过往一年,中国咖啡市场冰火两重天。冰,在于瑞幸退市、Costa大规模撤店;火,跨界做咖啡蔚然成风,如家酒店都来插一脚;而三顿半、时萃SECER、鹰集、Manner等新兴小众品牌,融资消息不断。

交叠背景下,国际咖啡巨头联手本土VC高潮迭起,说到底中国咖啡市场仍然有利可图。互联网科技领域投资红利日渐饱和,最热门的大消费赛道中,咖啡子赛道吸金力在线。

据IT桔子数据,2019年至2020年11月初,中国咖啡行业共发生投融资事件19起,完成融资金额19.12亿元,12家企业获得融资。

头部咖啡品牌因稀缺性备受追捧,最明显的例子是,三顿半在不到两年的时间内完成5次融资。

往下拆解,“有利可图”背后有两大支撑点:需求潜力巨大;进入门槛较低。

据《2017-2021年中国咖啡行业投资分析及前景预测报告》,中国咖啡消费量每年以15%-20%的幅度快速增长,对应全球这一增速仅有2%。由此可见,国内咖啡市场依旧处于快速发展期。

其次,咖啡行业进入门槛较低。正如天图投资合伙人潘攀曾对商业地产头条表示,消费类的公司并没有绝对的壁垒,也不存在单一壁垒。

图/三顿半官方微信公众号

咖啡市场尤其如此。与中餐相比,咖啡与茶饮一样——对制作者依赖度相对较低。除去精品咖啡,一般连锁咖啡产品易于标准化,口味调节空间较大,有一定的成瘾性。

因此,依靠自身研发团队和供应链,即能完成品控和产品迭代,加上品牌营销、渠道建设能力,易于连锁化、品牌化。

前景诱人,新入局的抢食者众,星巴克、雀巢等传统国际咖啡巨头的稳固地盘被“入侵”。抱团本土VC巨头,补短板,抢生存空间,迫在眉睫。

虽为巨无霸,星巴克做线下连锁咖啡店、雀巢卖速溶咖啡,都纷纷遇上了规模天花板,与资本的战略协同,可对外延展业务空间。

Tims咖啡重庆万象城店

图/Tims官方公众号

而对于Tims、Peet’s这类中国咖啡圈外来新秀,“洋品牌”的光环续命力有限,急需读懂中国消费者。借力腾讯、高瓴资本, 它们可在规模化扩张、及产品的本土化,以及渠道、营销等方面获得快速赋能。

当然,正如开头所言,不同于以往“资本驱动被投企业”的风投逻辑,这波国际咖啡巨头站队本土VC背后,是一次双向的借力。

02

咖啡巨头、资本巨头,谁傍上了谁?

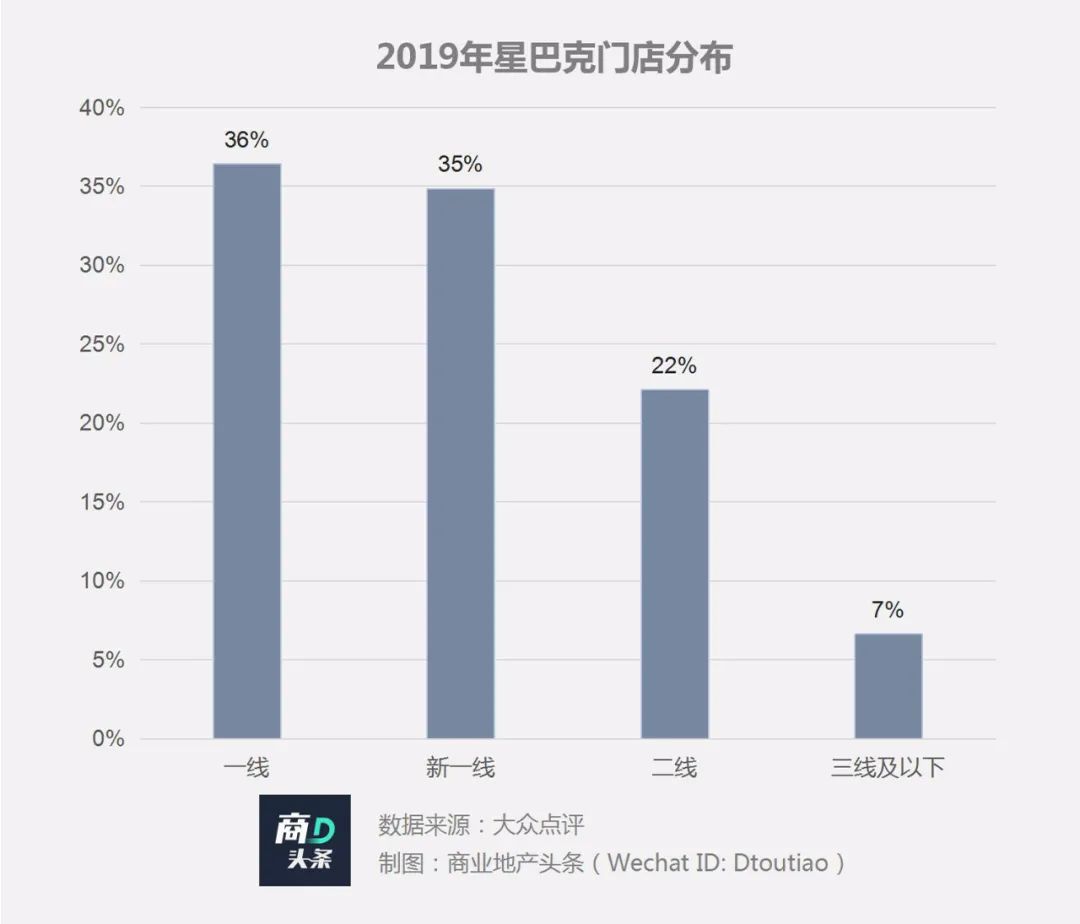

“大哥大”星巴克,扎在中国超20载,有着先发的高端品牌心智认知、优质的门店位置、优秀的营销能力,商务人士的高忠诚度。

但定价偏高,下沉步伐不快,且数字化转型起步较晚。

接入红杉资本,星巴克加快了数字化转型进程。2020年4月双方宣布合作后,7月星巴克“啡快”即全面接入阿里。

而这种借势,在可预见的不长时间内,有望让星巴克换上“轻装”继续打开三线及以下市场。于没有资本撑场的新兴小众品牌而言,此举不敢轻易试水。

深圳首家“啡快”图/凤凰生活

当然,规模的打开、盈利的增长,除了依靠线下门店渠道外,搭上红杉后,星巴克亦可借力后者迅速发现餐饮和零售科技潜力新兴品牌,抢先一步拿下这些标的,即可维系老大之位,又可分享投资收益,何乐不为?

既然是生意,出钱出力的红杉,当然也不傻。从星巴克身上学到的产品研发、渠道建设、供应链管理经验,可多维度赋能其被投企业。这些经验资本,后期可重复转化为其投资谈判资本,提升争夺优质投资标的竞争力及议价力。

图/星巴克官方微博

雀巢与天图的合作,与星巴克、红杉CP同出此理。某种程度上,雀巢目的性更强,因为当前新兴品牌多为精品速溶咖啡,需扩大食品消费领域投资

相较上述两类CP玩家,现阶段Tims与腾讯、Peet’s与高瓴的合作,于咖啡巨头是扩大规模,于资本端则既为财务投资,同样有做强产业链的诉求。

可无论是谁傍上谁,这场国际咖啡与本土VC企业间的资本盛宴,无一例外都推动着中国咖啡市场加速下沉布局、提升行业集中度和标准化程度,以及数字化进阶。

图/Peets咖啡官方微博

提升行业集中度、标准化程度

从产业经济学的角度看,行业标杆企业规模扩大,往往会带来行业集中度的提升。巨头联手,首要目的依然是卖出更多咖啡,这有赖于持续扩大门店规模,加码线上业务。

而大企业的管理架构、人才体系等,也会无形中影响行业规模程度。在这方面,最接地气的例子是,90年代末外资超市入华,此后10年迅速提升中国本土商超的组织管理能力。

从门店数字化,到产业数字化

上述各组咖啡x资本CP组合共同看上的香饽饽,是咖啡行业持续数字化带来的消费张力。

据CBNData数据,咖啡用户画像统计中,20-35岁年龄段消费者贡献了近80%的咖啡消费。年轻群体对新产品接受度高、追求性价比、品牌忠实度不高,且习惯通过手机APP或小程序去了解、购买咖啡。

在这些巨头蓝图中,数字化的场景应用早已不限于咖啡门店,而是延伸至整个产业链。

图/瑞幸咖啡财报

消费端数字化更精细

目前,大部分奶茶店、咖啡店等小微体量的品牌,多集中在前端消费场景里的轻量数字化,包括线上选购、线上点评、刷脸支付等。

但巨头X巨头则可基于大量门店数据积累,沉淀出真正用户需求画像等,持续深度挖掘用户价值、研发新品、优化用户体验。

消费互联网进阶到产业互联网化

产业互联网不是个新词,始出于2018年马化腾公开信,声称“互联网的主战场,正在从消费互联网向产业互联网转移”。

其中的关键是,数字化不再只局限于消费前端,还将完善中端(企业组织)、延伸到后端(供应链),实现全链路数字化。李宁、安踏、全棉时代等老牌回潮,目前都尝到了产业互联网化甜头。

03

从传统VC到CVC,品牌与资本博弈点变了

严格意义上的CVC(Corporate Venture Capital),是指由企业内部成立独立的投资基金,用于投资具有企业战略协同意义的项目,以此进行横向的产业扩张和纵向的产业延伸。

现在,非严格意义上的CVC,也包括像雀巢、星巴克这样,与外部资本联合成立的投资主体。

2020年4月,星巴克中国与红杉中国达成战略合作,双方将携手开展战略投资,投资领域为“新生代餐饮和零售科技”。一时间,“星巴克将联手红杉做投资”的舆论甚嚣尘上。

图/星巴克中国官方微博

同年9月,雀巢集团作为基石投资人,助力天图成立第一只美元基金,目标规模不超过 1.5 亿美元,投资阶段涵盖天使轮、A 轮和 B 轮,单笔投资金额在300-2000万美元之间。新基金将继续聚焦大消费赛道,重点投资食品饮料、美妆个护、消费级医疗。

星巴克和雀巢联手本土资本巨头做CVC投资,只是中国CVC企业风投力量崛起缩影。

据清科研究发布的《2020年中国公司创业投资(CVC)发展研究报告》,过去10年,中国股权投资市场CVC投资金额TOP10公司,就有BATJ、复星集团、蚂蚁金服、融创中国等表现不俗。

除了上述公司,小米旗下的顺为资本、华为旗下的哈勃科技、美团旗下的龙珠资本、海底捞旗下的海悦量化投资,也是典型的CVC企业风投。

一般而言,CVC企业风投主要发生在互联网科技、零售、地产、前沿生物医药等领域,多见于头部企业,且往往能深刻影响着整个商业格局与走向。

现在,以CP之名,咖啡与资本巨头联手做CVC投资后,二者(品牌与资本)间的博弈、诉求点也渐渐变了。

品牌自主性增强,不再唯资本马首是瞻

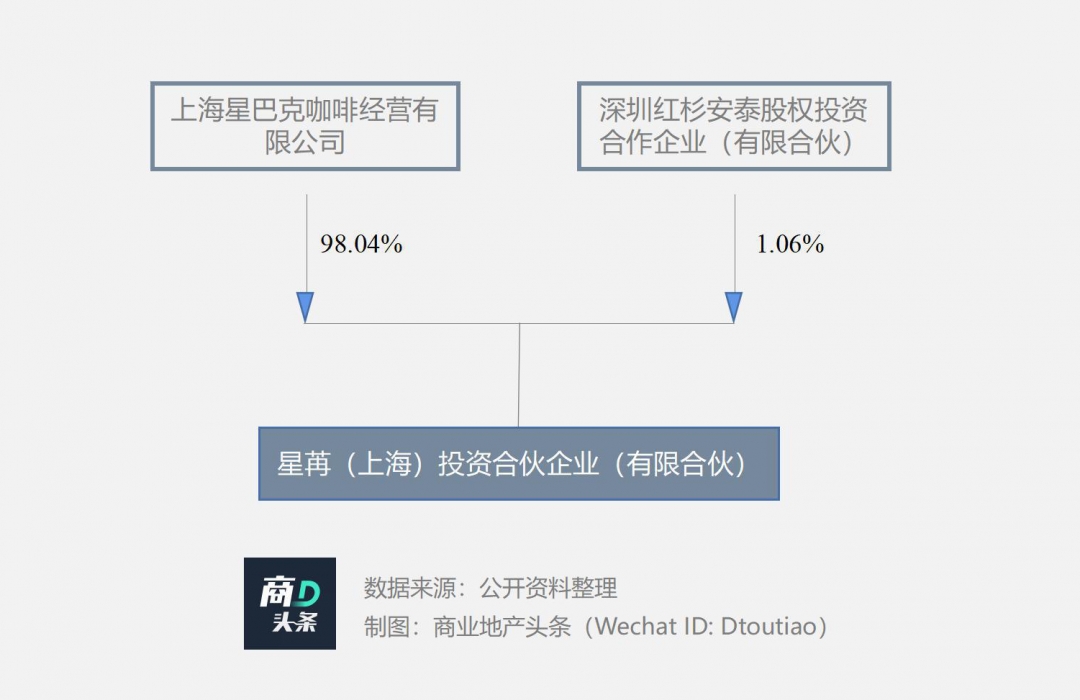

星巴克和红杉成立的星苒(上海)投资合伙企业(有限合伙),经营范围含创业投资、投资管理等。其中,上海星巴克咖啡经营有限公司、深圳红杉安泰股权投资合伙企业(有限合伙)分别控股98.04%、1.96%。

从股权结构可以推测,星巴克与红杉中国的投资合作,或将以星巴克方面的战略意志为主,而红杉中国配合做投资运作和管理。

这种合作模式,与2019年星巴克与美国风投公司Valor Siren Ventures(简称VSV)合作相似。

赛道垂直,产业逻辑大于风口逻辑

CVC企业风投所选标的往往与公司自身战略协同性较强,强调产业逻辑大于风口逻辑。因其自身具有经营企业的实践,因此在辅助被投企业成长方面有优势。

成立于2017年的美团旗下的龙珠资本、海底捞旗下的海悦量化投资,都是这其中的典型。

龙珠资本聚焦以餐饮为主的品牌和供应链,目前其先后投资过的标杆品牌有喜茶、幸福西饼、谊品生鲜、古茗奶茶,还有乐活食品、肉联邦、易久批等公司。

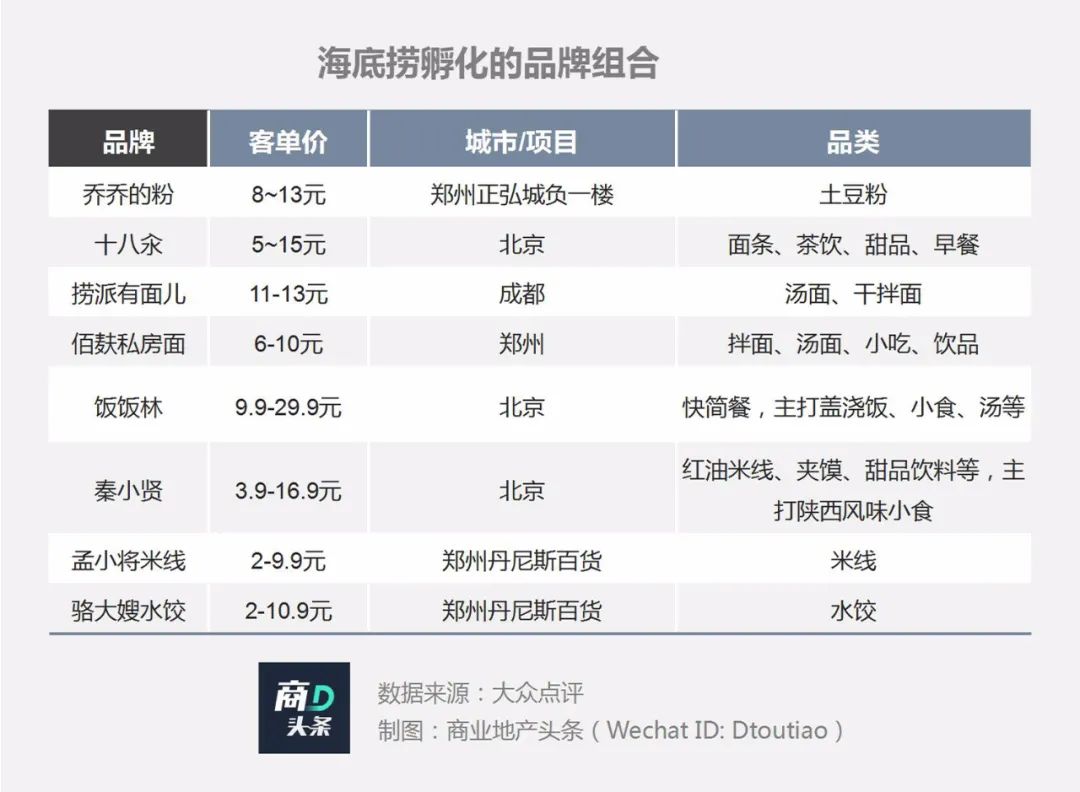

与龙珠资本相似,海悦量化投资专注餐饮赛道。自上市至疫情发生以来,海底捞进军快餐领域的野心愈发强烈,先后推出了10个子品牌,其中十八汆、乔乔的粉、捞派有面儿等8个品牌已开出门店。据知情人士透露,海底捞内部正以小组竞赛的模式,孵化子项目。而孵化项目的资金来源很可能正是来源于海悦量化投资。

战略协同优先,财务回报焦虑感弱

由于CVC生长于企业内部,通常母公司是其第一LP、甚至是唯一LP,母公司原生业务营收,就是CVC的资金来源,因此其对外募资压力较小。

又因其投资布局以母公司的战略协同优先,因此CVC企业风投对被投企业的失败容忍度较高,财务回报焦虑感比较弱。

图/捞派有面儿微信公众号

这种特点,在CVC成立之初,尤其明显。只有当CVC已经相对成熟,甚至可以接受外部资本、朝着专业化独立VC接近时,才会考虑财务回报。

眼下,国际咖啡巨头与中国本土VC巨头组成的CP,已经走进2021年。中国咖啡市场将进入新的“战国时代”。巨头与巨头之间合纵连横,中国咖啡市场风云再起。

据新浪财经消息,星巴克周日关闭了纽约市多家门店,但未公布原因,但有消息称因纽约市计划中的抗议活动,星巴克出于谨慎考虑关闭这些门店。

星巴克启动1亿美元基金,旨在投资原住民及非裔等有色人种居住地区的社区发展项目和小企业,帮助缩小公共部门和私营部门之间的差距。

大众层面上,蹦迪的确带有刻板印象,它代表了酒精、电音和躁动的年轻人。但正有越来越多的传统线下门店试图靠拢过来。

红杉中国认为,不能简单的用“盲盒公司”来定义泡泡玛特,希望公司能够成为“世界的泡泡玛特”,去开拓更大的潮玩文化市场空间。

中国尚未出现叫板国际大牌的消费品公司,但这种情况随着安踏的雄起而有所改变。深耕主品牌,收购外国品牌,安踏正朝着一线消费品公司迈进。

赢商网账号登录

赢商网账号登录