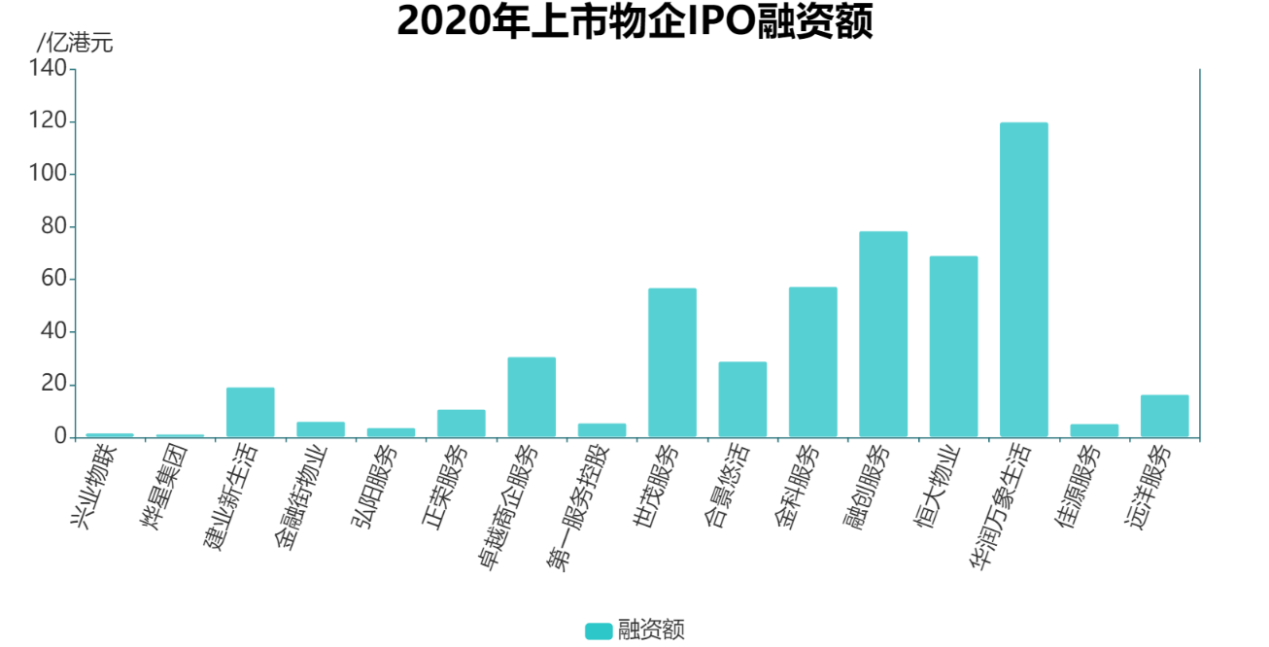

纵观2020年,新登陆港交所的物业服务企业达到17家,当中包括恒大物业、融创服务、世茂服务以及华润万象生活等规模较大的物企。

总体来看,该批上市物企的质素和规模显著高于2019年,平均IPO融资额达31.9亿港元,而2019年上市物企的平均IPO融资额为10.6亿港元。

数据来源:企业公告,观点指数整理

大量大型物企上市为市场带来更多资金,同时也在行业内部催生更加激烈的跑马圈地行为,集中度持续提高。

在资本推动下,市场资源正加速向大型物企集中。

物企困局

龙头物企急速扩张的背景下,众多中小型物企却面临着一系列发展上的困境。

物业服务企业脱胎于房地产业销售房屋后的售后管理,大部分房企多使用自身的团队和外包劳务来提供物业服务。因此,在物业分拆潮下,中小型开发商分拆而来的物业企业通常依赖于母公司的项目输送,与关联房企休戚与共,自身发展很大程度上也会受其限制。

同时,龙头物企近年来加快了第三方外拓步伐,市场竞争激烈,小型物企很难在各类投招标中胜出,进一步限制了规模的扩张。

物业服务企业高度依赖于存量市场,而整体规模过小始终是制衡小型物企发展的最大因素。从盈利能力角度看,目前非住业态高于住宅业态,增值服务高于基础物管。若在管面积不成规模,影响力不足,则会给除基础住宅物业之外的新业务带来拓展难度,开展收并购所需的资金也因营收而受限。

马太效应,强者恒强似乎正成为物业行业的规则。

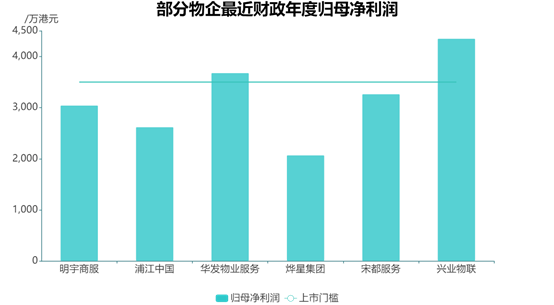

此外,港交所于2021年5月20日新刊发的《资讯文件》中,将主板上市的年度溢利门槛上调了60%,要求最后一个财政年度的股东应占盈利不低于3500万港元,三年累计盈利不低于8000万港元。目前已在港股上市或递交招股书的物业服务企业中,有数家年度归母净利润低于该门槛基准线。

数据来源:招股书,年报,观点指数整理

该标准将于2022年1月1日起生效,即今年是众多小型物企最后的上市窗口期,若没能赶在年内上市以享受资本市场带来的红利,那么地产企业可能需要重新考虑对物业板块的决议。

即便成功上市,缺乏核心竞争力与足够成长性的物业公司,仍面临着被市场冷落与边缘化的风险。事实上,目前港股市场的物业板块破发频繁,并已有数只物业股沦为"僵尸股",日成交额长期低于100万港元,股票无人问津且股价长期走低,。

自身规模过小,更多业务难以开展;收并购资金不足,第三方外拓竞争力不强;关联房企提供项目有限,不受资本市场热捧。种种因素之下,现今许多中小型开发商将物业资产出售,成了不得已的选择。

规模为王

相比传统地产开发,物业服务行业现金流稳健,经营风险相对较低。最为显著是:物企的营收主要源于对已有项目收取的物业管理费,以及从中产生的增值服务收益,因而对物企而言整体存量面积比新签约项目更为关键。

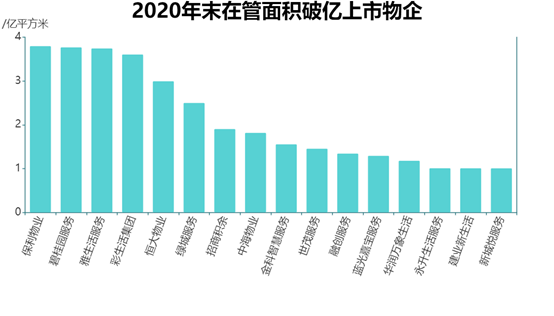

基于此,目前绝大部分物企都将自身规模作为发展的侧重点,收并购与外拓并举进行扩张。截至2020年12月31日,在管面积规模突破1亿平方米的上市物业服务企业数量已达16家。

数据来源:企业年报,观点指数整理

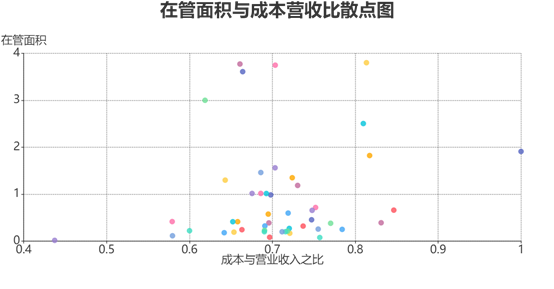

理论上,物企整体规模的提高通常能有效摊薄平均成本并提高营运效率,但实际上,在降本增效方面,从2020年末的数据来看,目前在管面积规模与成本营业收入比之间并没有显著的相关性。

数据来源:官方公告,观点指数整理

较典型的如业内规模较大的中海物业、保利物业与绿城服务,成本与营业收入之比均在0.8以上,毛利率表现亦不佳,在行业中处于较为末端的位置。整体来看,目前大多数大型物企也并未能实现规模经济。

究其原因,当前大部分物企还处于急速扩张期,新的业态和区域尚在探索,大量新获项目仍处于整合阶段,势必对经营带来暂时的负面影响,而何时能"消化"这些新的收并购项目,并将规模化为营收,将成为物企后续发展的又一重点。

此外,大量新型物业业务的开展建立在规模积累的基础上,例如系统性的城市服务,以及物业服务的高度智慧化以及对外输出平台化,目前业内也仅有将物业与科技板块进行打包的万物云、碧桂园服务等龙头物企,在这些新的蓝海内占有一席之地。

整合加速

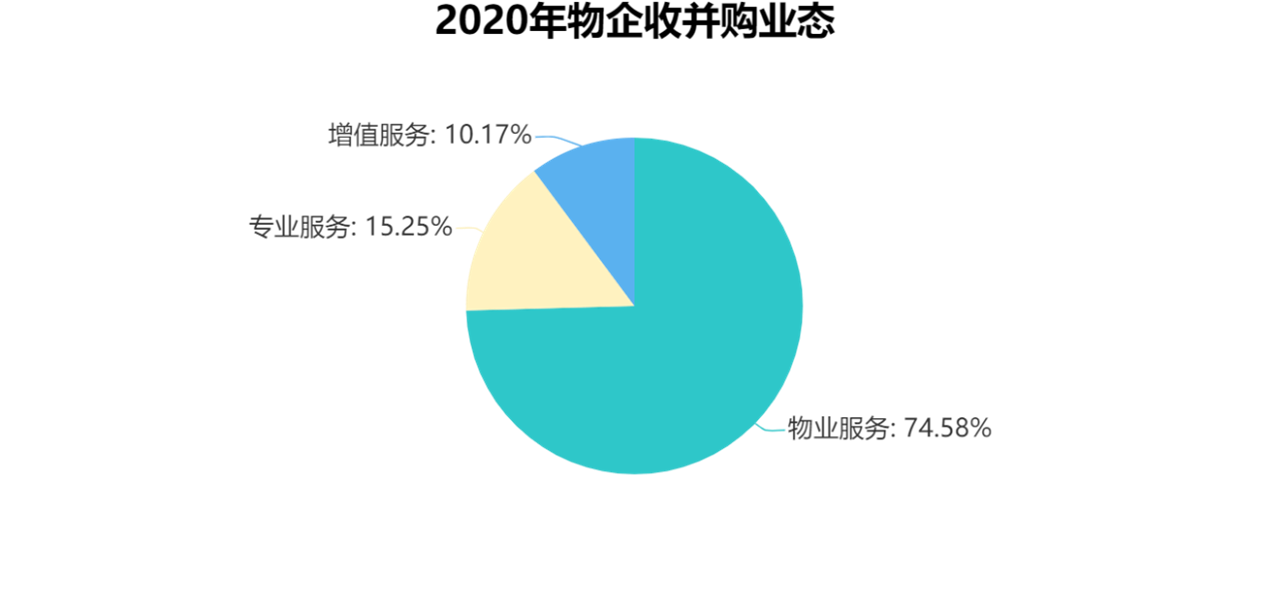

从规模扩张角度看,收并购无疑是效率最高的方式。2020年,观点指数记录的上市物业服务企业披露的收并购事件数达59起,涉及金额近100亿元,平均交易金额为1.7亿元,收并购标的也不局限于横向的物业服务企业,还包括纵向新业态与增值服务领域的布局与深化。

数据来源:官方公告,观点指数整理

进入2021年后,收并购热度依旧不减,物业行业内中小型收购事件不停。同时,恒大物业收购宁波亚太酒店物业、碧桂园服务收购蓝光嘉宝服务两起收并购案例,标志着物管行业的整合进入了新的阶段,即大型物企间的收并购、上市物企间的吞并,将市场争夺推向白热化。

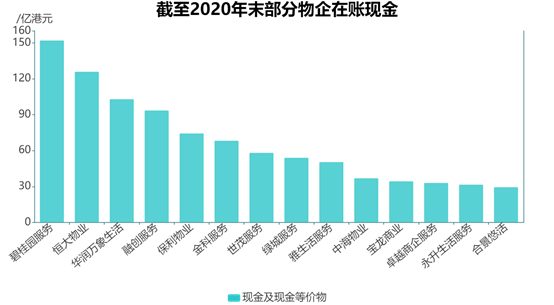

回归各物业企业同于收购的"弹药",已披露的财务报表显示,龙头物企们现金及现金等价物充足,足以继续支撑今年的高强度收并购行动。

数据来源:Choice,观点指数整理

从母公司的角度看,地产开发行业集中度也在提升,其下游物业企业通常也会在整合时被一并合并,例如在近期融创中国收购彰泰集团事件中,融创旗下融创服务也同时开展了对彰泰服务的收购。

在"房住不炒"的总体政策基调和"三道红线"的强融资监管之下,房地产开发商选择出售物业板块以换取现金流的情况也会更加频繁,这会给物业行业收并购市场提供更多的标的资源。

纵观物业板块各企业的招股书资料,平均60%-70%上市募集资金都将用于收并购;而根据不少物企的对外表态,基于收并购的规模扩张也仍然是大多数企业未来的核心战略方向。

中梁最新区域调整为6大区,当中有5位区域总裁都是80后。高管年轻化只是战略打法的缩影,中梁还引入全新战略模式、提出10年4千亿市值目标...

6月9日消息,广州海珠万达大股东由万达商管变为大连万达商管,且大连万达商管现持有广州海珠万达的100%股权;法人也由王志彬变更为肖广瑞。

6月9日消息,万达宝贝王集团新增投资企业沈阳沈北宝贝王乐园有限公司,投资比例100%,注册资本100万元。

由毛大庆和优客工场发起成立的SPAC,于美东时间6月4日正式向SEC递交招股文件。SPAC受热捧,2020年美股SPAC IPO的发行数量首次超越传统IPO。

毛大庆和优客工场发起成立SPAC,计划筹集5000万美元,寻找电商、新能源、企服、教育、生物医学领域的标的。

6月8日,宝龙地公告披露,公司前5月累计销售额同比大涨100.4至425.02亿,累计销售面积同比增加97.1%至271.52万㎡;5月单月销售额93.83亿。

6月8日,优客工场披露,公司一季度总营收同比增长17.5%至2.4亿;截至3月31日,其轻资产业务在48个城市共签约122个场地,管理面积36.5万㎡。

由毛大庆和优客工场发起成立的SPAC于美东时间6月4日正式向SEC递交招股文件,拟以“UKWIU”为证券代码在美上市,计划募资5000万美元。

赢商网账号登录

赢商网账号登录