纸质版报告原价5999元

7月31日前预订,享早鸟价1999元!(送电子版)

如需订购,详见文末联系方式

疫情下动荡摇摆的2020年,以“V型”的复苏曲线证明了一个事实:购物中心作为中国核心消费场景,具有不可替代性。

静水流深,国内实体商业正步入新变局。购物中心行业面临结构性增长,商业地产企业正经历盈利模式之变。轻资产、商管公司分拆上市、金融深化,每一步带来的想象,都挑动着商业地产人敏感神经。

宏观大局之变,中观架构之变,无一不折射在微观品类与消费偏好的变迁镜像中。国货品牌、新兴品牌、首店经济……每一个因时而生的新名词背后,皆涌动着勃勃商机。

以2020年为坐标系,今年赢商网X中城研究院再度联合发布了《2021中国购物中心年度发展报告》。这份研究成果,亦是赢商大数据10年数据建设之大成者。

按照不同内容模块,年度报告分为4大篇章,共511页,近18万字。主要包括:

■ 总概篇丨结构性增长的购物中心行业

■ 专项篇丨商圈研究、购物中心行业景气指数

■ 资产篇丨内/港资房企研究、资管的秘密

■ 品牌篇丨品类研究、门店密码、消费趋势

以下为部分内容节选:

一、总概篇:购物中心市场将长期结构性增长

购物中心过剩了吗?购物中心整体市场的天花板在哪里?

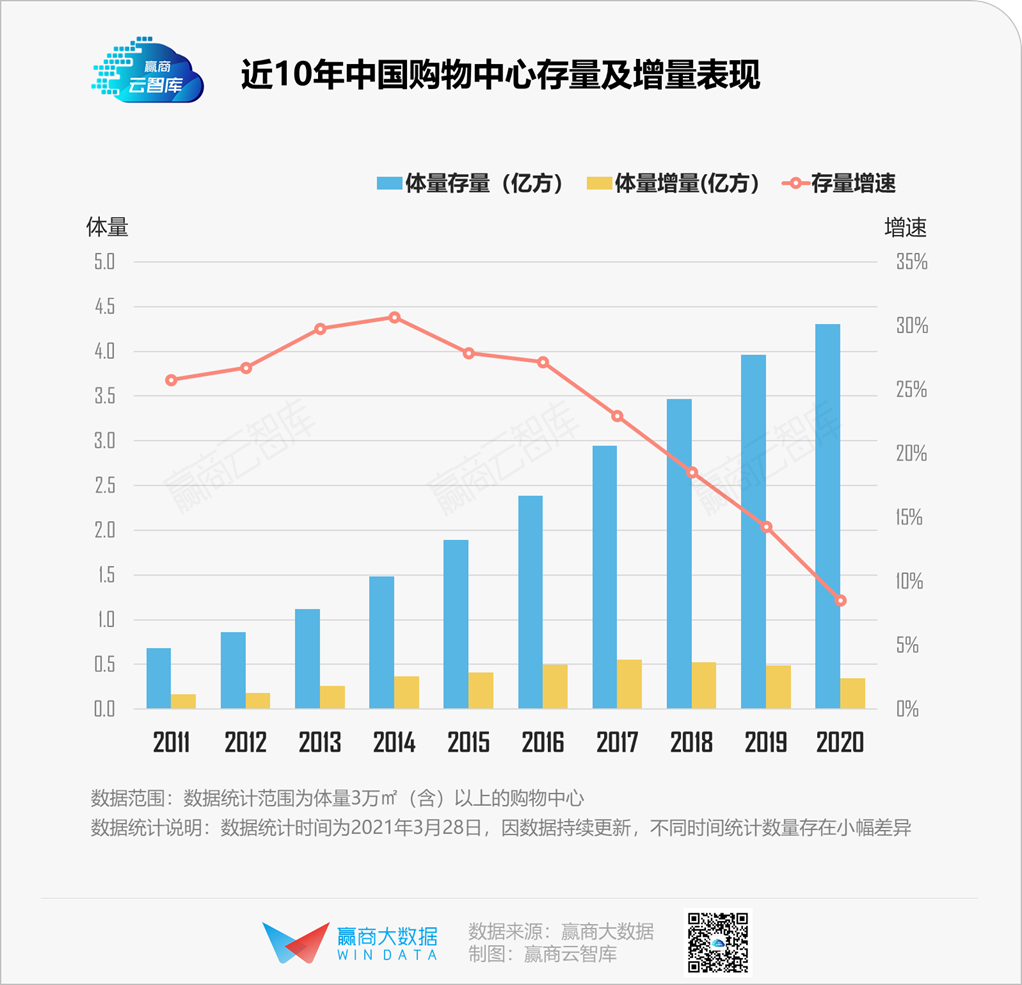

结构性增长①:行业增速逐渐放缓,竞争加剧

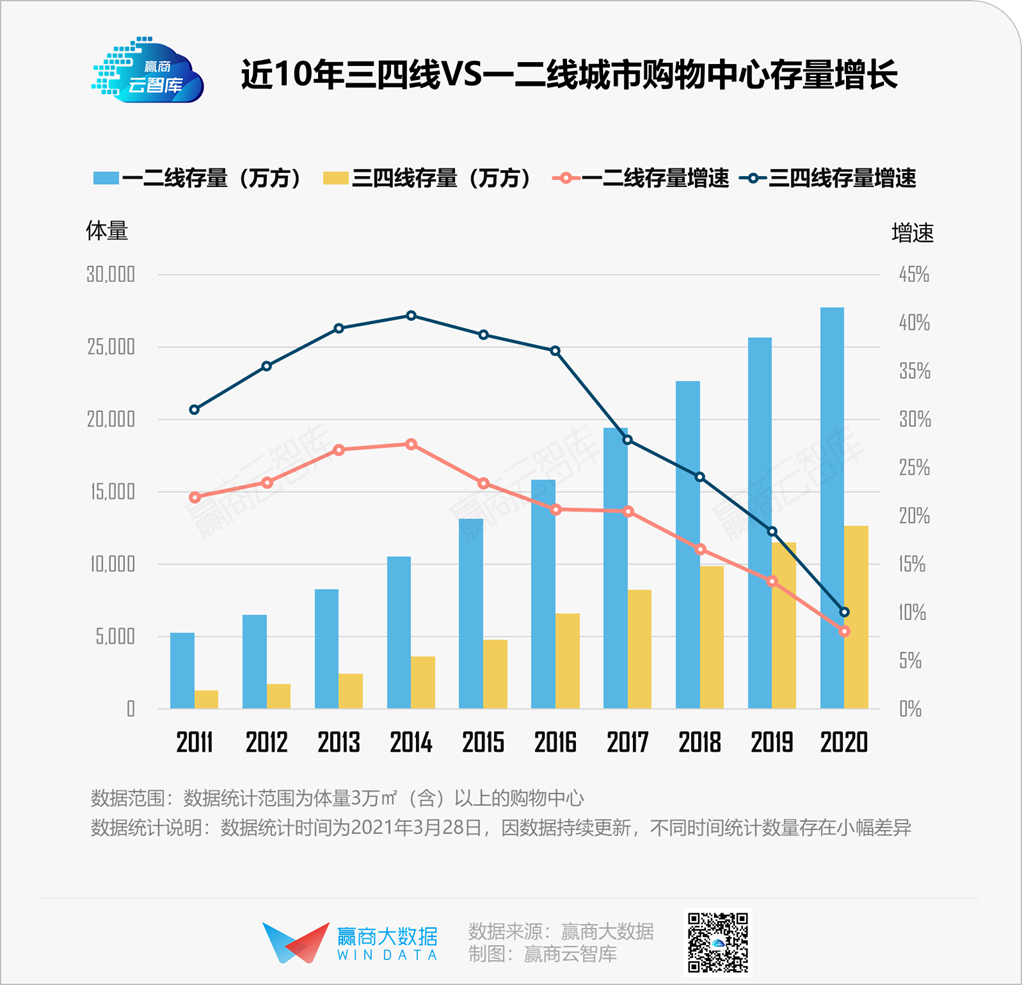

总量上来看,中国购物中心存量的相对增速从2015年开始同比下降,而增量在2017年达到峰值约5500万㎡后也开始逐年减少;

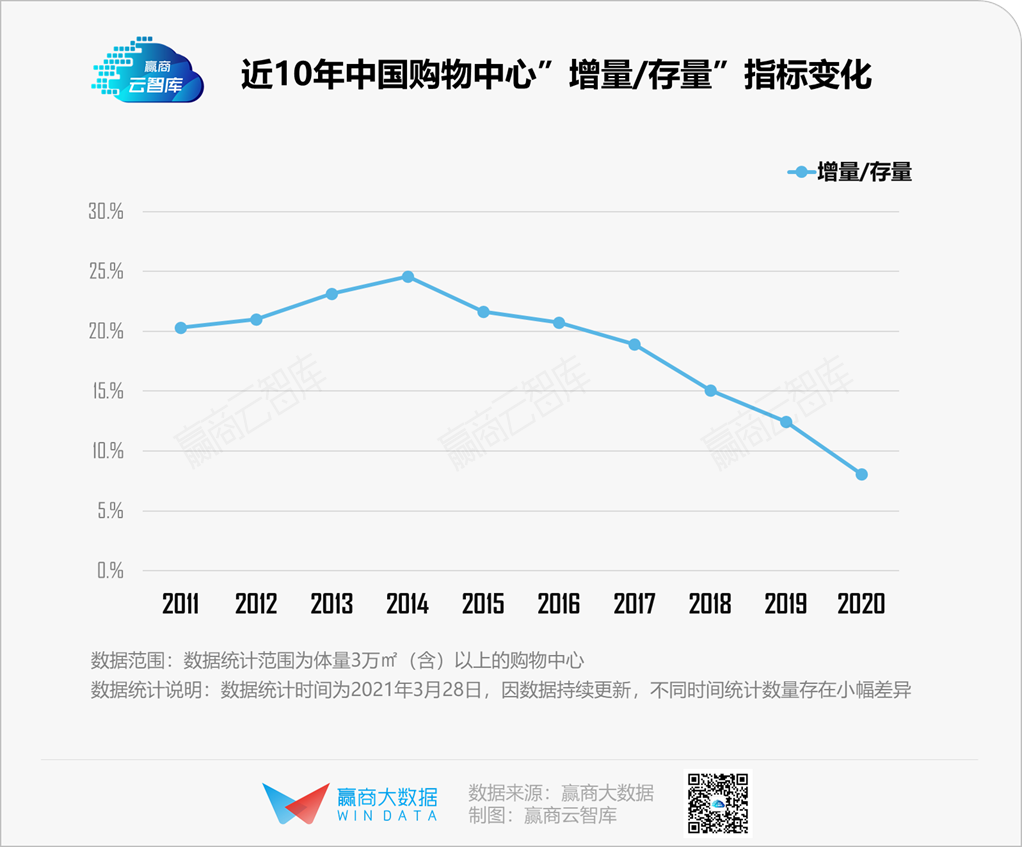

同时每年的“增量/存量”比值近年也呈持续下降态势;

行业竞争加剧,于企业而言,规模扩张之外,运营能力成为竞争的核心。

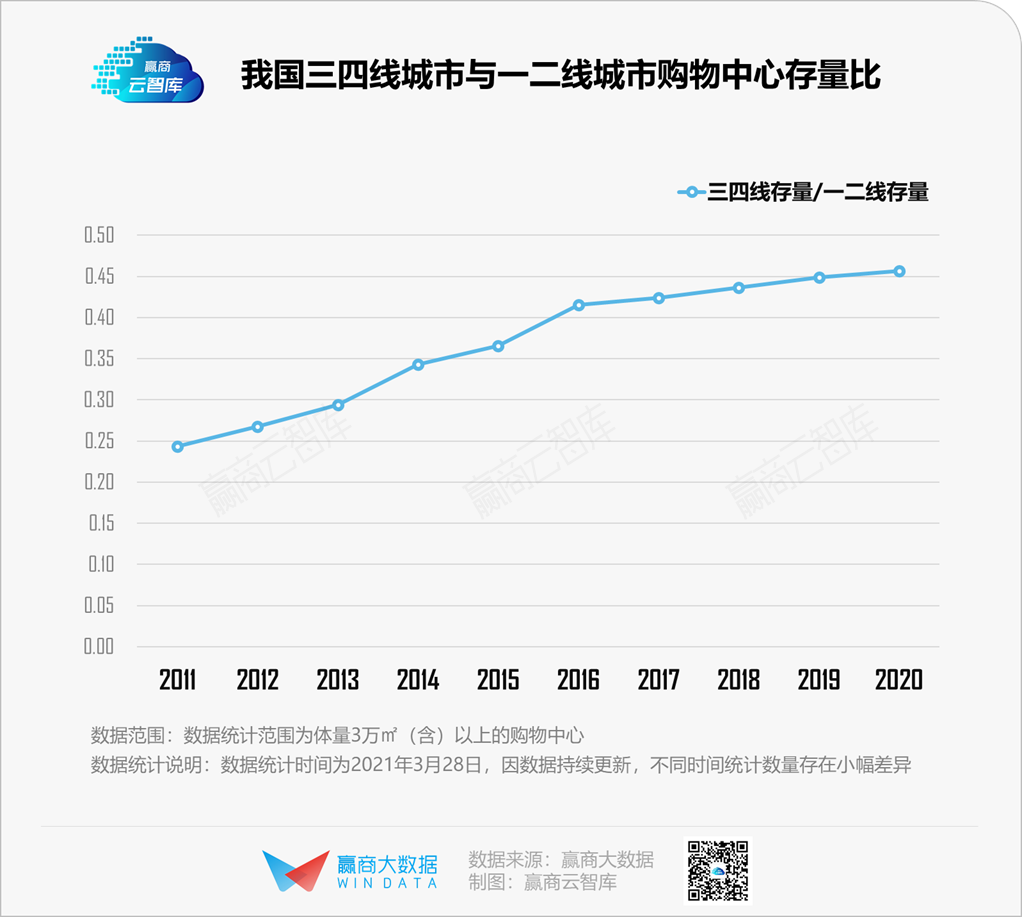

结构性增长②:三四线城市购物中心呈高增长态势,部分城市将迎来更多的商业机会

购物中心行业将呈现结构性增长,行业存量增速逐渐放缓,但三四线城市增速仍高于一二线城市;

从存量规模上来看,三四线城市少于一二线城市,但其与后者规模比值在逐年增大。

二、专题研究篇:商圈构成购物中心的基础条件

聚集是线下商业的特点,不同聚集有不同商业价值,商圈研究的终极目的应该是提升品牌、开发商对商圈价值适配性。

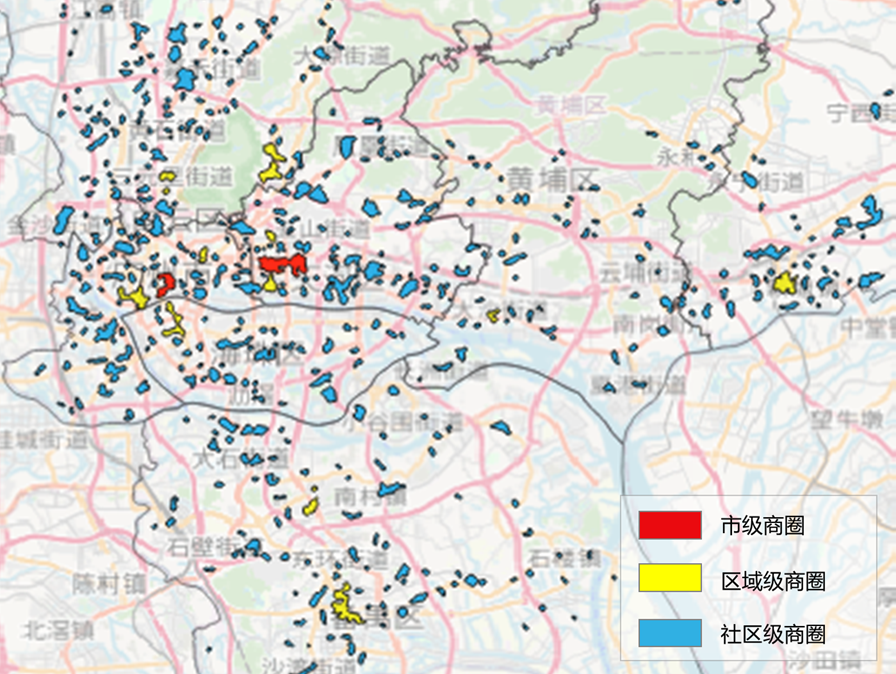

综合考虑商圈的多种分类方法后,赢商大数据-赢在选址以各商圈内品牌实力指数、项目日均客流作为商圈质量评分指标,建立了一套商圈级别评分体系,进而对商圈进行“市级-区域级-社区级”三级划分:

■ 市级:辐射全市,品牌质量高,商业延续性强

■ 区域级:服务片区,多位于区域交通枢纽或聚居中心

■ 社区级:服务周边,以日常生活服务为核心

◎广州商圈分级结果示意图 图片来源:赢在选址 制图:赢商云智库

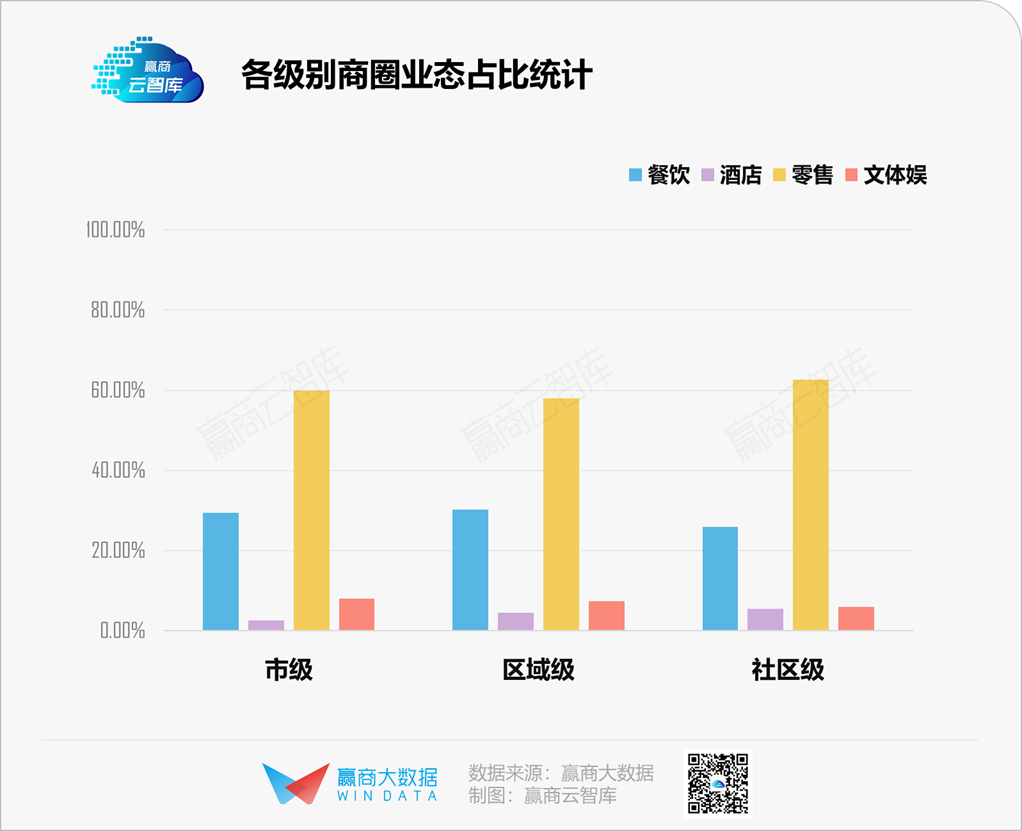

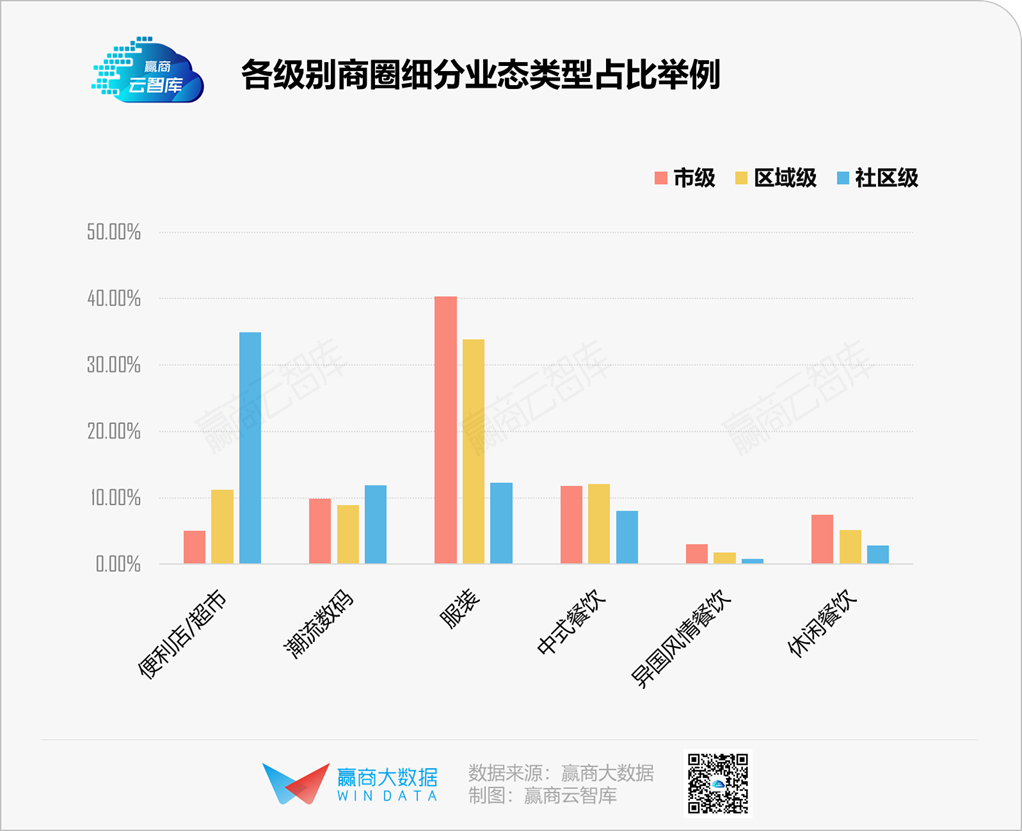

在商圈分级后,我们进一步探讨不同级别商圈对业态构成、品牌选择等的影响。其中,对于业态构成而言,不同级别的商圈各大类业态占比大致趋同。

通过对比广州三类商圈业态构成可知:无论级别高低,店铺数量的占比都最高皆为零售业态,其中市级商圈高过区域级、社区级。

往下细分,商圈之间的分级效应依旧存在。便利店超市业态,广州市级、区域级商圈占比为 5%、11%,而社区级接近 35%;服装业态,前两者占比为 40%、33%,后者则为 12%;而异国风情餐饮、休闲餐饮,三者对应的占比基本是依次递减。

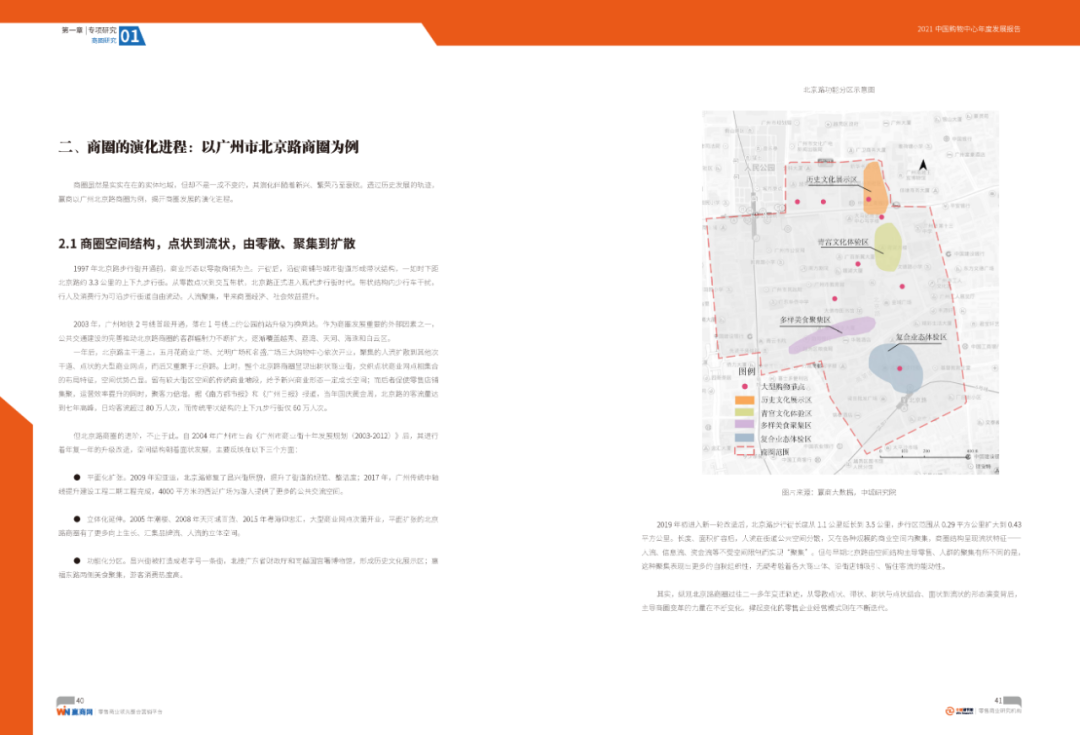

当然,商圈虽然是实实在在的实体地域,但却不是一成不变的,其演化伴随着新兴、繁荣乃至衰败。

透过历史发展的轨迹,我们以广州北京路商圈为例,从空间结构、零售结构及消费者偏好3个角度出发,揭开商圈发展的演化进程。

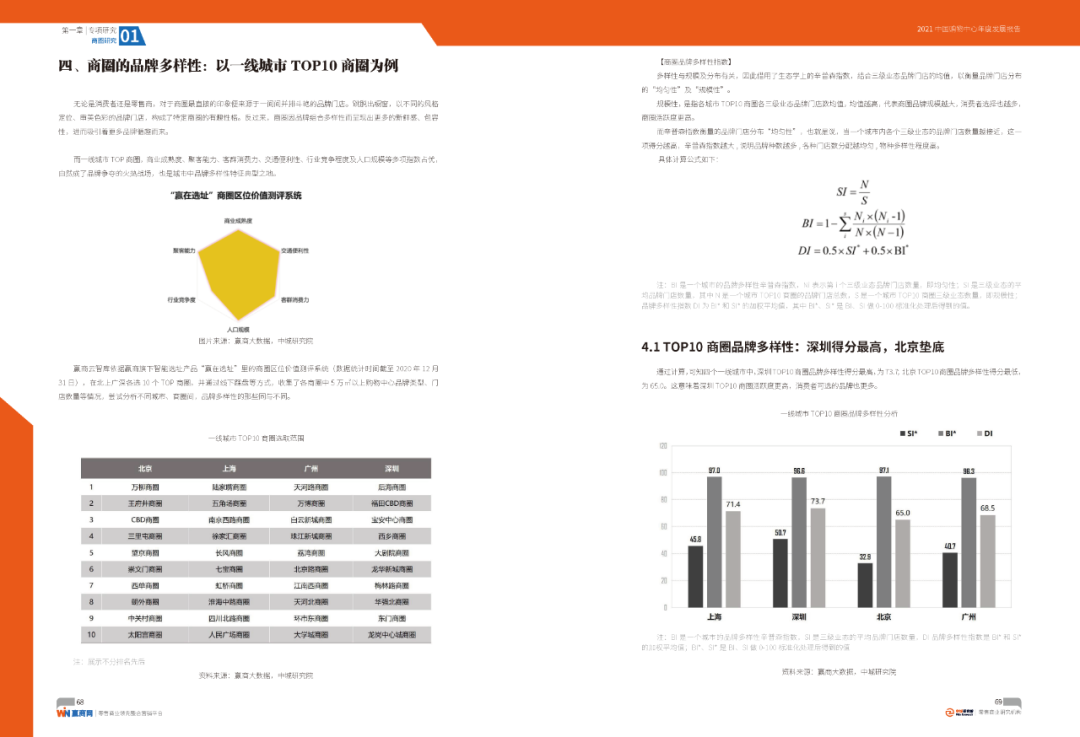

另外,为了探究不同能级城市商圈品牌多样性特征,我们在北上广深各选10个TOP商圈,并通过线下踩盘等方式,收集了各商圈中5万㎡以上购物中心品牌类型、门店数量等情况,尝试分析那些同与不同。

通过计算,可知四个一线城市中,深圳 TOP10 商圈品牌多样性得分最高,为73.7;北京 TOP10 商圈品牌多样性得分最低,为65.0。这意味着深圳 TOP10 商圈活跃度更高,消费者可选的品牌也更多。

三、资产篇:金融化、轻资产、商管公司上市、数字化

在此部分,

站在宏观视角,勾勒了2020年中国购物中心部分全貌:一方面,购物中心增量大幅减少,空置率全年走高;另一方面,高端商场更吸金,业态变化呈整体收缩,首层品牌大换血。

而往后推算,会发现:2021年中国购物中心增量将突破一千大关,蓄势待发。

站在中观视角,探讨了商业地产行业正在进行中的4大发展趋势:

趋势①:产融结合深化,商业地产终将被金融模式改写

目前,行业正处于从类REITs走向REITs的过程中,类 REITs 产品发行规模于2019年创下504亿元的历史新高,在底层资产类别上亦进一步丰富。但是,类REITs适用范围相对狭窄,对于物业本身的资质要求也比较高,在中国更多是由房地产从业者(包括开发商、私募基金管理人等)使用。

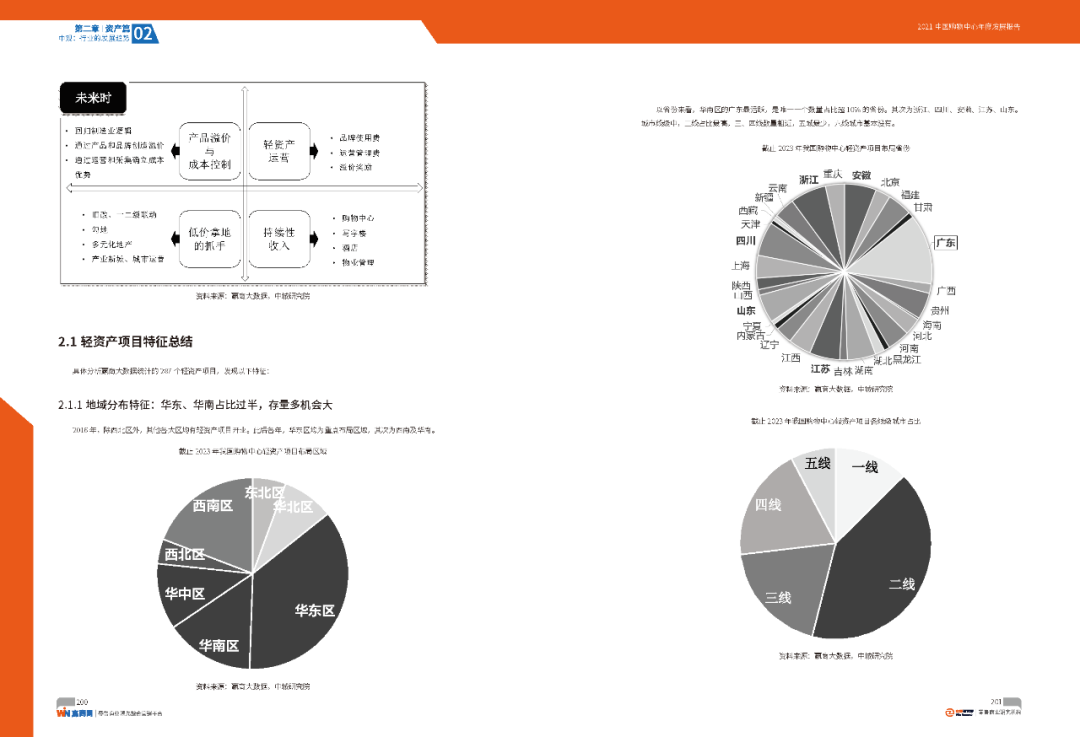

趋势②:盈利模式改变,轻资产转型持续推进

通过上市公司公告、企业官网、公开资料等途径,赢商大数据复盘了过往 5 年,商业地产圈内的轻资产牌面。不完全 统计结果显示,截止2020年9月底,29个企业(有轻资产输出业务,且总在管面积≥ 10 万㎡)的在管轻资产项目,共计287个(开业时间截至2023 年)。

趋势③:商管拆分上市 ,产业链加速成熟

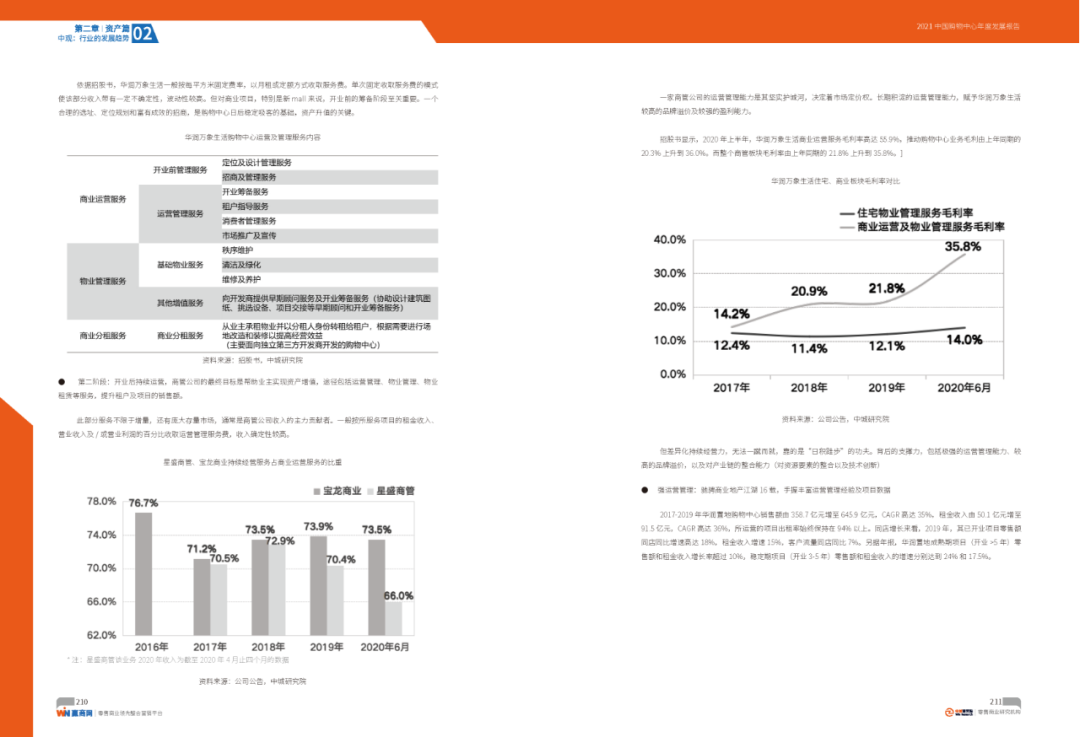

2019 年 12 月、2020 年 12 月、2021 年 1 月,宝龙商业、华润万象生活、星盛商管相继于港股上市。商管分拆上市, 实际是行业分工不断细化的表现,我国商业地产领域正不断形成轻重分离更加彻底的经营管理平台。

趋势④:以长期主义,持续数字化

“数字化认知转变,需要坚持长期主义。”

——赢商 tech 董事长、中国商业联合会副会长、广东赢商网数据服务股份有限公司董事长 吴传琨

“数智化商业,作为未来十年新商业新起点,通过降本增效、增强连接、扩展边界,将成为商业经营领域的主流和刚需。”

——赢商 tech 副总裁兼智慧营销及数据事业群总经理 朱智

近年来,数字经济成为我国国民经济发展的新动能。2019 年,数字经济增加值规模达到 35.8 万亿元,占 GDP 占比 达到 36.2%,同比提升 1.4 个百分点,预计 2020 年规模将达到 41.4 万亿。

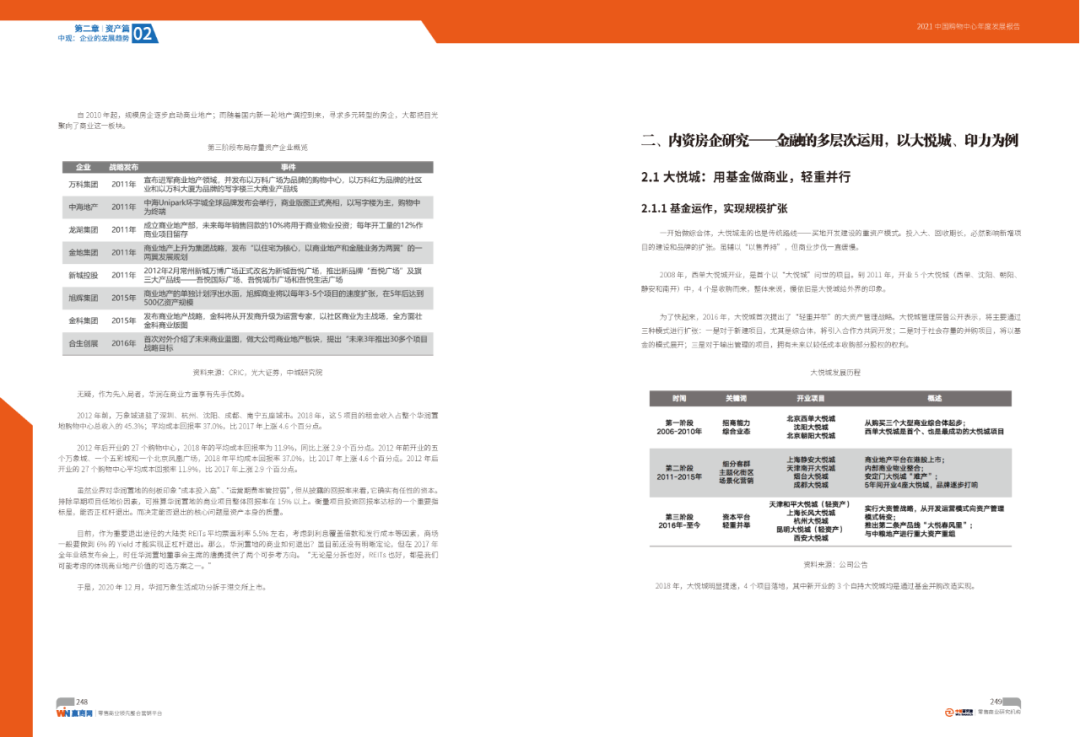

具化到微观视角,以华润置地、大悦城、印力等典型商业地产商为案例,研究了内房企模式之异同;同时,对比了港企房企“模式与产品并行”之策略。

而随着房企盈利模式从“产销模式”到“资管模式”转变,从“买 地造房卖房”向“资产整合优化运营”转变,资产管理成了一门行业必修课。

为此,我们深度研究了领展、基汇、砂之船的资管秘密,以期为行业发展提供一些坐标式借鉴意义。

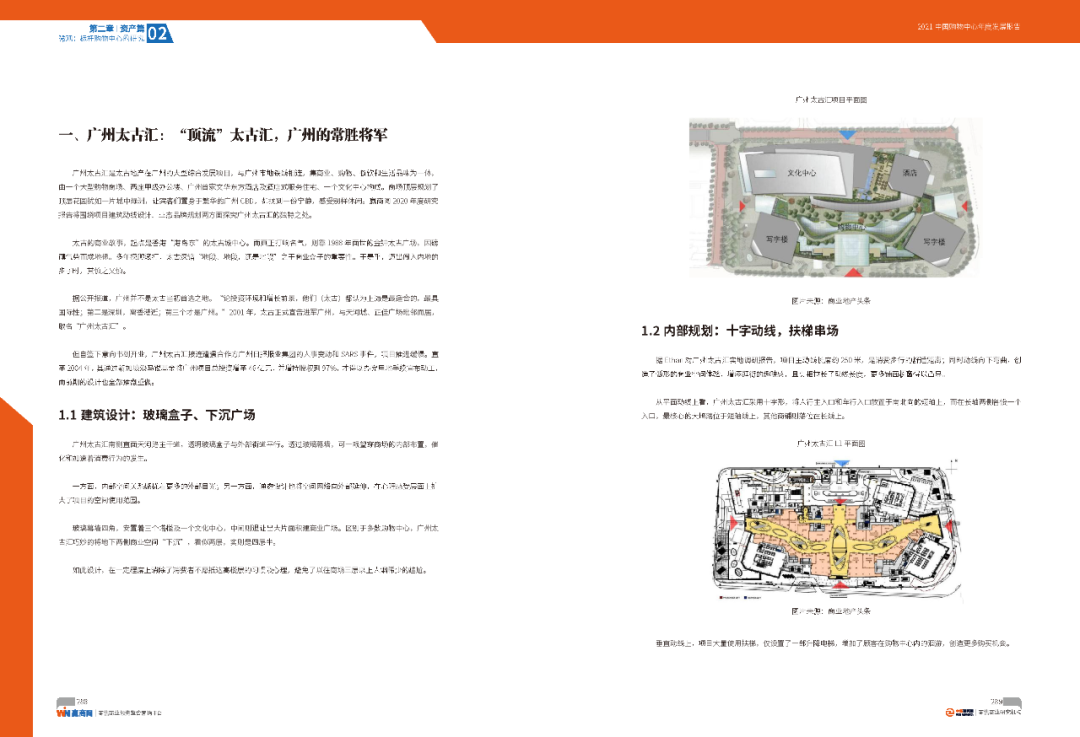

另从广州太古汇、深圳福田星河COCO Park、香港海港城、北京 SKP、恒隆广场,以及国外顶级奢侈品商场的商业逻辑背后,我们看到了标杆购物久经不衰的生命力。

四、品牌篇:首店报告、品类趋势、资本故事

《2021中国购物中心年度发展报告》从三个层面研究了品牌的发展趋势。

分全国、 城市总结出品牌首店的落地情况,首店的落地,不仅能带动消费,还能提升城市商业环境, 当首店逐渐成为衡量城市商业活力的“新指标”,首店经济持续蓬勃发展;

分品类对品牌的最新趋势进行研究,包括大热的潮玩、新兴的小酒馆等,对正处于快速发展的行业进行相关数据分析;

从资本市场的态度反观消费行业的未来发展趋势,探究何种业态/企业是资本所青睐。

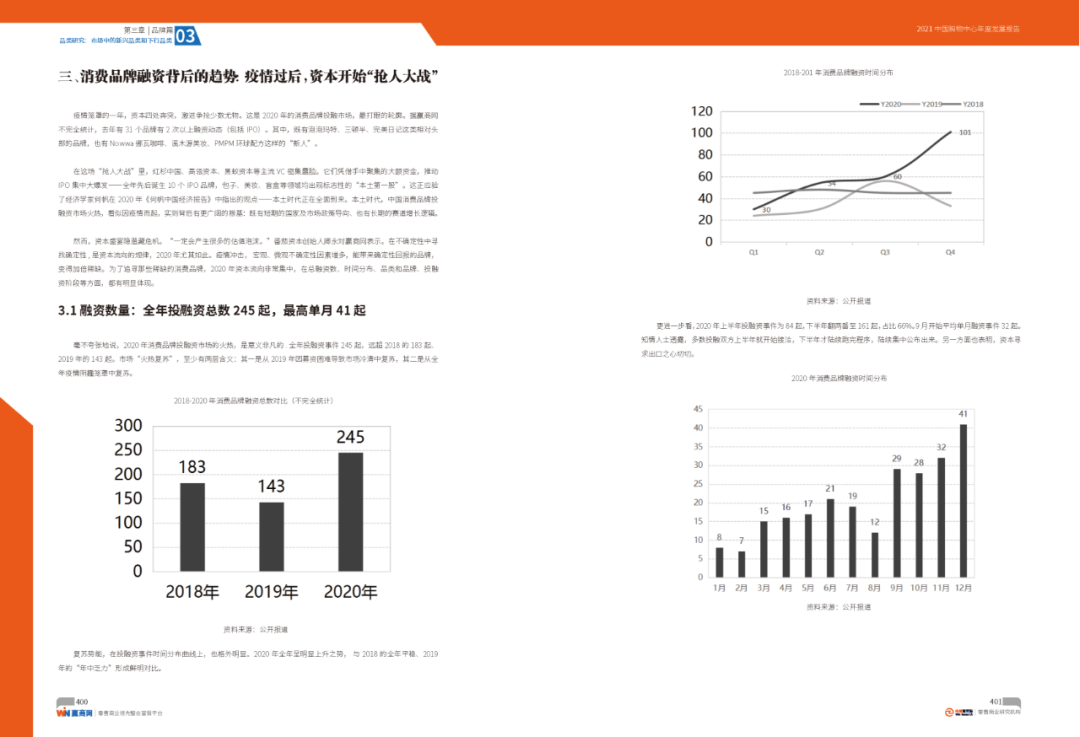

据赢商网不完全统计,去年有 31个品牌有2次以上融资动态(包括 IPO)。其中,既有泡泡玛特、三顿半、完美日记这类相对头 部的品牌,也有 Nowwa 挪瓦咖啡、溪木源美妆、PMPM 环球配方这样的“新人”。

在这场“抢人大战”里,红杉中国、高瓴资本、黑蚁资本等主流 VC 密集露脸。它们凭借手中聚集的大额资金,推动IPO 集中大爆发——全年先后诞生10个 IPO 品牌,包子、美妆、盲盒等领域均出现标志性的“本土第一股”。

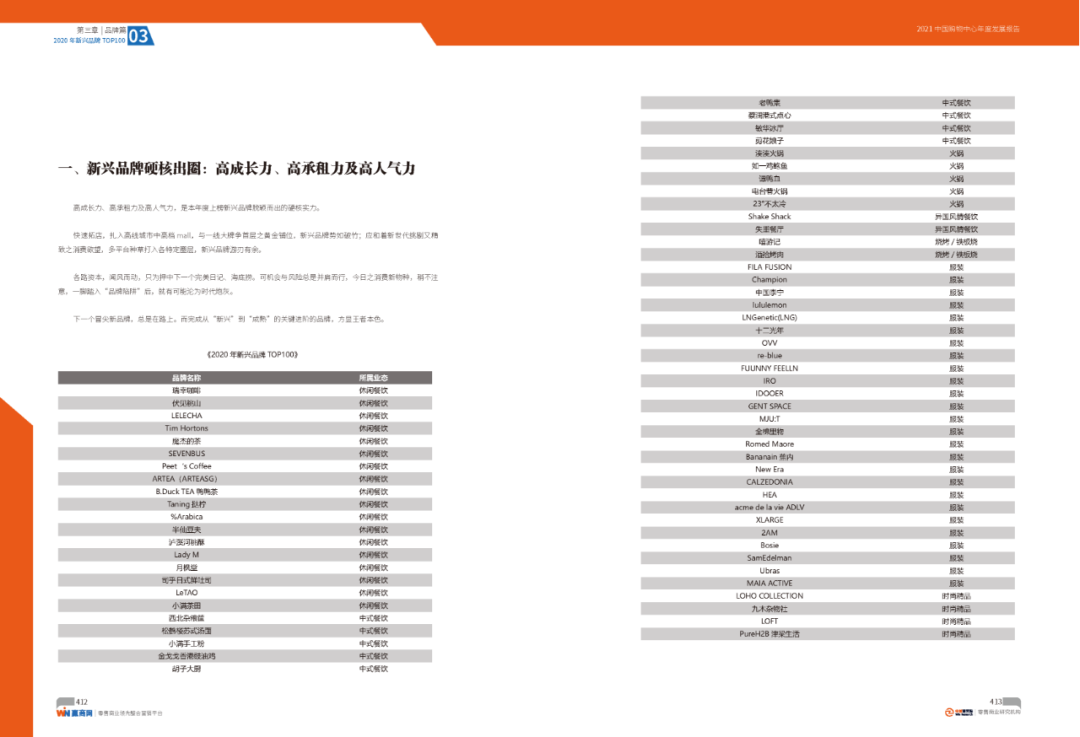

除了首店报告、品类趋势、资本故事3个趋势外,我们还在报告中全面呈现了《2020 年新兴品牌TOP100》年度榜单报告,研究了这100个杀出的新兴品牌是如何硬核出圈,及其成长路径之启示录。

如您希望阅读

《2021中国购物中心年度发展报告》全文,

可扫描下方二维码添加客服微信yxyzk2021

马上订购

纸质版报告原价5999元

7月31日前预订,享早鸟价1999元!(送电子版)

越来越多的新能源汽车品牌选择进驻购物中心,体验店模式能否支撑新能源汽车品牌在购物中心长久立足,值得深思。

依托线上经济的发展,国货美妆品牌大量兴起,带动了各类新型美妆品集合店的发展。大量美妆集合店入驻昆明的购物中心,成为购物中心标配。

赢商网账号登录

赢商网账号登录