文/乐居财经研究院研究员 王垦

克而瑞证券 孙杨 联系人 杜晔婕

6月29日,融创中国通过中信建投证券股份有限公司、华泰联合证券有限责任公司、中山证券有限责任公司发行6亿人民币私募债券(21融创04),发行模式为2+2,当期票面利率7%,于2025年6月29日到期,期限4年,2023年6月29日为下一回售日。这只债券在深交所上市,由中国证券登记结算有限责任公司托管。

这是融创中国通过融创房地产集团有限公司(为融创中国全资子公司)今年发行的第三只人民币债券,3只债券总发行额达41.8亿人民币,当期平均票面利率为6.93%。

多方发债,或进行债务再融资

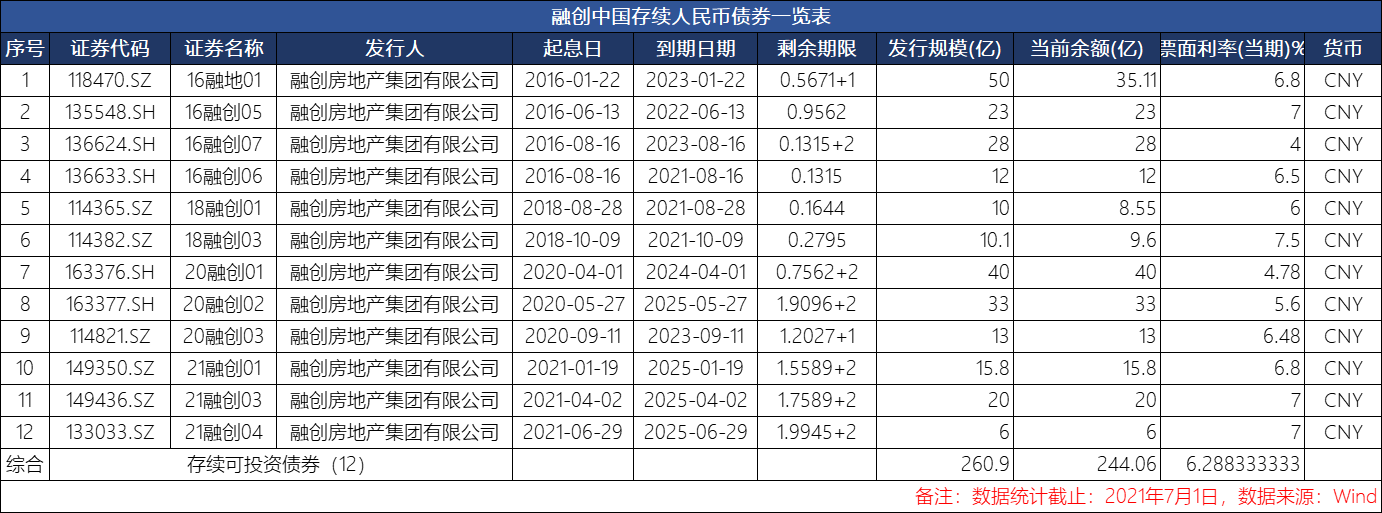

乐居财经根据克而瑞证券、Bloomberg、wind等数据端获悉(以下简称“数据”),截止2021年7月1日,融创中国存续可投资人民币债券还有12只。发行总金额260.9亿,截止统计日未偿还额244.06亿,当期平均票面利率6.29%。

2016年1月22日发行的5+1+1债券,将于2023年1月22日到期。这只债券的发行金额达50亿人民币,当期票面利率6.8%,已累计偿还14.89亿人民币。这也是存续的人民币债券中,金额最高的一只私募债。

另外有偿还的两只债券分别是2018年8月28日和10月9日发行的1+1+1债券,这两只债券都将于今年到期。

2018年8月28日发行的10亿人民币债券,当期票面利率6%。截止统计日已偿还1.45亿,剩下8.55亿预计在今年的8月28日偿还。10月9日发行的10.1亿人民币债券,当期票面利率7.5%,截止统计日,已偿还0.5亿,剩余9.6亿预计今年10月9日偿还。

这也是2021年仅需偿还的两只人民币债券,偿还总金额为:18.15亿。

除存续的12只人民币债券外,融创中国还有11只存续可投资的美元债。发行总金额为79.1亿美元,当期平均票面利率为7.12%,截至2021年6月29日报价平均到期收益率为5.97%。目前尚未进行偿还。

2018年4月19日,融信中国同时发行了两只金额为6.5亿美元债。其中一只将于本月到期,目前这只美元债的当期票面利率为7.35%,截至2021年6月29日报价平均到期收益率4.96%。截止统计日,还没有进行偿还,这也是存续的11只美元债中,唯一需要在今年偿还的。

另外一只在2018年4月19日发行的美元绿色优先票据,将于2023年4月19日到期,这只票据当期的票面利率达8.35%,截至2021年6月29日报价到期收益率6.1%。(截止2021年5月,根据克而瑞权益销售排行榜1-10名房企美元债券加权票息平均为:4.29%)。2021年7月26日,是这只债券的下一赎回日。

同样在今年有下一赎回日的美元债还有:2019年4月11日发行的7.5亿美元,这只债券的当期票面利率为7.95%,截至2021年6月29日报价到期收益率6.11%。将于2023年10月11日到期。2021年10月11日是这只债券的下一赎回日。2019年6月14日发行的6亿美元,这只债券的当期票面利率为7.25%,到期收益率为4.48%。将于2022年6月14日到期,2021年7月26日是这只债券的下一赎回日。

除上述统计在表的23只债券外。2021年6月28日,融创中国发公告称:于二零二一年六月二十五日, 本公司作为借款人及本公司若干附属公司作为附属公司担保人,与香港上海汇丰银行有限公司、恒生银行有限公司、摩根士丹利、创兴银行有限公司及中信银行(国际)有限公司作为贷款人,香港上海汇丰银行有限公司亦作为融资代理人(“融资代理人”),订立一份融资协议(“融资协议”),内容有关最高额为3.5亿美元(或其等值)的融资。融资期限为自融资协议日期起为期36个月,融资所得款项用于本集团现有债务再融资。

这次通过银团的融资行为和发行私募债券几乎是同时进行。

蛰伏一年,大降杠杆后“扫地僧”重出江湖,剑指行业“老大”

融创中国董事会主席孙宏斌一边说着要严拿地,一边拿了最多的地。

3月份的业绩会上,融创管理层曾表示,“2021年仍然会比较严格地以高标准来控制拿地,保证拿地质量。”

话音刚落,在行业普遍认为利润被压缩至极致的首轮集中供地中,融创却疯狂扫地。2021年上半年土拍,融创中国新增土地货值1837.4亿元。

重点进军的城市包括北京、杭州、天津和重庆等。耗资最大的则是在北京,融创合计砸了212亿元拿下4宗地。这些集中供地的城市是融创的战略重心。去年在杭州、重庆和武汉等城市,融创拿下了销售额第一,其中杭州销售金额超400亿元,重庆、武汉等城市超过300亿元。

除了集中供地的重点城市,融创在包括徐州、芜湖等地也频频高价拿地。例如2月份在芜湖,融创就以综合溢价率约169%拿下一宗热门地块。

孙宏斌对拿地的结果非常满意。5月27日,在融创中国股东大会上,孙宏斌很凡尔赛地说,“建议其他城市学习北京,不要摇号,拼方案就很合理”。

汪孟德称,截至目前,融创拿地下地块的平均净利润率超过7%,杭州拿下的几块地块价格倒挂比较严重,平均也在4-5%之间。而通过融创团队的周转能力,这些地块的IRR(内部收益率)可以达到30%以上。

融创近期的动作表明,仍然在追求规模 ,利润被放在了第二位。

去年“三道红线”出台,高杠杆的融创迅速调整策略,保持低调,减少投资,将重点放在了分拆物业上市、降杠杆上。

到2020年底升至黄档的融创,又迎来了新的扩张机会。

开启扩充土储之旅。拍地之外,孙宏斌重新瞄准了收并购。

4月中旬,融创以99.1亿元的交易对价,收购了广西本土房企彰泰80%的股权,资产包中包含南宁、桂林等城市共开发57个目标项目,合计1162万平方米的土储。此外融创服务还以8亿元价格拿下彰泰服务80%的股权。

大降杠杆,全球三大评级机构上调评级,为老孙的“万亿房企”梦背书

3月16日,标普将融创中国控股有限公司(Sunac China Holdings Ltd.,简称“融创中国”,01918.HK)的长期发行人信用评级从“BB-”上调至“BB”。标普还将公司未偿高级无抵押票据的长期发行评级从“B+”上调至“BB-”。

标普上调评级是因为标普预计,在未来12-24个月,融创中国将继续保持财务审慎,并限制债务增长。对支出的更大控制,加上稳健的收入增长和利润率,应该有助于公司维持其杠杆率。标普预测,受益于融创中国的债务/EBITDA比率(包括合并和按比例合并其合资企业项目后)从2019年底的6.3倍大幅提高到2020年底的4.4倍左右,自2021年后该比例将保持在4倍至5倍之间。

3月17日,穆迪将融创中国控股有限公司(Sunac China Holdings Ltd.,简称“融创中国”,01918.HK)的展望从“稳定”上调至“正面”。与此同时,穆迪还确认了融创中国的“Ba3”企业家族评级(CFR)和“B1”高级无抵押债务评级。

穆迪助理副总裁兼分析师Danny Chan表示:“展望上调至正面反映了我们的预期,即在强劲的收入增长、受控的土地收购和其他投资的推动下,融创中国的债务杠杆率将在未来12-18个月得到改善。”

Danny Chan补充道,“我们还预计融创中国在未来的12-18个月内将继续执行审慎的财务纪律,保持良好的流动性,并扩大融资渠道,同时追求房地产开发和非房地产开发业务的平衡增长。

2021年3月31日,惠誉评级将融创中国控股有限公司(融创)的评级展望从稳定调至正面,并确认该公司的长期外币发行人违约评级、高级无抵押评级及其未偿付高级票据的评级为'BB'。

本次授予正面展望是基于惠誉认为,融创的杠杆率(以按比例合并合资公司及联营公司报表后净债务与调整后库存比衡量)有望持续低于30%(此为惠誉可能上调该公司评级的杠杆率阈值)。尽管贸易应付账款有所增加,融创仍通过放缓拿地、保持合同销售表现以及降低项目持股等方式将其杠杆率降至该阈值以下。但是,融创的杠杆率必须在更长时间内持续低于该阈值,惠誉才会考虑对其采取进一步的正面评级行动。

融创的非银行金融机构贷款占比已有所下降,但仍高于评级相近的同业。惠誉预期,融创将继续降低其对非银行金融机构贷款的依赖并改善其短期流动性比率。

2020年融创的合同销售总额及权益合同销售总额较2019年仍实现小幅增长,分别为5,750亿元人民币和3,890亿元人民币。减少拿地令融创的购地支出从1,350亿元人民币左右降至800亿元人民币。尽管如此,融创的土地储备总楼面面积仍达到2.58亿平方米。惠誉预期,与评级相近的同业相比,融创的未出售土储权益楼面面积可支持开发的年期较长,约为4年。惠誉认为,融创将能保持合同销售增长而不会面临土地补充压力。

“三道红线”尚未全部转绿

通过2020年12月31日年报披露的数据,克而瑞证券计算得出:扣除合约负债资产负债率:78.69%,超出国家标准70%。暂居黄档。而目前转绿的净负债率:96.04%和和现金短债比1.08都还在踩线边缘,有待进一步改善。

9月16日消息,万达与融创双方订立终止酒店管理协议,后者须在协议签署后十个工作日向前者支付1.33亿元作为补偿,及支付6859万元应付账款。

7月13日消息,融创拟发行2024年到期的4亿美元6.8%优先票据和2026年到期的1亿美元6.5%优先票据,将用于偿还公司一年内需偿还的境外债务。

深交所披露,融创地产公开发行公司债券(第二期)票面利率为7%,发行规模不超过20亿元,发行期限为4年,所得资金拟用于偿还公司债券本金。

重庆龙湖“18龙湖06”债券的票面利率由在存续期内前3年(2018年11月6日至2021年11月5日)的4.8%,下调至本期债券存续期后2年的3.3%。

深交所披露,恒大地产拟于9月23日对“20恒大04”公司债付息,该债券发行总额40亿元,票面利率5.80%,每手(面值1000元)付息金额58.00元。

赢商网账号登录

赢商网账号登录