作为曾经“万能”融资工具般存在的美元债,眼下却成了一些房企心中的“倒刺”。近日,阳光100宣称,其2021年到期金额为2亿美元、利率为6.50%的可转换债券,已构成违约。

该违约事件,就像一个线头,被扯出之后,不仅触发公司订立的若干其他债务工具的交叉违约条款,同时也折射出海外债市场震荡的缩影。

几乎在同一时间,泛海控股的美元债,也触发了条款,称正积极与债券持有人商讨偿还方案;启迪控股一笔9.5亿美元债务,也未能按期付息。

此前,由于发行程序简单、资金来源广等特点,美元债一直都是房企热衷的融资渠道之一。在行业规模竞速的岁月里,这种筹资方式很少出现违约的现象,它像一盏灯,增添了地产的繁华。

但美元债在2017年登上顶峰之后,隔年便迅速下滑,不仅发行的数量变少,违约事项也逐渐增多。之后,发改委出台规定,限制海外债的用途只能“借新还旧”,更使得它回落到正常的轨道上。

如今,房地产告别高杠杆时代,中资美元债仍在房企融资中,承担着重要的角色。但跌价、逾期、分化的现象,却折射出了它的另一种姿态。

美元债普跌迷局

行业的调控不断加码,楼市限购限贷、集中供地、购地金额限制等,在供应与需求两端同时围堵。而诸如蓝光、华夏幸福、恒大等个别主体信用风险的发酵,更使投资者对市场信心不足。

6月份以来,地产股的股价陆续经历普跌,钻入了“万绿”丛中。

虽然一部分上市平台,屡屡祭出债券回购的举措,试图提振市场。但如今的资本市场风声鹤唳,有时候境外基金的一笔减持,或者评级机构的一篇负面报道,就会产生很强的引导性,导致美元债整体的“起伏”。

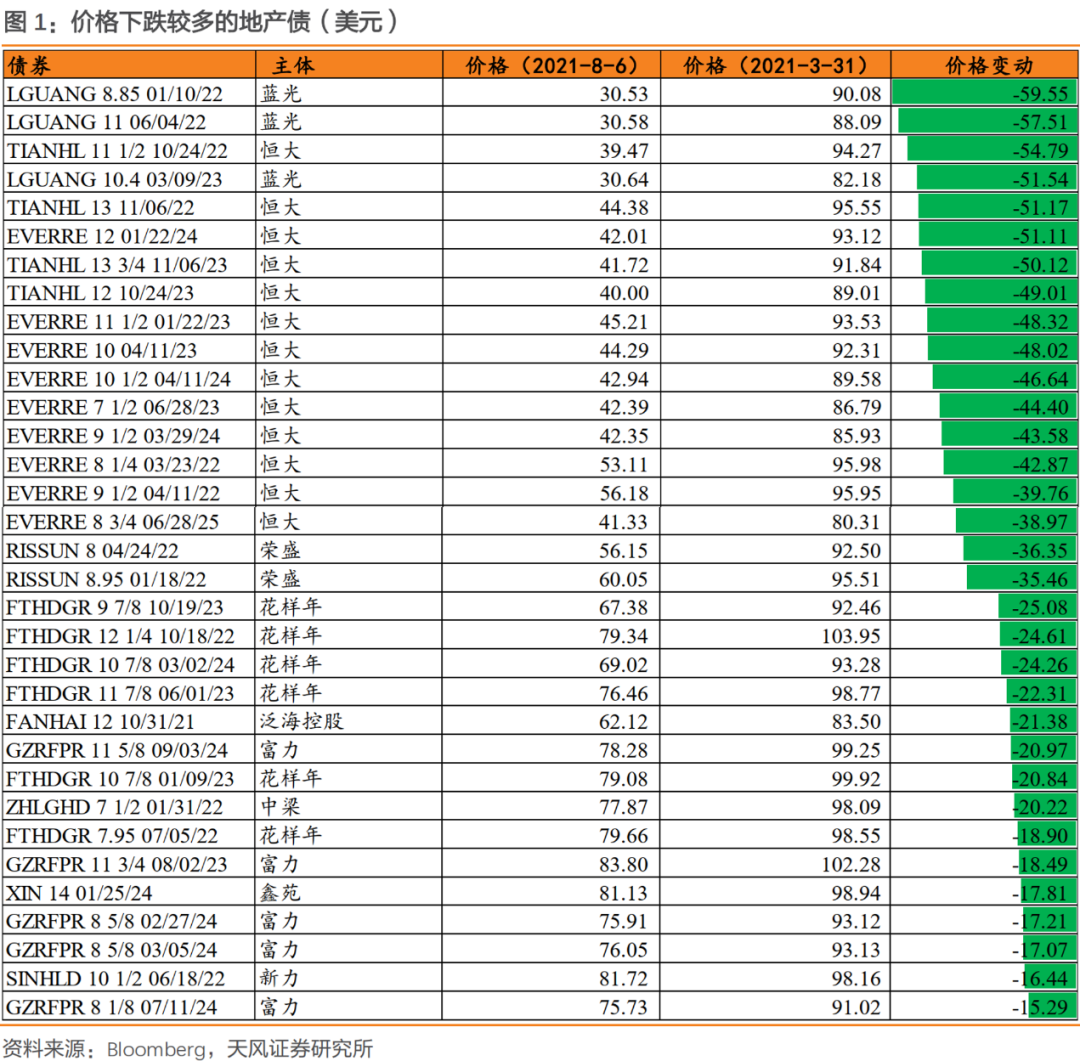

乐居财经查阅天风证券研报获悉,今年第二季度至今,以100美元面值计算,有超过30只地产美元债,经历了15美元以上的跌价。其中有一半债券跌价超过了40美元,价格变动最大达59.55美元。

不仅有蓝光、花样年、荣盛、中梁、泛海控股、富力、新力、鑫苑等主体,连7000亿级别的恒大都牵扯其中,覆盖面较广。

其中,某粤系房企于2022年到期的20亿美元债券中,有近1.7亿美元的债券被借出,高于年初的5000万美元。5月,该债券的价格还几乎与面值持平;但8月11日,其已下跌至面值的57%。

有房企投资关系部分析道,近期能级较高的百强房企和千亿房企出现了债务违约及暴雷现象,使得美元债风险频发,引发了市场对于中国房地产行业的信用忧虑,导致债券价格不稳定。

另有业内人士表示,境外做空者有可能会于高价时,借券卖出,然后在低价的时候再买入平仓,赚取差价。最近美元债迎来美联储利好吹风,可能唤醒蛰伏的做空者,这或许也是债券价格波动的影响因素。

一边是二级市场不稳定,美元债券价格走低,收益率下滑;另一边,房企在发债上也变得小心翼翼,持观望状态的越来越多。

今年以来,房企海外债的发行高开低走,年初发行额度较大,但随后几个月却在波动中有所下降,发行利率也较高。

德信中国在电话会里告诉投资者:尽管公司手握2.5亿美元离岸债券发行额度,但并不着急为2022年4月到期的一笔债进行再融资。原因是“今年情况有点不一样,要做充分考量。”

同样等待合适发债窗口期到来的,还有荣盛发展。在近期电话会上,其管理层定性“当下债券市场比较脆弱”,所以“做不出好的市场发行”。

发债“分化”

融资宽松的年景,地产开发商或许会对自己施展的财技,感到心满意足;但如今渠道收窄,他们已无暇他顾,只能将目光聚焦于公司的基本面。

因为标普、惠誉、穆迪等评级机构,正紧紧地盯着公司的运营情况,然后形成报告,公之于众。

评级报告,是境内外投资者了解企业最直接的“窗口”,每一个等级符号,都关系到房企发债、资金筹集的难易程度,影响开发商很长一段时间内的生存状态。

也因此,中资美元债的利率,常出现了冰火两重天的情况。既有如碧桂园、远洋的2.7%,旭辉的4.8%,金地的4.95%等较低的利率,也有像中南建设、领地、祥生、佳源国际等突破10%利率的“贵钱”。

海外债利率最高的要属当代置业,它于2019年上市的3.5亿美元债券,利率高达15.5%,创下近年来内资房企境外融资的最高成本。

碧桂园利率2.7%,当代置业利率15.5%,天差地别的利差秘密是什么?一般而言,头部企业由于拥有更充裕的周转空间、盈利能力,往往比小房企享有更大的话语权、议价权,以此谋求低融资成本。

而国内二、三线上市房企,在海外获得的评级多数为B级、对应到债券上甚至还可能是C级,评级普遍偏低,因此它们融资的票息率普遍偏高。可见,房企在发债上也存在鄙视链。

但万事没有绝对,评级并非发债的必要条件。截至今年7月底,中资美元债评级缺失较为严重,现存2120只债券中,就有1534只未获得评级(采用标普评级)。

另一方面,在调控的基调下,行业底层逻辑改变,当债务负担过重、出现周转困顿的时候,有些大型、中型房企也不被看好,难以用低利率换取流动性。

乐居财经查阅获悉,美元债利差波动较大的房企,大多都被下调过评级,遭受质疑。

随着调控升级,除了常规的规模、盈利、土储指标之外,房企融资渠道是否多元、表外负债是否过多等诸多因素,也是评级报告洞悉风险的着眼点。

比如,有些企业非标融资占比过高,会被认为在非标压缩的情况下,后续再融资滚续存在一定的难度;若企业对债券融资的单一渠道过于倚重,则会因债券市场的波动,出现信用被动收缩的风险。

总之,外界对房企的审视不断严苛,要想在海外债的市场上有所突破,就必须增强自身的“体质”,对外展示稳健。

但在容错空间越来越窄的当下,财务健康者发债越来越受追捧,而负债压力较大的企业,要兼顾质与量谈何容易。未来,地产中资美元债的领域,将是另一个分化的世界。

十年起伏乾坤

地产美元债,经历了如梦如幻的十年。

2011年前后,境外货币政策宽松,人民币汇率单边升值。彼时,国内企业开始加速发展美元债,以便在满足融资需求的同时,获得负债外币化套利的机会,一举两得。

期间,债券的发行主体,既包括中石油、中石化、中海油、招商银行、中国银行等能源、银行公司,也涌现出了佳兆业、万达、绿地、融创等房企的身影。

此后的几年里,美元债的发行进入了快速增长期,地产、城投渐成主力。适逢供给侧改革、融资环境较宽,地产商通过这条融资渠道,挥舞着杠杆。

但狂欢过后,山雨欲来。

2018年,在打击高杠杆、严控金融风险的背景下,美元债成本上行、再融资压力陡增,全年发行规模回落。年内,各行业债券违约潮也此起彼伏,违约债券支数和违约金额,均是2015年历史高点的2倍以上。

警钟敲响之后,房企并没有迎来缓冲期。2019年中,发改委发布文件,强调城投和房企境外发债,仅限于归还一年内到期的中长期外债。融资用途的调控、限制,又给了地产行业当头一棒。

一般外币债券的比率,超过公司存量债务的20%,即被认为具有较高的违约概率。而房地产公司此项数据,总体上已超过30%,早已越过了警戒线。

去年以来,在调控的大环境叠加疫情的影响,房企美元债偿债压力,达到了历史高峰。

光大证券统计数据显示,2025年之前,国内美元债到期压力较大,其中许多债务需在一年内集中偿付。而在所有行业里,房地产债务到期量居首,达到2017.43 亿美元,占比为 24.79%。

眼下,尽管房企还在持续发行着美元债,但新债借进来之后,马上又用以还旧债,左支右绌之后,甚至出现了净融资为负数的情况。

今年4-7 月,房企海外债发行规模为145.33亿元,虽与去年同期的151.6 亿元相比,只是略有下降,但扣除需要偿还的债务后,期内其净融资规模却为-73.58 亿美元,承受着入不敷出的重压。

以往用长债置换短债的运转模式,空间逐渐逼仄,这让房企更加备受考验。

8月16日,鲁商集团披露,公司拟发行4-5亿元超短期融资券,发行期限270天,计划全部用于偿还鲁商集团即将到期的有息债务。

8月10日,滨江集团公告披露,“21滨房02”公司债券将于8月11日起在深交所上市,发行总额8.5亿元,期限2年,票面年利率3.84%。

深交所披露,浙江荣盛控股集团有限公司2021年面向专业投资者公开发行公司债券项目状态显示为已受理,该笔债券为小公募,拟发行金额60亿。

8月10日,上交所披露,重庆龙湖公开发行30亿元公司债,品种一为5年期,利率为3.35%;品种二为7年期,利率3.7%。

世茂股份表示,考虑在未来发行美元债,正与惠誉进行评级方面的沟通。近期世茂债劵价格波动,主要是因为持仓机构对于整体地产债配置的调整。

7月16日,新城控股发布公告称,境外子公司发行3亿美元债,债券期限为4.25年,票面年息为4.625%,这也是新城控股发行的首笔绿色债券。

8月13日,金科股份宣布,拟斥资3000万认购厦门融汇汇广股权投资合伙企业份额,将持股6.4309%,标的基金重点关注新消费领域。

12日深交所披露,中信证券-星河龙岗COCO Park资产支持专项计划项目状态更新为通过,该债券类别为ABS,拟发行17.38亿元,发行人为星河实业。

赢商网账号登录

赢商网账号登录