一身中山装,再搭配一副眼镜,没有刻意掩饰的花白头发,笑容可掬,身上总是透着文人的儒雅气质。近年来,罗康瑞亮相公共场合大多就是这样的形象。

9月13日晚,瑞安新天地有限公司(简称“瑞安新天地”)的招股书递呈港交所,这一步,瑞安集团董事会主席罗康瑞酝酿了十多年。

上海新天地是罗康瑞在内地市场的第一部作品,为他打响的不仅是名声,也为他打开了内地的广阔市场。将瑞安新天地单独推进资本市场,早在十二三年前就在罗康瑞心里萌芽。

2012年,瑞安房地产发布公告称,拟拆分子公司中国新天地单独港交所上市;同年,罗康瑞的女儿罗宝瑜加入瑞安房地产,负责中国新天地的发展策略及项目定位。2013年,瑞安房地产将旗下商办物业资产包划拨至中国新天地独立营运,并引入战略投资人Brookfield。

官方公告、资产腾挪、引入战投、人事调动,一系列举措似乎都昭示着新天地IPO之事已经箭在弦上了。2015年年初,罗康瑞表示,力保中国新天地2015年下半年IPO。然而在这之后,就再也没有了消息。

夙愿搁浅多年,资本风向标从地产吹向物业,再换道商管,赛道不断细分。风口抢食,这一次罗康瑞出手迅速。自7月26日传出消息,不到两个月就“靴子落地”。

“瑞安新天地将在中国主要从事商业地产投资及持有,物业管理以及商业资产管理业务。”此次分拆,罗康瑞将包括上海新天地在内的瑞安房地产13项已落成的商业投资物业资产组合划给了瑞安新天地。

冲击商管赛道,罗康瑞走在了潘军和王健林前面。

散业务不散股权

2011年10月27日,作为瑞安房地产的附属公司,瑞安新天地在开曼岛注册成立,而等待这一纸招股书等了十年。

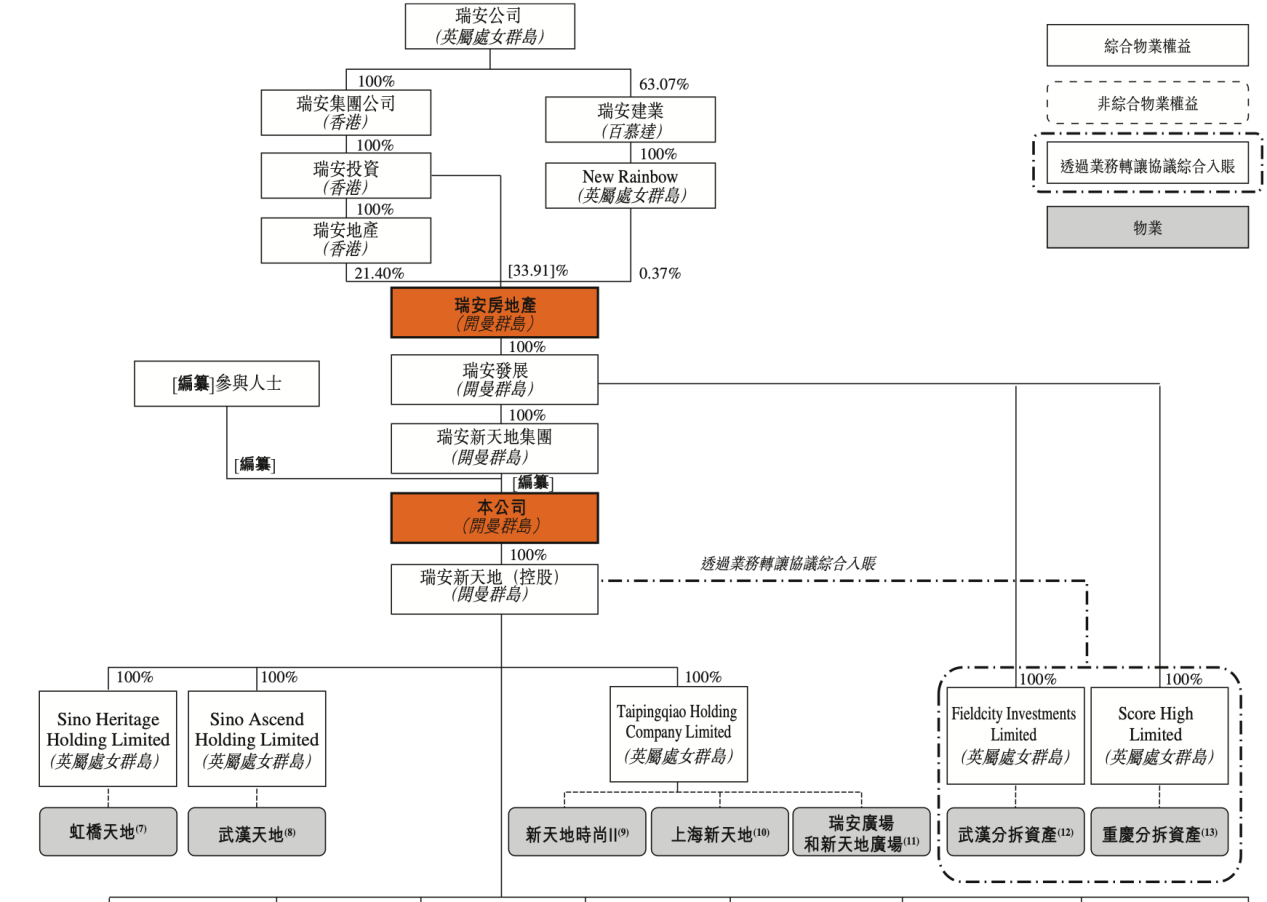

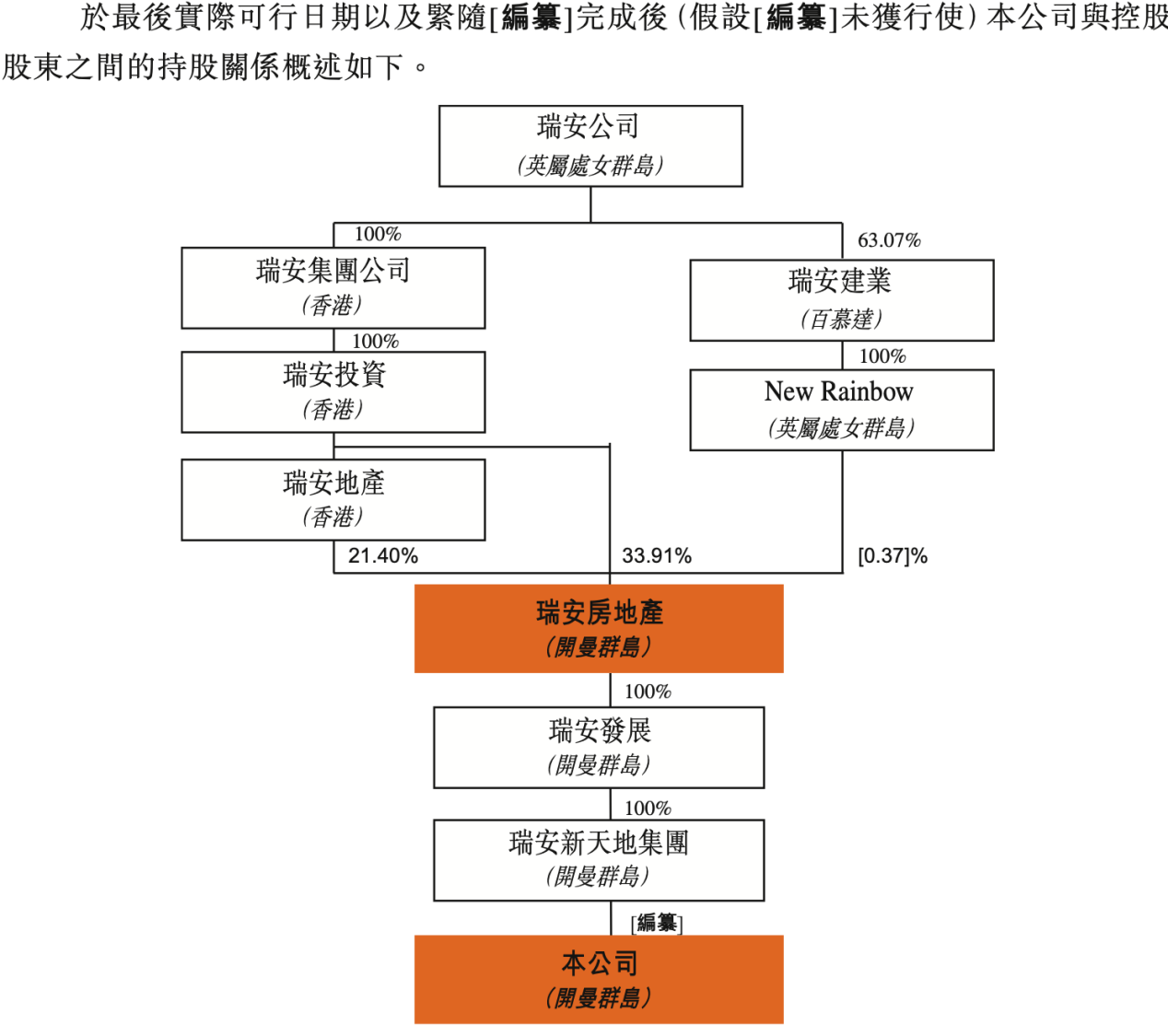

按照计划,紧随全球发售完成后,瑞安新天地还将继续作为瑞安房地产的附属公司,而瑞安房地产将仍然是瑞安新天地的控股股东。不过瑞安新天地也在招股书中表示,IPO之后,其运营能独立于瑞安房地产集团。

成功上市前,瑞安新天地由瑞安房地产持股100%,往上穿透,最终由瑞安公司受益55.68%的股份。

而瑞安公司由Bosrich全权信託单位持有,其受托人为Bosrich Holdings (PTC) Inc. (简称“Bosrich”)。 罗康瑞正是该信托的成立人及全权信托受益人,也就是说,目前罗康瑞在瑞安新天地收益股份份额达到55.68%。

不过在此前筹备上市阶段,其部分股权曾经授出过。

2013年末,罗康瑞为瑞安新天地引入Brookfield资本,资方以购入瑞安新天地5亿美元可换股的方式获得22%股权,同时瑞安做出承诺,允许Brookfield后期追加2.5亿美元投资。

5年之后,瑞安新天地集团又以40.74亿港元买断了与Brookfield所有权益关系,回购后者持有的瑞安新天地已发行股份约21.894%及本金额约为78万港元的未赎回证券。瑞安新天地重新成为瑞安新天地集团的全资附属公司。

此次递交招股书,罗康瑞未再引入任何的Pre-IPO融资,全权掌握在自己手中。

生“三胎”过程波折

作为资本市场的“常客”,罗康瑞已经成功将瑞安房地产和瑞安建业推入上市之列,孵化的“第三胎”却迟迟没有进展。

计划搁置多年后,原本分拆大热门的“中国新天地”摇身一变成了“瑞安新天地”。拖了9年,历经分拆、并表、再分拆的路程,瑞安新天地终于走到港交所的门口。

2012年,罗康瑞首次透露分拆的想法,彼时商业地产的投资正盛,罗康瑞也有意打包旗下的商业地产“捞金”。搭建上市平台中国新天地,引入其他投资人,也就成了顺手的事情。

而在筹备分拆的过程中,瑞安房地产的收益表现得并不如意。2014年,瑞安房地产溢利较2013年下跌8%至24.85亿元,股东应占溢利较2013年的21.25亿元,下跌16%至17.78亿元,。

上市苗头持续没多久,就哑火了。2015年的业绩会上,罗康瑞以“现阶段安排中国新天地上市并非充分反映其资产价值的最佳方式”为由,叫停了上市进程。

此时,罗康瑞的女儿罗宝瑜进入瑞安房地产已经三年,在这一年也正式成为瑞安新天地的董事。

2021年重启分拆计划后,罗康瑞虽然还担任主席兼非执行董事职位,不过执行董事职位已经交给罗宝瑜、张斌、孙希灏等人,三人的平均年龄45岁,其中罗宝瑜为39岁。

200万方小规模闯关

罗康瑞从香港北上,最终将大本营落在了长三角地区。头顶着“新天地”光环的瑞安新天地,其大部分项目来自长三角和长江沿岸,其中仅上海一处就占了过半的管理规模。

截至2021年6月30日,瑞安新天地的物业总建筑面积约为200万平方米,其中52.7%位于上海。其中,不包含停车场及其他空间的管理面积中分别有64.4%和35.6%为零售和办公物业。

与此同时,控股股东瑞安房地产另有130万平方米的储备商业物业,其中85.7%位于上海,瑞安新天地完成收购后,其在上海的总建筑面积将达到220万方。

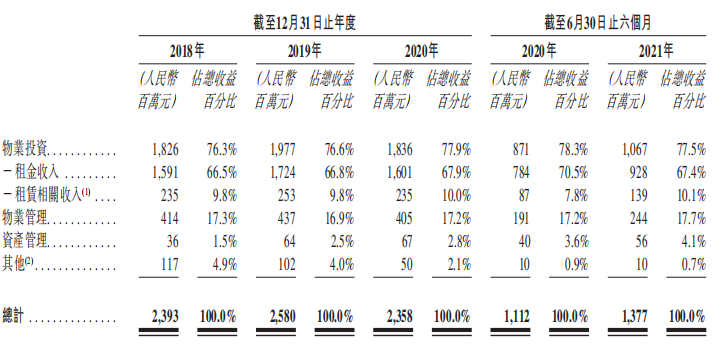

独特的商业打法,让瑞安新天地区别于一般从物管企业的业务收入构成。其中,物业投资的收益占据大头,比重将近八成,物业管理收入占比不足18%。

截至上半年,其总收入为13.77亿元,其中物业投资、物业管理、资产管理及其他服务的收入分别为10.67亿元、2.44亿元、5600万元、1000万元,收入占比为77.5%、17.7%、4.1%、0.7%。

长时间来,其收入70%以上由物业投资包揽,但外界因素导致投资物业公平值变动,对整体营收影响较大。

2018年、2019年、2020年以及2020年与2021年前六个月的收益分别为23.93亿元、25.8亿元、23.58亿元、11.12亿元、13.77亿元。其中,2020年及截至2020年6月30日止六个月,瑞安新天地分别净亏损2.63亿元、8.85亿元,同期的由于新型冠状病毒爆发导致投资物业公平值分别减值11.11亿元、13.11亿元。

此外,零售和办公两大业态包揽其所有项目,租金和出租率也是收入的重要一环。于2018年、2019年及2020年以及截至2021年6月30日止六个月,物业的期末出租率分别为91.2%、90.4%、91.3%及92.0%。

整体出租率波动,各项目间的出租率也有一定差距,其中有部分项目出租率还不到70%。今年2月收购的南京国际金融中心,上半年零售出租率为63.8%,办公出租率为66.5%。

8月24日,瑞安房地产主席罗康瑞上表示,十年前已研究是否要分拆新天地上市,目前仍处于研究阶段未有任何时间表,如有新进展会向股东交待。

2021年上半年,瑞安房地产录得溢利人民币12.88亿元,股东应占溢利总额人民币10.82亿元,较去年同期大幅回升,毛利率为41%,净利润率11%。

业内人士分析,将中国新天地拆分上市,是罗康瑞拯救瑞安房地产低迷业绩的重要一步,此番是否会将写字楼物业运营管理放入其中也是一关注点。

2019年,瑞安上海产品表现出较强盈利能力,新天地时尚和瑞安广场&新天地广场坪效均在10元以上,企业天地5号坪效近10元,虹桥天地接近5元...

瑞安集团将依托长期积累的优秀资源,积极将新天地模式零售商业、国内外知名的轻型零售商业品牌引入“成都天地”项目。

业内人士表示,直接地看,SOHO中国当下难以出售,不论是整体还是零售,继续自持似乎是潘石屹当下唯一的选择,但写字楼的生意也不好做。

赢商网账号登录

赢商网账号登录