本文来源GymSquare精练,作者:启立,GymSquare是一个原创精品健身内容平台,文章已授权转载。

距离第一款健身镜发售已过去近一年,即便要长成一家中国版Peloton,还需要很长时间来实现,但产品的更新迭代没有停下。

比如在这个双十一前夕,FITURE推出了mini版健身镜,J&J旗下的健身镜品牌Mirror,宣布即将公测其AI动作捕捉系统。双方2000元左右的定价,将发生一场直面竞争。

更不用提包括百度、小米、华为在内的互联网巨头,已经瞄准了类似产品,甚至已在做密集开发。

关于健身镜的未来还很难下判断,而作为一个重要的参考对象,本文将回顾lululemon(需求面积:200-350平方米),这个来自加拿大的运动瑜伽品牌,以5亿美元的估值收购美国家庭健身创业公司Mirror。

Mirror在2016年成立,可能是最早的家庭智能健身镜子,用户对着Mirror镜子可以跟着不同的健身课程练习。

虽然收购时季度财报净利润不佳,市场仍受疫情影响,但lululemon的本次交易的5亿美元全部仍以现金形式完成,并且其中大部分是在当季支付。

这也是lululemon公司的第一笔收购。而收购标的Mirror,累计获得7500万美元融资,是一个典型的智能健身硬件创业公司。

Mirror相当于一个家用的落地智能镜子,镜子中播放直播和录播的健身课程。用户需要以1495美元购买健身镜子设备,并每月为内容支付39美元会员费。

在2019年全年,Mirror的收入达到了4500万美元,而lululemon发布的2020年财报也首次披露收购后Mirror的营收数据——全年创造1.7亿美元收入。

在被lululemon收购一年后,Mirror创始人Brynn Putnam即将卸任CEO职位。

对于卸任原因,按照lululemon CEO Calvin McDonald的说法,“目前已经到了寻找合适人选来推动Mirror品牌,迈向下一增长阶段的时候了。”

对大部分人来说,Mirror并不是一个熟悉的公司。而的它的对标公司—Peloton,是疫情之下不折不扣的现象级增长的公司。

Peloton以带有屏幕的单车和跑步机为载体,以直播和录播课的形式,为家庭健身用户提供训练服务。用户需要支付30美元左右的会员费,并且以2000到3000美元的价格购买设备。

Peloton在2019年中上市,市值最高超过300亿美金,比IPO时翻了近乎三倍。显然,疫情是助推Peloton股价翻番的核心原因。

lululemon为什么要5亿美元收购家庭健身创业公司?可能看中的是同样的机会。

对当时的lululemon来说,即便大中华区门店恢复速度较快,但开店的天花板看起来已经明显,家庭硬件可能是一个不错的新渠道。而从收入来看,收购标的Mirror的硬件和课程订阅费,现金流收入十分可观。

从新渠道和新营收来看,健身设备的Mirror是对做运动装备lululemon的一个非常好的补充。两家公司的共同点就是,同样的健身消费需求。

■Mirror融资轮次统计

而更为核心的是,收购家庭健身硬件公司,可能是在疫情之下赶超Nike的新选择。

lululemon在运动服饰之外,开辟了一条运动硬件的新品类。如果将lululemon市值,加上运动硬件估值最高的peloton,市值大概相当于Nike的一半。

而重要的是,追赶Nike的两家公司都十分年轻。

收购Mirror,

lululemon疫情危机下的机会

收购Mirror,并不是两家公司的第一次接触。lululemon在上一轮,投资了Mirror 100万美元,而Mirror 37岁的女性创始人Brynn Putnam,早先作为纽约的芭蕾舞者,是lululemon的大使。

Mirror和lululemon 的典型用户,和这位创始人几乎一致:中产女性,爱好运动,有消费能力。如果目标人群一致,那么收购Mirror带来的一些都是全新的。

包括新的现金流、新的渠道,和新的社群运营方式。

首先来看现金流,早些时候,受全球疫情影响,lululemon2020年Q1财报,营收6.52亿美元,同比下降17%,其中净利润为2863万美元,同比下降70.36%。Mirror在2020年预计1亿美金的营收,是很好的营收补充。

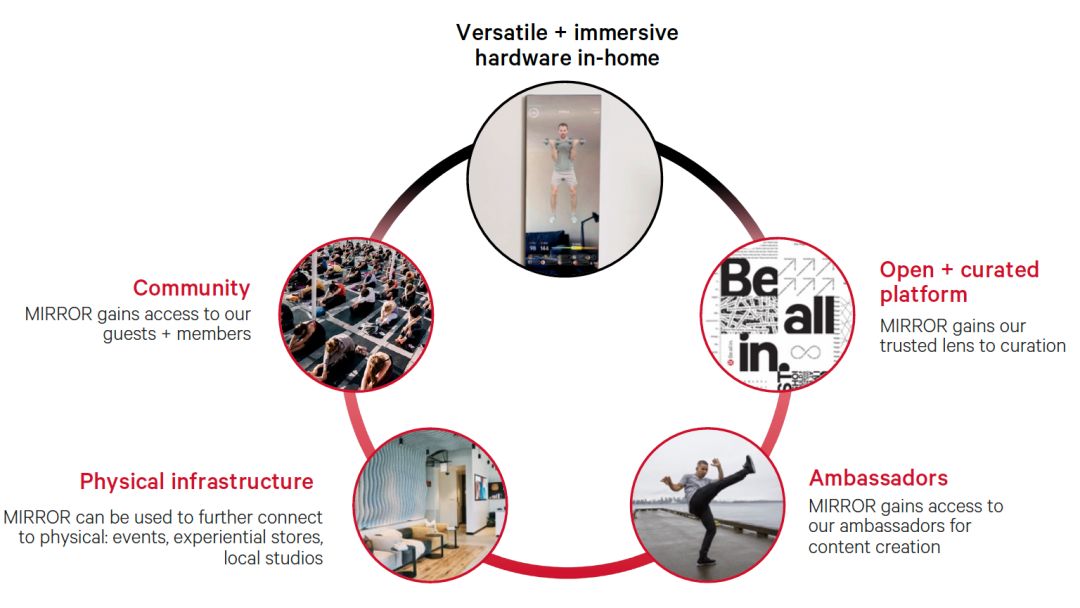

■来源:lululemon Conference Call

当然,疫情让lululemon开始加强电商收入。当年Q1的报告期内,lululemon线上销售收入一度达到3.52亿美元,同比增长68%,CEO Calvin McDonald表示,lululemon 2020年4月的销售额增长125%,且增长还在持续。

而Mirror家庭端的新渠道,有望在疫情常态化情况下,成为lululemon线上销售的新渠道。

最后是新的社群运营方式,按照Calvin McDonald 的表示,家庭让lululemon获得了新的提升用户健身社群体验的方式。

虽然是现金5亿美元的高估值收购,但对于lululemon 的长期价值来看,这将是一次十分关键的交易。市场也给了很多肯定,收购信息宣布后,lululemon股价上涨超过5%。

体验式运动生活品牌,

不止于穿

lululemon在很多场合提到,公司的愿景是体验式运动生活品牌。因此他们以们店为单位的社群活动,和社区大使机制等等,几乎造就了lululemon独一无二的社群文化。

如果社群认同成为lululemon品牌的核心,那么公司可以做的远不止于穿,尤其在运动领域,运动零售的很多品类,都是品牌的可拓展的边界。

因此,对于lululemon来说,除了在服装之外,用户「练」的运动设备等需求是最接近用户的第二大品类。

这并不是lululemon的先例,Nike从NIKE+、NTC到NRC等等运动APP工厂,都是在从穿和练上,做更好的结合。而Under Armour,除了有自己的健身APPUA record,分别以 4.75 亿美元和 8500万美元收购两家做运动追踪的公司MyFitnessPal 和Endomondo,在HOVR的芯片跑鞋中,把科技做到了运动装备。

同样,日本运动品牌asics除了有自己的数字化APPAsics Running Analyzer,也收购加拿大人工智能运动捕捉初创公司 Curv Labs 部分股权。

当然,对于lululemon这个以体验式运动生活为愿景的品牌而言,他们在数字化上并不算积极,他们把更多精力放在城市线下运动社群上。他们甚至在芝加哥市中心开了座健身房,门店的二楼区域各类课程和健康餐食一应俱全。

运动品牌的重点,早不止于穿,而在于运动生活的全领域。

如果Peloton代表的家庭健身方式,是运动生活的新需求,那么类似的产品可能都将是运动品牌的重点所在。

换句话说,运动品牌的终点,将会是同一个地方:用户的运动全生活。

所有运动品牌,

都将踏入同一片战场

如果以用户运动全生活来看,大部分志向远大的运动品牌,最终都将进入同一个战场。

从瑜伽切入的lululemon,要进入体验式运动生活。硬核训练的Under Armour,一度成为Nike、Adidas身后的黑马,而换个方向来看,如果说Peloton 的未来是社群感强的运动品牌,它和Nike及lululemon的距离,并不遥远。

甚至放到中国,从运动工具+社群的APP,到要做运动品牌的Keep,和从健身房开始要做品牌的超级猩猩,终极的对标对象,就是Nike。

只不过,lululemon离Nike的距离,已经到了可以追的距离。

因此,lululemon收购mirror的案例并不难理解。而以目前的市值来看,lululemon+ peloton =½ Nike,也恰恰是这家同在北美的公司野心所在。

但换个方式来看,Nike或许可以在合适的时机寻求收购Peloton,以巩固自己的地位。或者在机会遍地的中国,Keep也是Nike可以聊一聊的对象。

那些志向远大的运动品牌,最终都将踏入同一片战场。而在运动生活方式成为全球潮流的当下,运动穿着早已不是全部。运动硬件、甚至健身房,都可以是运动品牌的挑战者。

尽管健身服饰品牌Vuori知名度尚未打开,但在获得软银愿景基金4亿美元投资后,其估值已达40亿美元,这甚至近期时尚服饰领域最大的投资之一。

10月21日,FILA全球第二家全新概念店正式亮相成都IFS,门店设计融合意式优雅与川蜀文化,设立“篆刻时光”等三处打卡点。

耐克联手天猫推出会员进阶计划,旗下3家天猫官方旗舰店同时落地全新会员体系,并引入一系列高度个性化的会员互动,3D虚拟人物也将亮相...

日前,唯品会(中国)、特步(中国)、富邦华一银行联合成立消费金融公司,注册资本为5亿元,经营范围包含发放个人消费贷款等。

去年11月,乐刻开始做存量赋能,通过“17练”平台赋能给传统的大型商业健身房。截至目前,乐刻已经完成100多家健身房的改造。

赢商网账号登录

赢商网账号登录