作者/徐酒眠

这个秋天,物企IPO显得有点冷。

近两天,海伦堡物业与富力物业的招股书相继失效。而截止到本月底,明宇商服、中梁百悦智佳,以及东原仁知服务,3家物企若不能即使等来港交所通过聆讯的通知,递交的首份招股书材料也将面临届满“失效”的局面。

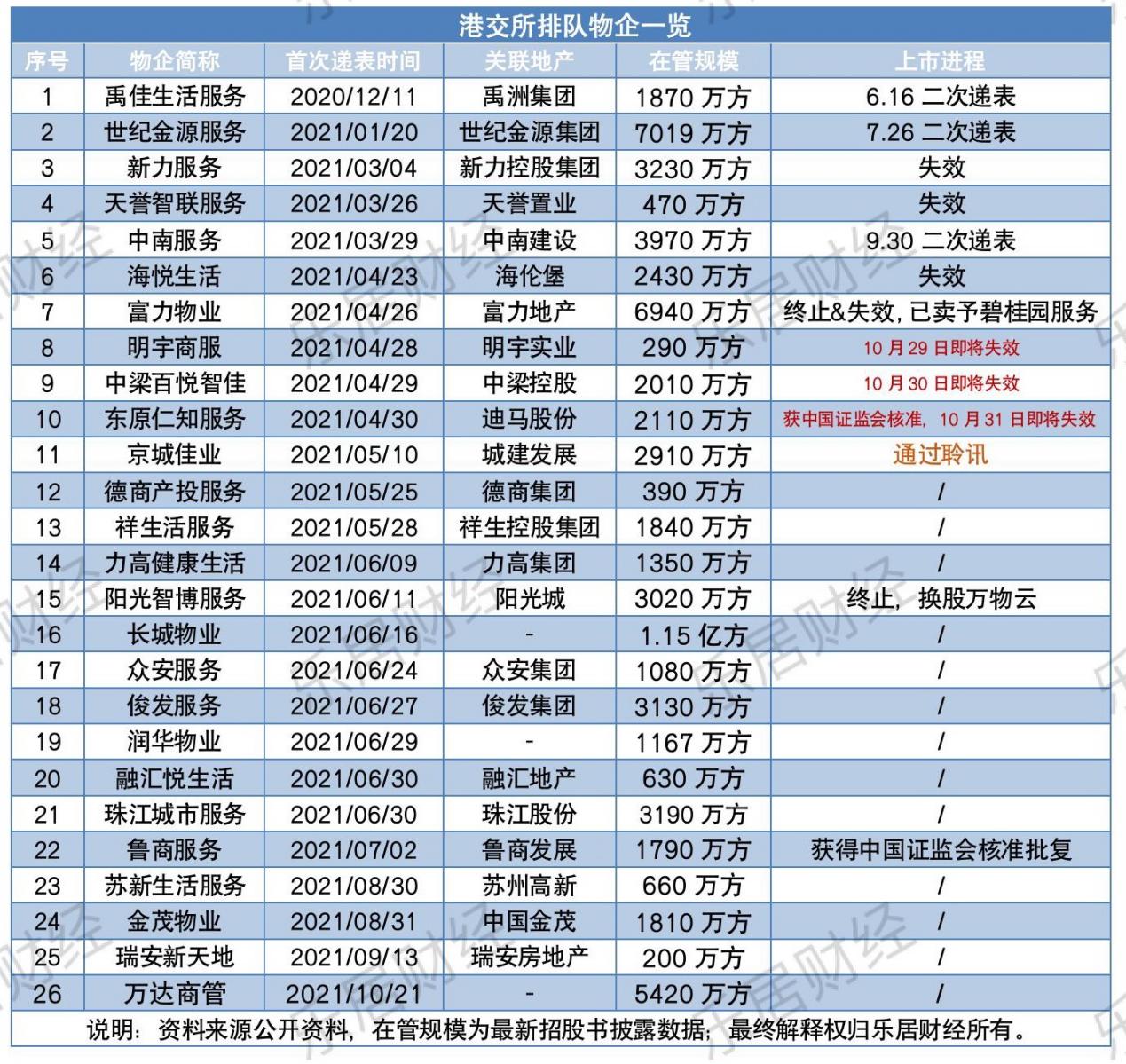

时间线拉长,物企上市“出的多,进的少”的同时,递表不多的下半年,通过率也在降低。7月初至今递表的仅有鲁商服务、苏新生活服务、金茂物业、瑞安新天地,以及万达商管5家物企。

而自7月16日康桥悦生活(02205.HK)成功登陆港交所之后,有人临阵返航终止上市、有人潜伏香港公司多年无疾而终、有人屡败屡战多次递表,而收到港交所通行牌的却仅有京城佳业一家物企。

再回望今年上半年,先后21家中小型物企密集递表,以及5家成功上市与6家完成过会的结果,也曾让市场喊出一度“小物企也有春天”。

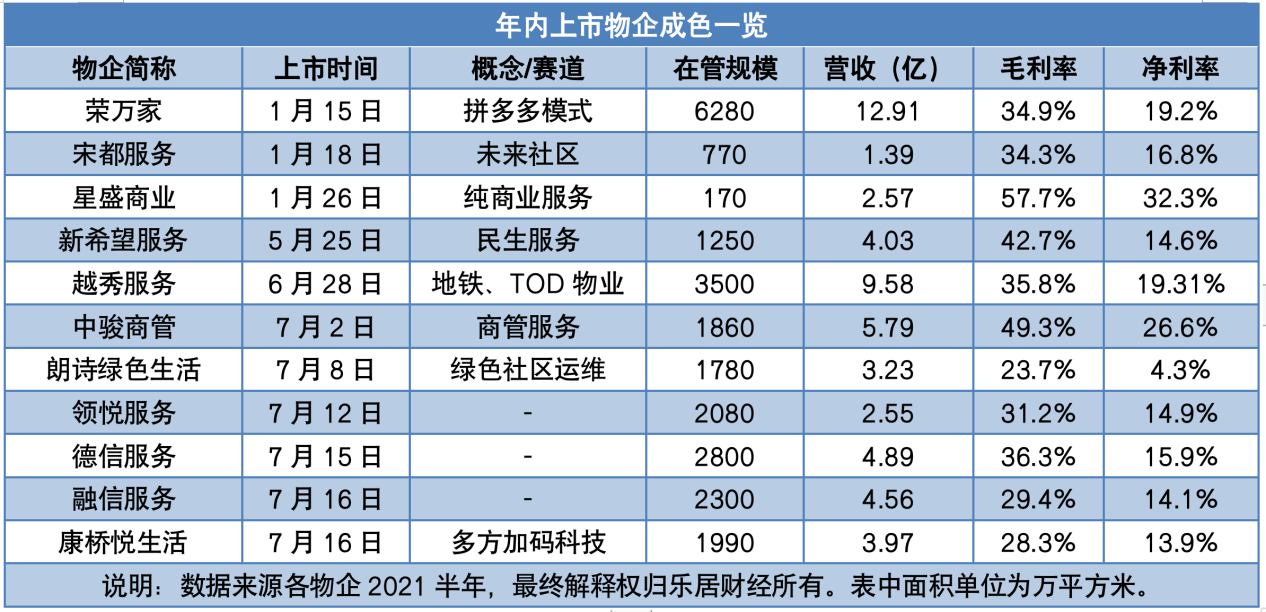

据乐居财经统计,2021年至今,共11家物业服务企业新登陆了资本市场。其中宋都服务(09608.HK)、星盛商业(06668.HK),以及融信服务(02207.HK),3家物企都是在二度递表后,才迎来了最终的敲钟时刻。

而截至目前,仍有21家物企在排队,等待戈多,等待一个“希望”。其中,禹佳生活服务、世纪金源服务,以及中南服务,3家物企已经是年内二度递表。

小物企难通过?

此前,新力服务与天誉智联服务的首份招股书材料,已分别于9月初和9月底失效。

其中,新力物业曾表示,申请资料失效不会影响公司的现有计划,待更新好材料后会及时重新递交。不过目前二度递表尚未等来,在接触潜在买家的消息已经满天飞,涉及对象包括龙湖物业与金科服务(09666.HK)。

新力物业、天誉智联服务,以及海悦生活,3家“已失效”是否还会等来二度递表尚未可知;明宇商服、中梁百悦智佳,以及东原仁知服务,3家月内即将临期失效的物企,能否在最后关头再冲一把?

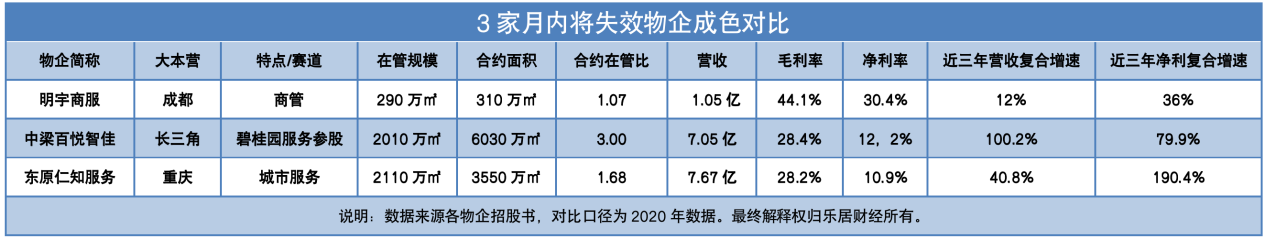

明宇商服、中梁百悦智佳,以及东原仁知服务,3家物企都是区域性较强的“迷你型”物企。明宇商服与东原仁知服务重西南,一个大本营在成都,一个在重庆;中梁百悦智佳布局在长三角。

从在管规模上来看,明宇商服290万平方米的在管规模刷新了物企IPO 最低在管面积最低记录;中梁百悦智佳与东原仁知服务在管面积相近,不过后者的在管规模增长空间更大,合约在管比值为3,而后者为1.68。

从业绩盈利能力来看,主打商管的明宇商服毛利率与净利率领先,分别为44.1%、30.4%,不过受限于规模,1.05亿元的营收与其余两者相差较大。

而中梁百悦智佳与东原仁知服务在营收、毛利率、净利率方面的差距都不大。不过将时间线拉长,在近三年的营收增速方面,中梁百悦智佳更胜一筹,而东原仁知服务在近三年的净利增速方面扳回一城。

以此来看,中梁百悦智佳与东原仁知服务两者踩点过会的几率,或许要比明宇商服相对大一些。

纯住宅不香了?

没有规模优势,许多中小型物企为冲击资本市场都在选择另辟蹊径,跳出传统业务发展藩篱,将着眼点放到住宅以外的非住宅物业领域。

年初荣万家、宋都服务、星盛商业先后叩开资本市场大门;5月、6月,新希望服务、越秀服务成功登陆港交所;7月,中骏商管、朗诗绿色生活、领悦服务、德信服务集团、融信服务、康桥悦生活集中敲锣。梳理这11家物企,在管规模多集中在1000-3000万平方米,都不算大。

不过,11家物企中,大多数都将触角伸向非住宅领域,为自己打上了特色标签。星盛商业的纯商业服务、新希望服务的民生物业、越秀服务的地铁生意、中骏商管的轻资产特色,以及朗诗绿色生活的绿色故事,等等。可以说,这些难从规模进行叙事的中小型物企,通过切入细分赛道,贴上特色标签,大幅度增加了资本突围的胜算。

不过,他们中大部分仍以基础住宅物业为主要业务形态,但也有荣万家、融信服务、康桥悦生活等物企的营收构成中有较大比例的非业主增值服务。同时,年内登陆资本市场后,其股市整体表现也较弱势。破发、成交量低迷、估值缩水等情况也不鲜见,估值也从2020年动辄40倍下降至15-20倍。

而再看中梁百悦智佳与东原仁知服务,前者还在走纯住宅路线,后者虽打出“城市运营服务”,但在业务线中表现并不明显,近七成的管理面积还是来自住宅业态。

此外,中梁百悦智佳背后站着物业巨头碧桂园服务,或许一定程度上对投资者具有吸引力。而东原仁知服务的母公司迪马股份(600565.SH)已“抢先”公布了其赴港上市获中国证监会批复的消息,或许也能在最后关头成为重要的助力。

国企好念经?

已经完成上市的物企中,被母公司拖累,成为挽救房企债务危机的也不在少数。已经退市的蓝光嘉宝、摆在货架上的恒大物业、资产被砍去售出一部分的彩生活,以及传言寻觅买家的第一服务……

曾经苦等入场券的物企中,半路心生“退意”,主动放弃上市也有。富力物业、阳光智博服务都选择了“全身而退”,一个“卖身”碧桂园服务,直接上了物业股的船;一个“换股”万物云,兑了一张等待启航的船票。

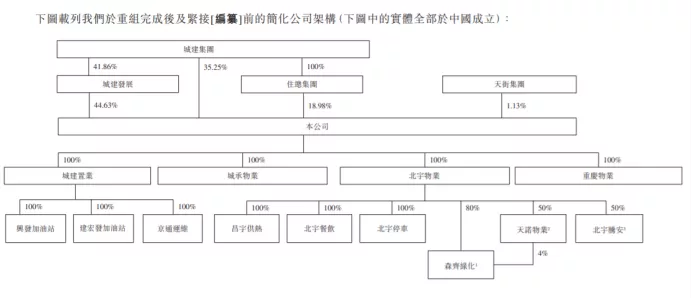

半道折返、接连失效、卖身求全身而退,在IPO中的物企,国企似乎日子更好过。在下半年中通过港交所聆讯的“独苗”,京城佳业,除了胡同物业特色标签之外,最显著的身份还是国企背景。

京城佳业筹备IPO过程中,控股股东城建集团的为其引入了同样具有国企背景的北京天街集团(简称“天街集团”)做战略投资者。

去年年底,天街集团斥资1000万元购得京城佳业1.13%股份。而天街集团100%隶属于北京市东城区人民政府国有资产监督管理委员会(简称“北京东城区国资委”),换言之,京城佳业背后的战略投资者其实是北京东城区国资委。

而细看京城佳业的业绩,其实算不上优秀。2018年-2020年营收分别为9.18亿元、10.45亿元、10.9亿;年内盈利分别为4138万元、5112万元、6876万元。2021年前5个月的营收为4.78亿元,期内利润为5004万元。

盈利表现在港交所明年将实施的标准之内,但与同行比起来,净利率、毛利率均处在低位。2018-2020年京城佳业净利率分别为4.5%、4.9%、6.3%,毛利率则分别为20.8%、19.8%、20.8%。而在2020年港交所40家上市物企的净利率为14.23%,京城佳业远低于均值水平。

如果按照2020年百强物企的平均在管面积4878.72万平方米和平均净利润1.05亿元来计算,百强物企1万方在管面积净利润即2.15万元。粗略计算,若物企达到3500万港元的净利润上市标准,其在管规模要在1345万平方米以上。

截至2021年5月31日,京城佳业的在管面积为30.5百万平方米。其中,位于京津冀地区的在管面积为27.3百万平方米,占在管总面积的约89.4%。

港交所对上市盈利门槛更高要求将于明年初落地实施。可以说,错过年内最后两个月时间,想要在港交所上市的中小物业企业或将推迟,或者将无法实现上市计划。

如果正在排队的物企今年不能如愿上市,后续上市将会面临更高挑战,留给中南服务、世纪金源服务等一众物管企业的时间不多了。

大悦城地产前三季度销售额205.57亿元,同比增长75.69%;投资物业方面,期内西单大悦城、朝阳大悦城平均出租率各为98%、99%。

10月26日,南国置业宣布,李军、邓圣春因工作调动,同时辞任副总经理。辞职后,李军将继续担任其他职务,邓圣春将不再担任公司任何职务。

10月26日,珠海万达商管新增投资企业济南章丘区万达广场商业管理有限公司,投资比例为100%。后者法定代表人为王志彬,注册资本100万元。

10月26日,花样年和彩生活服务公告披露,邻里乐100%股份已转让予碧桂园服务;相关转让与登记已经完成,即邻里乐已并表碧桂园服务。

赢商网账号登录

赢商网账号登录