作者/李标

12月2日,停牌了两天的新城发展终于复牌了。

新城发展发布公告称,建议每21股现有股份获发1股供股股份的基准进行供股,以认购价每股5.3港元发行295,715,521股供股股份,以筹集最多约15.67亿港元。或(发行296,154,878股供股股份以筹集最多约15.7亿港元。(每股5.3港元较最后交易日折让约5.86%)。

这是继旭辉进行供股以来,短期内第二家房企通过供股的方式向上市平台输送资金,两者的供股筹资模式同样为大股东兜底。

具体而言,新城发展大股东富域香港及Set Hero Developments Limited承诺将投入10.87亿港元认购2.05亿股,并有意向额外投入4.8亿港元进行全额认购,合计将为公司最多投入15.67亿港元包揽此次供股所有股份。

同时,这也是新城近4年来第三次通过股权再融资从资本市场中获取新的资金,2019年或许因为特殊原因并没有进行相关操作。

据观点地产新媒体了解,新城发展在2018年初以每股5.86港元配售2.67亿股现有股份,募资15.46亿港元;2020年,新城发展以每股8.78港元配售3.11亿股,筹得27.1亿港元。

上述两次配股融资,新城并没有特别指出资金的具体流向,而是一般用作常规用途。此次也不例外,拟将所得款项净额60%拟用作额外资本储备,以把握中国物业开发的商机,剩余40%用作一般企业用途。

一位业内人士表示,近半年来融资市场大门紧闭,房企们需要找到更多手段筹集资金。另一方面,由于地产股整体走势不佳,房企常用的配股并不能找到优质承配人和较合理的价格,房企被迫选择供股也是一种向市场"秀肌肉"的手段。

值得注意的是,A股房地产再融资渠道虽然频频有风声传来,但一直并未开放,除了阳光城等少数房企,在A股上市的房地产公司难以通过股权进行相关操作。

2016年5月,新城控股发布定增预案,拟非公开发行不超过405,549,626股募集资金不超38亿元,拟用于济南香溢紫郡项目、嵊州吾悦广场项目、衢州吾悦广场项目、海口吾悦广场项目及宁波吾悦广场项目。

如今,上述项目均以已经结转交付并对外营业多年,而定增却几经修改一直并未成行,再度延期到了明年。

对新城来说,处于港股的母公司新城发展则是一个重要的资金平台。

据悉,新城发展与新城控股之间的资金来往和项目合作十分密切。近几年股东大会上都会审议相关的关联合作议案。

截至上半年末,新城控股向新城发展及其子公司借款余额为人民币 66.55 亿元,加权平均利率约为 8.00%。

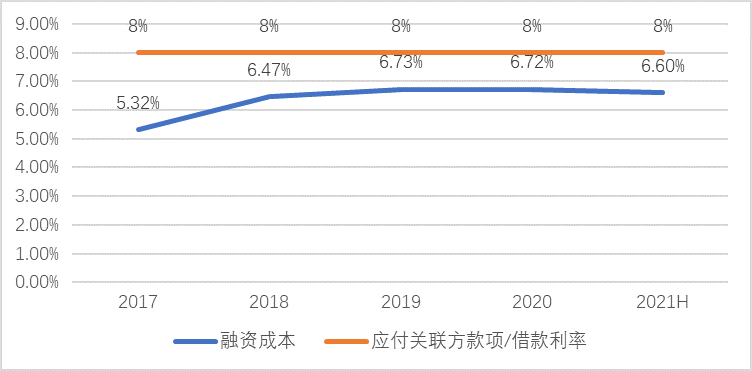

资料来源:公司公告,观点指数整理

值得注意的是,自2016年开始,新城控股向关联方的相关应付款项及借款利率下降到了8%,而同期的新城控股自身融资成本却在5%-6%之间浮动。

此举也不可能避免受到市场关注。新城控股在2019年的回复上交所的问询函表示,2018年度向非关联方借款的利率区间为4.50%-10.54%,关联方借款利率处于上述利率区间内。

新城控股认为,向关联方借款具有无需抵押担保、资金使用灵活等优势。公司目前尚处于规模扩张阶段,需要储备充足资金以保障长期经营及战略目标的实现,亦体现了控股股东对上市公司的支持。

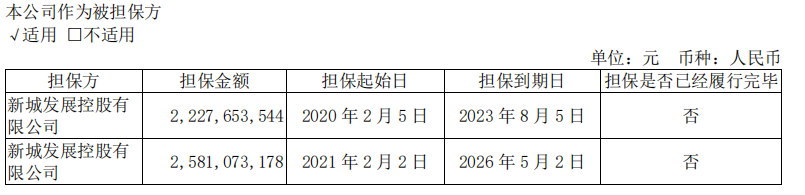

除了直接的资金来往,在新城控股子公司新城环球的近两期美元债中也能看到新城发展的身影。2020年末和2021年初,新城环球合共发行8.54亿美元债券,均由新城发展进行连带担保。

资料来源:公司公告

新城发展在具体项目上也亲自下场与新城控股展开合作。根据2018年新城控股的一期关联方共同投资的交易公告中指出,合作项目由新城控股负责运营项目,单个项目持股比例不低于 51%,而关联方(指新城发展及相关公司)持股比例低于 20%。

2019年6月,新城发展子公司上海万圣与新城控股子公司共同开发后者旗下27个房地产项目,其中上海万圣出资43.03亿元占项目19%股权,新城控股子公司出资152.46亿元占比81%。

随着新城系董事长换届,新城发展与新城控股之间的直接投资合作并没有如此大规模且频繁,较多停留在资金上。在不少评级公司的报告中,其均认为新城发展与新城控股之间存在着极强的运营联系性。

上半年,新城控股剔除预收账款后的资产负债率为75.45%,净负债率60.48%,现金短债比为1.44,仍保持在三条红线的黄档。

近日,惠誉发布评级报告维持了新城发展及新城控股BB+的评级。其指出,新城控股有足够的流动性来偿还到期的债务,并且仍有机会在国内对明年到期的债务进行再融资。此外,吾悦广场带来的租金收入将提供额外的流动性缓冲。

惠誉认为新城有足够的资金偿还明年上半年期的130亿元债券,其中包括6月到期的4亿美元债,以及3月到期的2亿美元债和5月到期的3亿美元债。

其中,新城在12 月-2022年1月期间发行约 30 亿元债券,并已获得投资者的大量认购。

自10月份以来,新城控股已经停止了拿地的动作。如同不少房企的选择一般,上半年拿了61宗地的新城把主要目标放在了盘活库存上,其认为目前的1.5亿平方米土储足够公司接下来2-3年消化。

房企们度过寒冬无非是开源节流保证公司的现金流安全,在停止拿地和从市场融资后,新城把目光放到了更长远的组织架构上。

据悉,新城发文宣布旗下两大事业部将进行组织架构升级,将住开原十四个大区与商开原四大区域,整合为十个大区,分别为沪苏大区、江苏大区、苏皖大区、东南大区、华南大区、华北大区、西南大区、中南大区、山东大区、西北大区。

过去,新城共分为三个事业部,住开、商开、商管。住开负责建筑面积70%以上为住宅项目;商开负责吾悦广场的大型综合体项目。

其中,两者之间的业务模型在不少项目开发上有所重合,例如综合体拿地中有配套的宅地开发,造成了一定的组织效能浪费,此次调整将进行一定的人员优化工作,提升人员效能。

调整过后,在商业开发项目更为集中的区域,由原商业开发区域团队为主导,就近整合区域内所有开发项目。在住宅开发项目更为集中的区域,由原住宅开发区域团队为主导,就近开展区域合并及整合区域内所有开发项目。

8月9日,新城发展发布正面盈利预告,预期上半年合并净利润同比增长至少40%,其增长主要由于附属公司新城控股预期净利润增长所致。

2021年5月,新城发展实现合约销售金额约人民币242.21亿元,同比增长8.07%;合约销售面积约218.68万平方米,较2020年同比增长7.23%。

7月7日,南通成功出让7宗商住地,成交总价57亿,竞得企业包括新城&海鸿投资等;其中6宗地均以底价成交,剩余1宗地块亦仅有0.19%的溢价率。

6月23日,无锡集中出让7宗地,揽金105.55亿。其在,新城以20.38亿摘锡山东亭街道商住地,溢价率13.35%,地块建筑面积为15.14万㎡...

12月,新城启动大合并:融合住宅和商业,新成立沪苏、江苏、苏皖、东南、华北等大区,周科杰、濮春天、毛锋、贺亮、孟庆利等任个区域总。

赢商网账号登录

赢商网账号登录