作者/邓鑫妮

“并购或者引入战投。”金科服务停牌期间,业内的猜测方向主要集中在这两点上。

不到两天的时间,金科服务(09666.HK)短暂停牌的谜团解开了,引入战投,给自己找一个二股东。

12月16日晚间,金科股份(000656.SZ)表示,将手中22%的金科服务股份转让给博裕投资,交易价格约为37.34亿港元。股份转让后,其手中的持股份额下降至30.33%,仍为第一大股东,而新晋的博裕投资则跻身第二大股东之位。

金科股份的发声,先金科服务一步。在金科股份宣布售股之后,金科服务公告证实了此事,并于12月17日上午9点恢复买卖。

或许是受到短暂停牌前一天股价下挫的影响,博裕投资给出的价格比金科服务本身的市值略低。

考虑到后续的影响,金科股份对金科服务的业绩“示好”,在管项目及交易金额再上一个台阶。并表示,未来五年内,未经博裕投资的同意,不会以任何形式转让剩余股份。

博裕投资则表示,将在未来的合作中助益金科服务的发展。而更具看点的是,博裕投资在4年前,就已经是万物云的第二大股东。

“空降”的二股东

金科股份用物业变现的意图是明显的。不过,略有不同的是,金科股份此举有种“未雨绸缪”的意味。

与出售消息一同发出的,是两则担保进展的公告,一则为自身对控股子公司的担保,另一则为控股子公司对参股公司的担保。

截至2021年11月末,金科股份对参股公司提供的担保余额为154.35亿元,对子公司、子公司相互间及子公司对公司提供的担保余额为577.97亿元,合计担保余额为732.32亿元,占最近一期经审计净资产的198.34%,占总资产的19.21%。

金科股份在公告中明确表示,目前运行正常、资金充足,不存在不能按期偿付贷款而承担担保责任的风险。不过为现金池中注资,总是有备无患的。

停牌时,金科服务的股价为27.25港元/股,总市值177.9亿港元,22%股份的市值约为39.14亿港元。

而金科股份为其引入博裕投资,则以26港元/股的价格售出了1.436亿股,总计37.34亿港元,在停牌前基础上折价约1.8亿港元。

博裕投资入股前,金科股份共有8位直接持股股东,其中金科股份持股份额最高,达到52.33%,余下7位股东的份额在1%-8%之间。

交易完成后,博裕投资以22%的股份排在第二位,金科股份余下30.33%,仍是第一大股东。

股价与业绩双重刺激

博裕投资的入局,直接拉升了金科服务的股价。

截至12月17日上午收盘,金科服务报价30.2港元/股,当日累计涨幅10.83%,总市值197.16亿港元,较停牌时增涨近20亿港元。

不仅如此,金科股份也在公告中表示,未来会有更多项目交到金科服务的手中,变相为后者的业绩保驾护航。

金科股份的业绩支持主要来自三个方面:第一,其控制的非商场类开发项目的90%以上管理面积将交付给金科服务;第二,其提供给金科服务的住宅业态增量项目的平均物业费单价不低于人民币2.0元/月/平方米;第三,2022年至2025年期间,每年向金科服务交付项目的饱和收入分别不低于4.5亿元。

此前,金科服务已经与金科股份订立合作框架,包括为后者提供住宅物业及停车位的营销服务,截至2021年12月31日止两个月及截至2023年12月31日止两个年度的年度上限预期不超过6亿元、9亿元、12亿元。

除了与关联公司的合作,金科服务在自主外拓方面也取得成绩。

2021年上半年,金科服务取得收入25.85亿元,同比增长88.8%;毛利为8.4亿元,同比增长约94%;毛利率取得32.5%,较去年同期的31.6%上升0.9个百分点。

期内,金科服务在管面积约1.87亿平方米,其中51.8%为独立第三方开发的物业,第三方占比较2020年末提升3.2个百分点。合约面积约为3.15亿平方米,其中58.3%为独立第三方开发的物业,第三方占比较去年底提升1.9个百分点。

进入下半年,金科服务加注智能科技领域,与重庆高科集团合作,全面落地金科智慧楼宇系统;成立金育康物业合资公司,收购宏祥物业51%股权。

此外,此前传言的收购新力物业,也有了苗头。11月8日,金科服务华东区迎来了一批“新人”,他们来自新力服务的核心管理团队。金科服务与新力物业的合作,正在悄然进行。

切物业蛋糕

博裕投资,业内常称呼其博裕资本。在物业领域,博裕资本早已主动出击,2017年战投万物云(彼时称“万科物业”),并成为万物云的第二大股东。

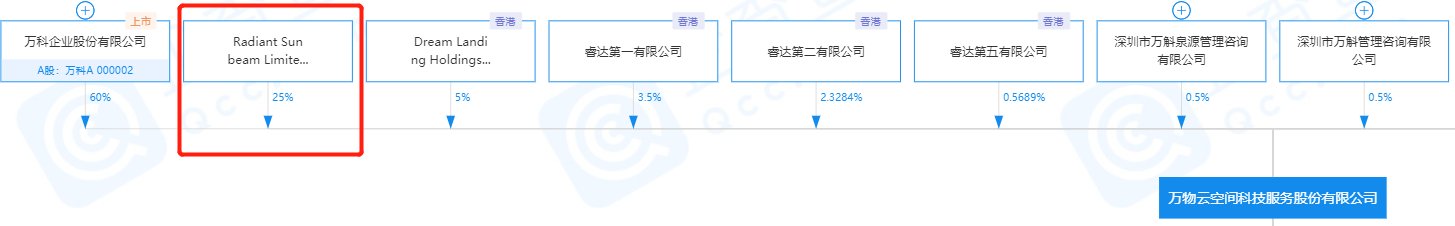

2017年3月27日,万科在其财报中披露,万科物业已成功引入两家战略投资者,分别为博裕资本和58集团。战投之后,博裕资本以其管理的基金Radiant Sunbeam Limited认购25%股权,58集团以其下属公司认购5%股权。

资料显示,博裕资本是专注于在大中华区从事私募股权投资业务的投资基金,是中国最大的私募投资公司之一,主要投资方向包括消费品和零售、金融服务、医疗健康以及媒体和高新科技。

据不完全统计,博裕资本今年以来已有11笔投资,其中生物医药领域的投资有4笔。

博裕资本青睐的更多是生物医药、科技类型的企业,在泛房地产领域着墨不多。

2018年,博裕资本成为居然之家的战略投资者,包括阿里巴巴、云锋基金、博裕投资在内的11位投资人注资高达130亿元。

2019年,城家公寓A轮融资,博裕资本出现在投资人名单中。城家公寓是一家专业公寓租赁交易平台,隶属于城家酒店管理有限公司。

再次与房地产行业建立联系,或许与一则人事变动有关。

有消息称,曾任GIC大中华区房地产业务投资负责人的孙建军于2020年初加盟博裕资本。GIC是最早进入中国房地产投资市场的外资机构,孙建军是GIC在中国构建庞大的地产业务版图的大功臣。

如今,博裕资本已经手握万物云和金科服务两大物业公司的股权,在物业领域的布局或许正在逐渐拉开。

还表示道,未来将在住宅物业服务、商业运营服务、智能化技术应用、社区增值服务、社区消费生态及相关产业链领域与金科服务开展广泛的潜在合作;并与金科服务共同评估物业管理行业里潜在的收并购机会。

金科服务在外部引入原万科经理人吴静、财信地产原CFO唐宗福,内部调任王晓旸以及宋刚任职本地生活服务群赛道,董事长夏绍飞将直管新业务...

金科服务今日香港上市,开盘价47.15港元,较44.7港元上涨5.48%。11月16日暗盘金科服务收报每股47港元,静态市盈率达到71.43倍。

11月16日,金科服务公布全球发售及定价结果,在香港公开发售1794.3万股,国际发售1.15亿股,定价为每股H股44.7港元,预计11月17日上市。

12月17日,华人置业就私有化议案表决,多位到场股东均表示反对,其称私有化作价太低;且有到场股东认为,华人置业投资中国恒大是错误。

赢商网账号登录

赢商网账号登录