图源:阿蒂仙之香微博

香氛和高端品牌、美洲和中国市场、线下实体,是美妆集团的新命题。

4月4日西班牙美妆巨头PUIG(普伊格)发布2021年财报,收入创下历史新高达25.85亿欧元,同比增长68%,与2019年疫情前相比增长27%。这意味着,PUIG收入超过30亿欧元的目标将要在2022年实现,比原本预期提前一年。

这个美妆巨头,因为去年旗下几个香水品牌首店进驻中国才逐渐被国人熟知。随着在中国布局加快,财报也体现了中国市场的快速增长,仅凭几个香水和美妆品牌,中国的营收较2020年的营收翻了三倍。

在其他美妆集团的财报中,美妆和香水业也正在成为新的发展趋势。

欧莱雅在财报中傲人地表示,在全球市场几乎恢复到2019年水平的时候,其财务表现高于全球美妆市场二倍,专业美发部门和奢华产品部门贡献了20%以上的增长。

作为全球化和集团化的企业,欧莱雅的财报还透露出几个重要信号:

·行业来看,全球的化妆品行业正在向2019年的业绩靠拢,各大型集团均逐步适应疫情带来的门店调整、物流阻塞等突发性情况;

·品类来看,美发、高端护肤、香氛市场呈现出强劲的增长态势,大众护肤品类增长乏力;

·渠道来看,实体渠道正在缓慢恢复,电商仍具有红利,中国的双十一仍是兵家必争之地。

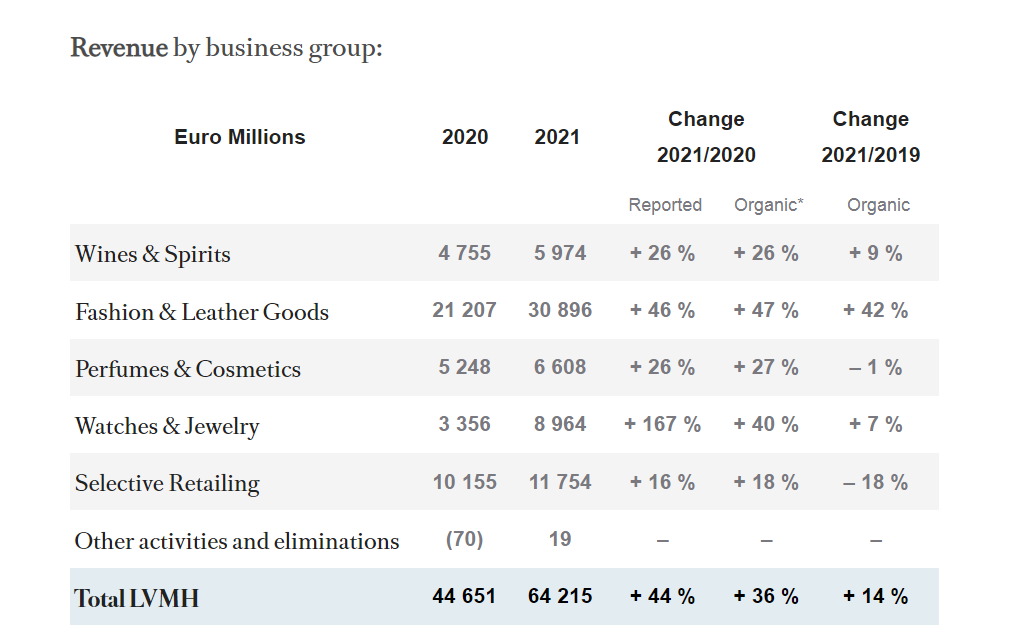

这些信号和趋势,也被多家财报印证。资生堂的日本、中国和亚洲地区奢华和高端产品的增长远超其他部门;LVMH的香水和化妆品部门(Perfumes & Cosmetics)涨幅26%,仅次于皮具和时尚部门(Fashion & Leather Goods);Coty科蒂包括Gucci、Burberry、Chole、HugoBoss等品牌的的奢华部门(Prestige)增长最为迅速。

注:Perfumes&Cosmetics为香水和化妆品部门,Fashion&Leather Goods为皮具和时尚部门

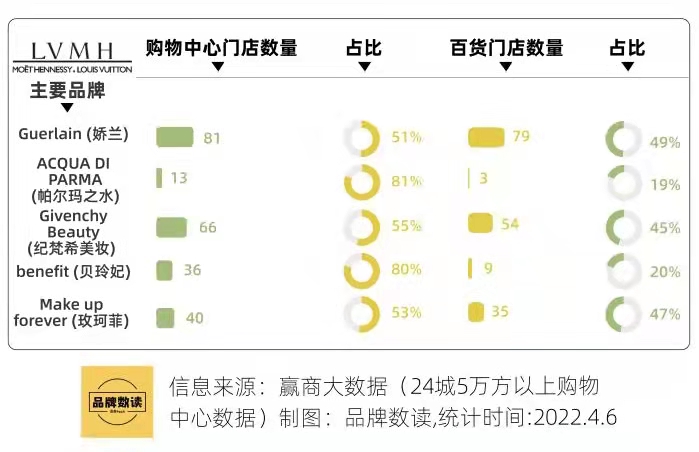

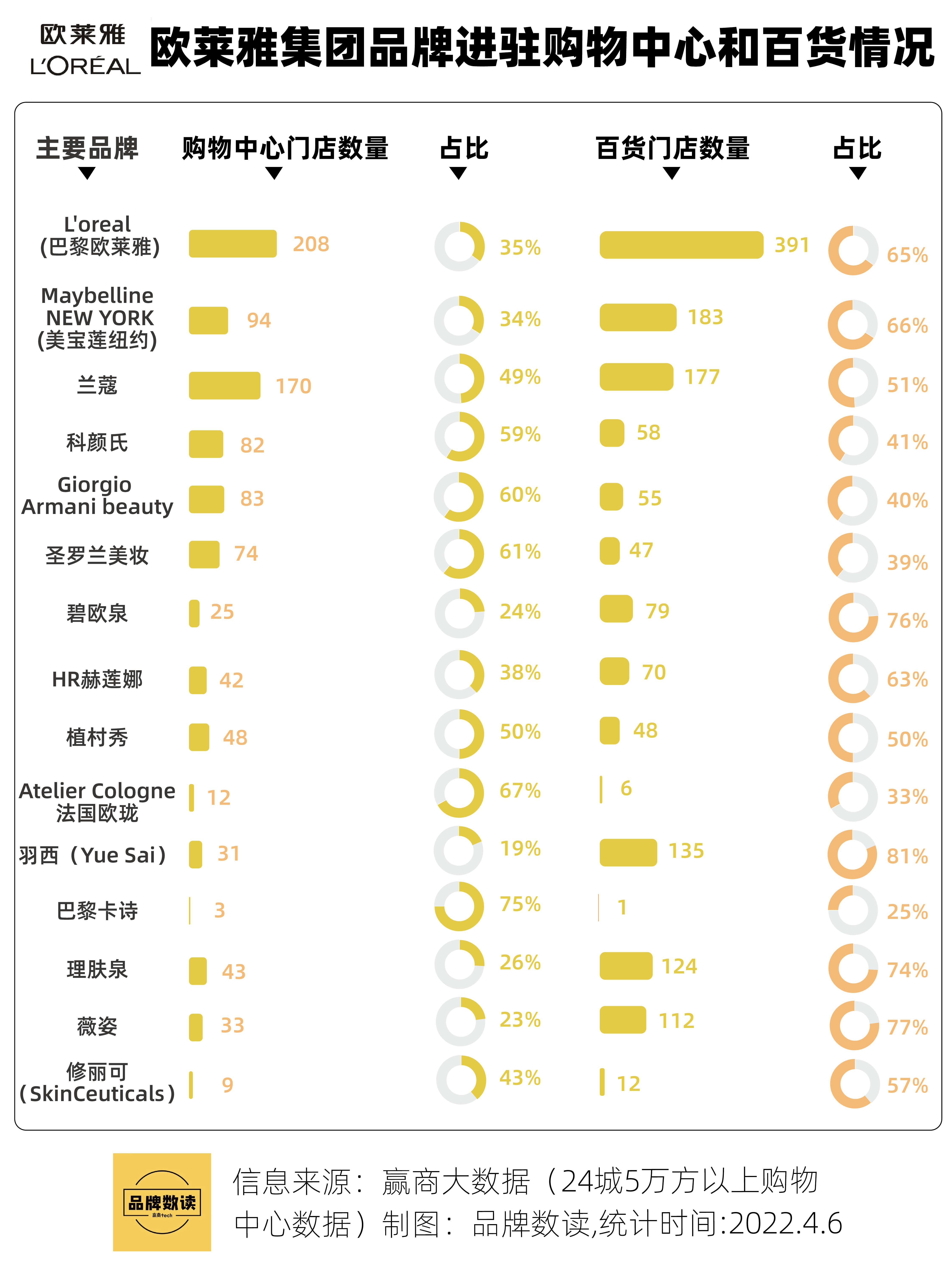

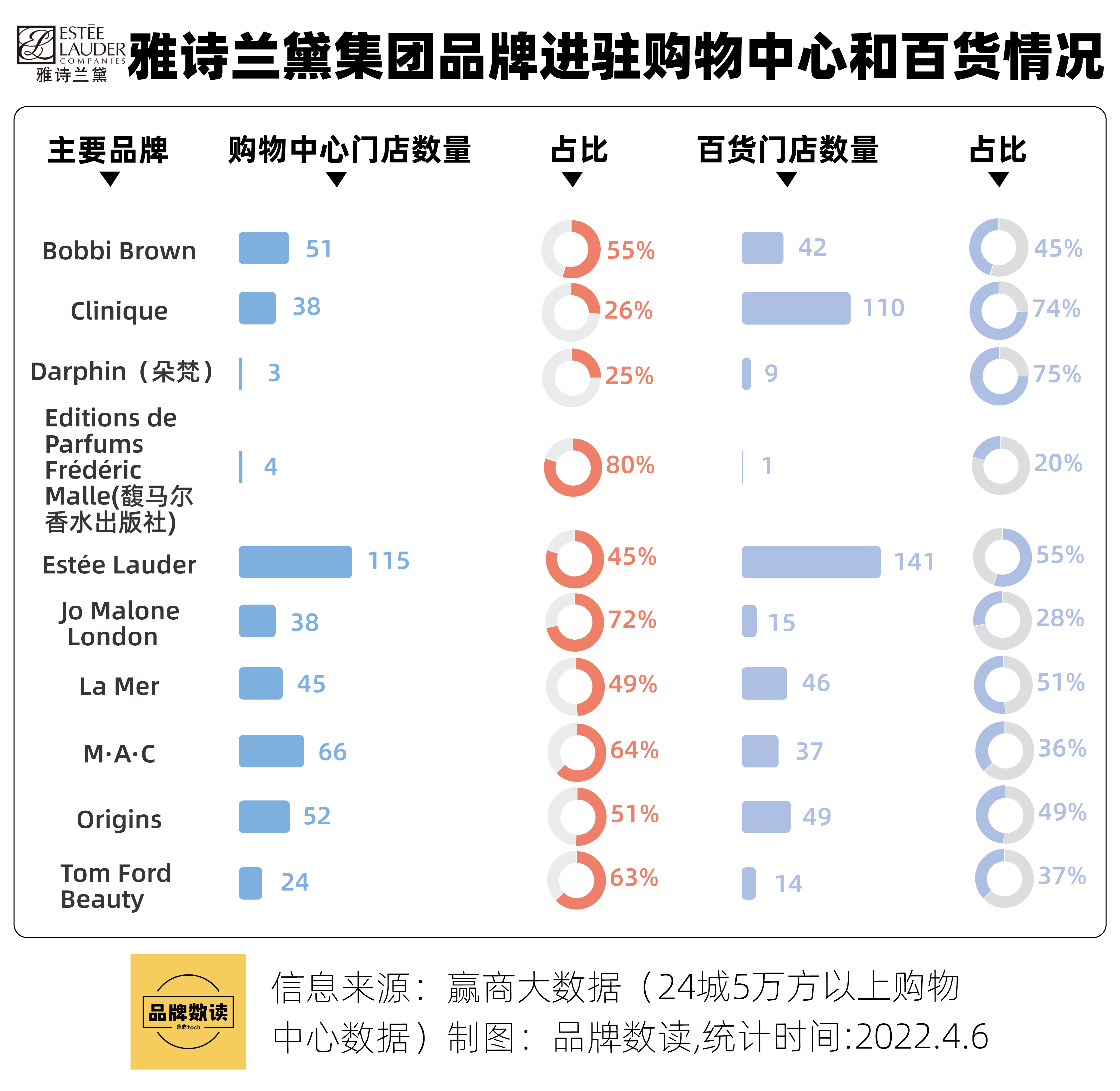

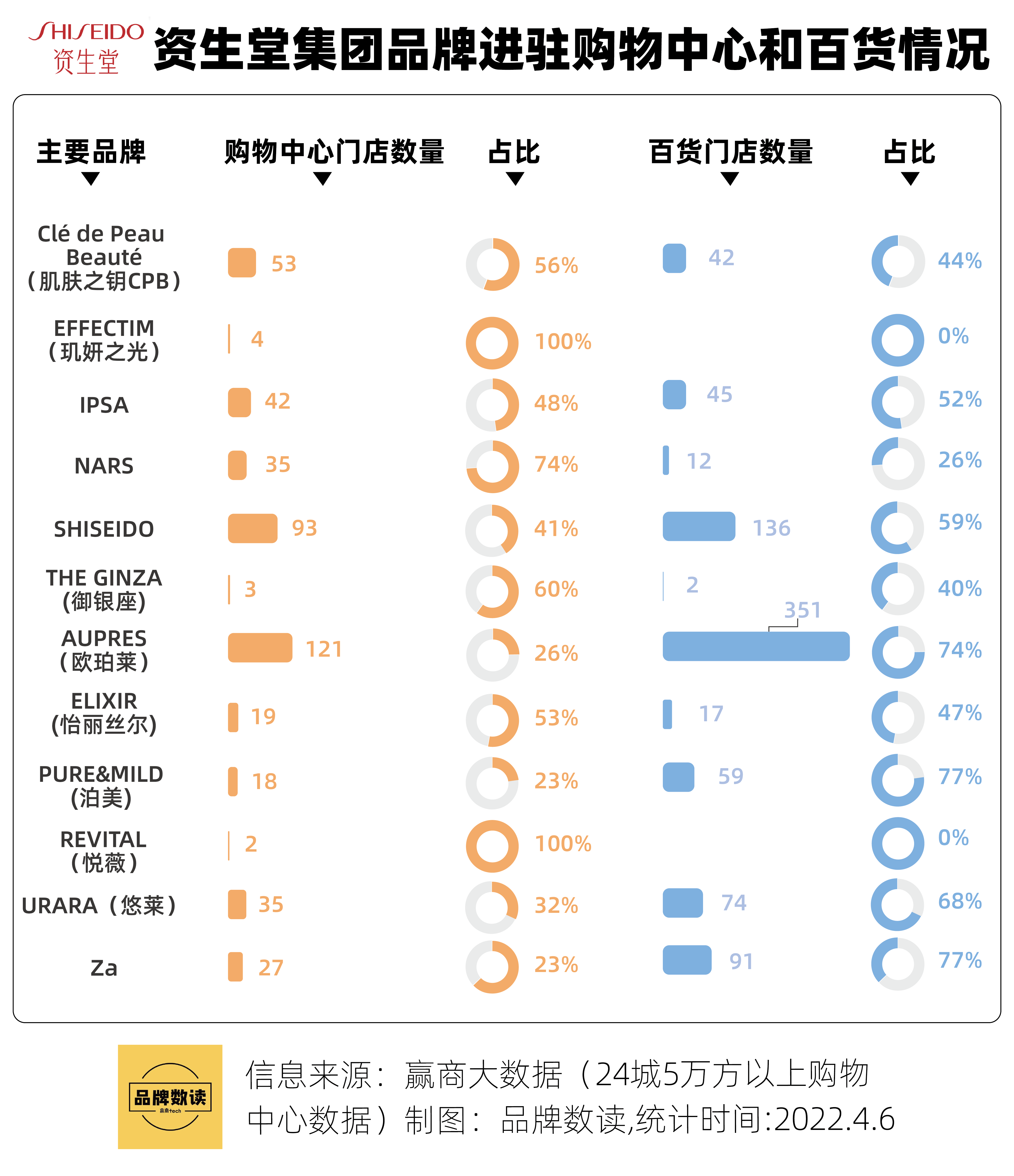

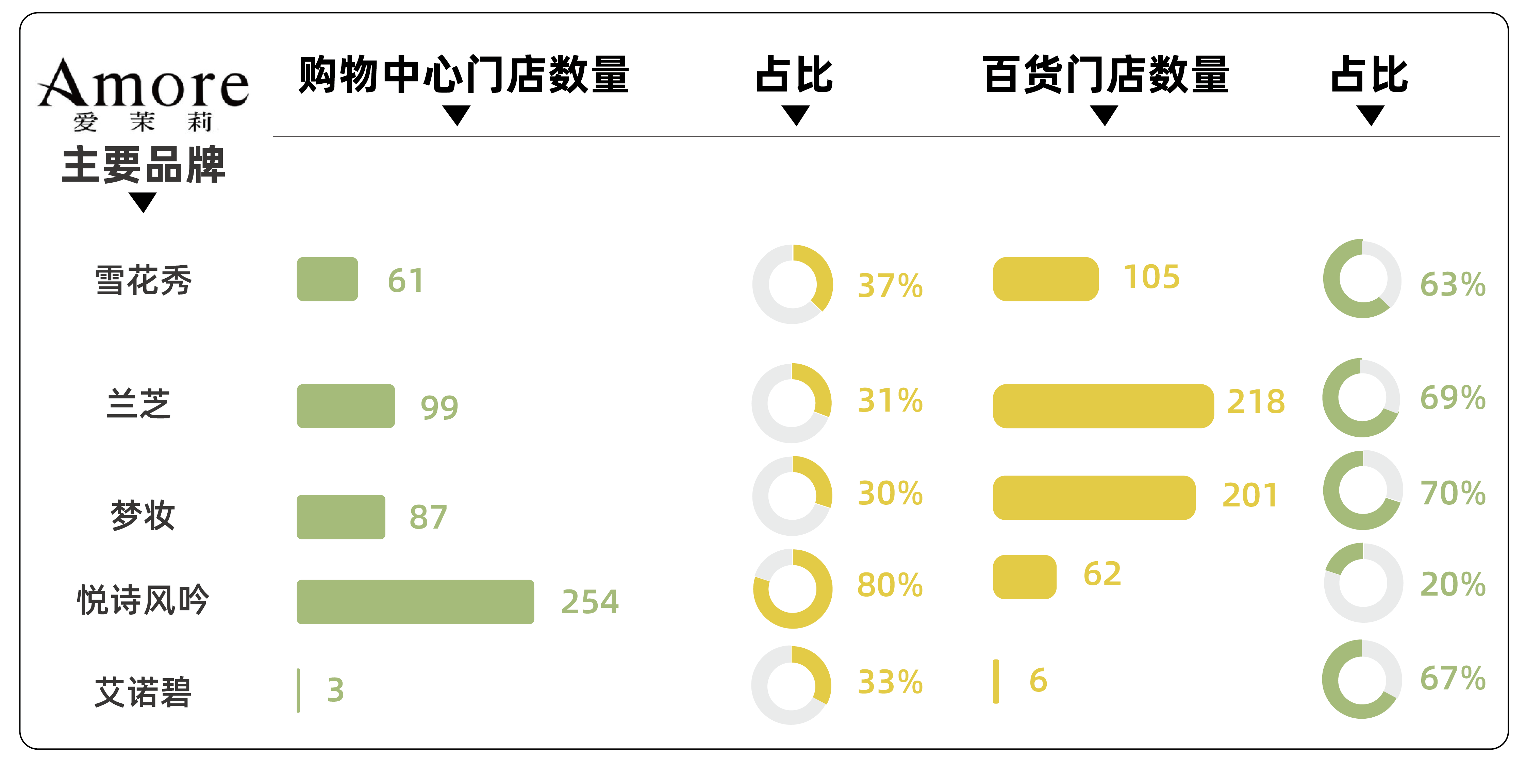

在行业大趋势下,各家的市场、发力方向又稍显不同。北美市场在各家财报上的表现可圈可点,包括中国在内的亚太地区因为强管控增长迅速。在中国市场,电商尤其是双十一等电商节依然是品牌们的狂欢。同时赢商大数据显示,集团化的品牌在国内加速扩张,虽然化妆品品牌进驻购物中心的节奏加快,但百货依然是主要阵地。

在国际集团享受中国香氛、护发等新趋势红利之际,敏锐的本土品牌也在跑马圈地,看好这一趋势的投资人也用行动做出了选择。3月10日,本土香氛品牌闻献北京SKP-S“密窖”门店揭幕,距2020年10月品牌成立不过17个月的时间;另一高端香氛品牌观夏也在一众盼望中落地上海网红街区安福路。

在国际品牌教育下成长起来的国内品牌,将和国际品牌一起,重塑中国市场新的格局。

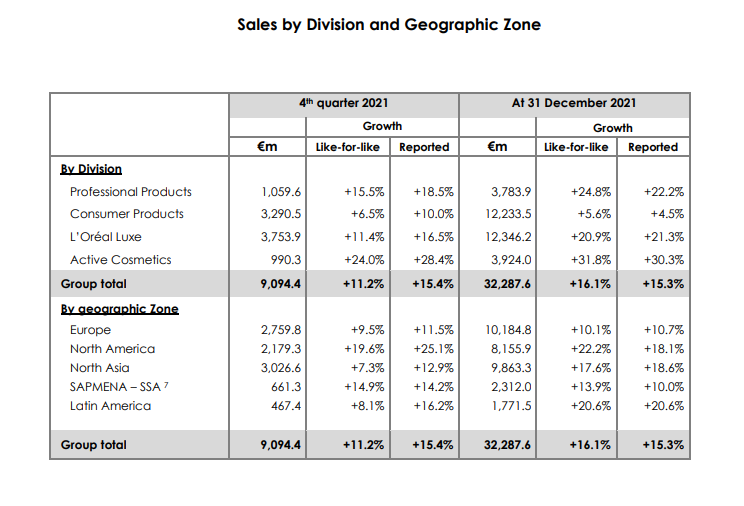

欧莱雅:活性美妆部门增长迅速,北美市场快速恢复

2021年,欧莱雅营收322.9亿欧元,折合人民币约2238.3亿元,同比增长16.1%,净收入49.4亿欧元,折合人民币约342.2亿元,同比增长21%。对于2021年表现,欧莱雅对自己的评价是,超过全球美妆市场增速的二倍,在全球逐渐向2019年的水平恢复之际,表现优异。

以染发起家的欧莱雅充分享受到护发产品增长带来的红利,包括卡诗、欧莱雅美发专业线产品的专业美发部(Professional Products)贡献了24.8%的增长,仅次于活性美妆部门(Active Cosmetics)的31.8%,主要因为美国和中国市场的拉动;拥有YSL、Mugler、Prada等品牌香水条线的奢华产品部门(L’Oréal Luxe)增长20.9%,奢华产品部门包括了兰蔻、赫莲娜、科颜氏、植村秀等中高端品牌的销售业绩,从营收上看,奢华产品部门已成为欧莱雅体量最大的部门。大众消费品(Consumer Products)增长低于集团其他部门,仅为5.6%,旗下有彩妆品牌美宝莲纽约。

注:Professional Products为专业美发部,Consumer Products为大众消费品部门,L’Oréal Luxe为奢华产品部门,Active Cosmetics为活性美妆部门

北美市场的增长领跑全球,但在体量上欧洲市场最大。包括中国在内的北亚市场以17.6%的增长次于北美22.2%和拉丁美洲20.6%,排名第三。最大的欧洲市场增长仅为10.1%,其表现仍未恢复到2019年水平。

财报解释称,北美市场线下实体的重开是增长的重要原因。在中国,双十一的战绩仍然是欧莱雅津津乐道的,巴黎欧莱雅和兰蔻位列美妆品类第一和第三。

在线下渠道上,包括巴黎欧莱雅、美宝莲纽约、兰蔻、科颜氏、碧欧泉等品牌购物中心和百货的门店数超过百家,巴黎欧莱雅以将近600家线下店位列所有外资品牌榜首,但美宝莲纽约在国内市场节节败退,2020年和2021年连续两年关店数大于开店数。

雅诗兰黛:中国市场的增长由香氛和护肤共同组成

雅诗兰黛的财年并非自然年,品牌数读(ID:winlive2019)以自然年的财报数据简单相加得到其2021自然年的数据表现。2021年,雅诗兰黛营收177.3亿美元,折合人民币约1128.1亿元;净收入32.6亿美元,折合人民币约207.4亿元。

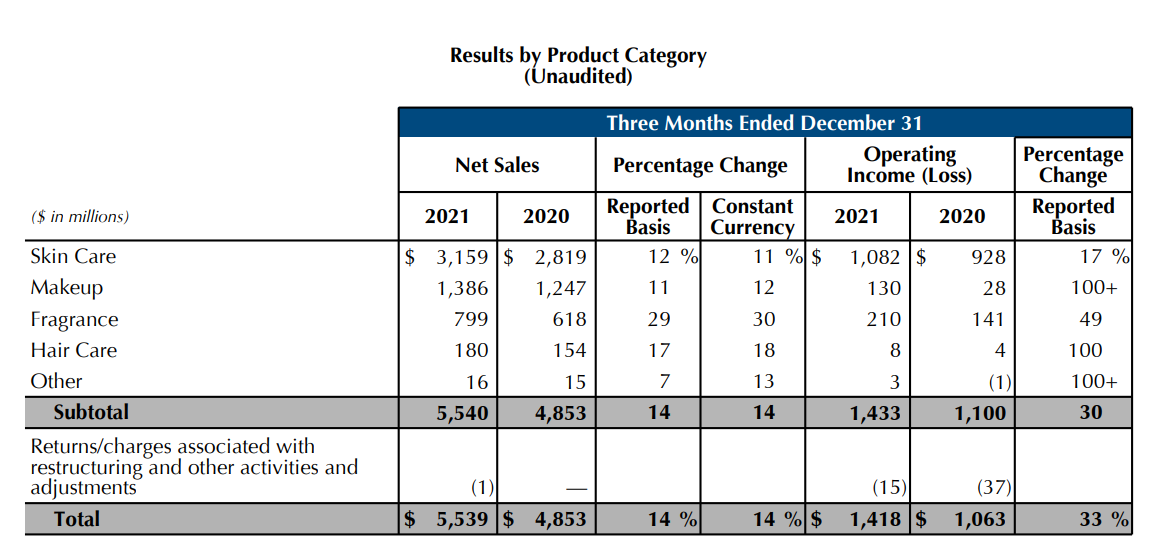

嗅觉经济和头发经济接棒口红经济,在各大集团的财报上大放异彩。高端产品在被疫情孤立的各个市场也交出了优异的成绩单。以雅诗兰黛的2022财年四季报(2021年10月~12月)为例,香氛(Fragrance)以29%的增长领跑全集团其他部门,紧随其后的是护发(Hair Care),增长17%,高于护肤(Skin Care)12%、美妆(Makeup)11%的增速。得益于线下实体的重开和西方市场旅行业务的恢复,带动了香氛的增长,祖·玛珑呈两位数增长。同样呈两位数增长的还有的隶属于护肤部门的倩碧和LA MER海蓝之谜,二者的主打产品表现依然强劲。

注:Skin Care为护肤部门,Makeup为美妆部门,Fragrance为香氛部门,Hair Care为护发部门

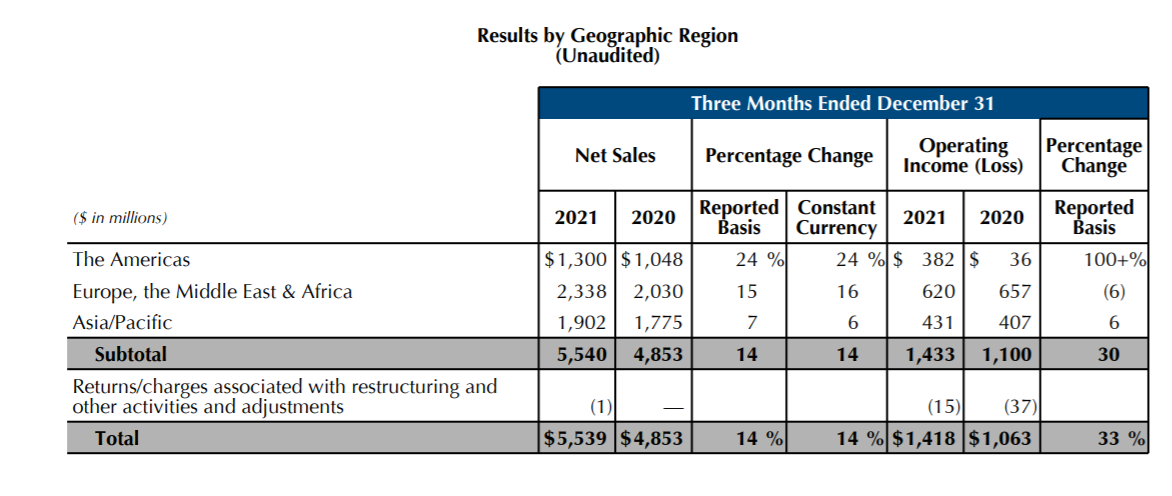

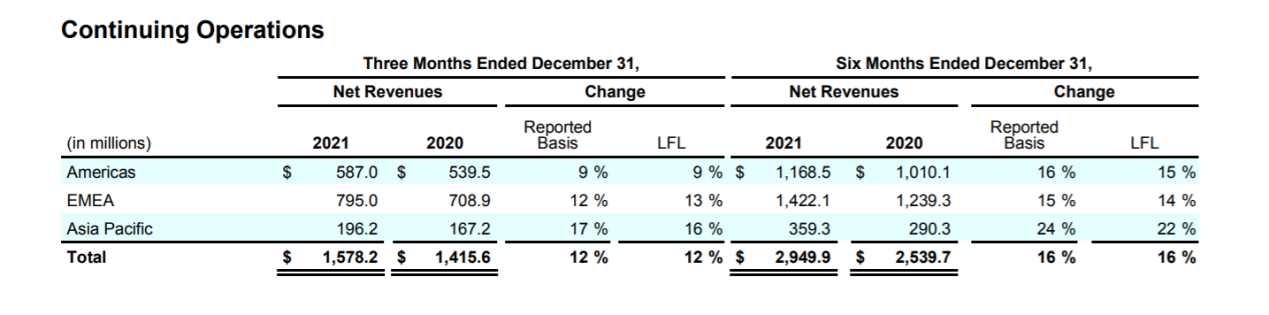

2022财年二季报也揭示了与欧莱雅相似的趋势。雅诗兰黛起家的美洲市场以24%的增长位列第一,但是欧洲中东和非洲市场为其体量最大的市场,增速15%排列第二,包括中国在内的亚太市场增长缓慢,仅有7%。线下实体的恢复对于雅诗兰黛在美洲市场的表现起到了重要作用。在中国,市场的增长由香氛和护肤共同组成,在双十一斩获多个品类第一。

在中国,旗下品牌雅诗兰黛、倩碧和MAC魅可三大品牌以256、148和103家门店成为在中国门店数的三甲品牌。与欧莱雅不同的是,旗下的Bobbi Brown、祖·玛珑、悦木之源、MAC魅可等品牌购物中心的门店多于购物中心。

资生堂:中日市场差距进一步缩小,Win2023战略调整

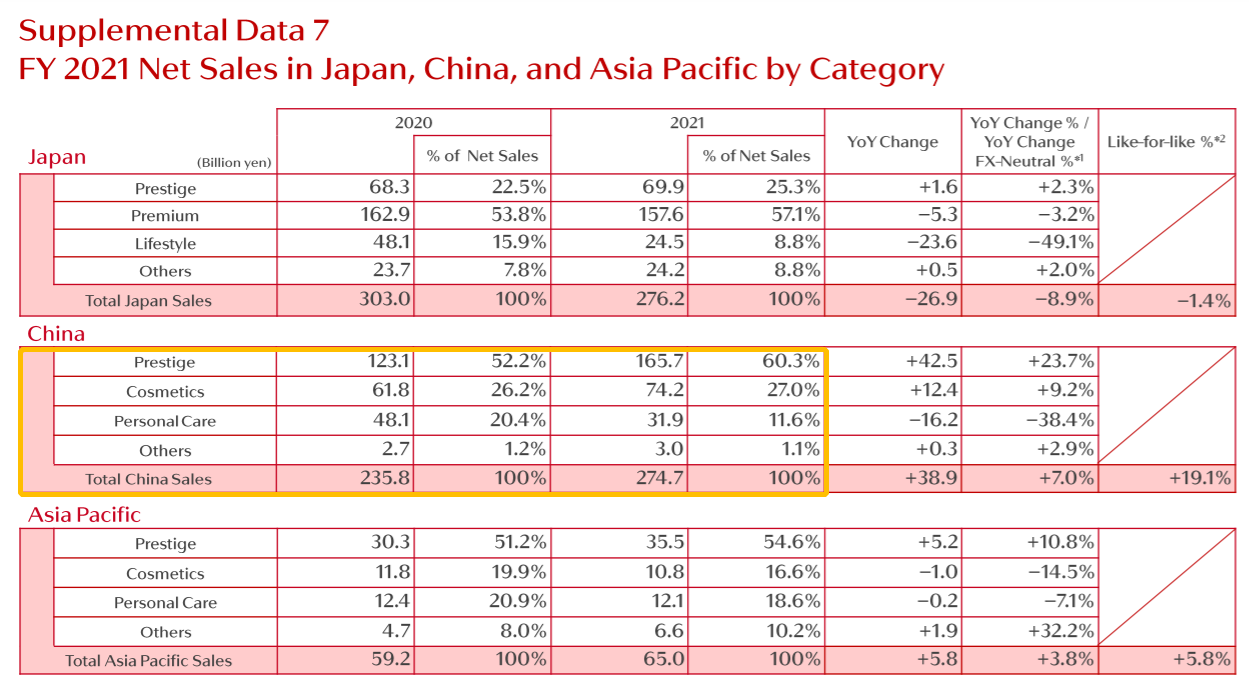

虽然2021年资生堂在国内的消息多为品牌出售,但中国仍然是其重要的市场,以营收19.1%的增幅与日本和亚太市场拉开了差距。2021年,资生堂营收共为10352亿日元,折合人民币约为531.8亿元,净利润为424亿日元,折合人民币为约21.8亿元。中国市场与日本本土市场的规模差距进一步缩小,日本本土去年营收2762亿日元,中国为2747亿日元。

注:Japan为日本,China为中国,Asia Pacific为亚太

在资生堂的中国市场版图中,电商又占据40%,高端产品CPB、NARS等品牌在中国表现又带动了市场份额的增长。具体来看,CPB恢复到2019年水平,在中国的市占进一步提升,资生堂在中国的增长提速,BAUM、EFFECTIM肌妍之光等品牌也在2021年进入中国市场。

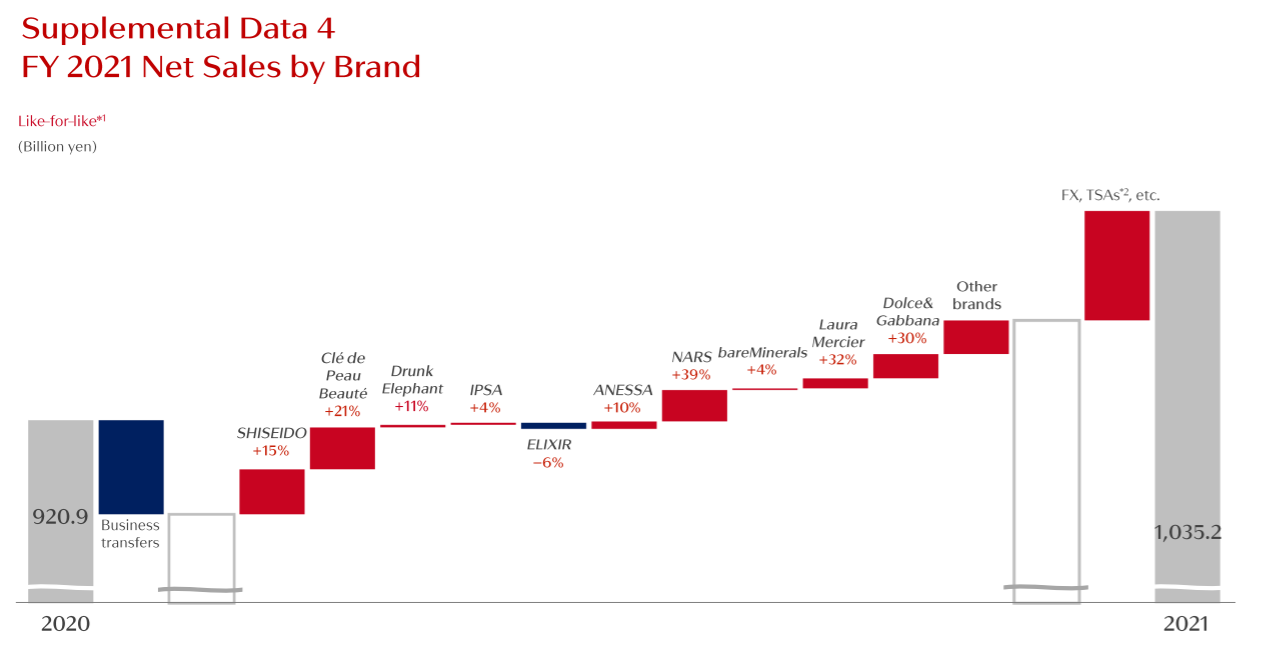

从品牌来看,NARS销售额增速39%,在品牌中排名第一,Laura Mercier、Dolce&Gabbana以32%和30%的增长紧随其后。高端品牌CPB肌肤之钥取得21%的增长,资生堂增长15%,收购的品牌Drunk Elephant增长11%,但另一高端品牌怡丽丝尔ELIXIR却出现了6%的下滑。

在中国,奢华产品是资生堂打天下的利器,在2021年表现亮眼,较去年增长了60%,化妆品增长了27%,个人护理增长11.6%。

呼应资生堂财报中奢侈产品高歌猛进的是,平价大众品牌在中国的败退。今年1月,资生堂集团决定将旗下品牌Za姬芮和泊美品牌出售,接手方为美妆品牌管理公司 URUOI,具体的交易价格暂未公开,预计交易将在3 月完成。被剥离的泊美,正是资生堂在2001年针对中国市场推出的大众化护肤品,专攻国内CS渠道。ZA则是目标年轻消费群体的平价彩妆品牌。

资生堂对媒体解释称,这是资生堂Win2023中长期业务战略的一部分,并将逐步聚焦以美肤为核心的业务架构。财报展示了Win2023的步骤:2021年规划为根基之年(Groundwork),主要任务是适应新常态并进行结构性改革,夯实财务基础;2022年重回增长(Back on Growth Track),全球品牌成长加速;2023年全面恢复(Full Recovery),达到净销售额1万亿日元。

爱茉莉太平洋:营收尚未恢复至2019年水平,彩妆下滑严重

2021年,爱茉莉太平洋在国内的日子也不好过,经历了伊蒂之屋、悦诗风吟在中国的关店撤退事件之后,高端奢华品牌赫妍也传出退出线下专柜全面关店的消息。从2016年首店进入北京SKP专柜的风光无两到年末的黯然离场,也昭示了韩妆在中国的乏力。

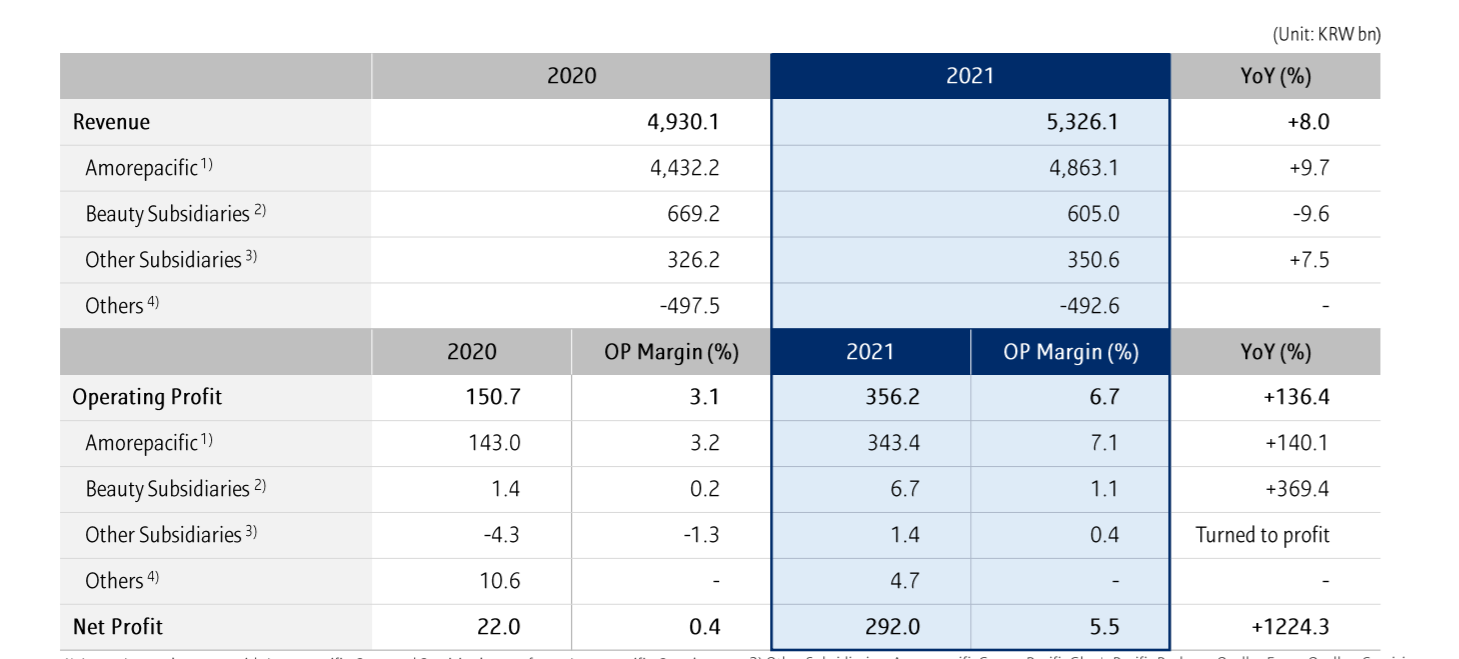

其财报显示,2021年,集团营收53261亿韩元,折合人民币约为277.7亿元,同比增长8%,与2019年相比下滑了15.2%;净利润为2920亿韩元,折合人民币约为15.2亿元,同比增长1224.3%,与2019年相比3.4%。

注:Amorepacific为爱茉莉太平公司,Beauty Subsidiaries为美妆子公司,Other Subsidiaries为其他子公司

爱茉莉太平洋集团分为三个部门:爱茉莉太平公司(Amorepacific)、美妆子公司(Beauty Subsidiaries)和其他子公司(Other Subsidiaries)和其他,爱茉莉太平洋公司主要包括雪花秀、芙莉美娜(primera)、赫妍、爱茉莉太平洋同名品牌等奢华品牌,以及兰芝、梦妆、cube me等高端品牌,吕等日常洗护亦包括在其中。悦诗风吟、伊蒂之屋、艾丝珀(Espoir)、爱茉诗(AMOS)等品牌则被划在美妆子公司。爱茉莉太平洋公司为集团主要部门,2021年营收占集团的91%。

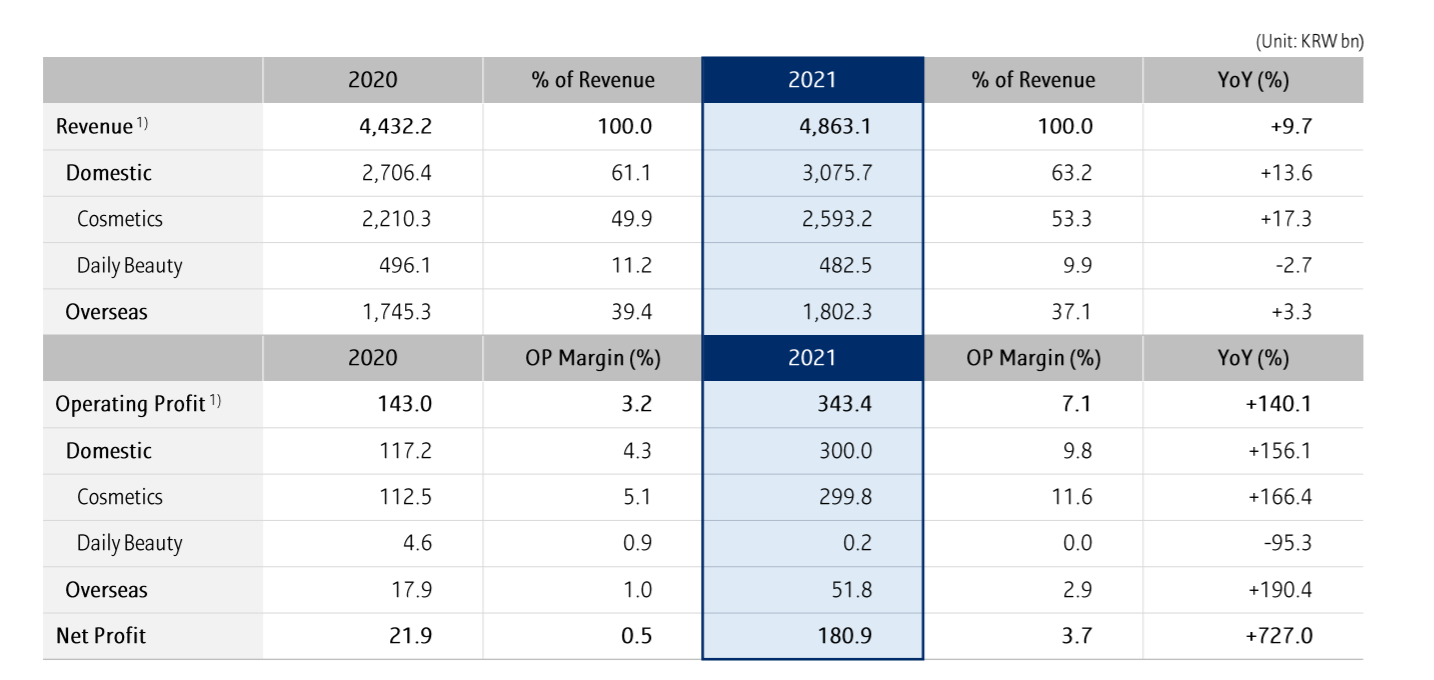

爱茉莉太平洋公司又被分为国内市场和海外市场,国内市场占营收63.2%,亚洲、北美和欧洲市场占比36.8%。在亚洲市场中,中国占比超过70%。2021年,北美市场营收增长了29%,欧洲市场16%,亚洲市场2%。在中国,雪花秀通过在非遗活动中品牌形象的提升、线上销售等推动,取得了50%的增长;品牌兰芝也获得了两位数的增长。

同为一个集团下的美妆公司,因为悦诗风吟、伊蒂之屋等品牌在中国的大面积撤退,整体营收低于2020年,悦诗风吟最为明显,下滑了11.9%,伊蒂之屋下滑5.1%。虽然活动和措施不断,美妆公司仍需一剂强心剂挽回市场的信心。

PUIG:中国营收翻三倍,2021年快速布局中国

在2021年多个品牌频频亮相,让PUIG(普伊格)这个西班牙美妆集团走进商业地产人的视野。

2021年9月,Penhaligon’s(潘海利根)中国大陆首家门店登陆上海国金中心IFC;11月,法国沙龙香水品牌 L'Artisan Parfumeur(阿蒂仙之香)在上海国金中心商场开设中国内地首店后,在11月30日在南京德基广场开出了江苏首店;美妆高端品牌Christian Louboutin路铂廷美妆中国首家店于7月在北京SKP开业,首家精品店也于2021年10月在上海国金中心IFC正式开业。这些品牌背后的操盘手正是PUIG。

阿蒂仙之香上海国金IFC快闪店,图源:阿蒂仙之香微博

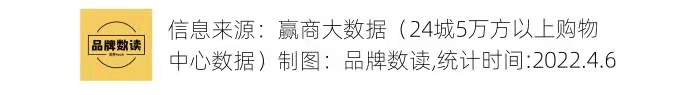

专注于香氛和美妆市场的PUIG在2021年迎来了收获之年。财报显示,全年营收25.9亿欧元,折合人民币约179.1亿元,同比增长68%;净利润为2.34亿欧元,折合人民币约16.2亿元。

进入中国的高端美妆品牌路铂廷所在的彩妆品类(Makeup)在去年贡献了4.13亿欧元,是增长最快的品类,达153%;香氛(Fragrances)紧随其后,营收18.98亿欧元,增长了41%,由JeanPaul Gaultier同名香水品牌、潘海利根和阿蒂仙之香等品牌组成;医学护肤(Dermo-cosmetics)增长接近10倍,其品牌正在逐步拓展欧洲和亚洲市场。

注:Fragrances为香氛部门,Makeup为彩妆部门,Dermo-cosmetics为医学护肤部门

而在中国动作频频,也直接带来了亚洲市场营收的增长,以107%的增长成为全球增长最快的地区;美洲市场紧随其后,增速为75%;欧洲、中东和非洲(EMEA)是PUIG最大的市场,增幅60%。

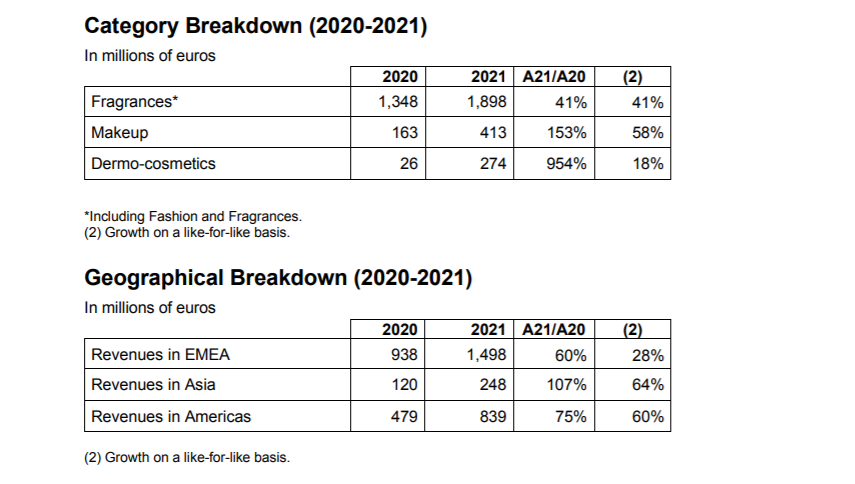

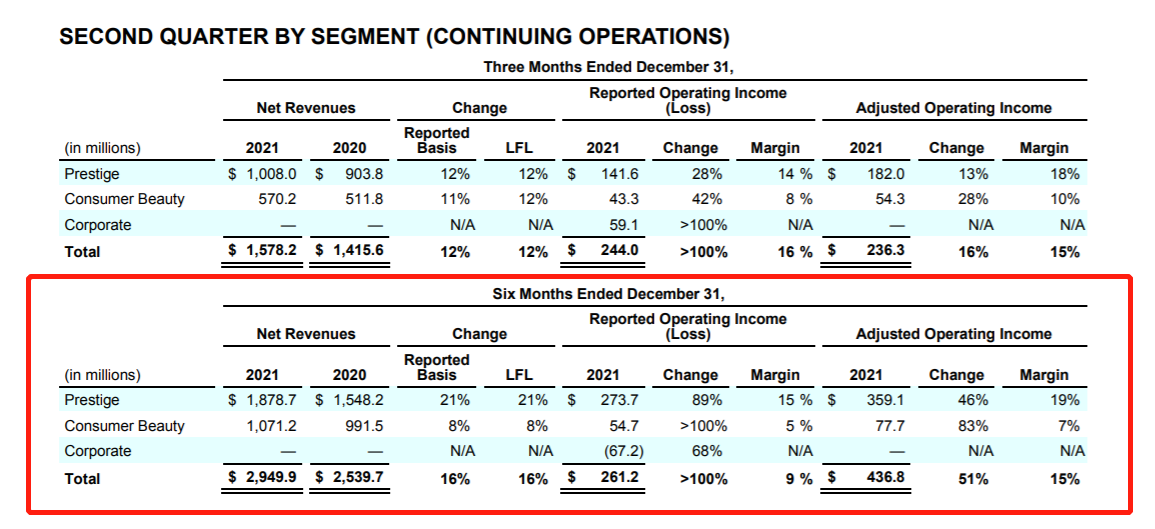

Coty科蒂:2021上半自然年连续亏损,下半年营收恢复

主营香水和美妆的Coty科蒂集团在2月释放出了2022财年二季报(2021年10月~12月)。在2021年自然年,科蒂营收50.4亿美元,折合人民币约为320.7亿元;2021年上半年Coty科蒂一直处于亏损状态,在下半年稍有好转,全年净营收0.69亿美元,折合人民币约为4.4亿元。

从盈利的下半自然年来看,奢华部门(Prestige)快速增长,包括Gucci、Burberry、Chole、Hugo Boss等品牌的香水品牌贡献了18.8亿美元营收,同比增长21%;大众美妆部门(Consumer Beauty)以8%的增长紧随其后,贡献了10.7亿美元营收,主要由CoverGirl、Rimmel、Sally Hansen、蜜丝佛陀(Max Factor)等品牌组成。

注:Prestige为奢华部门,Consumer Beauty为大众消费品部门

在全球市场方面,美洲市场是Coty科蒂第一大市场,营收11.7亿美元,增长16%;包括中国在内的亚太市场增速最快,达24%,营收3.6亿美元。财报中表示,中国、美国市场和旅行的恢复为2021年下半年的增长提供了动力。尽管中国有短期的管控,但仍取得了两位数的增长。

注:1、雅诗兰黛和Coty科蒂的财年并非自然年,本文的数据取自然年财报数据所得,所以未统计净收入增长情况,折合人民币数值为相加数据换算所得。

2、汇率以2022年4月7日汇率为准。

3、Coty科蒂旗下品牌均为各大服饰品牌的香水条线。

4、除特别标注,本文图片均来自各集团财报。

从3月开始,化妆品零售再次急转直下,这主要源于我国局部地区疫情多点散发,无论线上或线下渠道都归于沉寂。但美妆实体零售依然看得见光。

在所创下的增长神话面前,lululemon也并非完美,在产品、社群和市场等方面仍旧有提升的空间。

2021年疫情反复的背景下,泡泡玛特在渠道扩张的同时,仍然能保持收入、利润高速增长,确实交出了一份令人满意的线下零售成绩单

赢商网账号登录

赢商网账号登录