29家商业地产企业、400多个项目,《轻资产生意越“搅”越热:K11新入局,大悦城战华南》上演了轻资产赛道“神仙打架”一出好戏。

现在,换个视角,以四大城市群为研究样本,则会发现轻资产这门生意,还有着不同的地域发展之貌。近期因大悦城以轻资产首进广州而沸腾的大湾区,无疑是当下轻资产的热门淘金地。

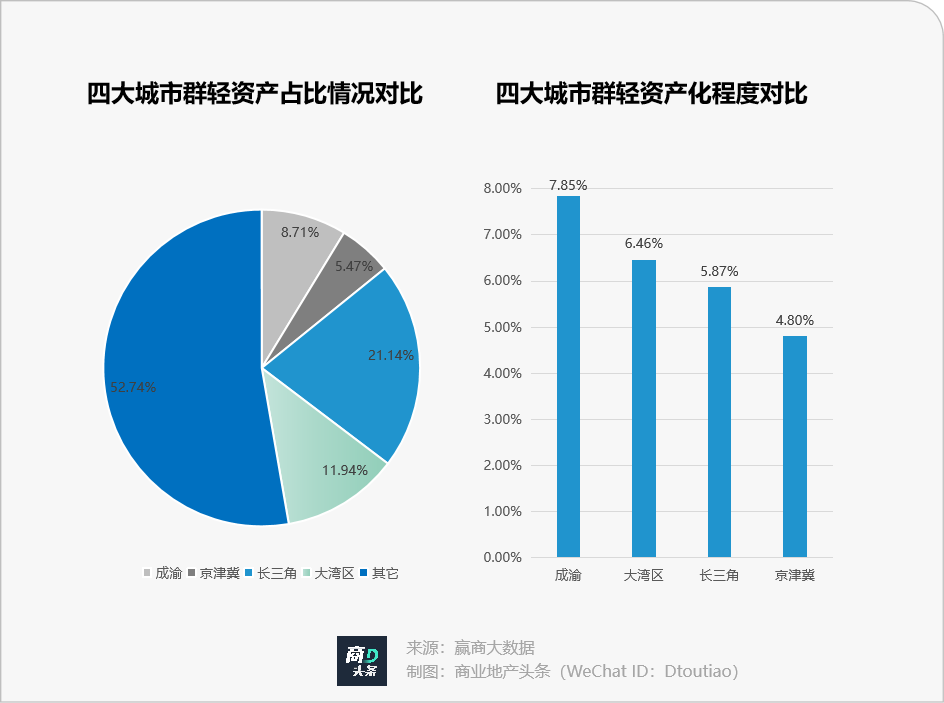

据赢商大数据统计,截至2022年4月底,全国四大城市群轻资产项目数量占全国近半。其中,大湾区轻资产项目共计48个(不完全统计),占比11.94%,仅次于长三角;另外,从轻资产化程度(规定范围内轻资产项目数量/总项目数量)来看,大湾区达6.46%,排位第二,略逊于成渝城市群。

在大湾区这份轻资产图鉴上,入局者除了首登台的大悦城外,亦有资深玩家星盛商业,2021年广州连落二子——健康港星河COCO Park、从化海音星河iCO;轻资产王者万达商管,今年计划将开出深圳光明万达广场等轻资产项目。

很明显,集结号吹响的大湾区战场,轻资产玩家们的实战PK即将开始。

01 大湾区轻资产牌面:广深规模大,珠海渗透高

打开大湾区近48个轻资产商业项目布局图,可看到它们选择城市、商圈的异同,以及在体量、档次上的偏好。

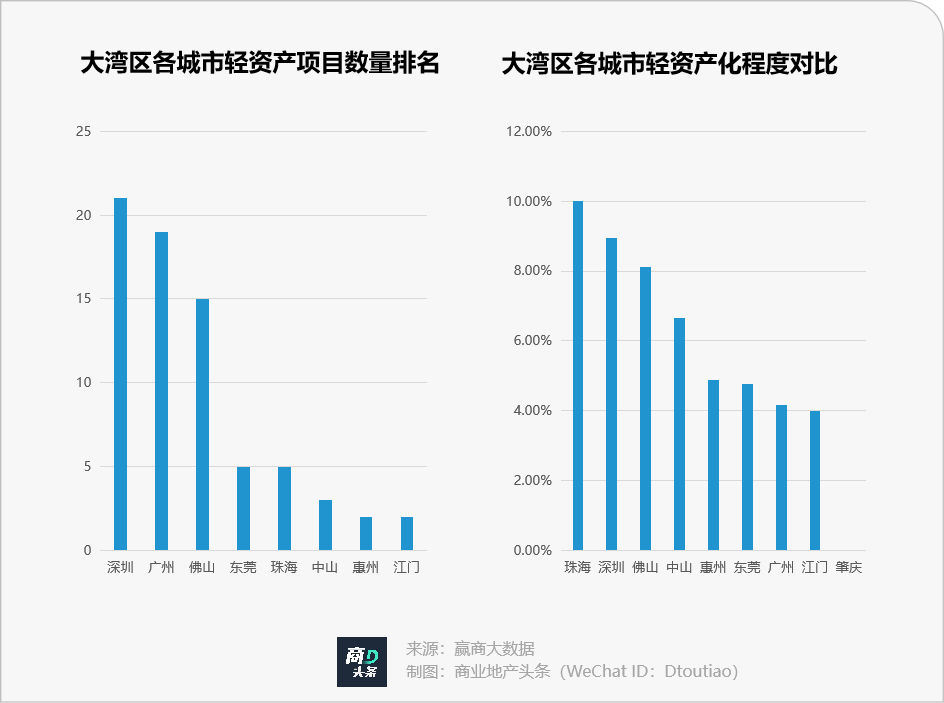

城市:广州深圳规模最大,珠海轻资产程度最高

从大湾区城市内部来看,轻资产项目主要集中在深圳和广州,项目数均超过15个;之后依次为佛山、东莞、珠海、中山、惠州和江门,肇庆暂无一子。

另外,从各城市轻资产化程度来看:最高的是珠海,其次是深圳。经历过发展不足后遗症后,珠海商业发展开始进入扎堆入市阶段,但项目水平参差不齐。激烈竞争之下,一些项目转而以轻资产之名,借力知名商业运营商品牌影响力,进行差异化突围。

另一方面,港珠澳大桥通车后,珠海成为唯一与港澳陆桥相连的城市。汇聚而来的人流、物流、财富流推动轻资产落位。

商圈:近六成项目落在社区级商圈

从商圈级别来看,大湾区超80%的轻资产项目处于商圈内,剩余14.29%处于商圈外。其中,处于社区级的轻资产项目占比最多,达57.14%,其次是区域级商圈,达26.53%,处于市级商圈的轻资产项目仅2.04%。

一方面,很多缺乏运营能力的商场、街区主要集中在社区商圈,在购物中心去存量化过程中,需要走轻资产战略,引入更多优质运营商。另一方面,社区商圈客群相对稳定,地段商场租金低,社区级商圈的购物中心经营风险会相对更小。

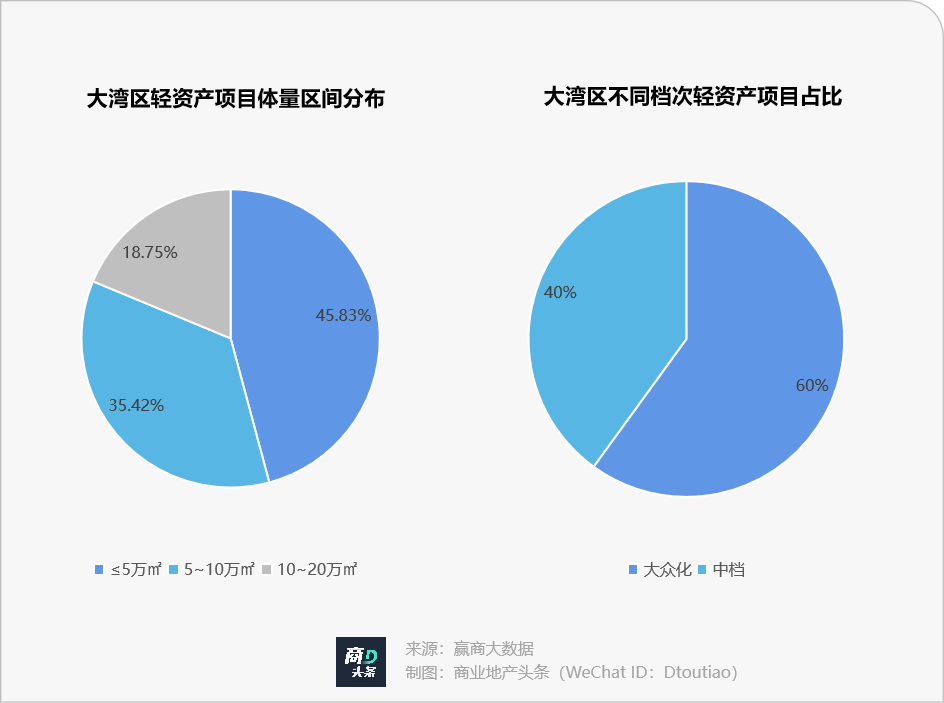

体量&档次:5万㎡以下项目占比近半,大众化mall占主导

据赢商大数据统计,大湾区48个轻资产样本中,体量占比最大的是≤5万㎡的商业项目,共有22个,占比45.83%;其次是5~10万㎡,区间中位数约8万㎡,共有17个,占比35.42%;10~20万㎡的轻资产商业项目占比最少,仅9个,占比18.75%。暂无20万㎡以上的轻资产商业项目。

背后的逻辑在于:小型社区商业多为房企开发型物业的配套商业体,且以刚需消费为主,对运营管理的要求相对大型mall要低。当前,轻资产项目的体量决定了其既不能靠刚需消费维持日常运营、又不具备城市综合体内部协同发展的能力,对于管理者的要求较高。

而从档次来看,大湾区大众化轻资产项目占比六成,中档轻资产项目占比四成,无高档轻资产项目。

02 玩家阵营:星盛潜入下沉市场,天虹整租主攻深莞

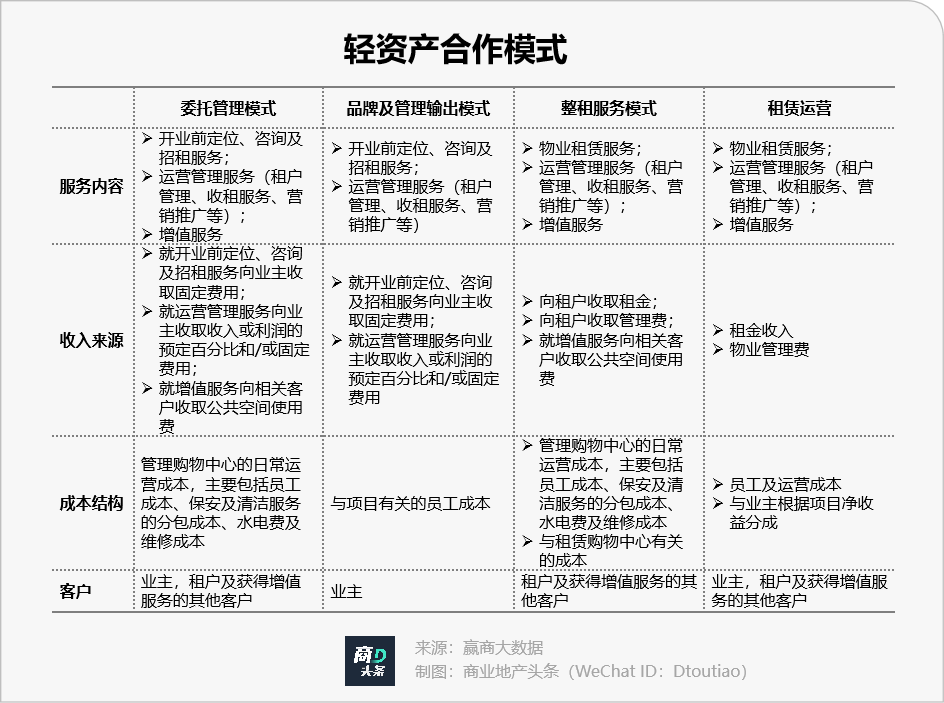

具体到运营模式上,玩家们根据自身的实力和需求,委托管理、品牌及管理输出、整租服务和租赁运营四种打法间各有侧重,各显神通。

星盛商业:主打品牌及管理输出模式,从广深潜入周边城市

星盛商业,深耕大湾区多年。根据2021年财报,其共有57个项目落于区内7个城市,合约面积占比为40.7%,且有86.5%的收入来自大湾区。

若按运营模式对收入进行划分,委托管理服务、品牌及管理输出服务两大模式贡献收入的96%左右,其中品牌及管理输出收入自2018年起连续增长。

据赢商大数据统计,星盛已在大湾区布局的6个轻资产项目(包含未开业),均为品牌及管理输出管理模式。

就城市布局来看,早期轻资产项目主要落在广深非核心城区,典型代表深圳龙华星河iCO、广州健康港星河COCO Park。

而自2020年起,星河开始布局广深周边下沉市场的核心区,如2020年新增第三方标杆项目中山天奕星河COCO City,引进中山首店及知名连锁品牌99个,项目跻身大众点评中山东区街道商圈TOP20。

星盛商业玩转下沉市场,除了自身经验积淀与品牌效应外,还得益于品牌及管理输出的模式优势,可以较小资金和较低风险实现规模化布局,实现外溢资源的变现。

天虹股份:整租模式典型玩家,立足深圳布局湾区

2011年11月1日,天虹股份花费11.94亿元与深圳市沙井东塘、深圳市金荣诚实业租赁位于深圳市宝安区新沙路项目地上一层至地上八层的物业,用于开设天虹商场,租赁期限20年。

天虹股份是轻资产整租模式输出的典型玩家,压缩培育期,并尽快回收成本,而且一般会自带卖场、院线等主力业态。

囿于本身品牌影响不够强势,加之,业主方为了实现利益最大化,天虹股份无法像万达一样将净收益比例分成作为租金,只能通过整租模式快速实现连锁门店网络化,扩大影响力和提升行业地位。

在城市布局上,天虹股份主要集中在深圳,同时也向东莞、珠海、中山、惠州等周边城市拓展。深圳是天虹的大本营,基于对本地消费市场的了解程度以及整租模式的优势,其可以相对简约的手续快速与业主达成协议,完成扩张布局。

据商业地产头条统计,目前天虹在深圳以及东莞的整租商场多以中小体量为主,且主要分布在城市新型区域的区域级商圈,一方面区域级商圈聚客能力强,天虹股份可以将此类商圈的客流转化为自身客群,提高商场业绩。另一方面中小体量项目的租金成本相对较低,可以降低运营风险。

万达商管:玩转租赁运营模式,集结在广深佛非核心区

2015年,万达在行业中首提轻资产模式。截至目前,万达轻资产在全国布局已超100多个;其中在大湾区的布局主要集中在广州、深圳、佛山非核心片区。

不同于目前上市的商管公司,在第三方项目上,万达是行业内的“强势”提供方,推出了轻资产新模式“租赁运营”。对于租赁运营模式下的独立第三方万达广场,万达商管会将项目净收益的一定百分比交予业主作为租金,而享有的项目净收益的分成通常为30%的固定比例,或者是基础比例加超额比例,总计介于20%~40%之间,同样取决于项目净收益水平及万达广场开业年限而定。

例如,万达曲线入深,起点是宝安福城万达广场。这座商场是由万达通过租赁运营模式签下的福城嘉州商务中心,租约20年。

当然,“租赁模式”之下,万达也会依据具体项目,灵活变化合作方式。典型案例是深圳龙岗万达广场,万达投入上亿用于商业改造。

图片名称:深圳龙岗万达广场图片来源:项目官方

龙岗万达广场,原为华南城“好百年家居城”,地上6层、地下2层。在线下建材交易的黄金时代,好百年家居城人流如潮,场面火爆。但在疫情以及电商平台的冲击之下,运营逐渐低迷。

基于新消费趋势,万达从场景创新、科技创新、内容创新三大方面对上述项目迭代升级,打造以“体验”为核心的生活中心,并引进450+特色品牌。开业两个月,客流超过500万人次,总销售额超过5亿元,刷爆全深圳人的朋友圈。万达的盘活方案,也证明了轻资产外拓实力。

03 轻资产热门淘金地,大湾区凭啥?

大湾区城市群,轻资产生意打得火热,离不开其良好的商业基础,以及快速增长的市场需求。

大湾区消费力旺盛,经济商业规模庞大

粤港澳大湾区,面积5.6万平方公里,是东京湾区和纽约湾区的面积总和,是旧金山湾区的3倍;人口近7000万,超过东京湾区和纽约湾区的人口总和,是旧金山湾区的9倍;集装箱吞吐量7499万,则是其他三大湾区总和的4.5倍。

另据政府报告,2021年广东经济率先突破12万亿元,珠三角九座城市的GDP合计突破10万亿元,且珠三角各市的整体经济规模和发展能级都上了一个新台阶。

大湾区中心城市/全国经济第三城:深圳 图片来源:视觉中国

深圳以超3万亿元经济体量稳居全国经济第三城

广州GDP同比增速达8.1%,超3200亿元的同比经济增量(和去年初核数据比较)位居全省首位

继广州、深圳和佛山后,东莞成为广东第四座GDP超万亿元的城市,规模以上工业增加值首次突破5000亿元;

佛山GDP则以8.3%的同比增速,总值超1.2万亿元;

庞大的经济容量背后,承载着巨大消费需求,大湾区整体商业规模日渐壮大。

据公开数据统计,珠三角九市已开业购物中心已达到700余个,体量达5200万㎡。而香港已开业购物中心有23个(本数据结合香港知名购物中心所统计),体量达280.54万㎡;澳门已开业商业项目达10个,体量为54.13万㎡。

内部发展不均衡,轻资产潜在可操作项目多

虽粤港澳大湾区商业发展整体呈现上升趋势。不过,根据《粤港澳大湾区规划纲要》,每个城市的分工各有不同,商业发展质量有别。

一方面,从购物中心数量来看,商业规模断层明显,中心城市的辐射联动效能不足

截至2022年3月10日,大湾区已拥有超过700多个购物中心,但九大城市商业规模明显断层,分落于三大梯队。

具体看,第一梯队包括深圳和广州,总体量都接近1400万㎡;佛山与东莞属于第二梯队;第三梯队为三四线城市,分别为惠州、中山、珠海、江门和肇庆。

这也从侧面反映出城市群城市的极化效应比较明显,中心城市的辐射联动效能不足,城市群中心城市商业格局有待进一步提升。

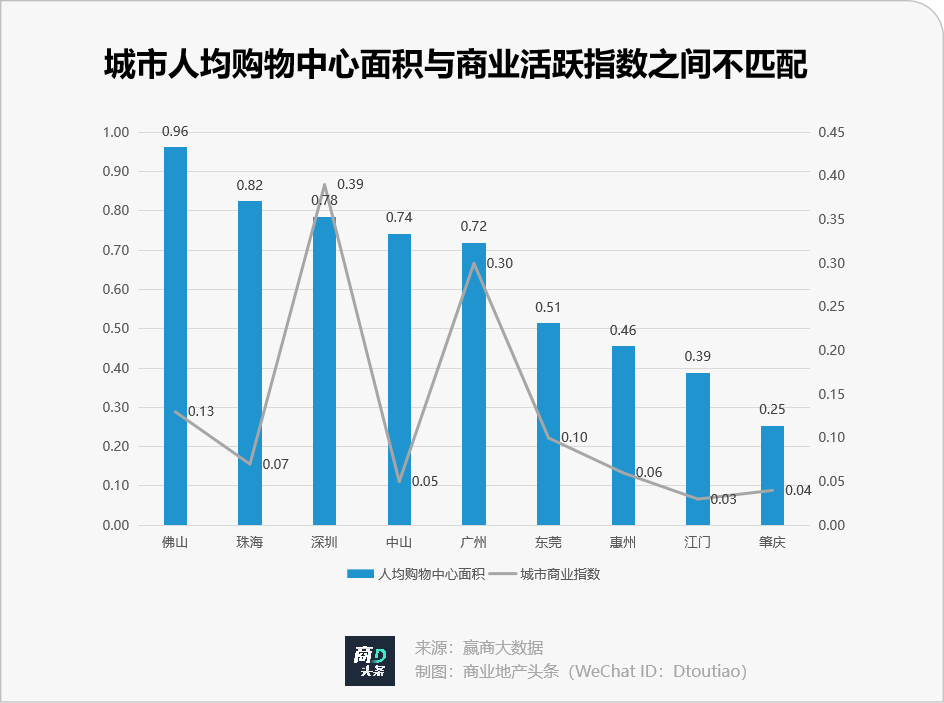

另一方面,从人均购物中心面积来看,第二梯队以下城市商业供应量过剩

人均购物中心面积在一定程度上能够说明某个地区线下消费的投资与活跃程度,也可反映项目之间的竞争程度。

据赢商大数据统计,商业力第一(0.39)的深圳2021年人均购物中心面积为0.78平方米/人,而人均购物中心面积排名第一(0.96平方米/人)的佛山商业指数仅为0.13,这意味着大湾区各城市人均购物中心面积与当地商业活跃度呈现高不匹配性。

*广州、深圳:商业活跃指数高,人均购物中心低。因强大经济人口及消费力基础,2座城市的购物中心市场长期被看好,但这种商业指数与人均购物中心面积的不匹配性,意味着商业活跃潜力尚未完全释放,存在较大的增长空间。

*佛山、珠海、中山、东莞等梯队以下的城市:商业活跃指数低,人均购物中心高。因人群消费习惯和交通便利性等因素,加之商业地产商的下沉布局加速,这些城市购物中心存量供给已超过潜在需求。存量迭代,释放出大量轻资产机会。

如此看来,大湾区有地有钱有人,有项目有空间,缺的不是轻资产的机会,而是一个个“化平庸为神奇”的金牌操盘手。涌动的潮水中,谁与争锋?

赢商网特邀绿城小镇集团、绿城商业、恒太商业管理集团等,于线上共同探讨轻资产赛道突围话题,迎接轻资产的机遇与挑战。

3月9日,龙湖商业发布官宣海报,宣布全面启动轻资产模式。17日消息,龙湖上海首个商业轻资产项目龙湖创智生活落地杨浦区中环五角场商圈。

2021年,万达商管集团营收471.05亿元,同比增长20.37%;归属于母公司所有者的净利润(公允价值)132.92亿元,与往年同期数据基本持平。

万达宝贝王集团新增投资企业贵州天阶万达宝贝王乐园,投资比例100%。后者成立于04月25日法定代表人为张春远,注册资本为100万元。

越来越多的企业开始尝试“多维鼎力”的产品线的竞争和复制中,但同时也容易在不自知的情况下陷入同质化沼泽。

赢商网账号登录

赢商网账号登录