纸质版报告原价5999元

7月31日前预订,享早鸟价1999元!(送电子版)

如需订购,详见文末联系方式

点击查看报告全方位介绍

行业与疫情寒冬之下,不同资源禀赋的企业跑出了不同的发展路线。商业地产万花筒般的世界,由此展开。

《2022年购物中心年度发展报告》中,以5家头部商业地产企业——轻资产快跑的万达、高档韧性的新鸿基、批量复制“太古里”的太古地产、“不差钱”的领展、资产组合多元进阶的凯德,细颗粒度、全景式勾勒出了内资房企、港资房企、资管企业的发展现状以及拓展轮廓。

以下为部分内容节选:

01 内资房企研究:行业盈利模式变了,万达命系轻资产

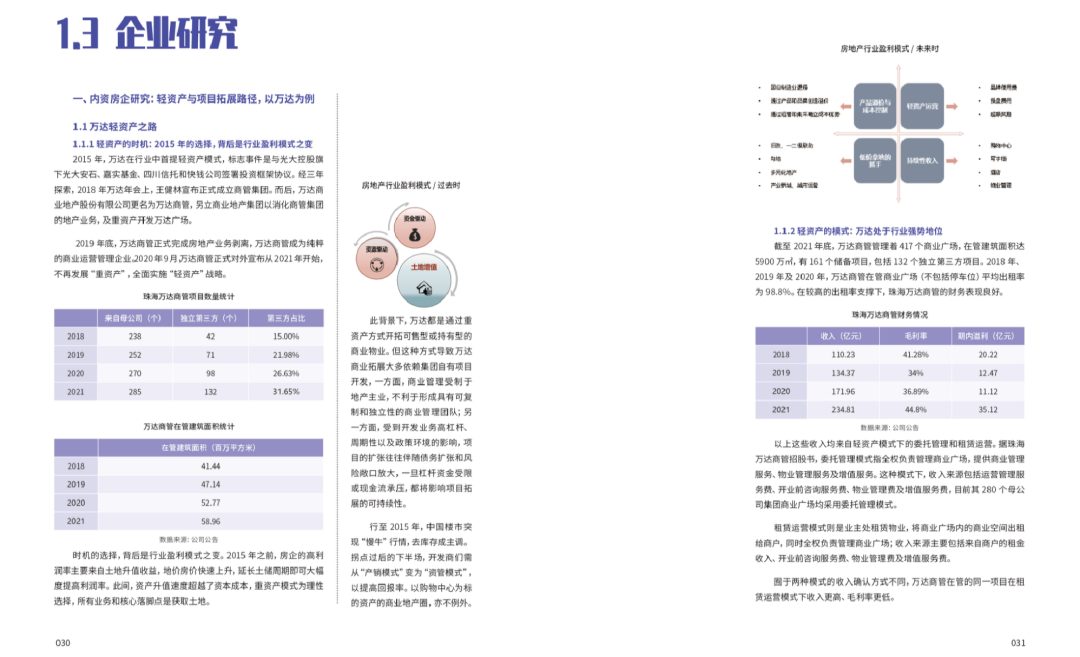

2015年,万达在行业中首提轻资产模式,标志事件是与光大控股旗下光大安石、嘉实基金、四川信托和快钱公司签署投资框架协议。

经三年探索,2018年万达年会上,王健林宣布正式成立商管集团。

而后,万达商业地产股份有限公司更名为万达商管,另立商业地产集团以消化商管集团的地产业务,及重资产开发万达广场。

2019年底,万达商管正式完成房地产业务剥离,万达商管成为纯粹的商业运营管理企业。2020年9月,万达商管正式对外宣布从2021年开始,不再发展“重资产”,全面实施“轻资产”战略。

时机的选择,背后是行业盈利模式之变。

房地产行业盈利模式/过去时

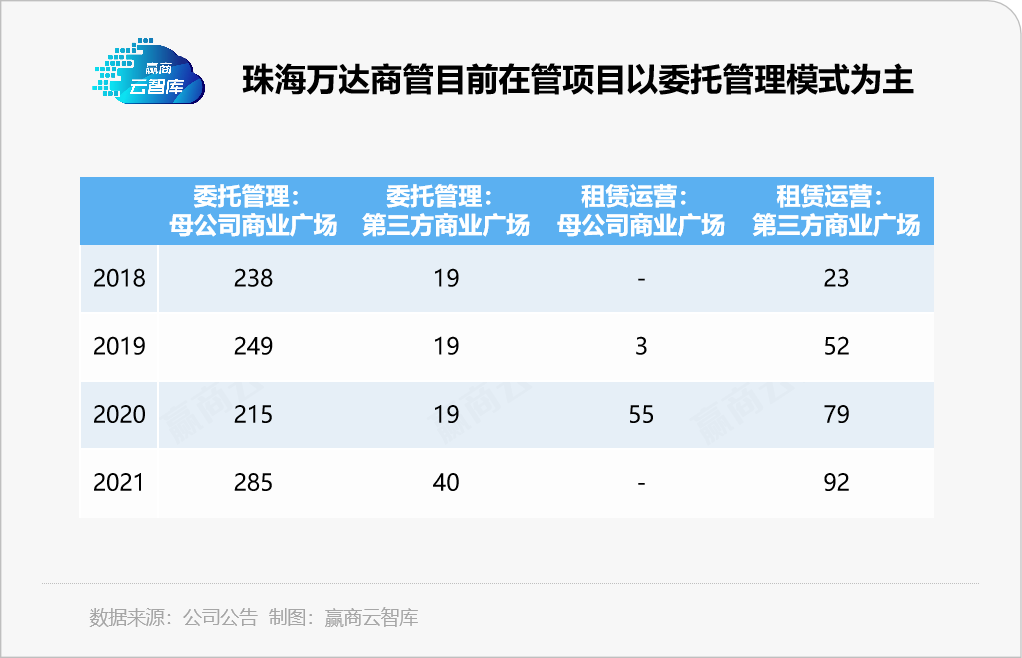

目前,万达商管针对不同来源的项目应用了不同的运营模式——第三方项目以租赁运营模式为主,母公司项目均为委托管理模式。截至2021年末,万达商管在管的417个项目中,来自第三方、母公司的项目分别占32%、68%。

不同于目前上市的商管公司,在第三方项目上,万达是行业内的“强势”提供方,享受了二房东般的待遇,又不用支付固定租金,利益分成随行就市,这本身也证明了万达品牌外拓实力。

另经复盘数据发现,万达布局的轻资产项目在体量和布局区域上呈现出明显特征,且背后存在一套选择逻辑:体量集中于5万~20 万㎡,少以小型社区mall、巨型综合体形式呈现;平均1.2个项目/城市,呈现出实验性布局特征。小步试错,及时反馈,灵活调整策略。

按项目业态占比,综合型项目占比最多,餐饮型次之,零售型以及儿童亲子型项目最少。另据赢商大数据监测,与万达关联度超过25%的品牌共57个,关联度超过60%的品牌共6个,分别为屈臣氏、大玩家、肯德基、COCO都可茶饮、Jack&Jones及星巴克。

02 港资房企研究:新鸿基加速,太古“旧改”

* 新鸿基:高档商业韧性显露,内地标杆商场入市提速

1992年,新鸿基成为香港市值最高的地产公司。2021年下半年房地产行业加速调整以来,在内地强劲的消费市场刺激下,新鸿基正加快内地标杆商场入市节奏。

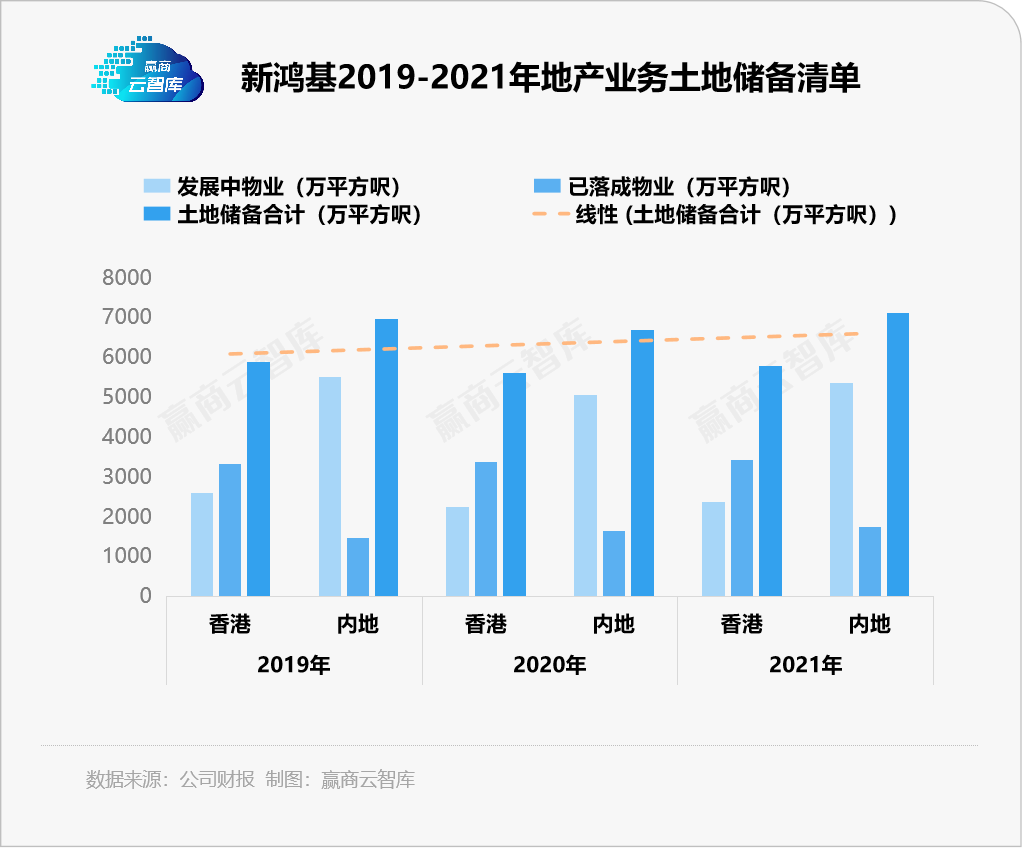

从土储来看,新鸿基发展中物业主要集中在内地。截至2021年12月31日,按所占权益计算,新鸿基在香港的土地储备合约5780万平方尺,同期其在内地的土地储备合共7110万平方尺,其中约5360万平方尺是发展中物业。

具体到项目,多位于商业高线城市,意在打造城市新标杆。

上海One ITC:于2019年12月15日完成软开业,毗邻恒隆广场走高奢风格。强调首店经济,10%品牌为中国或上海首店,逾5成品牌为徐家汇家圈首店。

南京IFC:预计约在2022年中起分阶段开业,多元化的顶级国际品牌和首度进驻南京的商户,品牌组合之高端程度媲美德基广场。

苏州ICC环贸:新鸿基地产苏州项目由三个物业组成,包括住宅湖滨四季、苏州环贸广场及顶级品牌酒店——苏州四季酒店。新鸿基地产将旗下ICC环贸产品系落子于此,填补园区中心板块高端配套的空白。

杭州IFC:将于2024年起分期落成,为全球第四座IFC,位于钱江新城中央商务区,将由优质住宅、写字楼、高端商场、五星级酒店、服务式公寓等地铁上盖全栖业态共同构成,总投资额预计将达300亿元。

布局高线、打造标杆,有助于新鸿基在内地提升品牌影响力,尤其在后疫情时代,能够提升企业资产防御性,巩固自身穿越经济周期的能力。

毕竟,从项目档次来看,新鸿基在内地持有的项目均属于中高端及高档以上的商场,高端购物中心商户销售额复苏快,疫情对其客流影响相比其他档次的商场不大。

* 太古地产:大走“旧改”路,批量复制太古里样本

近年来,从上海前滩太古里开业,北京三里屯西区开业、北区北扩建,到签约管理上海张园太古里(案名未定),西安小雁塔太古里片区拆除工作加速,太古地产明显加快了旧改的节奏。相较过往“自持自建”、“稳扎稳打”之重资产模式,太古地产的新打法有着明显的“轻量型”标签。

太古地产大走“旧改”之路,正在批量复制太古里样本,背后的支撑点在于“太古”这块金字招牌。

太古地产旧改项目的选址法则——偏爱工业区和历史老城区。太古做城市更新,地块选择往往有几点共性:文化历史片区、交通便利性、能产生规模效应。上述提及的几个太古里项目,按原地块或物业用途,主要分为工业区转型和城市旧区改造。

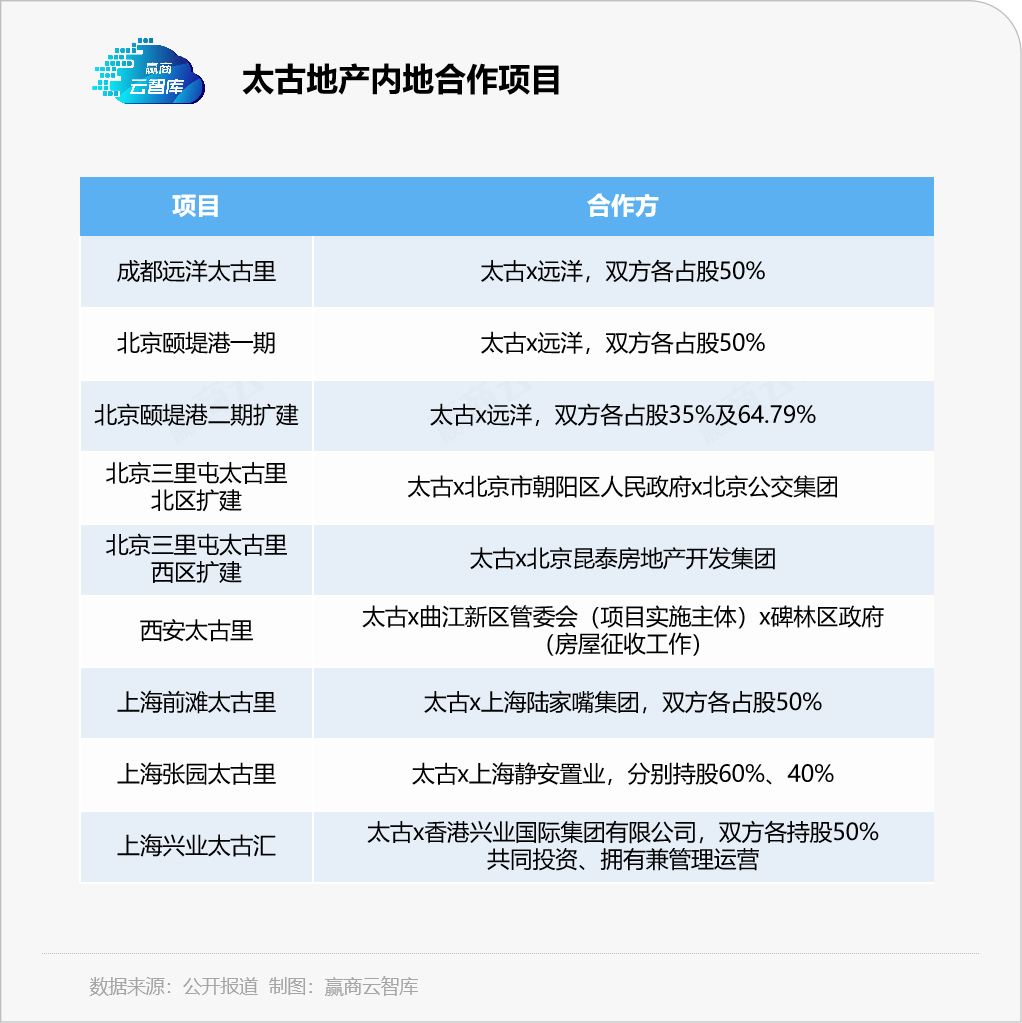

组CP玩旧改,太古地产亦是高能玩家。其中,成都远洋太古里、北京颐堤港,都是太古与远洋合作,股权五五分。

从拿地到开业,均控制在5~6年内。优势互补,二者渐成业界“标杆CP”,而太古也摸索出一套合作方法论。

一方面,选中的合伙人——基本都有政府、央企、国资背景。这是因为,城市更新项目背后有诸多关系链条需要打通,各种资源禀赋配置需求更大。“批量”铺开城更项目,在申报与立项阶段、规划编制与审批阶段、实施阶段、利益分配阶段四大核心环节,复杂程度会倍数放大。

另一方面,合作模式中,太古一般承担着商场“运营者”的角色。在与远洋多次对半股权的合作中,其逐渐形成合作方主导前期开发建设,太古负责设计以及后期招商运营。

03 资管企业研究:领展全球扩张,凯德进阶

* 领展:“不差钱”的资管大佬,全球“买买买”

近些年,领展通过加码内地、拓局澳洲等多项资管举措,完成了在项目收购方面由被动变主动的转身。

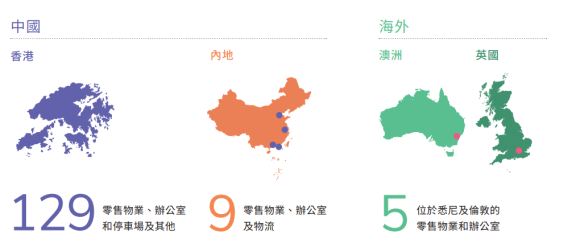

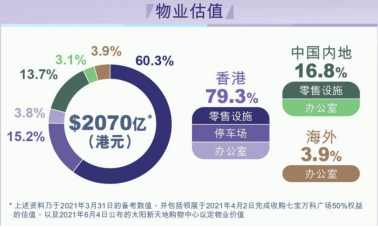

2018年,领展公布了一份“2025愿景”计划。在这份计划书中,领展规划了全球商业版图,其中香港占70%-75%,中国内地占≤20%,海外占≤10%。

分析可发现,领展收购标的的标准主要为:核心商业区,地段交通条件好;历史出租率居高位,国际品牌租户占比高;资产经营质量较好,上调租金潜力大;租约届满期平均,避免集中换租;高资本化率。

图片来源:领展2022财年中报

目前,领展正在有序步步趋近愿景中的目标。据最新的中报,领展中国内地的物业组合占比16.8%,海外则为3.9%。

图片来源:微信公众号领展房地产

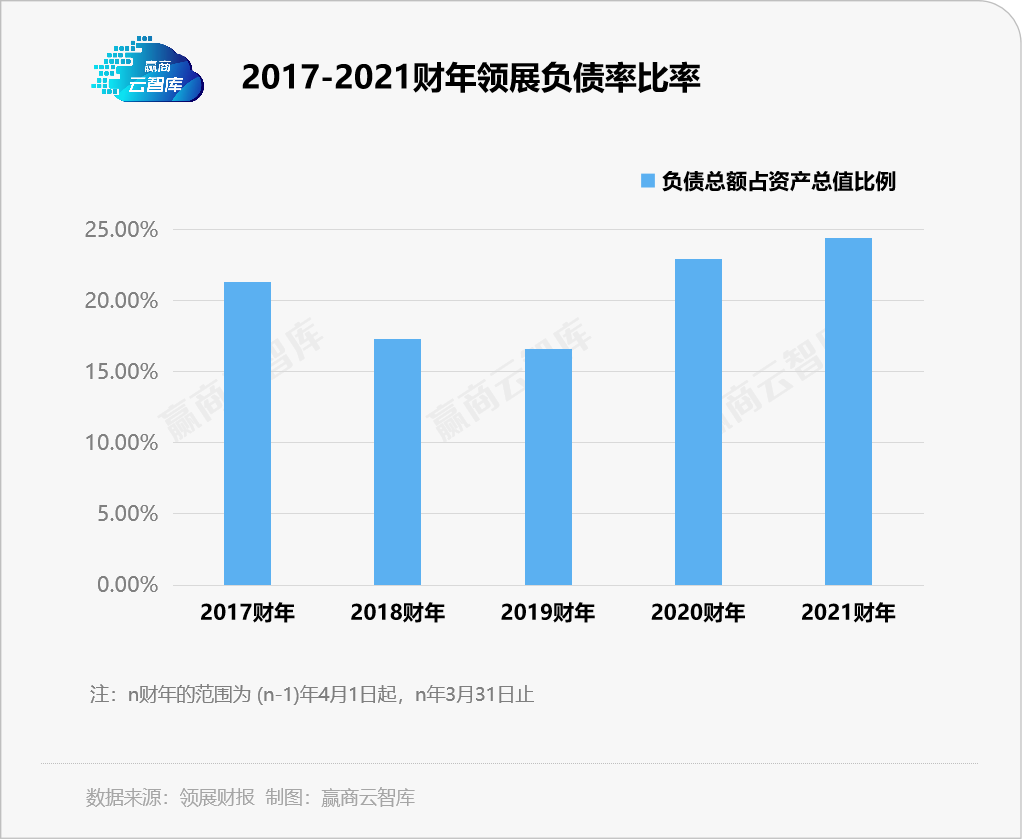

2021年,据领展首席策略总监丘兆祺披露:“领展资金充裕,而且一直维持高信贷评级,负债率仅80%左右,做收购的能力和资源非常充裕。”

据赢商大数据统计,过去5年领展的资产负债率确实维持在20%上下。但由于近两个财年收并购项目的增多,这个比率亦有所增加,直逼25%。

现金流方面,2019年4月1日至2020年3月31日的财政年度,领展的现金流增加至78.77亿港元。这直接受益于发债和出售项目所产生的现金回笼。

领展在资金实力之外,多年来还储备了过硬的项目运营实力,在项目改造升级,形象优化等多个维度表现卓越。

2021年,领展开展了一场高调的更名秀——逐步为内地全资零售物业更名,统一为“领展购物广场”。这也成为了领展在内地商业圈立稳脚跟的明证之一。

往后走,靠着“领展购物广场”这一行走的广告牌,领展的资管大秀,必将继续上演。

* 凯德:资产组合多元进阶,提升创新资产增值

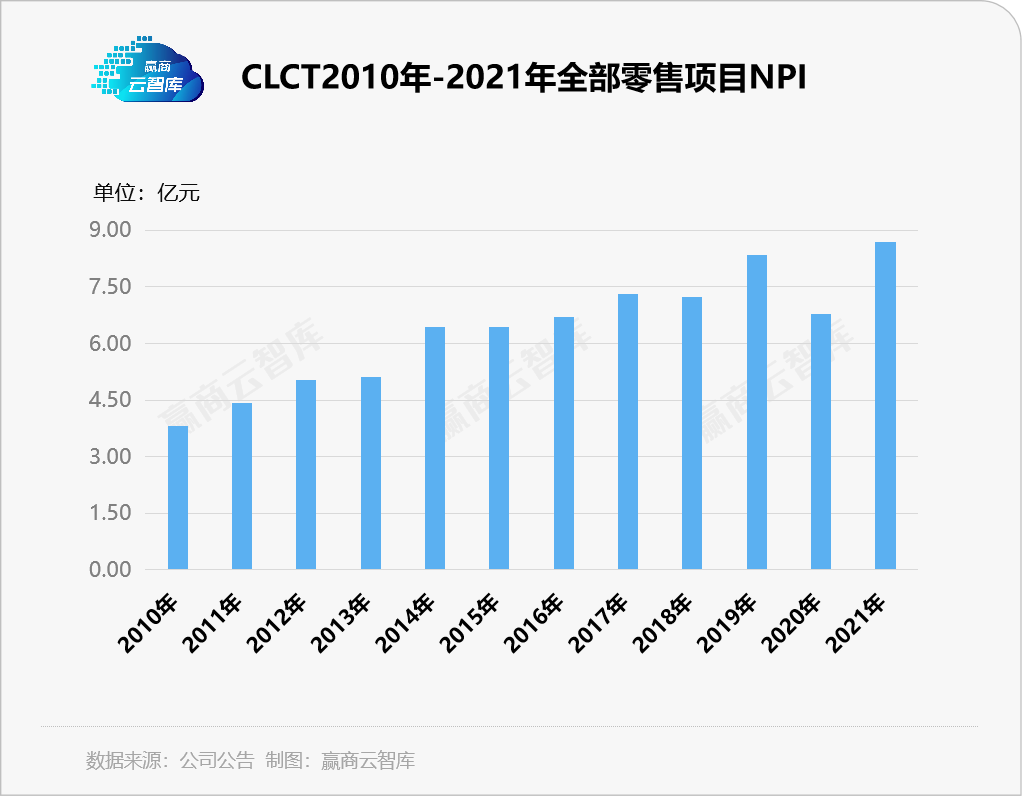

成立16年的凯德中国信托(CapitaLand China Trust,简称CLCT)在2021年交出不错的成绩。

2021年初,CLCT以2.58亿元出售武汉资产包,包含凯德新民众乐园以及江岸区总建面274.13平方米的三套空置房。无关联第三方买家还同意额外支付2亿元,用于支付股东贷款和委托贷款。时隔近9个月后,其耗资16.83亿元,一举拿下包括位于上海、昆山、武汉和成都的四个物流资产,总建面26.53万平方米。

“一进一出”资产腾挪术之下,凯德中国信托(CLCT)交出了一份靓丽成绩单——2021年净物业收入(NPI)为2.504亿新元(合8.69亿元),同比增长85.2%,上市以来年度最高。

资产组合多元进阶,从7座购物中心拓展至11座购物中心、5个产业园区、4个物流中心,资产总建筑面积约190万平方米,覆盖中国12座城市。具体看,2021财年,凯德中国信托旗下11座购物中心平均出租率为96.3%,销售总额同比提升16.1%,客流同比提升9.3%。

凯德中国信托指出:2021年这份抢眼的成绩单背后,一方面是资产组合优化(买进卖出)的结果,另一方面是资产运营增值的体现。

2021年11月,CLCT以16.66亿元收购广州乐峰广场剩余的49%股权,凯德中国信托已持有凯德·乐峰广场全部股权。而早前在2017年11月,其已经以33.6亿元拿下了乐峰广场51%的股权。

广州凯德·乐峰广场 图片来源:集团官网

在CLCT的操盘之下,凯德·乐峰广场至今已成功“换血”90%品牌门店,人气首店与新潮品牌集结,全场空间动线与场景体验亦焕然一新。

在2021年,该商场创下客流同比增长8%、日均最高客流达13万人次的硬核成绩!而其对应的NPI则高达1.37亿元,位列CLCT11个商场的第三位。

通过资产升级改造(AEI)提升物业价值,在凯德中国信托的2021财年也有重要一笔。

2021年,凯德广场·雨花亭围绕“吸引更多年轻消费者”的思路,完成了第一阶段AEI,盘活冷区动线,引入一系列新品牌和新概念。商场重新改造后,新增铺位出租率为100%,月租金收入增长超40%。

另据财报进一步透露,凯德MALL·望京正在进行AEI改造,场内约1.4万㎡空间将进行优化,计划2022年三季度完成,预计改造后租金收益将翻一番。

凯德MALL·望京 图片来源:集团官网

对此,凯德中国信托管理有限公司首席执行官陈子威表示,“我们将继续通过资产升级改造(AEI)从投资组合中获得有机增长,获得持续的价值。”

如您希望阅读

《2022中国购物中心年度发展报告》全文,

可扫描二维码或添加客服微信xwnkfh0921

马上订购

纸质版报告原价5999元

7月31日前预订,享早鸟价1999元!

(送电子版)

下一篇:喜茶入股少数派咖啡 在布什么局?

6月16日,武汉万达文旅城二期举行开工盛典,预计2025年修建完成。项目建成后预计年接待游客超2000万人次。

新鸿基签署207亿港元可持续发展表现挂钩贷款,万达商管接手南宁江宇世纪广场,张霖接棒齐界任万达地产董事长,龙湖集团副总裁温介邦离职。

整个万达商管的高层变动实则更多地发生在这两家母子公司之间:不少人从原本的母公司大连万达商管转移到了要上市的珠海万达商管。

哈尔滨哈东、巴中经开和龙岩上杭万达广场5.27同日开业;上海的13座万达广场已有10座恢复营业,北京乐多港、西铁营等多座万达广场开门迎客。

5月23日,中国银行间市场交易商协会官网披露,大连万达商管拟在银行间市场注册50亿元中期票据(MTN),目前项目状态为“预评中”。

赢商网账号登录

赢商网账号登录