文/徐酒眠

递表169天,万物云的钟声更近了。

9月16日,根据万物云为公开发行针对香港市场的专场新闻发布会信息,该公司已完成招股书注册,股份代号:2602.HK,预计于9月19日开始正式IPO路演,在本月内完成上市。

根据万物云披露的消息,其此次发行规模预计8-9亿美金。虽然这组数值距离7月中旬市场传言的20亿美元有所差距,不过此等募资仍将成为2022年至今港股市场规模最大的首次公开发行。

与此同时,万物云的超豪华基石投资者阵容也浮出水面。

根据万物云披露,包括淡马锡、瑞银资管、中国城通控股以及旗下的中国国有企业混合所有制改革基金、润晖投资、HHLR基金及YHG投资、Athos资本等,合计带来约2.8亿美金的基石投资金。

疫情爆发,物业从幕后走到台前,被推上造富神坛,尤其是滚滚而来的IPO,一度成为一场万人空巷的造富运动。从高瓴、雪狐、红杉等一众全球知名基金机构,到京东、腾讯、阿里等国内互联网巨头,纷纷携款而来。

然而,从火热到平静不过一年多时间,沉沉浮浮,明星投资机构早已在物管行业上演了大撤退。在这个时间点上,万物云能吸引来如此星光璀璨的基石投资者阵容,资本市场对其的期待可见一斑。

豪华基石阵容

万物云的一众豪华的基石投资者阵容中,既有首次涉猎物业股的新面孔,也有上市物企的老熟人。

基石投资者中,淡马锡是第二次与“万科系”结缘。

2020年9月,万科旗下的万科物流发展有限公司增资扩股,引入的战略投资者就有淡马锡的下属公司Dahlia Investments Pte. Ltd.,认购6%的股份,出资额约21.58亿元。

成立于1974年的淡马锡,是由新加坡财政部负责监管,以私人名义注册的一家控股公司,在全球8个国家共有12个办事处,是世界最大的主权基金之一。

官网介绍,其全球投资组合涵盖广泛的行业领域,包括金融服务,交通与工业,电信、媒体与科技,消费与房地产, 以及生命科学与农业食品。截至2022年3月31日,淡马锡拥有的投资组合净值约4030亿新元。

2002年,李光耀的儿媳、新加坡时任财政部长何晶加入淡马锡,并在两年后出任首席执行长。在何晶的主导下,淡马锡2005年进入中国。目前,淡马锡投资的企业中有22%在中国,仅次于新加坡的占比27%。

第二家基石投资者,瑞银资管也大有来头,其是瑞银集团旗下的资产管理公司,比淡马锡进入中国的时间更久,其在中国已有20多年历史。截至去年9月,瑞银资管旗下管理的资产规模达到1.2万亿美元。

除了有外资巨头的站台,中国城通控股以及旗下的中国国有企业混合所有制改革基金(简称“国混改基金”)的投资,则展现了万物云在国资基金中的吸引力。

国混改基金成立于2020年12月,由国务院国资委委托中国诚通控发起、联合多家公司设立,是继中国国有资本风险投资基金、中国国有企业结构调整基金之后,第三只国家级基金。其总规模2000亿元,首期募资707亿元。

而润晖投资、HHLR基金,以及YHG投资,三家投资机构则是物企IPO中的老面孔。

其中,润晖投资作为基石投资人,曾参与了华润万象生活新股首发,认购金额达1亿美元。

而HHLR基金及YHG投资,则是隶属高瓴旗下的基金。在保利物业、华润万象生活、远洋服务、金科服务、融创服务、合景悠活等上市物企的基石投资者名单中,均有高瓴的身影。

相对而言,Athos资本的存在感不算强。不过,Athos资本作为基石投资者在生物科技领域投资了不少公司,其中包括“植发第一股” 雍禾医疗、专注于医学专科特检服务的康圣环球,以及腾盛博药等。

市值跻身物业股前三强

从筹备到递表,再到通过聆讯,万物云IPO一直备受关注。而其能募集到多少资金、能撑起多大的市值,则是市场与投资者较为关注的两个问题。

其预计发行规模8-9亿美金,按照万科此前公告,本次发行的H股股数不高于万物云发行后总股本的15%(超额配售选择权行使前)计算,万物云的市值约在53亿美元至60亿美元之间,换算成人民币则为370亿元-419亿元之间,折合416亿港元-471亿港元。

以此来看,万物云的市值在没有破发的情况下,至少能跻身港股上市物企前三强。不过,这仅仅是在保守预估的情况下,也有业内人士预测,在强大的基石投资者助阵下,一个可观的收涨或不成问题。

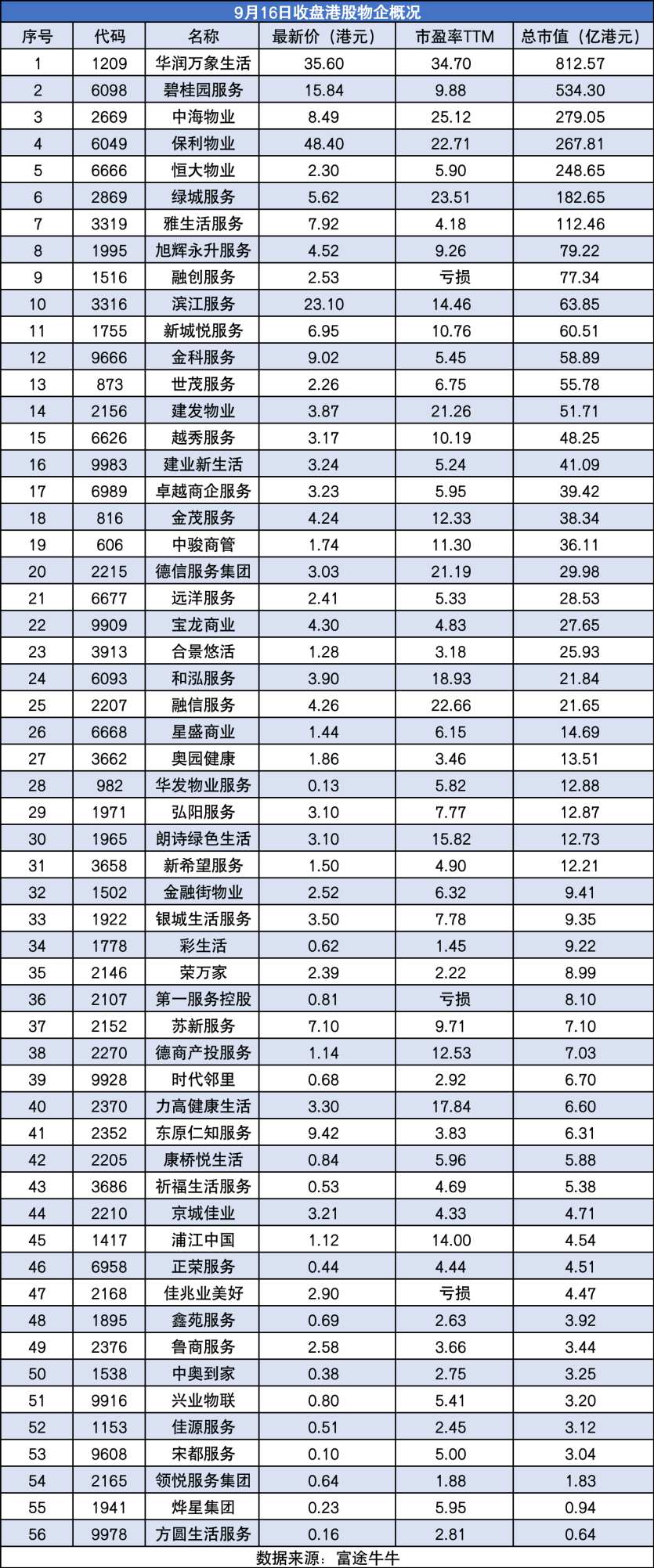

截至9月16日收盘,华润万象生活与碧桂园服务的总市值分别为812.57亿港元、534.30亿港元,排在他们后面的两家央企物业股——中海物业、保利物业总市值分别位279.05亿港元、267.81亿港元。

处在停牌阶段的恒大物业,总市值为248.65亿港元。而余下物业股的总市值均值200亿港元之下。

事实上,郁亮向市场释放万物云将资本化信号之后,曾有不少业内人士分析表示,其或能冲击物业股争当头马。不过房地产行业动荡,物业股被牵连估值走向低迷,部分业内人士认为,万物云此时上市,很难争取到一个高估值。

以万物云2021年度约17亿的净利润计算,其市盈率或约为24倍-28倍。这一估值水平,目前处于上市物企前列,且远超碧桂园服务当前9.88倍的市盈率水平。

面对物业股估值的时机问题。万科董事会秘书朱旭坦言,上市对万物云而言,无论哪一个时点都是一个新的起点,而不是终点。“我们并不追求行业估值的顶点上市,我们希望获得市场理性的估值,让所有参与IPO的股东在万物云后期的发展中共同分享价值的增长。”

言外之意,对比估值,万物云似乎更看重自身的发展和成长。万科半年报数据显示,2022年上半年,万物云实现营业收入143.5亿元(含向万科集团提供服务的收入),同比增长38.2%。

据乐居财经《物业K线》统计,目前刊发2022年中期业绩报的58家上市物企中,营收在百亿规模之上的只有碧桂园服务,收入200.6亿元,同比增长约73.5%。同期,雅生活服务营收规模排在第二位,约76.2亿元,同比增长22.0%。

规模方面,截至2022年6月30日,万物云在社区空间居住消费服务方面的合约建筑面积约9.3亿平方米,在管建筑面积约7亿平方米;商企和城市空间服务的总合约建筑面积约1.6亿平方米,在管建筑面积约1.4亿平方米。

能与之相较量的也是碧桂园服务,同期,除“三供一业”业务外,碧桂园服务合同管理面积约为16.1亿平方米,收费管理面积约为8.4亿平方米。此外,“三供一业”业务的物业服务的合同管理面积及收费管理面积分别为8530万平方米及8520万平方米。

万物云空间科技服务股份有限公司拟全球发售约1.17亿H股股份,于2022年9月19日-9月22日招股,每股发售价为47.1港元-52.7港元。

8月17日晚,有市场消息指万物云或将于本周寻求香港IPO批准,并将于本周晚些时候决定IPO时间。而据万物云最新回应,一切以公司公告为准。

7月13日消息,万科计划最早9月对万物云进行香港IPO,拟筹资20亿美元。万物云方面回应,公司目前处于静默期,不便回复,一切以公告为准。

正如证监会所言,万物云在递表前进行了一系列股权转让。其中既有万科系内部的腾挪,也有外部股东互相分享万物云的资本成果。

25日证监会披露对万物云的上市反馈意见指出,公司提交申请前12个月内发生多次增资及股权转让行为,要求说明新股东基本情况、入股原因等。

到2022年末,万物云目标累计落地100个城市服务项目,协同开发、租赁住宅、商业等业务团队,挖掘更多的城市建设和服务机会。

根据大摩研报的测算,截至今年上半年末,复星集团控股层面的负债为930亿元,包括境内外债券和银行贷款等。

据香港公开文件披露,中国恒大的香港总部大楼中国恒大中心已于9月6日被债权人中信银行旗下的中信银行国际委任接管人接管。

赢商网账号登录

赢商网账号登录