“世界变化之大着实令人惊叹。”近日,恒隆集团主席陈启宗的万字《致股东函》火遍全网。

在陈启宗看来,全球政经格局会从根本上改变,这些影响会持续数十年。中国会大受影响,恒隆亦是。

可变局之下,恒隆业绩却能表现不俗,“甚至让很多人感到惊喜”。惊喜于,高端商场仍是那个抗打的王者。

2021年,高端商场客流高反弹、零售额快增长,成为当之无愧的最抗周期的资产类型。行至2022上半年,许多头部城市反复受疫情影响,但高端商场再次通过这场压力测试。

据中信证券统计,200多家奢侈品品牌精品店,有69%的门店开在前10大商业地产企业旗下商场中,有50%的门店开业华润置地(万象)、恒隆地产、SKP、九龙仓和太古地产的场子内。

因此,以上述五大明星商业地产公司为研究样本,可中观截面与微观项目、业绩间,动态呈现出当下国内高端商场经历的变与不变。

01

五大商业地产公司业绩“连连看”

在经济形势偏弱和疫情反复袭扰的情况下,企业经营性业务的表现是其能否真正担当营业收入和盈利能力稳定来源的试金石。

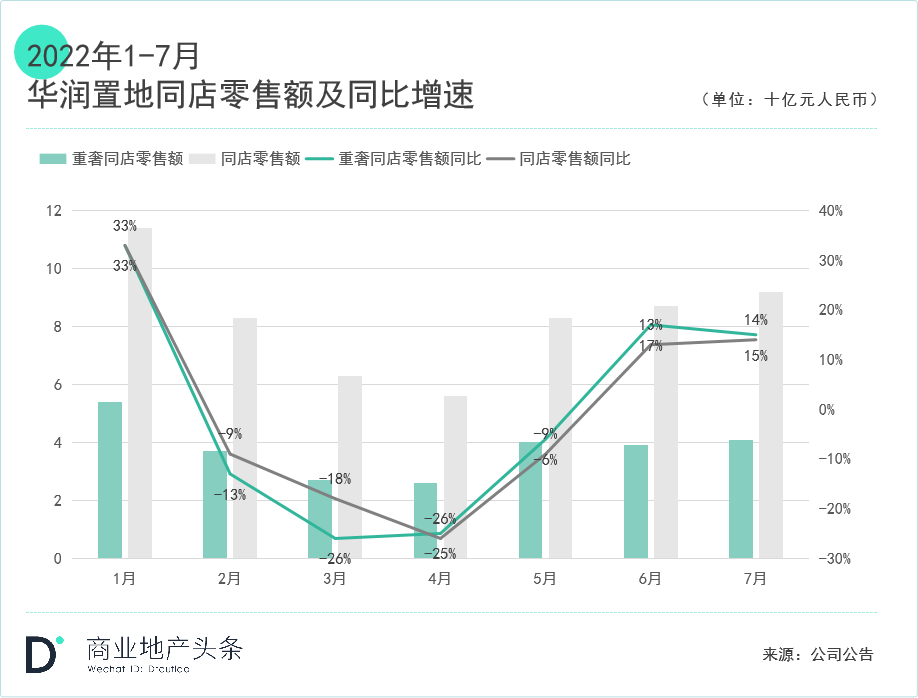

►华润置地:重奢购物中心零售额修复力抢眼

2022年上半年,华润置地购物中心租金收入62 亿元,剔除减租影响,同比提升14.2%,同店增速剔除减租影响,同比提升6.8%。同期,购物中心零售额较去年增长7%至541 亿元,大幅优于市场平均水平;整体出租率96.4%,维持行业高位。

其中,重奢购物中心的表现最好。2022年5月起,华润置地旗下购物中心同店零售额同比增幅明显,且重奢购物中心零售额修复趋势更显著,客流表现亦然。

回顾华润置地旗下商场2021年1月-2022年6月的客流情况,可发现:今年一季度,华润置地重奢mall跌幅17.7%,高于非重奢mall;至二季度,重奢mall客流环比上升35%,远高于非重奢mall 的21.3%。

作为高端商场规模领先企业,华润置地目前共开业9家重奢购物中心,且在地域分布上比较分散,未集中在上半年疫情最严重的城市。另一方面,今年上半年新增武汉、福州和海口的3座重奢购物中心(目前海口万象城和武汉万象城的一楼品牌尚未进驻),同样因远离疫情风暴中心,稳定的运营带了不错的业绩增量。

按照计划,至2025年,华润置地旗下的重奢购物中心会达到13-15家左右。待这些项目次第落位,后续将为华润置地带来更高、更稳定的业绩增长。

►恒隆:半年销售额跌了3成,重奢mall仍是砥柱

目前在营重奢商场数量第二的是恒隆,重仓押注魔都的它,半年业绩表现深受疫情影响。

2022年上半年,恒隆地产及恒隆集团内地业务的租赁收入分别为27.84亿元及29.83亿元,均上涨1%。因3月末-5月,上海“封城”两月,上海恒隆广场销售额大跌38%,租赁收入大跌17%;上海港汇恒隆广场销售额大跌32%,而租赁收入仅微跌2%。

销售额、租赁收入虽见下滑,但恒隆在魔都的这2大“店王”,依旧是恒隆收入的中流砥柱。

对此,恒隆的解释是,“商场的资产优化计划于2020年底完成后,租户组合有所改善,吸纳更多的优质租户带来更高的基本租金,使商场更能抵御于4月及5月上海实施疫情防控措施对租户销售额所造成的负面影响。”

另与华润置地相似,高端mall“多点开花”的布局策略,成了上半年恒隆稳定业绩大盘的关键。

报告期内,恒隆集团在上海和沈阳以外的高端商场业绩收入较去年同期增加 7%至184%不等,其中昆明恒隆广场、武汉恒隆广场的收入同比分别增加11%、184%,减轻了上海疫情所带来的部分负面影响。

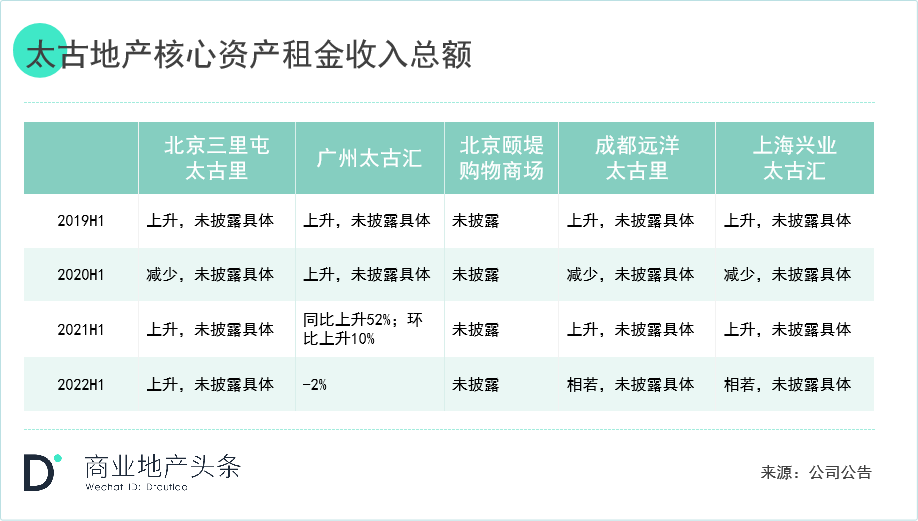

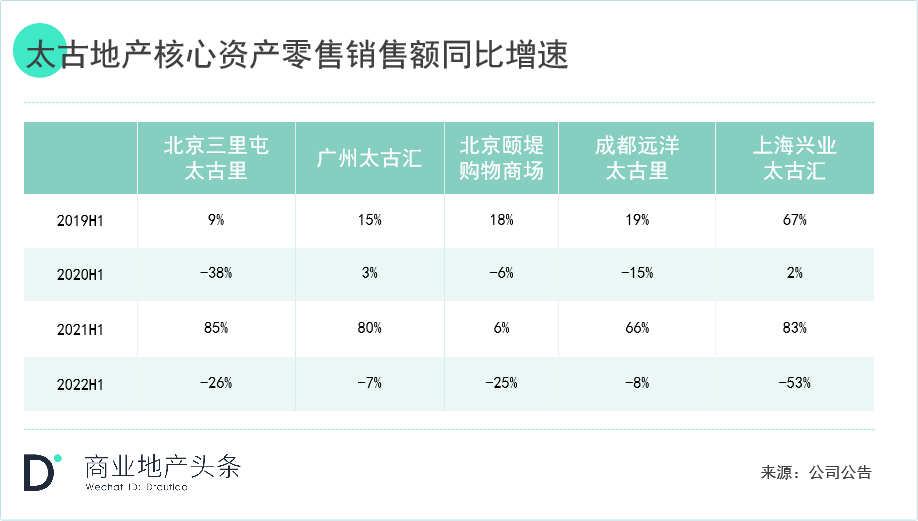

►太古:内地商场半年销售额全线下跌,租金收入却涨了3%

以量计算,太古地产旗下的高端商场数仅次于恒隆。

今年上半年,疫情在北京、上海集中爆发。北京自5月1日起停止堂食,多家购物中心闭店,6月亦有三里屯等地疫情反复。受此影响,太古内地商场销售额均出现下跌(上海前滩太古里2021年9月开业,无对比数据)。

虽商场销售额全线下跌,但太古在中国内地的投资物业租金收入却按年逆势涨了3%至17.84亿港元。太古地产表示,此增长主要得益于三里屯太古里西区正式营运带来的收入贡献,以及今年疫情前第一季度中国内地零售市场的强劲表现。

具体看,同处上海南京西路商圈,上海恒隆广场半年销售额、租金收入双跌,而销售额几近腰斩的兴业太古汇,租金收入却与上年同期持平。

6月19日才恢复餐饮堂食、线下零售的北京三里屯太古里,报告期内销售额下跌26%,但租金收入有所增加,主要是去年12月正式投入营运的西区增加了租金收入,且近年来项目持续向高端化转型,优化了租户组合。

在较成熟的核心项目上,即使销售额下降,租金收入上持平甚至增加,太古强运营话语权可见一斑。

北京颐堤港购物商场 来源:太古地产官网

值得注意的,不同于恒隆,太古在上海、北京之外的项目未能很好地充当了减压阀角色。期内,广州太古汇销售额下跌6.9%,租金收入较上年减少2%;成都远洋太古里零销售额下跌8.2%,租金收入与上年同期差别不大。

对于后期的战略规划,太古地产主席白得利表示,未来十年千亿港元投资计划中,有50%投放在中国内地,拟在多个核心市场筹策新项目,目标是实现股息每年中个位数增长。

►九龙仓集团:营业盈利平稳,IFS依然能打

九龙仓集团2022年中报的开篇,“……(内地)投资物业录得近年首次倒退……”这句话,赫然醒目。

低迷的大环境中,九龙仓在内地的业绩表现意料之中。可虽然商场租金收入下降,但营业盈利保持平稳,录得17.88 亿港元,此结果背后是内地IFS项目稳定的运营力。

虽持久的抗疫战线,部分影响到了成都IFS、长沙IFS的向上生长。

但不可否认,成都IFS依旧是时下内地商业地产圈扛打的王者。四川省连锁商业协会披露的数据显示,2021年,成都IFS的商业体销售额为100亿元。据赢商大数据统计,成都IFS超20万㎡的体量中,零售业态近62%,稍高于成都远洋太古里(56.43%)。

成都IFS 来源:九龙仓集团财报

长沙IFS则是商业江湖中一颗快速上升的新星,进入成熟运营期后,所展现出来的成果亦逐步向好。

2019年,长沙IFS迎来了首个全运营年,报告期内收入8.1亿港元,营业盈利达3.25亿港元。至2021上半年,长沙IFS的营业收入及营业盈利同比再次录得增长,增速分别为90%、122%,出租率达98%。

往后看,九龙仓虽然“目前没有计划加重内地的投资”,但稳稳守住IFS这块金字招牌,其依旧可以活得还不错。

► SKP:“全球店王”复业三日销售额破亿,吸金力在线

2022年5月,北京部分区域实行居家办公,压缩病毒传播空间。自5月29 日起,国贸商城、颐堤港、蓝色港湾、燕莎奥特莱斯、三里屯太古里等多家商场恢复正常营业。

从一些重点商场的监测数据看,5月29 日、30 日、31 日三天恢复营业的商场客流平稳,是去年同期日常客流的三分之一左右,销售额也恢复到日常销售额的40%左右。三日内,SKP客流量、销售额恢复近五成,销售额 1 亿元左右。可见其无愧是“全球店王”。

图片来源:SKP官方网站

图片来源:SKP官方网站

SKP目前只开业2家购物中心,但其已在昆明、成都、贵阳、呼和浩特、杭州、武汉、广州等城市官宣落位,预测2025年能完成约7-10家店的布局。

回看以上五大企业,不难发现它们身上呈现出的一种共性反脆弱特征——销售额大跌,但租金收入趋稳。在这背后,高端商场规模与地域的分散性、新项目的高增量,极其重要。

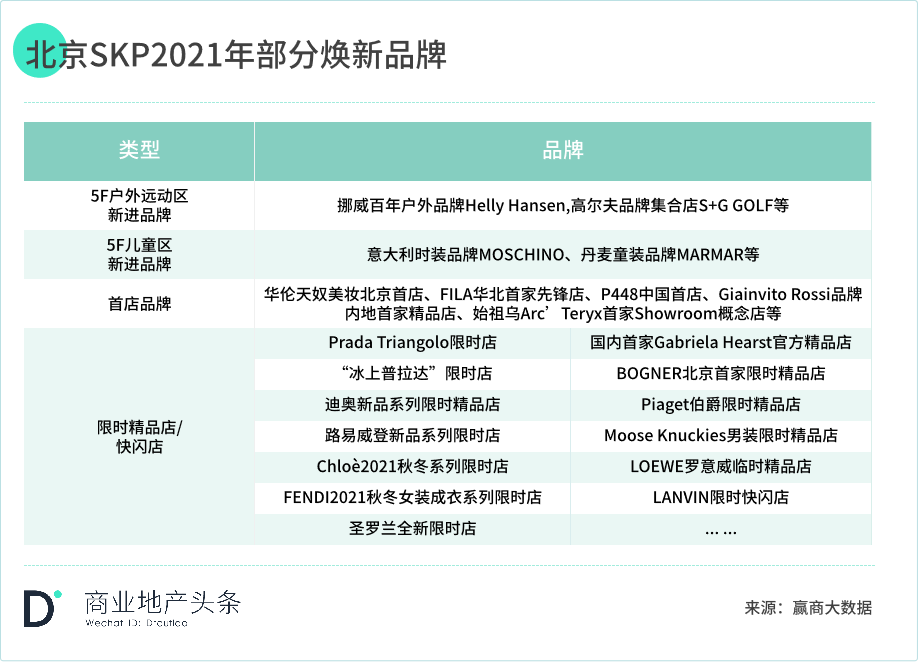

当然,为增强主业竞争力,这些高能玩家对旗下高端商场进行应时而变的调改,亦不可少。一方面,可在市场中不断为消费者带来惊喜体验,另一方面可在动态的竞争中持续保持领先地位。

02

高端商场下半场PK,还看奢侈品何以坚挺?

高端商场的业绩稳定,主要依靠奢侈品市场的持续繁荣。

三大奢侈品巨头的半年财报,似乎再次印证了“经济越差,奢侈品越火”这条反直觉的铁律。截至6月30日,LVMH收入增长28%至367亿欧元,开云增长23%至99.3亿欧元,爱马仕增长23%至54.75亿欧元,高于汇丰银行此前预测的17%、14%和近11%预计增幅。

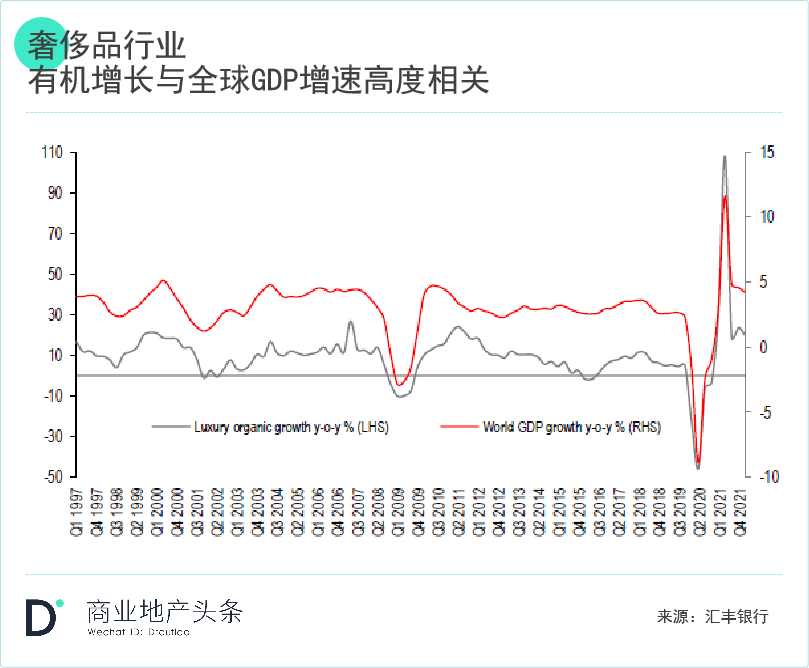

但汇丰银行分析师Aurélie Husson-Dumoutier表示:“奢侈品业绩再好也是周期股,并不能抵御经济衰退”、“奢侈品行业的降落近在眼前,2022Q4业绩承压”、“硬奢风险更高,腕表行业尤甚”。

在汇丰银行研究看来,经济的繁荣才是推动奢侈品行业增长的引擎。回看疫后行业增长曲线,随着2021年一季度全球GDP大幅回弹,奢侈品行业强势复苏;随后GDP增速有所回落,奢侈品行业增长同步走低。

基于奢侈品行业与经济周期之间极高的相关性,可预测在当前全球形势严峻背景下,奢侈品并不能抵御经济的衰退。但于全球而言,结构性不平衡仍然存在,中国市场依旧是最大亮点。

►中国已成世界头号奢侈品消费大国

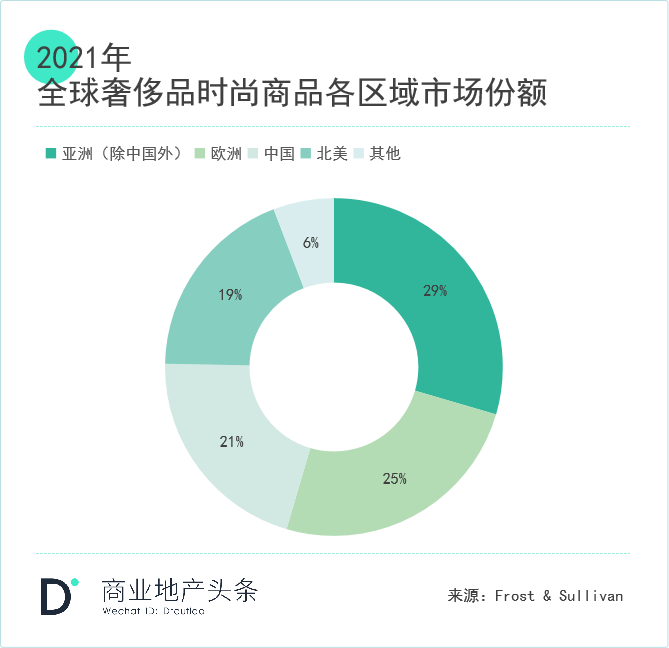

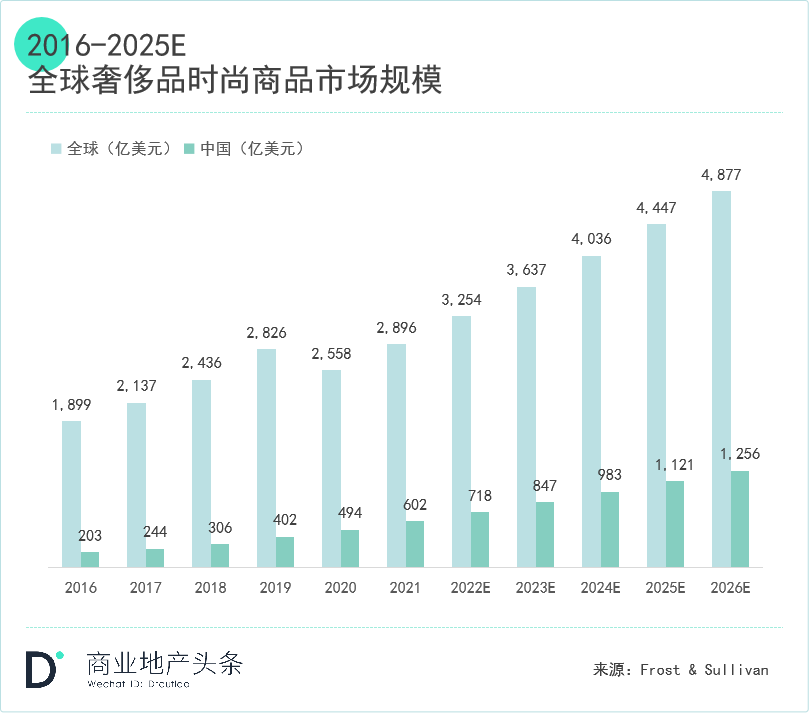

据弗若斯特沙利文数据,2021年,受疫情防控等政策因素影响,中国本土奢侈品消费回流加速,以602亿美元的市场规模成为全球第三大奢侈品市场,市场份额占比21%。

到2024年,弗若斯特沙利文预测,中国将成为仅次于亚太地区(除中国外)的全球第二大奢侈品市场,并于2025年市场规将模破千亿美元。

►疫后奢侈品消费短期靠回流,长期靠中高收入群体增量

//短期:疫情加速奢侈品消费回流

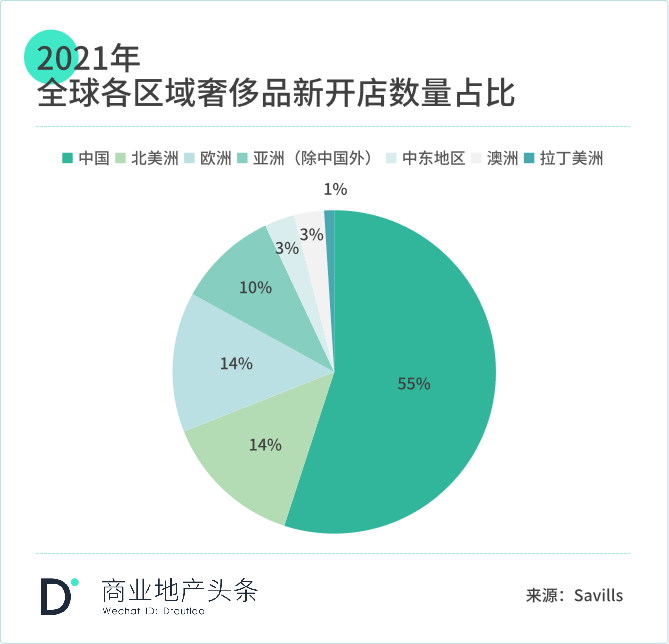

疫情后,全球奢侈品消费格局已经发生改变,中国成为唯一一个奢侈品新开业门店市场份额大幅提升的主要地区。

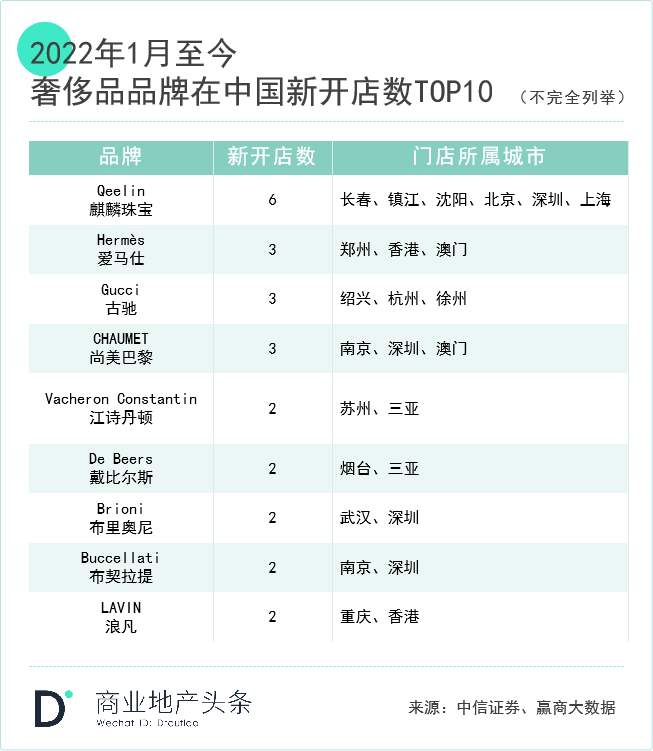

据第一太平戴维斯数据,2021年全球55%的新开业奢侈品零售店落子中国,成为全球第一大奢侈品新开门店的市场,市场份额相比2019年进一步提升。

中国强劲的本土奢侈品消费增长得益于快速的经济复苏及国际出行的限制。严格的境外出行政策推动了本土奢侈品以及免税消费的急剧增长,可以说,疫情一定程度上加快了境外消费的回流进程。

而与中国鲜明对比,欧洲地区作为奢侈品品牌及消费最为成熟的市场,新开业奢侈品门店占比从疫前(2019年)的35%锐减至2021年的14%。究其原因,囿于疫情防控等政策因素,以欧洲为目的地的国际游客数量大幅减少。

//中长期:中高收入群体急速增长,奢侈品消费基本盘稳固

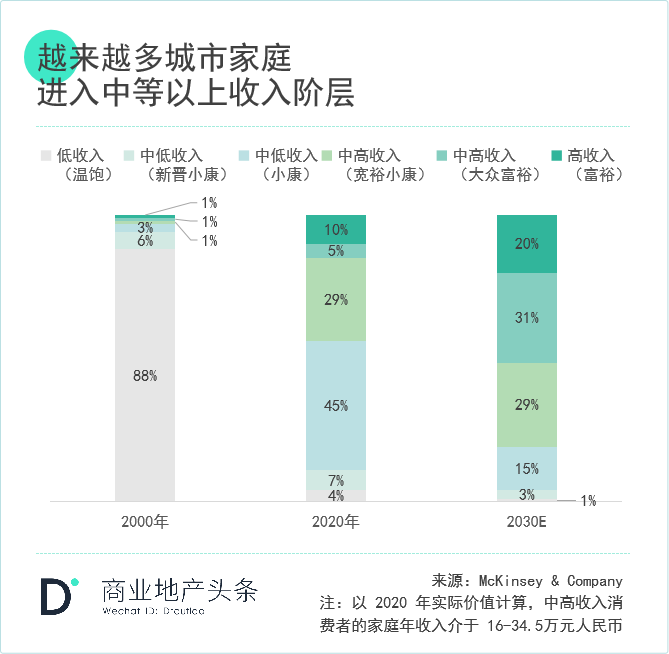

新市场财富的增长,必然伴随着社会财富结构变迁,消费结构转型升级。

据麦肯锡数据,2000年以后的二十年间,随着收入增长,中国中等收入群体持续扩大,其中小康人群从3%提高至45%,宽裕小康人群占比则从1%增加至29%。至2030年,中国的中高收入及以上的家庭数量可能会增至约4亿,接近欧洲和美国的总和,且其中将有20%的人群晋升为富裕阶层。

规模快速增长的中高阶层消费者,据预测将贡献60%的城市消费,另有20%则来自更高收入水平的消费者。稳固的消费客群,是支撑中国奢侈品消费持续增长的核心驱动力。

麦肯锡对中国2015年-2020年各消费品类情况的研究显示,“高端商品”是面向中高收入以上群体的品类,具有高增长、高占比特征,而奢侈品属于其中典型且重要组成部分。

03

中国市场仍有可为,高端mall与奢侈品奔向新战场

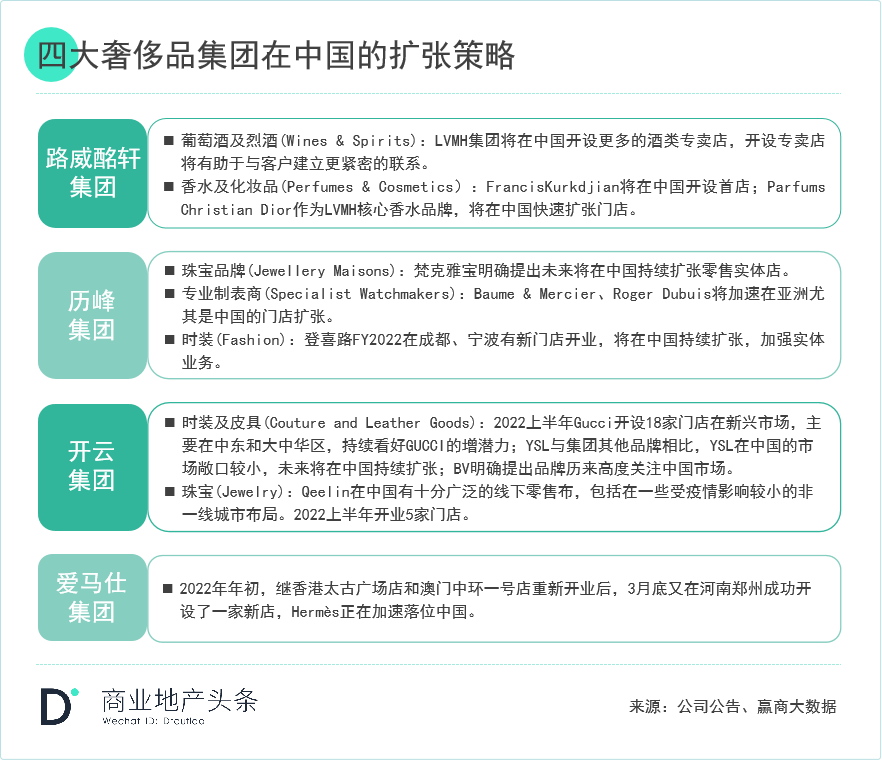

加仓中国,成了国际大牌奢品们不约而同选择,且主要通过两大方向在进行:一是在空间上纵向渗透,往非一线城市开店;二是在店型上不断创新。

►空间纵向渗透:商端商场与奢侈品在新兴市场相互成就

今年以来,贵阳首家重奢mall Lavant荔星中心于八月开业,南昌首家重奢购物中心武商mall主体结构已封顶;品牌方面,爱马仕专卖店首进郑州,Qeelin珠宝专卖店在长春、镇江揭幕,Gucci美妆首店落位绍兴,戴比尔斯新店选址烟台......

非一线城市等新兴市场已逐渐成为高端mall与奢侈品牌争夺的新战场。

研究显示,重奢mall增量集中在二线城市,如武汉、成都、杭州、南京和西安等。以武汉为例,近两年来,武汉恒隆广场与武汉万象城这两座重奢mall的开业,为当地的奢侈品消费带来新的增长。

跟着高端mall奔向二线“新”市场,奢侈大牌们可以较一线城市更低的租金成本,获取更快的投资回报,通常不到18个月,这进一步增加了这些新兴市场对扩张中的奢侈品牌的吸引力。

►玩法持续焕新:奢侈品牌开多样门店,高端商场抢量也要抢新

为快速抓住中国奢侈品新消费群体,国际大牌们也在不断变幻新玩法,特别是开出不同style的店型,意以独特、稀缺之风格,持续稳住市场份额。

以快闪店为例,据中信证券研究部不完全统计数据,2022上半年20个高端mall共开出220家奢侈品牌快闪店,Dior是其中的高能玩家。

而于高端商场的运营方而言,王中见王的竞争也将继续,应时而变不断调整场内奢侈品牌的组合,是它们必修的技能之一。一方面需要管理运营人员对于当地消费风向、消费者人群变化、城市商圈发展的及时洞悉,另一方面也需要集团强大的招商资源来支持。

如此看来,在中国市场仍有可为的前景下,高端商场既要抓紧在消费力不错的城市落位,与奢侈品品牌的扩张速度同频。同时,还要在软件上不断提高运营水平,提高头部重奢品牌的落位数量,增加快闪店等新颖店型,调改一些小众高端品牌进行差异化竞争,以保持坚挺的吸客力。

结语

疫后的消费回流,促进了中国奢侈品消费市场的繁荣;庞大而稳固的高端消费基本盘,则给予了中国奢侈品市场中长期增长的信心。

从这个角度看,以奢侈品为底色的高端商场,确实是当下商业地产最抢眼的资产类型之一。但高端商场越来越多,且奢侈品组合趋同时,新的竞争又开始出现了。

“不过这不会马上发生,还需要一个过程。”

据悉,本次B轮融资成功,是欧派亿奢汇继2017年以来,第二次获得省级商业龙头的认可和投资,此前A轮融资由湖南商业龙头友阿股份投资1.65亿。

与专柜火爆的行情不同,二手奢侈品市场在下半年进入下行,“如今的绿金迪二手市场行情较3月已经腰斩,仅要50万元”。

20年轻食赛道沉沉浮浮,涌入了大批创业者和资本,却依然没有诞生出代表性的品牌, 处于有品类无大品牌的状态。

2016年、2019年,国内社会消费品零售总额先后突破30万亿元和40万亿元,2021年达到44万亿元,再创历史新高,是2012年的2.1倍。

赢商网账号登录

赢商网账号登录