餐企老板内参 内参君| 文

在2022年第四季度及全年财报的业绩沟通会上,瑞幸董事长兼CEO郭谨一表示,2022年四季度,疫情的反复给整个消费行业带来了巨大压力,瑞幸也受到了较大的负面影响。但我们凭借强大的品牌营销、供应链体系、数字化系统以及消费者的支持和厚爱,瑞幸的门店规模、用户增长以及收入利润的全年表现依然强劲。这也再次证明了瑞幸咖啡(需求面积:30-130平方米)有效且极具韧性的商业模式。

不难看出,今天的瑞幸进一步拉大与竞争对手的距离,并建立起全方位的市场竞争优势,这也让公司迈入全新发展时期。

瑞幸迈入稳健增长阶段

3月2日晚间,瑞幸发布2022年第四季度财报及全年业绩。

2022 财年,瑞幸总净收入132.93亿元,同比增长66.9%,这是瑞幸收入首次突破百亿。目前,中国市场能迈入百亿俱乐部的咖啡连锁品牌屈指可数。瑞幸咖啡自2022年一季度起,持续保持强劲、稳定增长。特别是在疫情带来很多不确定性的情况下,瑞幸仍能实现盈利,2022财年在美国会计准则(GAAP)下实现11.562亿的营业利润。这是瑞幸咖啡成立五年以来,首次实现了年度盈利,标志着其经营进入良性正轨。这也充分表明,重组后的瑞幸,经过三年的不断探索,找到了稳健、可持续的发展之路。

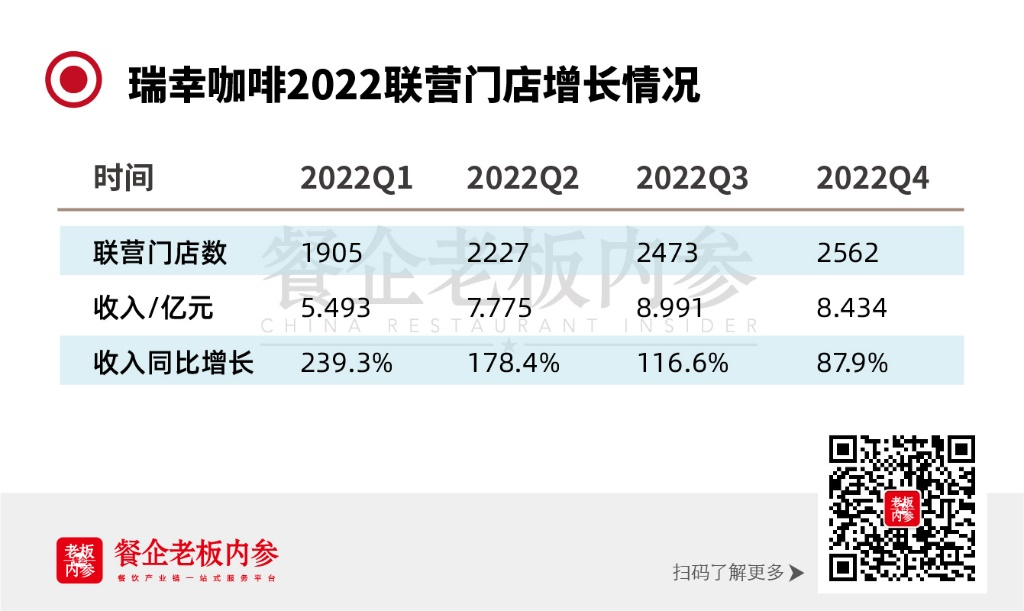

门店数量方面,2022财年瑞幸的净新开门店2190家,同比增长36.4%。相当于每一天开6家门店。截至2022年年末,瑞幸在中国拥有8214家营业门店,其中自营门店5652家,联营门店2562家。即使是新冠疫情影响最大的第四季度,每天约1500家门店临时关闭,但瑞幸依旧展现了强劲的盈利能力。

值得关注的是,瑞幸2022年第四季度净收入总额为人民币36.95亿元,同比增长51.9%。自营门店门店层面利润为6.145亿,门店层面利润率为23.6%。更重要的是,美国会计准则(GAAP)下,第四季度营业利润为3.132亿,营业利润率为8.5%;该项指标在去年同期分别为营业亏损1.208亿和营业亏损率5.0%。

与门店扩张和营收增长同步,瑞幸第四季度平均每月交易客户约为2460万,比2021年同期的1620万增长了51.3%。

从财务数据上,我们可以看到,8214家门店的瑞幸,已经构建出稳定、可复制的单店盈利模型,迈入稳健可持续发展阶段。

下沉市场稳中取胜

事实上,瑞幸的逆势增长,与下沉市场密不可分,而下沉市场,正在成为咖啡品牌争夺的焦点。

根据德勤中国发布的《中国现磨咖啡行业白皮书》。在中国一、二线城市,咖啡渗透率已经达到67%,美团发布的《2022中国现制咖啡品类发展报告》中显示,2021-2022年三线城市咖啡门店数量增速最快,达19%。

想成功打入下沉市场,必须解决两个问题:一个是单店盈利模型,另一个是性价比高的品质产品。前者决定门店能否健康永续的经营,后者则是攻克小镇青年心智的关键。

如今,瑞幸已经找到了答案。

财报数据显示,2022财年联营门店数量已经达2562家,联营门店第四季度的收入为8.434亿元,同比增长87.9%,全年收入为30.693亿元,同比增长135.0%。

春节期间,瑞幸多家联营门店大排长龙,业绩不俗。有媒体报道,四川某县城的瑞幸联营门店,初一到初五平均每天订单超过600单,最高一天接近1000单。

其实自2021年以来,瑞幸就通过“新零售合作伙伴模式”,持续向下沉市场破圈。下沉市场广阔,但也复杂。被筛选出的新零售合作伙伴往往在当地拥有足够的餐饮经验、人脉关系,因此更有利于门店的落地及未来发展。

瑞幸已经通过自营门店,跑通了经营全链路,构建出稳定可靠的门店模型,并在疫情下得以检验。而这套模型,也在多轮联营合作伙伴的验证下,证明其能够持续创造价值,获得确定性的增长。

对于下沉市场的小镇青年来说,对咖啡的判断,绝非只是价格。当下,下沉市场对于产品的要求不断提升,品牌势能也变得越来越重要。

好的产品自带流量,而瑞幸堪称爆款制造机。现象级产品生椰拿铁上市一周年销量突破1亿杯。去年10月推出的生酪拿铁上市首日卖出131万杯,首周销量突破659万杯,打破瑞幸新品历史销量记录。

产品力才是最大的品牌力,从厚乳拿铁、生椰拿铁、丝绒拿铁、再到生酪拿铁,瑞幸咖啡缔造了一代代爆款,持续引领市场潮流。不断吸引年轻消费者,提升消费者品牌忠实度。与此同时,“专业、年轻、时尚、健康”的品牌调性,也随着产品营销玩法和代言人深入人心。

需要注意的是,瑞幸的上新是高频次、体系化、全覆盖的上新,2022年,瑞幸共推出近140个新SKU,其中新饮品上百个。

爆款不断的背后是高品质的原材料和长期稳定的供应链,以及高效的运营体系,保证产品品质和服务质量的统一。

筑起极高竞争壁垒的瑞幸,依然不急不徐,分批次启动新零售合作伙伴的招募,在下沉市场稳中取胜。

2023年1月30日,瑞幸咖啡开启2023年度首轮新零售合作伙伴招募计划,此轮招募覆盖全国15省80个城市。进一步扩大规模优势,将高品质、高性价比、高便利性的咖啡产品和服务带给更多的消费者。

瑞幸模式无法复制

中国咖啡市场高速增长、高速发展、高速扩容,但市场环境与十年前,甚至于五年前完全不同。

瑞幸能够崛起的一个关键,是掀起了国内“让咖啡走入日常”的浪潮,用大单品策略让年轻人尝试咖啡,用高性价比打开消费者刚需,再用极高的竞争壁垒在下沉市场披荆斩棘。

如今咖啡品类的市场教育已经基本完成,德勤《中国现磨咖啡行业白皮书》显示,虽然中国大陆地区咖啡人均饮用杯数仅为9杯/年,远低于美国、韩国、日本等人均咖啡消费量,但一二线城市已养成饮用咖啡习惯的消费者摄入量已达300杯/年,接近成熟咖啡市场水平。

从今天的市场格局来看,咖啡市场已迈入全面竞争阶段,头部品牌已经形成,瑞幸和星巴克齐头并进。

而第二梯队咖啡品牌无论是门店数量上,还是对商业模型的构建与验证上,均和头部品牌有较大差距。复制瑞幸模式,甚至“再造一个瑞幸”,几乎不可能。

更何况,瑞幸还在紧紧围绕商业模式中的“人、货、场”三大支柱,持续发挥优势,巩固领先地位。

“人”的角度,品牌势能不断提升,联名跨界韩美林、JOJO等知名IP受到消费者青睐。高质量的人才梯队,团队专业能力处于国内领先水平,也保证了产品和门店的落地。

“货”的角度,坚持“专业+好喝”的产品策略,持续推动爆款,还有专业级的SOE系列,满足不同消费客户的多层次需求。

“场”的角度,瑞幸城市覆盖持续保持市场领先地位,不断扩大市场份额为。

与此同时,瑞幸十分重视对供应链的持续深耕与投入。

为保证原材料的高品质和稳定供应,瑞幸深耕供应链源头,目前已经是中国最大的咖啡生豆进口商之一。不仅与亚洲最大咖啡生豆贸易商三井物产、世界第二大贸易商瑞士ECOM集团达成战略合作,还于今年2月启动了全球寻豆计划,将持续深入全球6大优质咖啡豆产区,寻找更好的当季咖啡豆资源。

2022年底,瑞幸咖啡继福建烘焙基地后,自主投建的第二个全自动智能烘焙基地在江苏昆山正式动工,预计2024年投产后,年烘焙加工咖啡豆可达3万吨。届时,瑞幸将形成产能超过4.5万吨自烘焙加工网络,精准控制咖啡豆烘焙等工艺,持续扩大供应链规模化领先优势。

作为一家原生数字化公司,瑞幸通过技术、数据驱动人货场变革,实现科技全赋能。去年6月历时5个季度打造的“混合双云项目上新”,可支撑 500 万日订单量,为寻求可持续发展的瑞幸,夯实了技术动力。

宏观跑通模式、微观占领心智、持续扩大领先优势的瑞幸,正在向世界级咖啡品牌迈进。

一家库迪咖啡开在了北京朝阳某CBD商务楼宇的10号楼一层位置,有趣的是,在10号楼对面的8号楼,同样在一层位置有一家瑞幸咖啡。

瑞幸咖啡发布财报显示,第四季营业收入为人民币36.95亿元(5.357亿美元),比2021年同季度的人民币24.327亿元增长51.9%。

年营收突破百亿,首次全年扭亏,2022是瑞幸的转折之年,但面对强敌环伺的对手,瑞幸的好日子可能不会持续太久了。

瑞幸2022年新增2190家门店,门店数截至季度末为8214家,也在门店增速和总体开店数量超过星巴克中国。

瑞幸咖啡第四季度的总净收入为36.95亿元,同比增长51.9%;2022财年总净收入为132.93亿元,同比增长66.9%。

最近在小红书上,搜索“寺庙咖啡”、“寺院咖啡”等关键词,整个屏幕都被各地新开的寺庙咖啡馆占满了。

赢商网账号登录

赢商网账号登录